COSA SUCCEDE ADESSO PER I MIEI INVESTIMENTI CON TRUMP?

Probabilmente la domanda che riceveranno gran parte dei consulenti finanziari oggi e nei prossimi giorni dai propri clienti.

Ci sono due possibili risposte:

- i settori x e y saliranno, z scenderà. I dazi rischiano di complicare le esportazioni con perdite per PMI europea. EU e USA potrebbero allontanarsi e si riapre la questione Cina e....

- NULLA. Ci potrà essere volatilità nel breve, qualche correzione nei prossimi mesi anche se nessuno sa quando esattamente. Quindi NULLA DI DIVERSO.

Nessuno può controllare i mercati, ne prevederlo MA TUTTI possiamo avere il controllo dei nostri piani e vita.

"Less is more"

TEMPO + METODO + GIUSTO COMPORTAMENTO

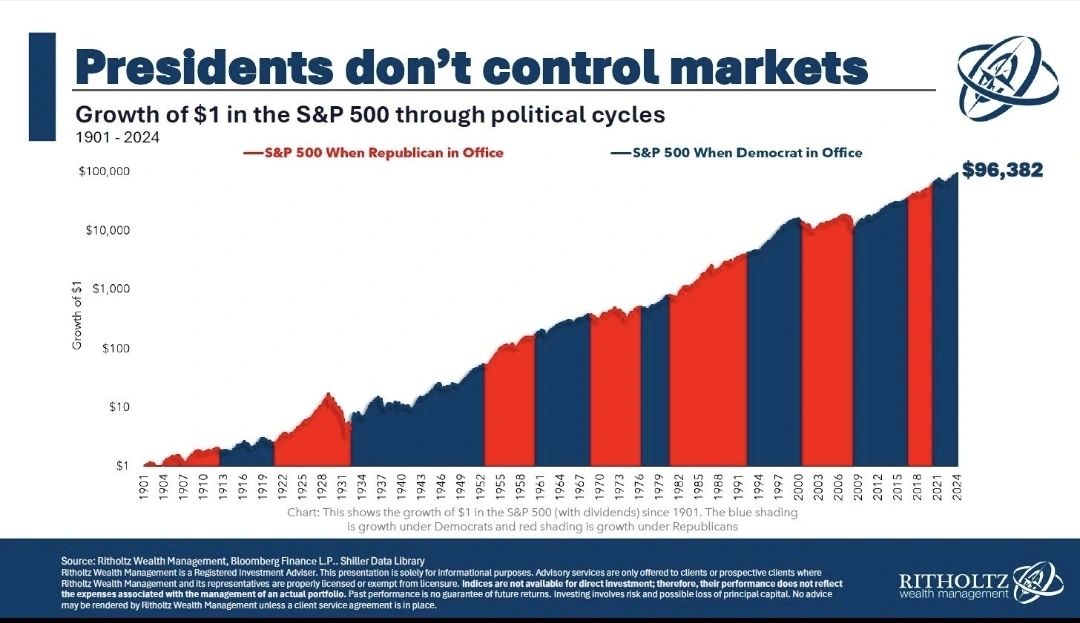

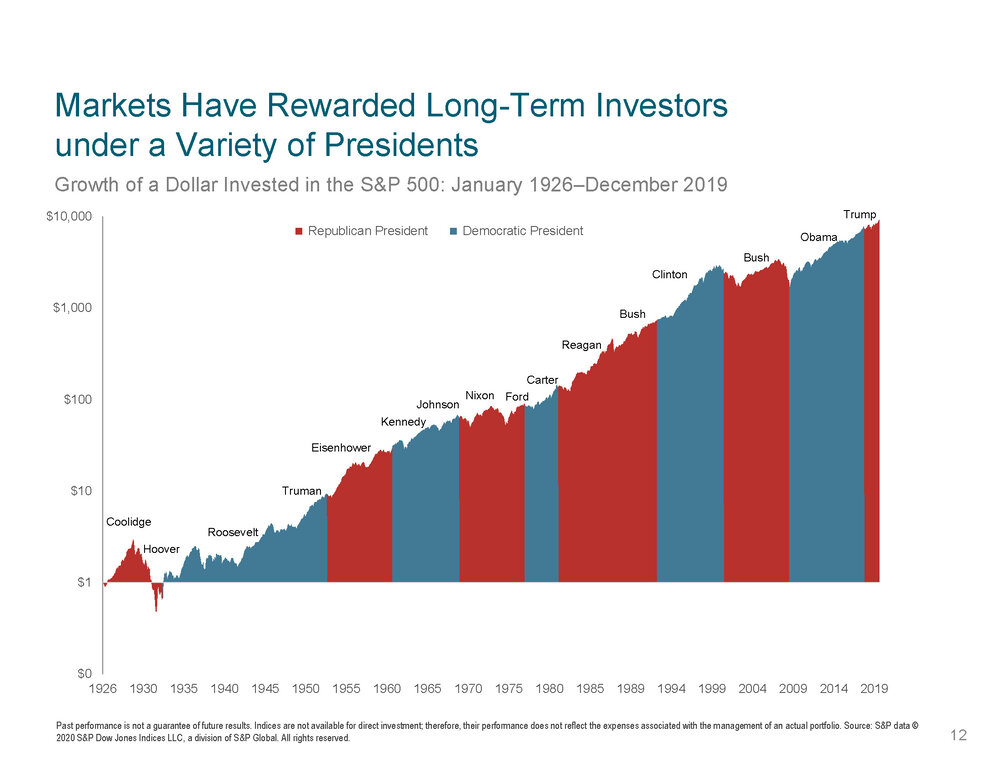

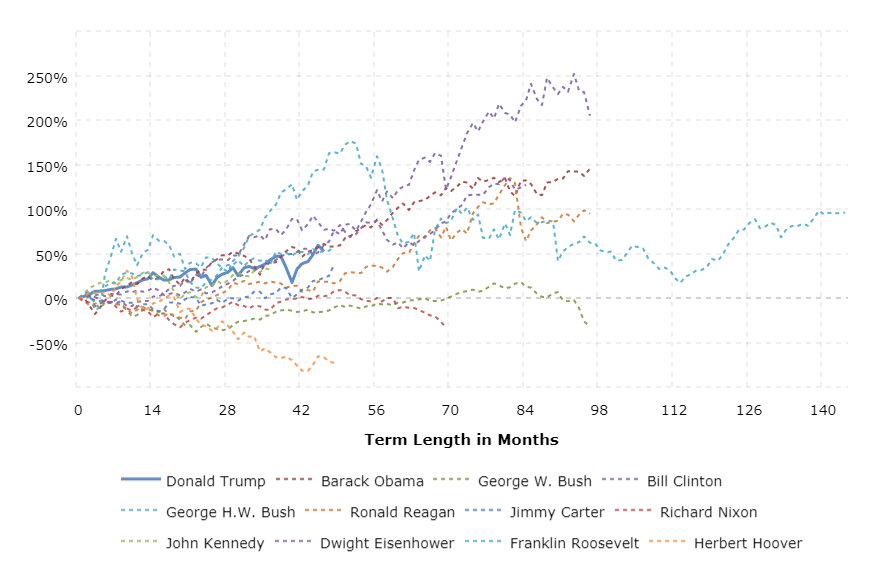

⤵️L'alternanza tra repubblicani 🔴 e democratici 🔵 dal 1901 e la crescita dello S&P500

Analisi di una recessione scampata nel 2024

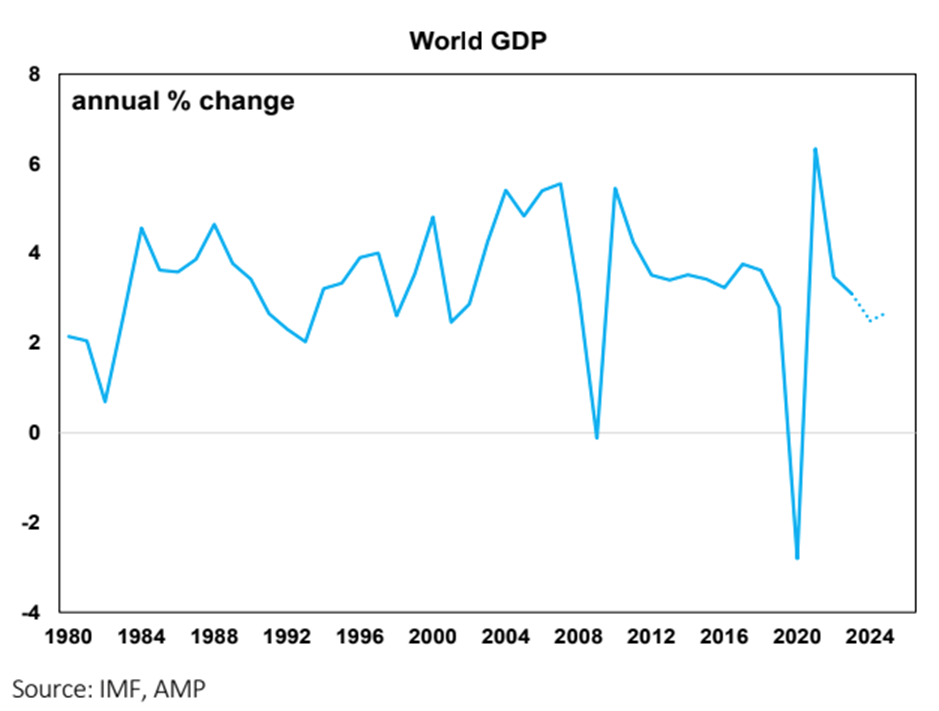

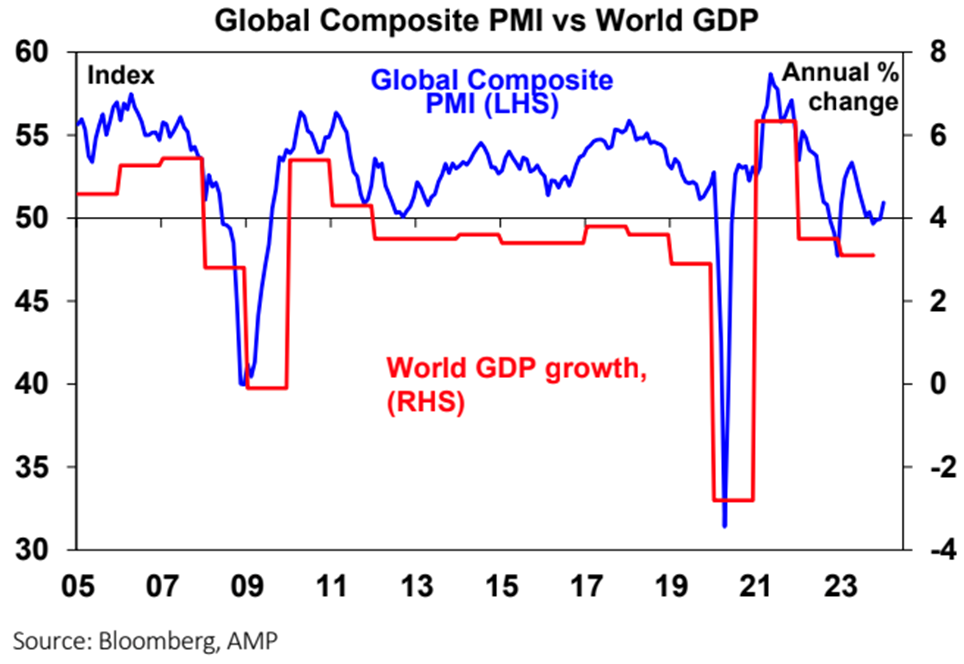

La crescita economica globale, misurata dal PIL, tende a raggiungere una media del 3% nel lungo periodo. Quest’anno è prevista una crescita globale inferiore alla media del 2,5% (vedi grafico seguente) dopo il 3,1% nel 2023. Istituzioni come il FMI sono più ottimiste, stimando il 3,1% per il 2024 e il 3,2% per il 2025.

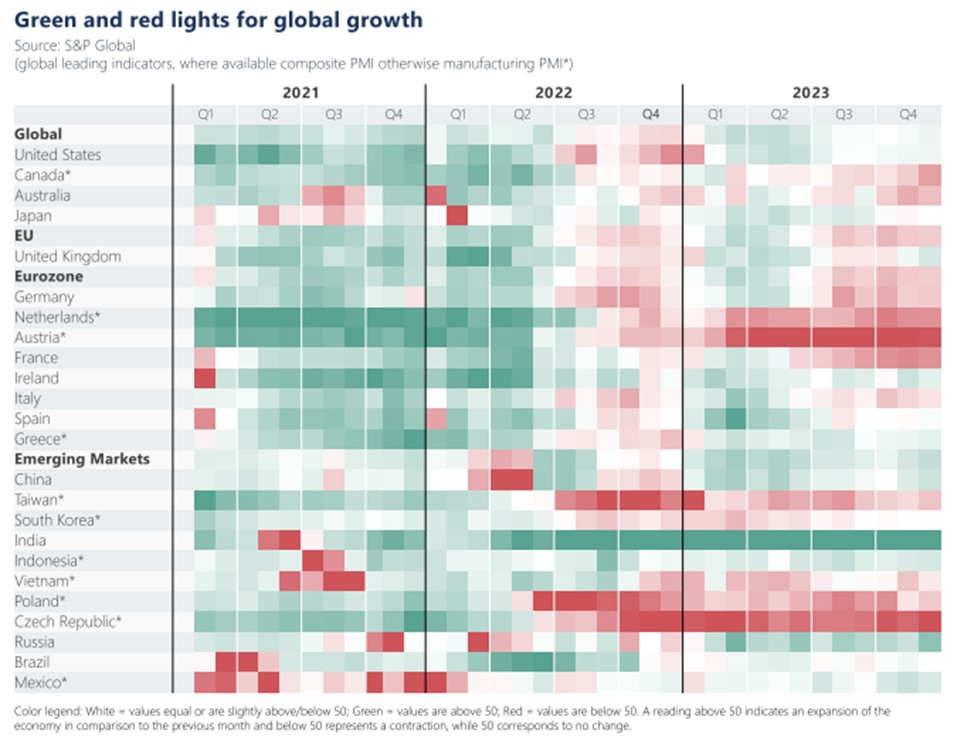

La “mappa termica” di seguito mostra l’evoluzione della crescita economica nelle maggiori economie del mondo. La crescita del PIL nel 2023 è stata più debole rispetto al 2021, in particolare in Europa e in alcune parti del mondo emergente.

La “mappa termica” di seguito mostra l’evoluzione della crescita economica nelle maggiori economie del mondo. La crescita del PIL nel 2023 è stata più debole rispetto al 2021, in particolare in Europa e in alcune parti del mondo emergente.

Facciamo spesso riferimento agli indici dei responsabili degli acquisti (o PMI) come indicatori anticipatori della crescita delle aziende manifatturiere e dei servizi. Il PMI composito (che è una media ponderata delle condizioni del settore manifatturiero e dei servizi) ha ripreso una tendenza al rialzo dalla fine del 2023 (vedere il grafico seguente), con condizioni migliori sia per le imprese manifatturiere che per quelle dei servizi, un segnale positivo per la crescita globale e non in linea con una flessione generale.

Facciamo spesso riferimento agli indici dei responsabili degli acquisti (o PMI) come indicatori anticipatori della crescita delle aziende manifatturiere e dei servizi. Il PMI composito (che è una media ponderata delle condizioni del settore manifatturiero e dei servizi) ha ripreso una tendenza al rialzo dalla fine del 2023 (vedere il grafico seguente), con condizioni migliori sia per le imprese manifatturiere che per quelle dei servizi, un segnale positivo per la crescita globale e non in linea con una flessione generale.

Gli Stati Uniti rimarranno a prova di recessione?

Gli Stati Uniti rimarranno a prova di recessione?

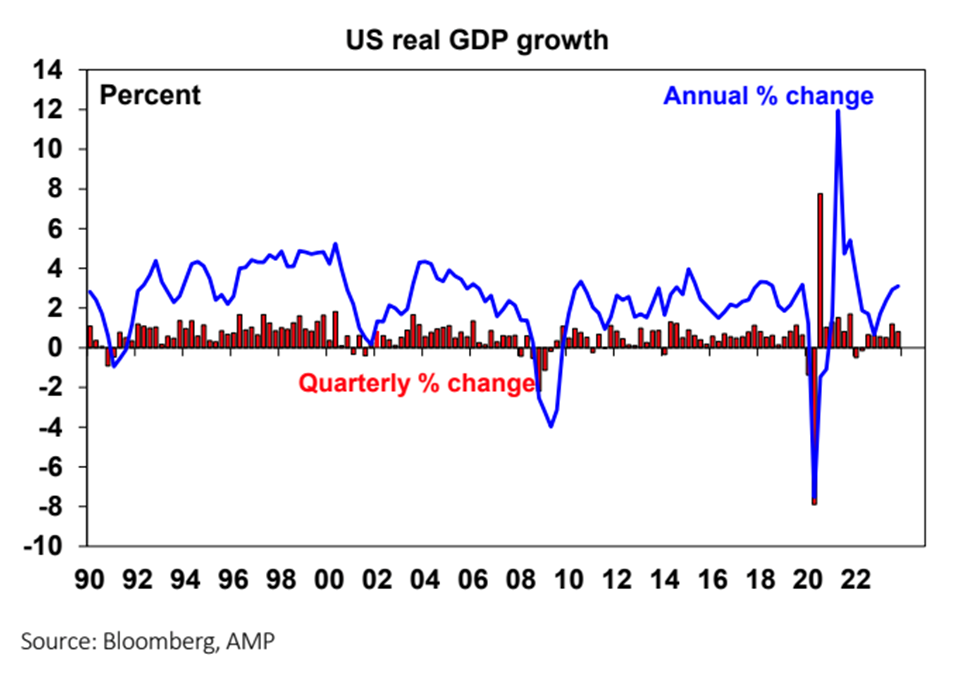

La forza dell’economia statunitense è spesso un barometro per il resto del mondo attraverso il dato della domanda, essendo la più grande economia del mondo, e quello dei mercati finanziari, con molti dei principali mercati azionari, valutari e a reddito fisso che prendono il comando dagli Stati Uniti.

La forza dell’economia statunitense nel 2023, nonostante l’inasprimento dei tassi di interesse dall’inizio del 2022, è stata sorprendente. La crescita del PIL nel trimestre di dicembre del 2023 è stata del 3,3% annualizzato e le attuali aspettative per il trimestre di marzo di quest’anno si attestano al 3,4%. La spesa per consumi è stata la componente più forte della crescita, con contributi positivi provenienti dalla spesa pubblica e dagli investimenti delle imprese private, mentre le esportazioni nette e le scorte hanno penalizzato la crescita.

Nonostante questa forza, c’è ancora una moderata possibilità di una recessione negli Stati Uniti nel 2024, secondo alcuni indicatori anticipatori come la curva dei rendimenti invertita, i nuovi ordini ISM, alcune misure della fiducia dei consumatori e gli standard di prestito.

Nonostante questa forza, c’è ancora una moderata possibilità di una recessione negli Stati Uniti nel 2024, secondo alcuni indicatori anticipatori come la curva dei rendimenti invertita, i nuovi ordini ISM, alcune misure della fiducia dei consumatori e gli standard di prestito.

Il mercato del lavoro si sta indebolendo, con gli annunci di lavoro in calo e il tasso di disoccupazione in aumento (anche se è ancora basso rispetto alla storia).

L’inflazione è scesa al 3,1% su base annua e riteniamo che raggiungerà il 2,5% entro dicembre, poiché la crescita salariale si modera e contribuisce a ridurre l’inflazione dei servizi, il che dovrebbe consentire alla Federal Reserve americana di tagliare i tassi di interesse entro la metà del 2024. Prevediamo che la crescita del PIL rallenterà all’1,4% nel corso dell’anno fino a dicembre, ben al di sotto dei livelli del 2023, ma non del tutto coerente con una recessione, il che è positivo per la crescita degli utili statunitensi e per il mercato azionario.

L’economia dell’Eurozona dovrà lottare senza tagli dei tassi

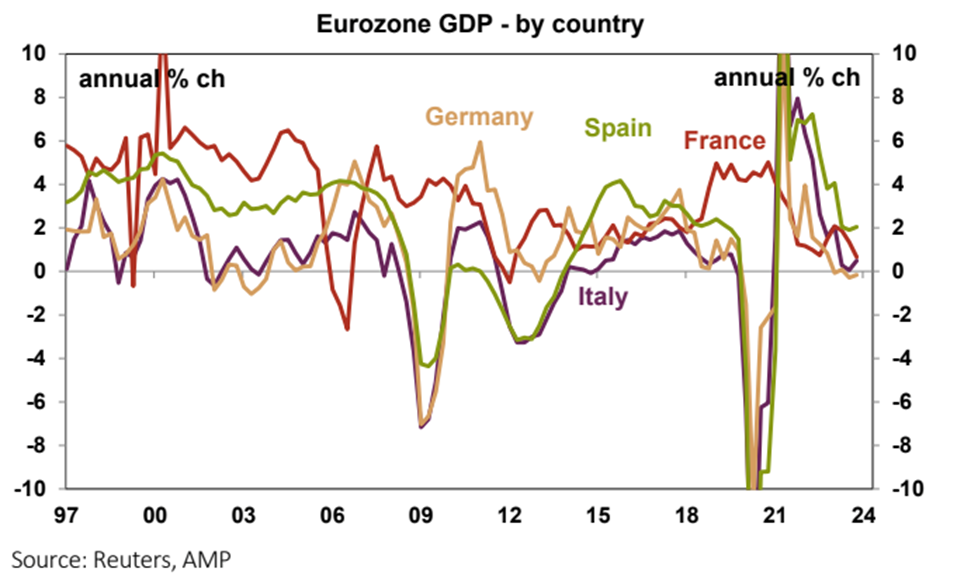

La crescita del PIL dell’Eurozona è aumentata di poco nell’ultimo anno, con una crescita del PIL che alla fine del 2023 sarà pari solo allo 0,1% su base annua. La debolezza è evidente in Germania, Francia e Italia, mentre la Spagna continua a resistere (si veda il grafico seguente).

La crescita dell’Eurozona ha sofferto del rallentamento della produzione globale e del calo delle importazioni cinesi, che hanno pesato sulle esportazioni nette dell’Eurozona. L’inflazione è scesa al 2,8% nel corso dell’anno fino a gennaio (secondo l’IPC principale), in calo rispetto al suo massimo ciclico del 10,6% nell’ottobre 2022. Riteniamo che il contesto di scarsa crescita e il progresso dell’inflazione spingeranno la Banca Centrale Europea a iniziare a tagliare i tassi di interesse verso la metà dell’anno, o poco prima. Un miglioramento delle condizioni manifatturiere globali nel 2024 (secondo il PMI) e i tagli dei tassi dovrebbero portare la crescita dell’Eurozona allo 0,9% nel 2024, in miglioramento rispetto allo scorso anno.

La crescita dell’Eurozona ha sofferto del rallentamento della produzione globale e del calo delle importazioni cinesi, che hanno pesato sulle esportazioni nette dell’Eurozona. L’inflazione è scesa al 2,8% nel corso dell’anno fino a gennaio (secondo l’IPC principale), in calo rispetto al suo massimo ciclico del 10,6% nell’ottobre 2022. Riteniamo che il contesto di scarsa crescita e il progresso dell’inflazione spingeranno la Banca Centrale Europea a iniziare a tagliare i tassi di interesse verso la metà dell’anno, o poco prima. Un miglioramento delle condizioni manifatturiere globali nel 2024 (secondo il PMI) e i tagli dei tassi dovrebbero portare la crescita dell’Eurozona allo 0,9% nel 2024, in miglioramento rispetto allo scorso anno.

La Cina ha bisogno di maggiori stimoli... ma potrebbe non ottenerli

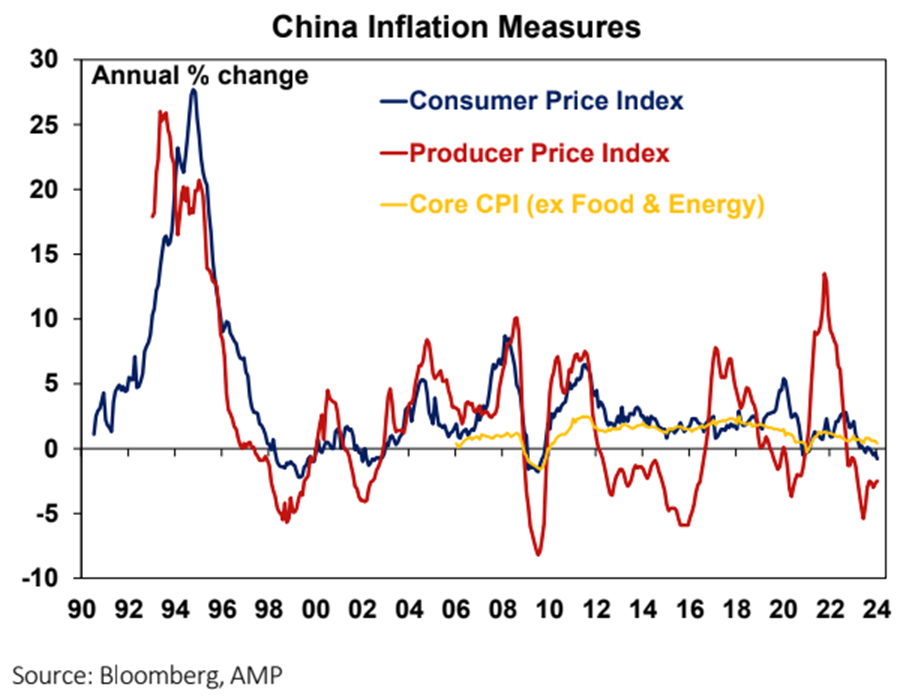

L’economia cinese si trova ad affrontare numerosi ostacoli simultanei alla crescita. I lunghi lockdown legati al COVID-19 hanno avuto un forte impatto negativo sulla spesa dei consumatori (in particolare per i servizi), che deve ancora riprendersi completamente, il mercato immobiliare deve fare i conti con un eccesso di stock immobiliare, investimenti eccessivi e problemi con i costruttori, l’invecchiamento della popolazione ha ridotto la forza lavoro la produttività e la partecipazione e le azioni cinesi sono scese di oltre il 40% rispetto ai massimi del 2021, il che è negativo per la fiducia dei consumatori poiché molti cinesi utilizzano il mercato azionario come investimento (in assenza di un sistema pensionistico).

Riflettendo le condizioni di crescita debole, i prezzi al consumo cinesi sono in deflazione al -0,8% su base annua fino a gennaio (vedere il grafico seguente), il che pesa sugli utili aziendali, sui salari delle famiglie e deprime il sentiment.

I politici hanno concentrato le misure di stimolo sulla riduzione dei costi di finanziamento, sull’aumento delle emissioni di obbligazioni societarie e su programmi infrastrutturali mirati.

I politici hanno concentrato le misure di stimolo sulla riduzione dei costi di finanziamento, sull’aumento delle emissioni di obbligazioni societarie e su programmi infrastrutturali mirati.

Ma, senza ulteriori misure di allentamento monetario e fiscale (in particolare affinché le famiglie aumentino la fiducia e incoraggino la spesa anziché il risparmio), la crescita cinese rimarrà contenuta. Prevediamo una crescita del PIL pari a circa il 4,6% nel 2024 e al 3% nel prossimo decennio. Si tratta di un tasso molto più basso di quello a cui il mondo era abituato, dato che la Cina cresceva a circa il 10% tra il 2006 e il 2010, anche se, dato che l’economia cinese è ora più del doppio di quella di allora, c’è ancora un vantaggio positivo e positivo. contributo considerevole alla crescita globale e alla domanda di materie prime (che è importante per l’Australia).

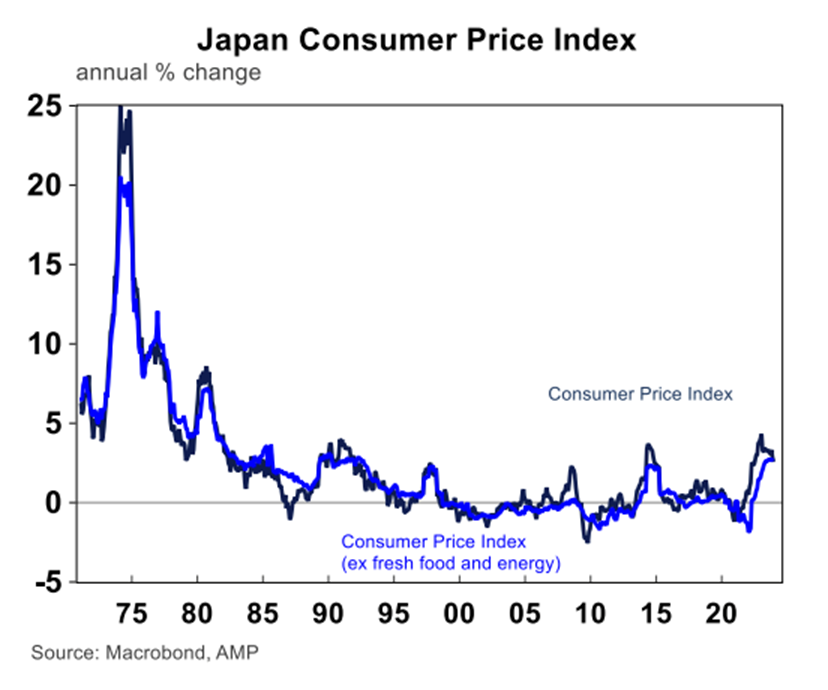

Quando inizierà il Giappone a inasprire la sua politica monetaria?

La Banca del Giappone è l’ultima grande banca centrale a non aver inasprito la politica monetaria nel periodo post-COVID. L’attuale tasso ufficiale è al -0,1% e i tassi di interesse oscillano tra il -0,1% e lo 0,5% dalla fine degli anni ’90. I bassi tassi di interesse rispetto ai concorrenti globali hanno visto lo yen giapponese deprezzarsi di oltre il 30% dal 2022. Tuttavia, la pressione sulla Banca del Giappone sta aumentando affinché inizi a inasprire la politica monetaria.

La Banca del Giappone ha già allentato il suo obiettivo di controllo della curva dei rendimenti sui rendimenti obbligazionari e il prossimo passo sarà quello di rimuovere completamente il controllo dei rendimenti prima di aumentare eventualmente i tassi di interesse. L’inflazione complessiva dei prezzi al consumo è pari al 2,6% su base annua fino a dicembre 2023 e al 2,8% per l’inflazione core (che esclude cibo ed energia).

Tuttavia, la difficoltà storica del Giappone nel sollevare e sostenere l’inflazione e le aspettative di inflazione e i recenti scarsi risultati in termini di crescita del PIL (che hanno visto la crescita del PIL crollare nei trimestri di settembre e dicembre 2023, il che significa una recessione tecnica) significano che la Banca del Giappone procederà con cautela nell’aumentare i tassi e quest’anno sono probabili solo 10-20 punti base di rialzi dei tassi.

Implicazioni per gli investitori dal consulente finanziario

Implicazioni per gli investitori dal consulente finanziario

Il 2024 sarà probabilmente un anno di crescita più lenta del PIL in tutto il mondo, ma una recessione globale è improbabile. Si tratta quindi di una buona notizia per gli utili globali e i mercati azionari, e prevediamo che le azioni globali registreranno rendimenti positivi intorno al 7% nel 2024. Un ulteriore calo dell’inflazione globale consentirà a numerose banche centrali globali di iniziare a tagliare i tassi di interesse entro la fine dell’anno, il che aprirà la strada a una crescita globale più forte nel 2025.

La geopolitica è sempre importante per gli investitori, ma nel 2024 ciò potrebbe avere ancora più importanza poiché circa il 50% della popolazione mondiale avrà un’elezione. Le elezioni causano incertezza e potenziali cambiamenti che probabilmente determineranno ulteriore volatilità nei mercati azionari. Le elezioni presidenziali statunitensi di novembre rappresentano un importante evento di rischio sia per gli Stati Uniti che per il mondo, soprattutto a causa del potenziale impatto delle elezioni sulla politica fiscale statunitense (e su come ciò si traduce in rendimenti obbligazionari) e sulla politica commerciale statunitense (soprattutto per quanto riguarda in Cina).

Le questioni geopolitiche spesso causano anche sconvolgimenti nei prezzi delle materie prime e nei costi di trasporto globali, che incidono sull’inflazione. Anche un secondo aumento dell’inflazione o un’inflazione persistentemente elevata rappresentano un rischio per le economie sviluppate nel 2024, il che ritarderebbe l’inizio dei tagli dei tassi di interesse da parte delle banche centrali.

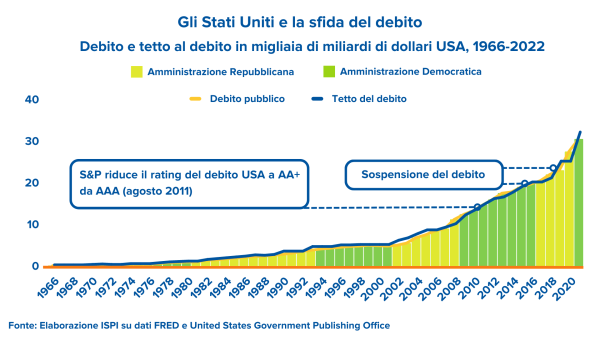

Tetto al debito USA: spavento sventato per i mercati

Non è l’inflazione e neanche il rialzo dei tassi d’interesse il tema su cui vogliamo soffermarci oggi. Strano vero? Sì, perché nelle ultime settimane a tenere banco sui mercati è stato il debito statunitense. Un debito che in vista della scadenza di giugno aveva raggiunto il suo limite prestabilito e che doveva essere rinegoziato. Missione non facile, in un clima politico totalmente diviso fra Congresso e Casa Bianca. Solitamente la rinegoziazione del tetto sul debito è una pratica di routine, ma quando sei un presidente Dem e hai un Congresso diviso con una Camera a maggioranza Repubblicana, le cose non sono proprio così "easy".

Tanto che fino a una manciata di giorni fa il default del governo statunitense sul debito è parso una possibilità concreta. Il Congresso USA non riusciva a decidere su quanto il governo americano potesse prendere in prestito e la mancanza di progressi aveva cominciato a preoccupare gli investitori a ridosso della temuta scadenza di giugno.

Ma tutto è bene quel che finisce bene: dopo settimane di discussioni, l’accordo è stato trovato. Gli Stati Uniti alzeranno il tetto del debito di 31,4 trilioni di dollari, evitando in extremis la minaccia di default e consentendo a Washington di onorare i suoi pagamenti fino all'inizio del 2025.

Perchè si è parlato addirittura di default negli states?

Come abbiamo visto, il "tetto del debito" non è altro che un limite massimo alla quantità di denaro che il governo americano può prendere in prestito per pagare i suoi debiti. Quando questa quantità si avvicina al limite prestabilito, il tetto deve essere rivisto al rialzo attraverso un accordo tra Congresso e Casa Bianca.

Cosa sarebbe successo se non si fosse raggiunto un agreement? Potevamo trovarci davanti a un default sul debito degli Stati Uniti. In poche parole, gli USA non avrebbero potuto pagare gli stipendi federali, le pensioni militari e tutti i creditori, ossia le persone che detengono i suoi titoli di debito.

I titoli del governo degli Stati Uniti sono considerati tra gli investimenti più sicuri al mondo, cosicché lo spauracchio del default ha riacceso non poche perplessità sul ruolo dei titoli di debito nei nostri portafogli. Un ruolo imprescindibile ma che, alla luce di quest’ultimo fatto e dell’andamento degli ultimi anni, forse va riportato alle giuste dimensioni.

Il ruolo di obbligazioni e titoli di stato: parliamone

Il 2022 è stato un anno straordinario per il mercato obbligazionario, ma non in senso positivo. L’indice Bloomberg U.S. Aggregate Bond - una proxy dell’ampio mercato obbligazionario statunitense - ha registrato una perdita del 13% nel 2022, che di per sé non sarebbe così rilevante. Ma visto che molti investitori detengono obbligazioni in quanto asset che dovrebbe rappresentare uno scudo nel momento in cui le azioni scendono, ecco, non è stato questo il caso.

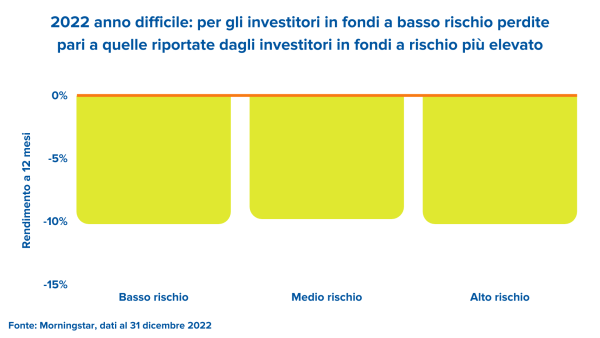

Per la prima volta dal 1969, nel 2022 azionario e obbligazionario hanno subito perdite a due cifre nello stesso anno, come ci dimostra il confronto tra le perdite sofferte dagli investitori in fondi a rischio più contenuto – quindi più esposti all’obbligazionario – e quelle registrate da chi invece ha investito in fondi associati a un grado di rischio più elevato. Il grafico che segue ci fa vedere come, nell’ampio mercato dei fondi multi-asset, il settore a più basso rischio abbia subito perdite di circa il -10% su 12 mesi, un dato in linea con quello del settore a rischio più alto.

Perché le obbligazioni hanno fatto così male nel 2022? I prezzi delle obbligazioni e i tassi di interesse si muovono in direzioni opposte. E tutti sappiamo quello che stanno facendo le banche centrali in questi due anni: la Federal Reserve ha aumentato i tassi come mai aveva fatto negli ultimi 40 anni. Questo ha causato perdite massicce all’interno delle obbligazioni. Un asset generalmente sicuro, ma non necessariamente. Gli investimenti in obbligazioni sono influenzati infatti dai tassi d'interesse, dall’inflazione e dal rating del credito. E se anche per gli USA si è parlato del rischio di default, possiamo immaginare per gli altri Paesi con rating decisamente inferiori. Questo però non significa che non dobbiamo inserirle nei nostri portafogli: significa scegliere con cura e non dare per scontato che parliamo di asset sicuri al 100%.

Nessun asset è risk free

Molti di noi sono cresciuti nell’era della bassa inflazione, il che ha significato sostanzialmente che la correlazione media tra azioni e obbligazioni è stata per lo più negativa. Negli ultimi 20 anni, le obbligazioni hanno quindi rappresentato un efficace diversificatore per le azioni. La situazione però è cambiata lo scorso anno, quando l’inflazione globale ha superato il 10% e l’incertezza sul suo abbattimento è aumentata. Sono così tornate le correlazioni positive degli anni Settanta e le obbligazioni hanno perso il loro valore di diversificatore rispetto alle azioni. Un ruolo, quest’ultimo, che hanno da poco iniziato a riscoprire, in virtù del ritorno sulla scena della correlazione negativa tra azionario e bond.

Le azioni, dal canto loro, rappresentano ancora un’ottima copertura a lungo termine contro l’inflazione grazie al premio al rischio storicamente superiore al tasso d’inflazione. Per gran parte dell’ultimo decennio le azioni hanno superato in scioltezza le obbligazioni, che registravano tassi vicini allo 0% e pochi rendimenti aggiuntivi, i quali si potevano trovare unicamente nei settori più rischiosi del reddito fisso. Questo periodo è stato definito "TINA", ovvero "There Is No Alternative" (non c’è alternativa) al possesso di azioni quando i tassi sono bassi e il rendimento è scarso.

Sebbene oggi, con il ritorno di una più convincente remunerazione nel reddito fisso a breve scadenza e non solo, esistano alcune alternative concrete rispetto agli standard storici, il premio al rischio azionario odierno rimane piuttosto ragionevole anche rispetto alle obbligazioni indicizzate all’inflazione.

Morale della favola? Serve un bel bilanciamento tra bond, equity e altri strumenti scudo. Ecco perché la soluzione è sempre diversificare e basare la costruzione del proprio portafoglio su fondi ben diversificati e costruiti tramite analisi di mercato professionali.

ELEZIONI AMERICANE: NUOVO TEST PER GLI INVESTITORI

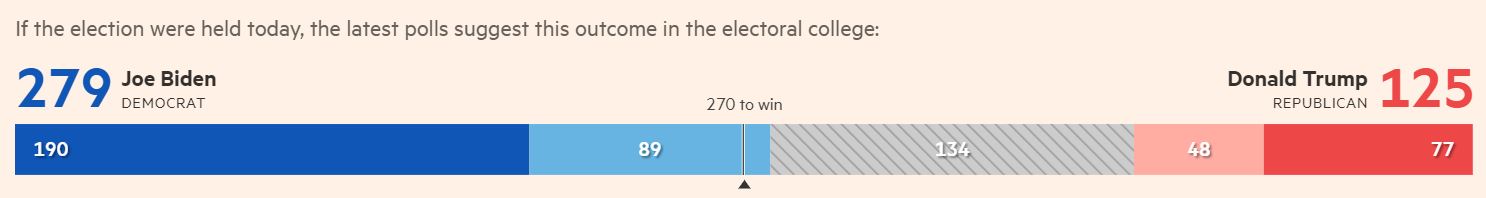

Sondaggi e rumors dicono Biden favorito, ma dopo la sorpresa del 2016 c’è cautela. Anche dall’andamento passato di Wall Street vengono segnali, mentre gli investitori si chiedono cosa fare con i propri investimenti.

Andamento dell'S&P 500 negli anni elettorali dal 1926.

Dall’ultimo sondaggio resta sempre Biden il favorito anche se negli ultimi giorni sembra essersi ridotto il vantaggio su Trump.

Dopo lo schiaffo del con la vittoria inaspettata di Trump vige la prudenza nell’esprimersi in pronostici. Grande cautela, quindi,con i sondaggi e altri strumenti predittivi, in primo luogo perché negli ultimi giorni il vantaggio del candidato democratico Joe Biden si è assottigliato un po’. Inoltre, sono quasi tutti basati sull’intera popolazione elettorale, mentre nel sistema americano alla fine il presidente lo scelgono i grandi elettori del Collegio, che riflettono nei numeri i votanti dei singoli Stati.

CONTINGENT ELECTION: una reale ipotesi

Per vincere servono almeno 270 voti del Collegio elettorale. Nel 2016 Trump ne mise insieme 304 contro 227 dell’ex First Lady, nonostante quest’ultima avesse ottenuto a livello nazionale 2,8 milioni di voti in più. Se nessuno dei due arriva alla maggioranza necessaria di voti elettorali, il sistema americano prevede che si vada alla ‘contingent election’, un meccanismo per cui il presidente viene votato dalla Camera dei Rappresentanti, con il voto espresso non singolarmente, ma in blocchi corrispondenti ai collegi elettorali, ciascuno dei quali può esprimere un voto. Con questo sistema, anche nella attuale Camera a maggioranza democratica, i repubblicani possono contare su più voti. Nella storia americana è successo solo tre volte nella prima metà del 1800, ma alcuni analisti stanno prendendo in considerazione anche questa ipotesi, e il tema è dibattuto sui media.

ELEZIONI E WALL STREET

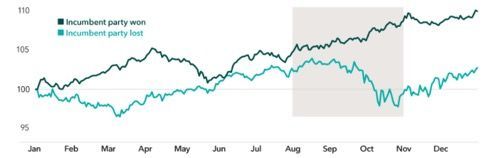

Il mercato da sempre preferisce la certezza. Dal 1932 in poi la conferma del candidato in carica, il cosiddetto incumbent, è stata preceduta per quasi il 90% delle volte da un indice S&P 500 in rialzo nei tre mesi precedenti.

Quest’anno il benchmark di Wall Street ha iniziato agosto a 3295 punti e ha chiuso venerdì 30 ottobre a 3270. Quindi, negli anni elettorali, premia la vittoria dell’incumbent, ma premia anche la certezza dell’arrivo di un presidente, vecchio o nuovo che sia. Infatti, dopo le elezioni, Wall Street tende a salire fino a fine anno. Di più se vince lo sfidante, perché recupera in parte il terreno perso prima, come mostra il grafico in apertura.

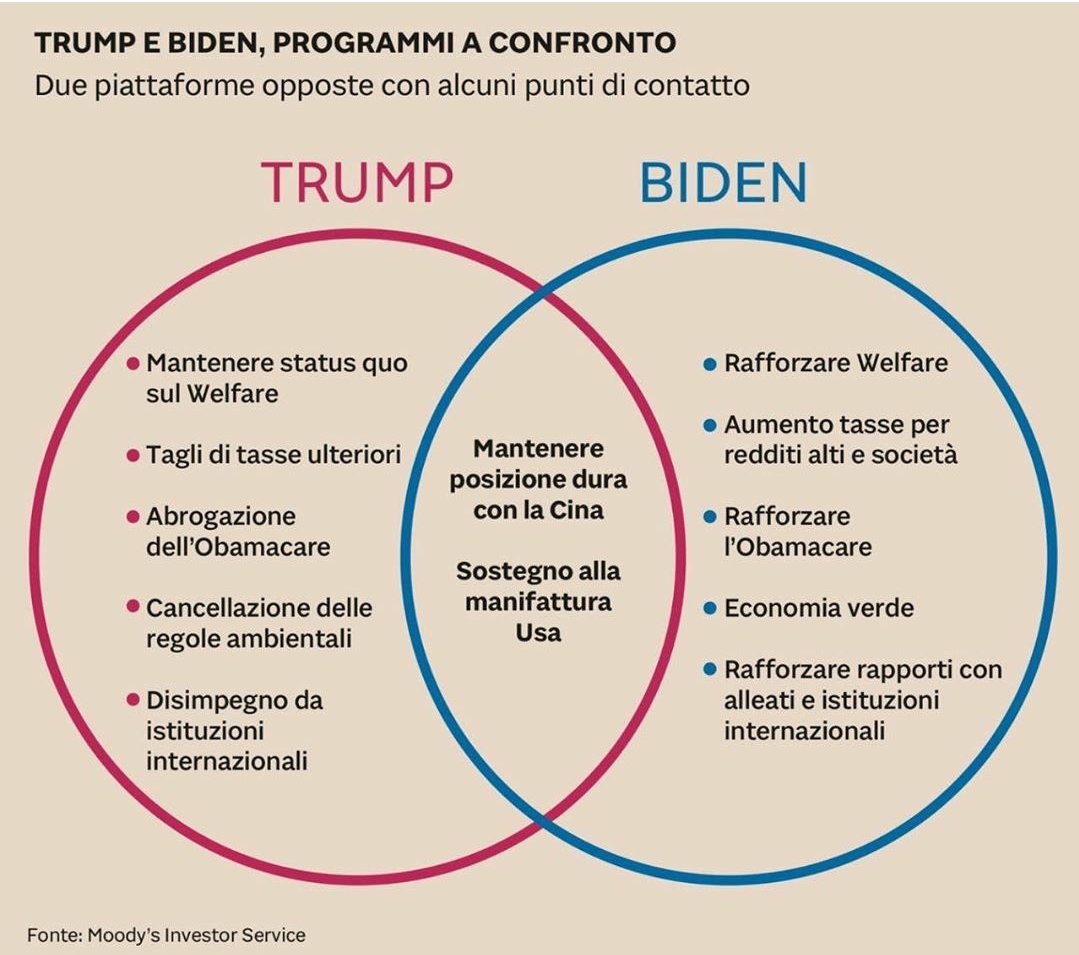

I PROGRAMMI DEI CANDIDATI

Punti diversi ma anche in comune per i due candidati. Al primo posto dei due programmi ci sono stimoli all’economia per migliaia di miliardi di dollari, e quello democratico appare il più generoso. Negli ultimi giorni, inoltre, nel mirino del candidato Dem sono finite le Big Tech, che più di tutti hanno tratto vantaggio dalla digitalizzazione indotta dalla pandemia. Il 30 ottobre Biden ha twittato che ‘gli americani che lavorano sodo non devono pagare più tasse federali sul reddito delle Big Tech, anche loro devono pagare adeguatamente’. Sulle Big Tech non pesa solo la spada di Damocle fiscale, ma anche quella regolatoria, istruttorie antitrust aperte dal Dipartimento di Giustizia e propositi di break-up dei colossi del web come nei confronti dei big del petrolio all’inizio del 1900 o con quelli delle telecomunicazioni all’inizio degli anni 1980. Trump, invece, continua con il suo slogan “america first” avvantaggiando i settori cardine dell’economia americana e mantenendo una linea dura con istituzioni internazionali e paesi “arrembanti” come la Cina.

Guardando con lo specchietto retrovisore i mercati apprezzano più i democratici anche se con Trump i repubblicani non hanno disdegnato.

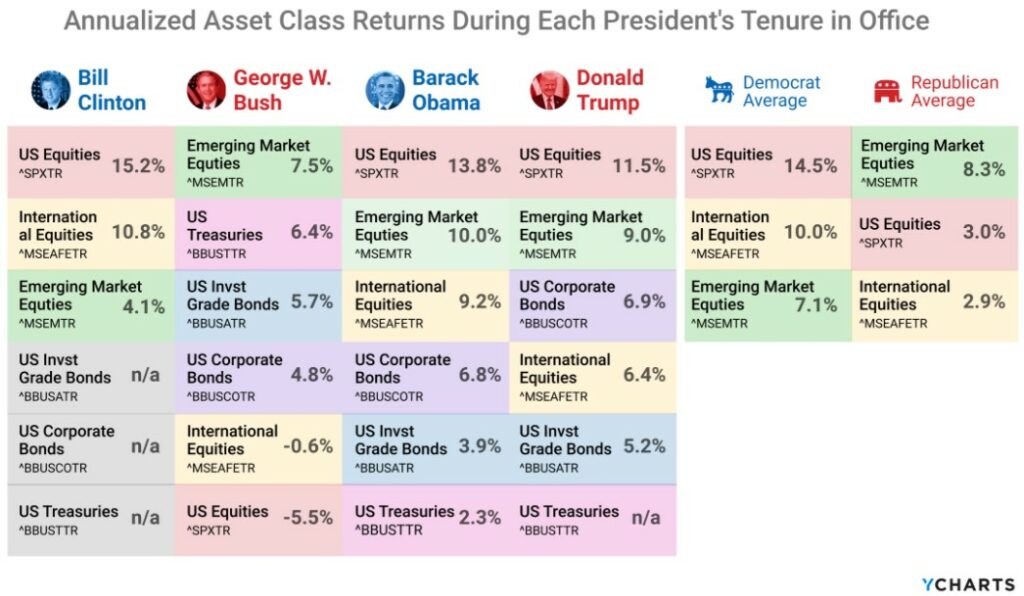

ASSET FAVORITI E PRESIDENTI

Azionario Us o internazionali? Treasury o Corporate? Il grafico ci mostra come negli ultimi 4 mandati siano differenti i ritorni annualizzati per i vari presidenti. Pensando al prossimo futuro l’andamento di Wall Street, sembra anticipare una vittoria di Biden ma vanno fatte delle distinzioni per temi.

Le Small Cap, che dall’inizio della pandemia sono rimaste indietro rispetto alle Large Cap, ma, da settembre, hanno sovraperformato del 4,4%, all’aumentare delle possibilità di una vittoria Dem. Questo perché un pacchetto fiscale più ampio con una Presidenza Biden e anche una crescita economica potenzialmente maggiore sarebbe di supporto alle imprese minori, più sensibili delle grandi al ciclo economico. Un altro tema al centro dell’attenzione è l’Azionario Emergente, che ha sofferto molto a causa delle tensioni USA-Cina, che con un’Amministrazione di Biden potrebbero almeno in parte rientrare con effetti positivi sugli scambi commerciali per tutta l’area emergente.

Poi c’è l’eterno dilemma se credere o meno nei titoli Value o Growth. I primi hanno visto una battuta d’arresto quest’anno, con gli investitori che hanno preferito la forte crescita delle Big Tech. Ma dopo l’importante sell-off che ha colpito questo segmento a settembre, i Value hanno iniziato a riprendersi. Infine c’è il segmento dei titoli finanziari, che rappresentano un’importante porzione degli indici Value, e che dovrebbero beneficiare di un’economia più solida, soprattutto se accompagnata da tassi più alti, ma che con Biden potrebbero subire una maggiore pressione regolatoria, mentre con Trump beneficerebbero dell’effetto opposto. Da iscrivere nella colonna delle azioni che verrebbero favorite da una vittoria di Trump indubbiamente anche gli energetici, soprattutto il tradizionale settore Oil & Gas, mentre i produttori Green verrebbero favoriti con Biden.

CHE FARE QUINDI?

Partiamo da ciò che ogni investitore deve sapere: IL MERCATO NON SI PUO’ CONTROLLARE.

Concentrarsi, quindi, sui propri obiettivi di investimento ma soprattutto sui propri comportamenti diventa prerogativa essenziale per essere investitori di successo e consapevoli. Pianifica correttamente il tuo investimento, diversifica in modo efficiente ed in maniera coerente con il tuo obiettivo, poi il mercato farà il suo.

Come va il mercato azionario?

Mettere soldi duramente guadagnati nel mercato azionario può rendere alcune persone nervose. Ecco perchè è molto importante sapere e conoscere cos'è e come "vive" il mercato azionario. Una maggiore consapevolezza porta il risparmiatore a vivere serenamente i propri investimenti.

È risaputo che una correzione di mercato può verificarsi in qualsiasi momento, e il timore di crolli del mercato può rendere anche gli investitori più esperti a prendere decisioni discutibili.

Se è vero che mettere i tuoi soldi in gioco non è mai facile, il record storico del mercato azionario è praticamente inconfutabile: i mercati statunitensi hanno costantemente operato per lunghi periodi di detenzione, anche risalendo al 19 ° secolo.

Performance di mercato (1872-2018)

L'animazione di oggi arriva da The Measure of a Plan , e mostra le prestazioni del mercato statunitense rispetto a diversi orizzonti temporali di rotazione utilizzando rendimenti annualizzati.

I dati sono stati rettificati per reinvestire i dividendi e l'inflazione.

Utilizzando solo intervalli di tempo di un anno, il mercato può essere un crapshoot. Sfortunatamente, se dovessi semplicemente scegliere un periodo di un anno a caso, ci sarebbe una possibilità significativa di perdere denaro.

Tuttavia, man mano che i tempi si allungano - l'animazione passa a periodi di 5 anni, di 10 anni e poi di 20 anni - la frequenza delle perdite diminuisce rapidamente. Quando arrivi alla finestra dei 20 anni, non c'è un singolo caso in cui il mercato abbia avuto un rendimento negativo.

Perché il tempo conta

In oltre 146 anni di dati, la possibilità di vedere i rendimenti negativi per un dato anno è di circa il 31%.

Questo fatto di per sé è abbastanza allarmante, ma ancora più importante da notare è la distribuzione dei rendimenti in quegli anni di ribasso. Come potete vedere nella seguente tabella tratta da The Measure of a Plan :

Secondo i dati, ci sono stati 10 anni individuali in cui il mercato ha perso oltre il 20%, mentre quelli inferiori sono notevolmente superati dagli anni con rendimenti positivi.

Ciò chiarisce che i tempi sono importanti.

Le performance passate ovviamente non garantiscono risultati futuri, ma il track record storico in questo caso è piuttosto robusto.

Ecco perché gli investitori a lungo termine possono vedere che finché il loro orizzonte temporale viene misurato in decenni, è maggiore la probabilità di guadagnare nel mercato azionario.

LE NOTIZIE DELLA SETTIMANA IN 1 MINUTO

Troppo indaffarati durante la settimana per rimanere informati sulle principali notizie dal mondo?

Ecco alcuni spunti per cercare di capire i fatti e le dinamiche che negli ultimi sette giorni hanno mosso il sentiment degli investitori e dei mercati globali. AA

Ecco alcuni spunti per cercare di capire i fatti e le dinamiche che negli ultimi sette giorni hanno mosso il sentiment degli investitori e dei mercati globali.

- Mini crak dell'economia USA

Il dato negativo -1,2% rispetto alle previsioni sulle vendite al dettaglio in Usa fà sorgere qualche perplessità sulla salute dell'economia americana.

Semplice rallentamento o si mostra lo spauracchio di una recessione?

frena-economia-usa

- Commercial War Usa-Cina.

Altro capitolo sulla guerra dei dazi.

Una delegazione americana si è recata in Cina per discutere un possibile accordo. Intanto Trump inizia a prendere in considerazione il prolungamento della tregua con la Cina visto l'ottimismo su una possibile risoluzione positiva.

cina-usa-delegazione-commerciale-statunitense-incontrera-xi-possibile-proroga-negoziale-4

- Recessione alle porte per la Germania

Il Fondo Monetario Internazionale taglie le stime sul Pil tedesco allo 0% dando conferma sul momento difficile per l'economia della Germani.

A pesare sul dato è principalmente la frenata del mercato automobilistico ed industriale fortemente connesso a Cina e Regno Unito, quest'ultimo con il problema Brexit.

la-germania-cresce-meno-perche-rispondono-economisti-tedeschi

- Muro messicano

Alla fine il Presidente Trump ha dichiarato lo stato di emergenza nazionale in modo da sbloccare i fondi necessari per la costruzione del muro messicano e scatenando la protesta della sinistra.

trump-dichiara-l-emergenza-nazionale-il-muro-con-il-messico-serve

- Boom del debito USA

Solo negli ultimi 12 mesi, il debito pubblico statunitense è cresciuto di 1 trilione $, superando i 22 trilioni per la prima volta nella storia.

Questo dato a conferma del problema del debito mondiale ormai arrivato a cifre folli

USA-debito-22-trilioni-dollari-spesa-pubblica-deficit-record-Trump-Dipartimento-Tesoro/

Si conclude qua la settimana di informazioni dal Mondo.

Alla prossima.

SHUTDOWN E STATALI ALLA CANNA

Il presidente americano ha richiesto i soldi per fare il famoso "Vallo Messicano" senza buon esito e reagendo dichiarando lo shutdown, ossia bloccando le attività economiche statali

Da dicembre ormai una volta al giorno passa nei Tg nazionali un servizio su Trump e lo SHUTDOWN.

Riassumendo il presidente americano ha richiesto i soldi per fare il famoso "Vallo Messicano" senza buon esito e reagendo dichiarando lo shutdown, ossia bloccando le attività economiche statali.

Dal 22 dicembre, 800 mila persone che lavorano per il governo federale sono stati messi a casa o lavorano senza ricevere uno stipendio.

Oltre alle proteste sono in automatico aumentate le richieste di credito viste le difficoltà economiche degli statali parcheggiati.

⚠️Ma qualcosa non mi torna⚠️

Stiamo parlando di dipendenti pubblici, insomma persone che ricevono e puntualmente uno stipendio.

?Sai quanto prendi, sai per quanto lo prenderai e non ti fai un CA... di piano di risparmio??

Sei nelle migliori condizioni per pianificare la tua vita con un semplice sistema di controllo economico e non lo fai, perché:

➡️Pensi sia da sfigato risparmiare?

➡️Sei convinto non avrai mai bisogno?

➡️Preferisci indebitarti per la vita?

Io non so cosa frulla nella testa di ognuno, ma appena ho sentito questa notizia mi è tornata in mente la favola de "la cicala e la formica".

https://it.businessinsider.com/shutdown-i-dipendenti-pubbl…/