Millennials denaro e risparmio

Sono nati tra i primi anni ottanta e fine novanta, i Millennials rappresentano la nuova classe produttrice. Vediamo dieci interessanti spunti per capire il loro rapporto con il denaro ed il risparmio.

Per la mia generazione nata tra il 1981 ed il 1999, la strada verso la sicurezza finanziaria è stata, ed è, parecchio accidentata: ci si riferisce spesso a loro come alla generazione più sfortunata e alcune statistiche ci mostrano in quale posizione si trovino oggi e come appaia il loro scenario finanziario al momento.

1. Il 52% dei Millennials investe spesso o sempre in fondi sostenibili

Gli investimenti sostenibili SRI (a cui ci si riferisce talvolta con "investimenti responsabili") fanno parte di una scuola di pensiero che considera i temi ambientali, sociali ed etici una potenziale fonte di rendimento e allo stesso tempo di grande impatto sociale, naturalmente in positivo.

In un report del 2017 di Schroders viene evidenziato che i Millennials sono più consapevoli ed informati sui fondi d'investimento sostenibili rispetto alla Generazione X ed ai Baby Boomers: hanno infatti il doppio delle probabilità (il 10%) di identificare correttamente tutte e tre le descrizioni di investimenti sostenibili rispetto ai Baby Boomers (5%).

Si è anche scoperto che in Europa la popolazione peggio informata è quella del Regno Unito, in cui il 14% non sa che cosa sia un fondo d'investimento sostenibile.

2. Il potere d'acquisto globale dei Millennials è destinato a superare quello della Generazione X nel 2020

I Millennials stanno per superare la Generazione X per maggiore potere d'acquisto globale, in termini di generazione, e questo accadrà entro il 2020. I Millennials sono destinati a guadagnare una media di 1,4 trilioni di dollari (globalmente) all'anno entro questa data.

Visto che la Generazione X inizierà a raggiungere l'età pensionabile nei prossimi quindici-vent'anni, il loro reddito ed il loro potere d'acquisto cominceranno infatti a calare significativamente.

3. I Millennials europei amano la tecnologia

Un sondaggio condotto da Vocalink ha scoperto che il 71% dei Millennials italiani ammettono di non poter vivere senza smartphone, ed il 10% di loro utilizza i sistemi di pagamento da cellulare quotidianamente, per cibo e bevande, per i pasti fuori casa e per le uscite, e l'11% per il tempo libero, ad esempio per andare al cinema, ad un concerto o a vedere una partita.

Inoltre, i Millennials sembrano pronti all'utilizzo di sistemi tecnologicamente avanzati che li assistano con le loro finanze o con i pagamenti da cellulare, visto il 42% dei Millennials inglesi e tedeschi accetterebbe di usare sistemi ottici di riconoscimento per la verifica delle transazioni.

4. I Millennials trovano che gli imprenditori abbiano un impatto più positivo dei leader religiosi o politici

È un fattore probabilmente collegato al declino della religione organizzata in Europa e alla disillusione originata dal crollo del 2008 il fatto che la generazione dei Millennials non stia più guardando a leader morali tradizionali come capaci di un impatto sociale positivo.

I Millennials guarderebbero invece alle imprese come luogo d'elezione di una trasformazione verso modelli di business etici e per dare l'avvio ad un cambiamento sociale positivo: è dagli imprenditori che si aspettano insomma una posizione più decisa a riguardo.

5. Meno del 30% della ricchezza dei Millennials è nelle azioni

In quanto generazione che ha raggiunto la maggiore età nel clima del dopo 2008, i Millennials sono più cauti nell'investire il proprio patrimonio in azioni: sono più scettici nei confronti di un mercato che hanno già visto crollare e un'indagine di Deloitte ha rilevato che privilegiano attivi materiali, oltre alla liquidità; in generale, sono alla ricerca di strumenti semplici e di facile comprensione.

Sul lungo termine, ci sarà bisogno di compensare in qualche modo l'avversione al rischio di questa generazione.

Un'opera di educazione finanziaria mirata e con i canali giusti può essere la soluzione.

6. Un Millennial inglese su tre potrebbe non avere mai una casa di proprietà

Un'indagine della Resolution Foundation ha scoperto che un Millennial su tre potrebbe non avere mai una casa di proprietà, e così, dal momento che i Millennial stanno raggiungendo l'età in cui iniziano ad avere bambini, ci troviamo di fronte ad una generazione di bambini cresciuta in alloggi in affitto, in un clima di insicurezza e di breve termine.

Non sono di certo da soli in Europa, dato che statistiche recenti mostrano che in Italia addirittura il 67% degli italiani tra i 18 e i 34 anni vivono ancora a casa con i genitori.

7. I Millennials sono la prima generazione moderna ad essere in condizioni peggiori dei propri genitori

Un'analisi recente del Luxembourg Income Study ha scoperto che i redditi di coloro che hanno tra i 25 ed i 29 anni hanno registrato una stagnazione tra gli anni settanta e gli ottanta, se messi a confronto con le entrate delle persone più anziane, che sono invece aumentate.

Per esempio, in Italia, i redditi per il gruppo di età che va tra i 25 e i 29 anni sono cresciuti del 19% in meno della media nazionale tra il 1986 ed il 2010, il che significa che, in termini reali, le persone più giovani non hanno migliorato il proprio status rispetto al 1986.

La stessa cosa è vera per il Regno Unito, dove la crescita del reddito di coloro tra i 25 e i 29 anni è stata del 2% minore della media nazionale tra il 1979 ed il 2010.

8. Il 29,8% dei Millennials crede che la discriminazione reddituale stia causando gravi danni nel proprio Paese

Un'indagine di Sharper Survey ha scoperto che circa il 30% dei Millennials rivela una forte coscienza sociale affermando che la discriminazione reddituale stia causando gravi danni nel proprio Paese.

Questa discriminazione può prendere la forma di un rifiuto di un contratto d'affitto o di un mutuo da parte della banca perché non viene riconosciuta come adeguata la fonte di reddito di chi fa la richiesta. Questo può anche condizionare la possibilità di ottenere un prestito o di avere una carta di credito e, per una generazione che partecipa ampiamente alla gig economy (con attività autonome, da freelance) questo può avere gravi ripercussioni.

9. Dei Millennials che investono, il 73% lo fa per la pensione

Sebbene siano spesso additati come la generazione che non pensa a sufficienza al proprio futuro, il 73% dei Millennials che sta investendo lo sta facendo per integrare la propria pensione oppure sta aumentando gli importi per il risparmio previdenziale per la pensione.

Una migliore educazione alle decisioni d'investimento per il futuro può quindi essere un buon investimento per i Millennials che stanno pensando di iniziare il proprio cammino nel mondo degli investimenti.

10. I Millennials non stanno risparmiando abbastanza per la propria pensione futura

Secondo un'indagine di Schroders, i Millennials stanno risparmiando una percentuale minore per la pensione rispetto alla Generazione X ed ai Baby Boomers.

Questo può stare ad indicare un'ingenuità e un'impreparazione riguardo alla cifra di cui avranno davvero bisogno quando andranno in pensione, oppure al contrario una consapevolezza del fatto che dovranno probabilmente lavorare per un periodo di tempo molto maggiore rispetto alle altre generazioni e che quindi guadagneranno soldi più a lungo.

7 consigli fondamentali per gestire i propri soldi

La finanza personale è uno strumento essenziale per una corretta gestione del proprio risparmio. Vediamo come massimizzare il tuo capitale grazie a questi 7 consigli.

La finanza personale è uno strumento potente per gestire, ottimizzare e aumentare i propri risparmi seguendo delle semplici indicazioni e un bilancio ben strutturato. Tuttavia, molti italiani alla parola “finanza” scappano via e si nascondono dietro la scusa di una beata ignoranza, presumendo si tratti di concetti incomprensibili.

Ma la finanza personale è un’occasione preziosa che, dalla casalinga al dirigente di banca, aiuta a massimizzare la salute finanziaria personale di ciascuno di noi.

Ecco 7 consigli di finanza personale di cui nessuno dovrebbe far meno nel gestire i propri risparmi.

1. Fatti pagare quanto meriti e spendi meno di quanto guadagni

È semplicistico, è vero, ma è incredibile la quantità di persone che non riesce a seguire neanche questa semplice regola.

Devi conoscere quanto vale il tuo lavoro sul mercato valutando le tue abilità, la produttività, le responsabilità che hai e, soprattutto, il contributo che riesci a portare alla tua azienda. Essere sottopagati anche solo di 1.000 euro all’anno (poco più di 80 ero al mese) può avere un effetto cumulativo significativo nel corso della tua vita lavorativa.

Non importa quanto tu venga pagato, se poche centinaia oppure migliaia di euro, se spendi più di quanto guadagni. Spesso è molto più facile spendere meno che guadagnare di più, e un piccolo sforzo nel tagliare i costi nei vari aspetti della propria vita può portare a grandi risparmi. Non necessariamente bisogna parlare di grandi sacrifici.

2. Rispetta il tuo bilancio

Budget, piano di spesa, bilancio, chiamalo come vuoi. Come fai a sapere dove e come spendi se non hai un bilancio in cui monitori l’andamento delle tue finanze?

E soprattutto, come puoi tagliare le spese e sapere dove risparmiare?

È il caso di creare e tenere aggiornato un bilancio in una semplice tabella Excel o qualche App dedicata: coraggio!

3. Vacci piano con la carta di credito

Quella tesserina di plastica è così facile da usare, ma non dimentichiamo che si tratta di denaro vero che prima o poi verrà scalato dal tuo conto.

4. Integra la tua pensione

La pensione promessa dall’INPS o dalla propria cassa previdenziale è destinata a scendere ogni anno che passa. Per questo motivo è giunto il momento di informarsi su una pensione integrativa, che fornisca un plus mensile una volta raggiunta l’età pensionabile.

5. Sviluppa un piano di risparmio

Non pensare al risparmio come un “mettere da parte” ciò che rimane del tuo stipendio a fine mese. Pianifica di risparmiare, invece, almeno il 5-10% del tuo stipendio prima di iniziare a pagare le bollette o effettuare altre spese.

6. Investi!

Senza paura e con raziocino informati su come impegnare nelle migliori soluzioni di investimento il tuo risparmio, pianifica e datti degli obbiettivi di investimento.

7. Occhio alla dichiarazione dei redditi

Se la tua dichiarazione dei redditi finisce sempre, e di molto, in debito, allora non stai utilizzando le deduzioni e le detrazioni che l’Agenzia delle Entrate ha messo a disposizione. Il tuo commercialista a riguardo può aiutarti.

La finanza personale può, e deve, migliorare in modo stabile i tuoi risparmi e la tua capacità finanziaria.

Conoscerla ed applicarla è la base per avere le redini della tua vita finanziaria.

Investire non è una SCELTA ma un OBBLIGO

Lo dico da anni, ogni risparmiatore ha l'obbligo di dover investire.

La semplice inflazione annuale, anche se non percepita, di anno in anno diminuisce il potere di acquisto di ogni patrimonio. L'immobilismo in conto dei risparmi razionalmente garantisce una perdita ecco perche' ogni risparmiatore è obbligato a dover investire.

Ieri tra le varie letture che ogni giorni approfondisco per rimanere informato, ho molto apprezzato un'interessante video (da guardare fino alla fine) e dettagliato articolo di Milena Gabanelli sulle paure degli italiani e la scelta di spossessarsi dei soldi lasciandoli sul conto corrente.

" La paura degli italiani vale 1.371 miliardi "

Non investire i risparmi porta le famiglie italiane ad essere tecnicamente più povere.

Ecco il risultato della troppa ricchezza liquida sui conti correnti.

Vediamo insieme i punti cruciali dell'articolo:

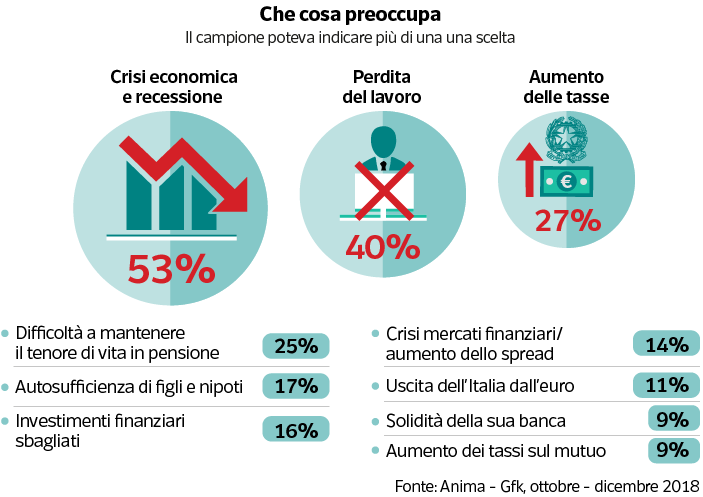

- Di che cosa hanno paura gli italiani quando parliamo di soldi?

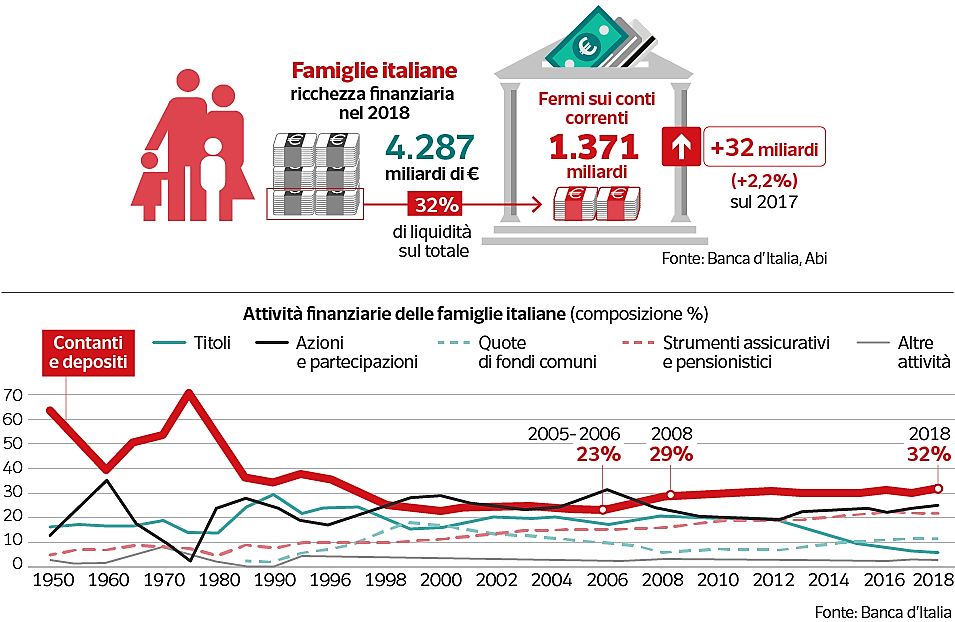

Del futuro, di rischiare troppo, di perderli? Partiamo dai numeri di Banca d’Italia: dei 4.287 miliardi di ricchezza finanziaria posseduta dalle famiglie italiane, ben 1.371 miliardi sono parcheggiati sui conti correnti. Non si incassano interessi, non si spende, non si investe. Secondo l’Abi nel 2018, i depositi della clientela residente sono aumentati di 32 miliardi rispetto al 2017. Una cifra uguale alla manovra di bilancio approvata a fine dicembre.

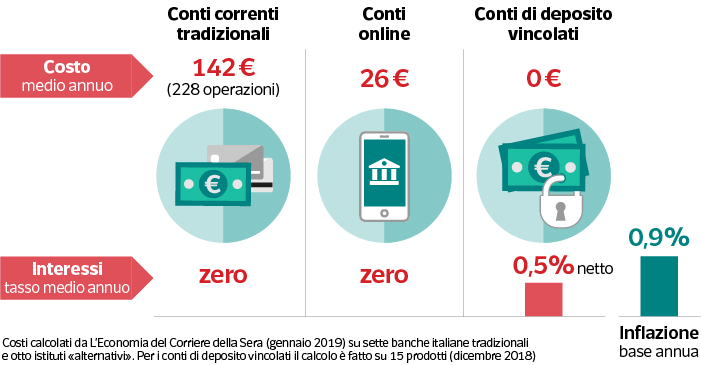

- E' ZERO la resa della liquidità sui c/c

Dai dati Abi il tasso di remunerazione medio di questa liquidità è dello 0,38%, ma scendendo nel dettaglio degli strumenti più utilizzati dalle famiglie si scopre che i conti correnti tradizionali rendono zero e costano: 142 euro per una famiglia che fa 228 operazioni l’anno. Il rincaro, negli ultimi tre mesi è stato del 3,7%. Il dato si riferisce a una media di sette banche italiane, secondo un’indagine de «L’Economia» del Corriere della Sera del gennaio 2019.

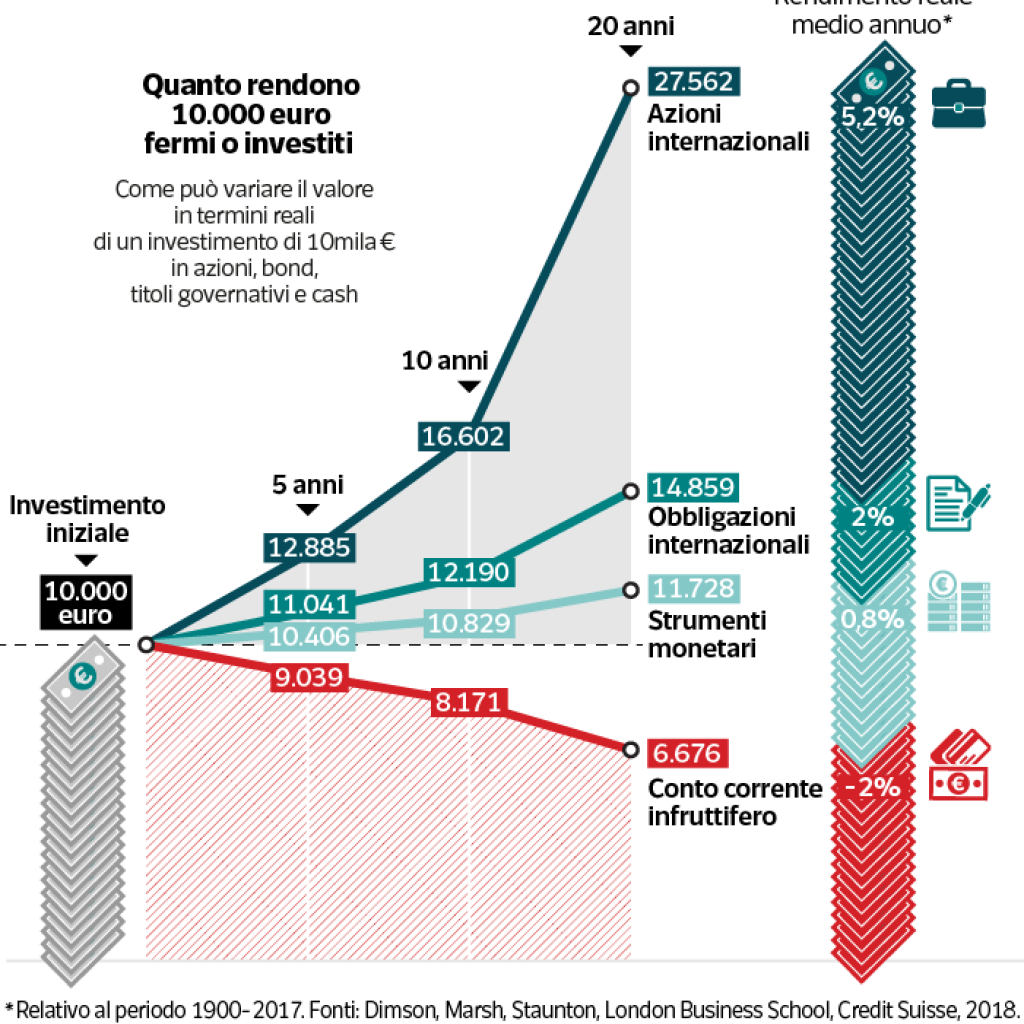

- Ma quanto costa non investire?

Diecimila euro posteggiati su un conto infruttifero dopo cinque anni diventano poco più di 9 mila, per colpa di costi e inflazione.

L'immagine parla chiaro: NON INVESTIRE I RISPARMI E' SBAGLIATO.

La paura, così come l'emotività in generale, per l'investitore è causa di cattive ed errate scelte di investimento. La non conoscenza della materia ma anche l'avarizia e la fretta del tutto e subito sono le principali cause di insuccessi finanziari.

La soluzione per non incappare in tali situazioni è una:

L'educazione finanziaria

Tenersi informati, affidarsi ad un consulente riconosciuto professionalmente, competente e trasparente nella sua attività sono le scelte migliori che puoi fare per i tuoi risparmi e per la serenità finanziaria tua e dei tuoi cari.

Finanza e #10YearsChallenge

Impazza ormai l'hashtag in tutto il mondo e si poteva non farlo entrare negli investimenti? Chiaramente no.

Tanti mi chiedono quanto avrebbero oggi avendo investito 10 anni fà.

Ed allora fantastichiamo un pò oggi.

#MGFinancialAdvisor

Siamo nel 2009 ed immaginiamo di avere 100.000€.

Sono una parte del nostro patrimonio e la vogliamo dedicare alla costruzione di un portafoglio seguendo queste direttive:

DIVERSIFICAZIONE

Utilizzando indici azionari globali;

EFFICIENZA

Prendo strumenti a replica fisica

TEMPO

Almeno 10 anni visto che parliamo di azioni.

Monitoriamo il tutto costantemente e senza fare versamenti aggiuntivi ma semplicemente reinvestendo i dividendi ( cosa non da poco fidatevi) oggi avremo:

343.380 euro

Non è follia ma la realtà, questo dicono i numeri e la ricetta del successo è sempre la stessa:

• DIVERSIFICAZIONE;

• INTERESSE COMPOSTO;

• PIANIFICAZIONE e MONITORAGGIO.

Scopriamo insieme il Cash King

Partite le montagne russe sui mercati, ed appurato che il 2018 sarà il peggior anno degli ultimi 10 con un rosso generalizzato ecco sbucare come i funghi gli amanti del:

"Tengo tutto sul conto!".

Il Sole24Ore se ne esce con l'articolo intitolato:

"Avete lasciato i soldi sul conto corrente? È stata la scelta migliore"

per poi ammettere scorrendo tra le righe che :

"Si tratta di un fatto anomalo. Era infatti dal 1994 che la liquidità non garantiva rendimenti migliori di bond e azioni mentre bisogna riavvolgere il nastro fino al 1969 per trovare un’annata in cui bond e azioni hanno registrato rendimenti negativi a fronte di un saldo positivo dei fondi monetari."

Il Sole 24 Ore

Titoli del genere danno il via ai più grandi errori emotivi che può fare un investitore e pure qualche consulente. Vendono azionario (in perdita), per stare liquidi.

? IL CONTRARIO DI CIO CHE VA FATTO?

L'errore di fondo sta nel non contestualizzare la liquidità in ottica di pianificazione finanziaria. Tanti consulenti e risparmiatori investendo:

? Non investono per obiettivi di investimento;

? Non dividono il proprio patrimonio in comparti di investimento diversi ma parte di una macro strategia;

? Non adottano una strategia "SALVAGENTE" considerando la liquidità come parte fondamentale.

È giusto avere liquidità sul conto (rimo salvagente ) e magari una soluzione per gli imprevisti. Se non l'avete nascono i problemi, e se posso cambiate consulente.

I soldi dedicati al breve termine, quelli che vi permettono di stare sereni, di dormire tranquilli durante un imprevisto o uno shock finanziario devono essere liquidi.

Non c'è scappatoia, funziona così.

▶️ Rompi l'auto, hai la liquidità pronta

▶️ Perdi il lavoro, hai la liquidità per sopravvivere più mesi

▶️ Il mercato va fortemente al ribasso, hai la liquidità per mediare gli investimenti.

Ma la devi avere prima, non in corsa, disinvestendo.

Ecco la differenza tra improvvisarsi investitori ed investire pianificando.

PIANIFICAZIONE FINANZIARIA significa:

?Avere una strategia da anni

? conoscere il proprio patrimonio

?essere consapevoli di ogni "cassetto" che lo compone.

Senza un piano l'insicurezza prende il sopravvento, l'incertezza non viene compresa e capita facendo uscire la PAURA.

La vita di Gino, un risparmiatore italiano!

Faccio il consulente finanziario da anni in tutta Italia ed il bello di fare questo lavoro è che si conoscono e si parla con tantissime persone più o meno differenti tra loro. Risparmiatori ed investitori di tutte le età ma spesso accomunati da ABITUDINI FINANZIARIE.

Oggi voglio provare con la malsana idea di raccontarvi la storia del risparmiatore Gino.

Oggi ha 49 anni, ma che risparmiatore è stato e sarà nella sua vita?

20 ANNI

Appasionato di calcio e profondo conoscitore di ogni squadra e campionato il suo primo investimento sono state le scommesse sportive. Tra Gazzetta dello Sport e centri di scommesse ha passato questa età facendosi una cultura pazzesca della materia convinto di far saltare il banco ogni settimana. Il lavoro è la sua ultima preoccupazione perché al momento la sua unica fonte di reddito sono i "regalini" di nonna Pina o la paghetta settimanale.

30 ANNI

Inizia un lavoro, essendo la prima occupazione e part time, non gli da molta soddisfazione economica MA... incontra il guru della sua vita: SERGIO MEGATRADER.

Abbonamento fatto, piattaforma scaricata: Gino inizia ad investire su Future, Forex, Materie Prime ogni tanto a leva pure seguendo la mail settimanale.

È gasatissimo, Sergio Megatrader ci ha guadagnato un sacco di soldi, ogni mese guadagna il 20%, facile facile..

Prima settimana: si dimentica impostare gli ordini e chiude perdendo.

Seconda settimana: ha un problema alla linea internet e non riesce ad immettere tutti gi ordini.

Terza settimana: matura che sta perdendo perché non ha il tempo giusto per fare trading e si gioca la settimana di ferie al lavoro, 8 ore al giorno di trading, 5 emicranie e zero euro sul conto.

Quarta settimana: Gino spacca il computer...perché è colpa del PC VERO?!

40 ANNI

Gino ormai lavora da qualche hanno, il contratto è passato full time ed indeterminato e riesce a mettere da parte un "gruzzoletto".

Non c'è niente di meglio del mattone!

Nonno Mario

Gino compra un rustico da 70.000 euro, contraendo un bel mutuo convinto di metterlo a posto, rivenderlo e farci un bel profitto così come ha fatto l'amico del suo amico che ci ha guadagnato un sacco di soldi. Lavori su lavori, il mercato immobiliare che non è quello degli anni 80/90 e GINO si trova costretto a venderlo: 50.000 euro è la migliore offerta che trova.

Il suo " investimento" ha perso il 30%.

50 ANNI

Gino, navigando qua e là per i social, scopre le criptovalute.

Rendimenti pazzeschi, idea futuristica e quell'alone di mistero che non guasta mai fanno si che sembri l'occasione piovuta dal cielo.

Clicca sul primo link che lo colpisce e scopre che se presente alcuni amici ha un guadagno in più.

"Siiii, diventerò ricco!!!"

Gino

è il pensiero che rimbomba nella testa di Gino, che investe quasi tutti i 50.000 euro della vendita del rustico. Compra qui, compra là qualcosina si guadagna ed ha sotto pure 10 amici a cui ha fatto conoscere la gallina dalle uova d'oro.

Poi arriva il 2018...

Oggi.

Tutto crolla e con un -70% Gino e i suoi 10 amici chiudono tutto e se la prendono in quel posto accusando il Sistema ed i Poteri Forti di aver voluto annientare le Cryptovalute.

60 ANNI

Gino riceve una telefonata dal dipendente della BCC (o le Poste) del paese che gli dice:

"Sig. Gino è nostro cliente da tantissimi anni, vorremmo che diventi nostro socio."

Dei 15 mila euro rimasti, ammaliato dal prestigio Gino decide di "investire" 10.000 euro in azioni ed obbligazioni della BCC di Pizzogualtiero. Nuove normative e cambiamenti portano ad una riorganizzazione della BCC che verrà inglobata in un gruppo più grande. Gino riceve una mail, dove viene invitato a passare nella nuova filiale per contrattare il valore dei vecchi titoli.

Valore delle azioni dimezzate e rendimento delle obbligazioni decurtato del 30%.

70 ANNI

Finalmente la pensione,quasi...

GINO si rende conto che prende una pensione dall'INPS misera.

Non vuole più investire quindi cercherà di accorparla con le cedole delle obbligazioni bancarie.

Insomma bene ma non benissimo.

Si lo so è un pò lungo come post ma sono sempre 50 anni di vita... scherzi a parte pensateci bene, quanti GINO conoscete? Ora non sarà esattamente per tutti così ma sono sicuro che lo sarà per tanti. Indipendentemente dalle scelte fatte esiste una cura univoca per evitare di incappare nella vita "alla Gino":

L' EDUCAZIONE FINANZIARIA

Interessati alla materia, leggi ma soprattutto fa solo ciò che comprendi.

È più semplice di quello che sembra fidati, ti basterebbe seguire le mie

9 REGOLE SALVA RISPARMIO!