Ereditare in Italia, seconda puntata: scenario 2070

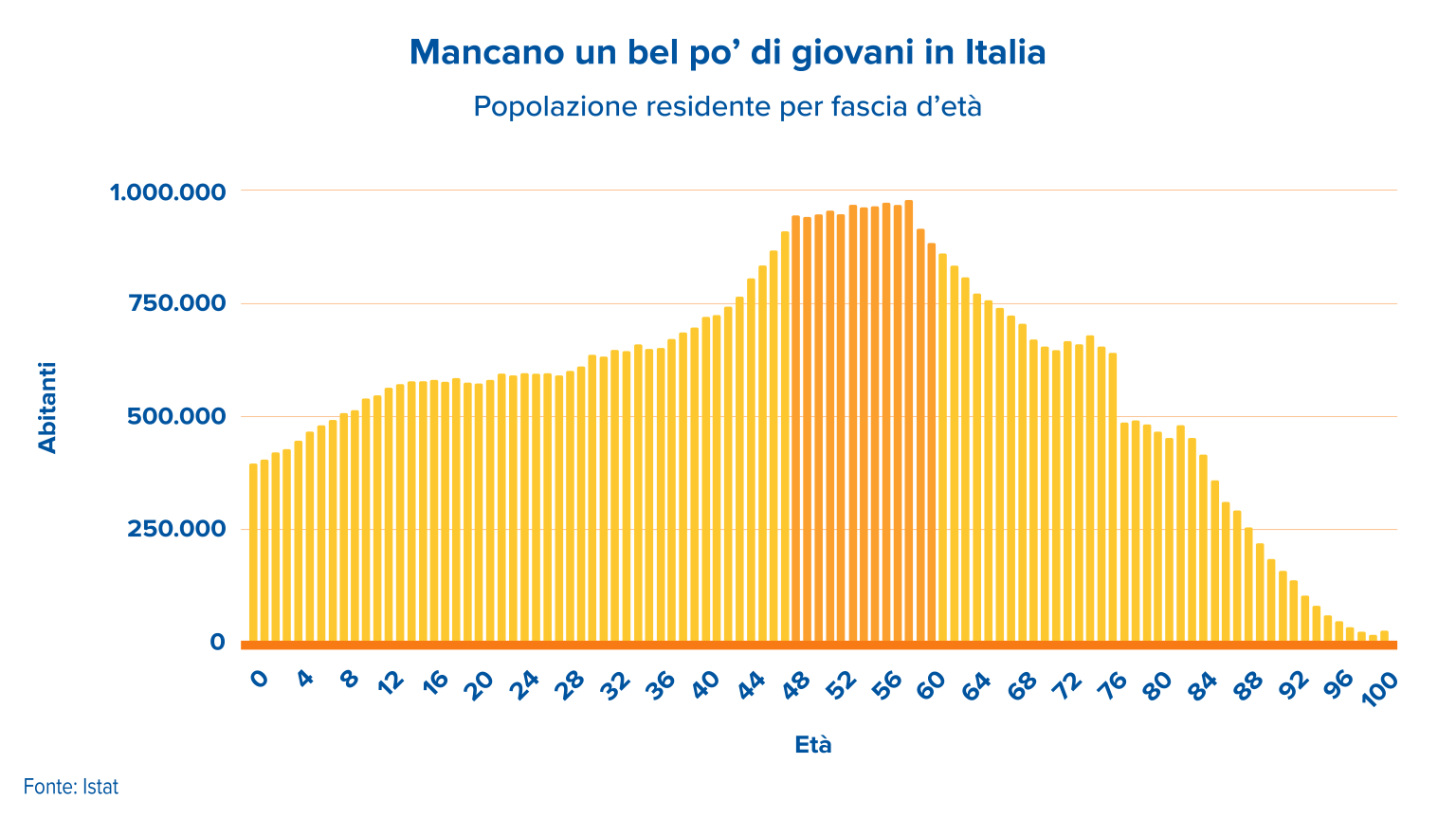

- L’Italia è unica al mondo: la popolazione è più anziana che altrove e i figli sono pochi

- Tra 45 anni gli eredi saranno lo 0,9% della popolazione rispetto al 2% attuale

- Questo aumenta le diseguaglianze ma anche le opportunità di investimento

LE EREDITÀ CONTERANNO DI PIÙ NEL PORTAFOGLIO DEGLI ITALIANI

Crescerà il loro peso sui redditi e i patrimoni

Ma faranno aumentare le disuguaglianze

Fonti: Institute for New Economic Thinking, Università di Oxford

In pochi luoghi al mondo (probabilmente nessuno) l’eredità riveste un’importanza così cruciale per il futuro. Perché? Perché siamo, allo stesso tempo:

- I più vecchi, con una percentuale di over 65 sulla popolazione del 24% e di over 80 del 7,6%, un record in Europa, e per il 2050 le due percentuali saliranno al 33,7% e al 13,7% (dati Eurostat)

- Tra i meno fecondi, con un tasso di fecondità (figli per donna) che nel 2023 è sceso a 1,2, mentre la media Ue è di 1,46 (dati Eurostat)

- Fra i Paesi con la maggiore disuguaglianza a livello patrimoniale, il 50% più povero deteneva nel 2022 solo il 2,53% della ricchezza totale, in calo dal 5,12% di 15 anni prima, a fronte di una media Ue del 3,47% e di valori del 5,11% in Francia e del 6,82% in Spagna (dati del World Inequality Database)

- Tra quelli che crescono meno, al punto che il reddito disponibile pro capite reale delle famiglie è addirittura sceso del 6,26% tra il 2008 e il 2023 mentre nella Ue è salito del 10,82% (dati Eurostat).

I redditi da capitale cresceranno più della media

Secondo l’Institute for New Economic Thinking e l’Università di Oxford i prossimi anni saranno caratterizzati da una forte riduzione degli eredi, tra meno di 50 anni, nel 2070, saranno ogni anno lo 0,9% della popolazione, contro il dato attuale che supera il 2%. La causa è naturalmente il trend demografico, ovvero la nascita di sempre meno figli, sempre più spesso unici. Risultato: sempre meno persone erediteranno una quantità crescente di patrimonio, perciò in futuro i capitali trasferiti da una generazione all’altra assumeranno sempre più importanza. Oggi ammontano ogni anno a circa l’1,5% dei patrimoni e il 15% dei redditi ed entro il 2060-2070 cresceranno fino a rappresentare rispettivamente circa il 2,5% e il 25%.

Salirà quindi il rapporto tra gli asset finanziari o reali (cioè la ricchezza) e le entrate delle famiglie: era di 3,3 a 1 nel 1980, è diventato di 7,2 a 1 nel 2012 per poi calare a 6,2 a 1 nel 2022 per la crisi del mattone, ma tornerà a crescere lentamente fino a un rapporto di 8 o 10 a 1. Ci saranno probabilmente persone, quindi, che saranno più ricche ma guadagneranno meno anche perché aumenterà anche il rapporto tra i redditi da capitale (da investimenti finanziari o gestione degli immobili) e quelli totali di mercato (escludendo i trasferimenti pubblici), che dovrebbe crescere dal 7,3% attuale al 13,5% entro il 2070. In sostanza per l’economia nazionale e anche per quella delle famiglie i redditi da lavoro avranno minore peso, al contrario di quelli da affitto, da cedola di un titolo o da dividendo di un’azione.

Salirà la disuguaglianza

Ma, e arriviamo al punto della disuguaglianza, mentre i redditi privati da lavoro o da pensione sono (e continueranno ad essere) presenti in quasi tutti i nuclei familiari, i redditi da capitale hanno una distribuzione molto più diseguale. Se quelli da capitale finanziario, come è noto, sono sproporzionalmente più presenti nel 10% più ricco della popolazione, anche quelli da capitale reale (immobili) riguardano quasi solo i più abbienti. Secondo gli ultimi dati di Banca d’Italia il 48,2% delle famiglie che fanno parte del quinto quintile, ovvero del 20% più ricco degli italiani, ha una seconda casa, che quindi può affittare. Questa percentuale scende già al 20% nel caso del quarto quintile (coloro che sono più abbienti del 60% più povero, ma meno ricchi del 20% più facoltoso) e ancora di più tra gli altri segmenti. Nel primo quintile (il 20% più povero) e nel secondo ad avere un secondo immobile sono rispettivamente solo lo 0,3% e il 4,7%.

È facile quindi capire come un aumento del ruolo dei redditi da capitale provochi nel lungo periodo una concentrazione della ricchezza e una maggiore disuguaglianza. Sempre secondo l’Institute for New Economic Thinking e l’Università di Oxford l’indice di Gini (la misura più utilizzata della disuguaglianza, che sale da 0% a 100% in proporzione a essa) crescerà nell’ambito dei patrimoni dal 65% attuale al 70% del 2070. All’inizio, entro il 2040, in realtà scenderà di alcuni punti, grazie al fatto che le eredità si redistribuiranno tra segmenti ancora vasti della popolazione, all’incirca la generazione X e i primi millennials, tra cui, per esempio, molti hanno fratelli e sorelle, e prevarrà un effetto redistributivo. Ma dopo, con il crollo del numero di eredi, ad avere un ruolo preponderante sarà la concentrazione dei patrimoni ereditati, che faranno aumentare la disuguaglianza. Per fare un confronto, se i capitali dei defunti non fossero trasferiti ai figli, l’indice di Gini scenderebbe invece entro il 2070 a circa il 55%.

Questa tendenza naturalmente è accentuata dalla quasi assenza di tassazione delle eredità in Italia, ma anche se fosse utilizzata l’imposizione fiscale francese, la più pesante, in realtà la disuguaglianza nei prossimi 50 anni non scenderebbe, al massimo resterebbe stabile.

Un motivo in più per non mettere sotto il materasso quanto si eredita

Questi calcoli sono stati fatti utilizzando, come ipotesi di base, alcune stime ufficiali italiane ed europee, che prevedono per il nostro Paese nei prossimi decenni un aumento della produttività, un tasso di crescita annuale del Pil tra l’1,1% e l’1,5%, un tasso di fertilità dell’1,4-1,5, quindi superiore all’attuale. Se, come è molto probabile, in realtà questi indicatori piuttosto ottimistici fossero peggiori di quelli previsti, l’importanza dei patrimoni ereditati e le disuguaglianze saranno ancora più alte.

Se tali numeri rappresentano uno stimolo per i governi futuri per rendere più competitiva l’economia e rafforzare, così, il ruolo dei redditi da lavoro, che per definizione contrastano le disuguaglianze, che risvolto ha tutto ciò per i risparmiatori e gli investitori? Certamente quanti si troveranno ad ereditare i patrimoni dei genitori, visto il forte peso di tale eredità sui propri averi, saranno ancora più interessati a non sprecare il patrimonio lasciando che si deprezzi con investimenti miopi come, ad esempio, gli immobili, che hanno un andamento molto peggiore rispetto agli investimenti finanziari. La stessa strategia, però, sarà nell’interesse anche di coloro che non avranno la fortuna di ereditare molto, perché i beni ricevuti, per quanto piccoli, sosterranno il proprio reddito in una spirale positiva che li vedrà lasciare ai loro discendenti asset liquidi e redditizi.

Ereditare in Italia, prima puntata: la successione

- In Italia un figlio, un genitore o un coniuge pagano l’imposta di successione solo se ereditano più di un milione

- Quasi ovunque in Europa le tasse sono maggiori, soprattutto in Francia e Spagna

- Sarà sempre così? Forse no e per questo sarebbe bene far fruttare di più gli asset liquidi

EREDITÀ: IL GETTITO IN ITALIA

Le tasse di successione valgono lo 0,11% delle entrate fiscali

Sarà sempre così? Ecco perché le cose potrebbero cambiare

Fonte: Ocse, Ministero dell'Economia

Fonte: Ocse, Ministero dell'Economia

Gli eredi in Italia pagano poche tasse, quasi niente rispetto a quelle che sarebbero costretti a versare se fossero in un qualsiasi altro Stato europeo. E’ un argomento topico quello delle eredità, perché, come abbiamo già raccontato, nei prossimi anni ci sarà il maggior trasferimento di ricchezza di tutti i tempi. Ricchezza che andrà dai padri ai figli attraverso, appunto, le eredità. Il fatto che la massa di denaro, immobili, titoli sarà gigantesca è dato dal fatto che le persone anziane in Italia sono moltissime ma hanno pochissimi figli. Per cui, da tanti, molto denaro passerà a pochi ed è importante sapere come il fisco interviene. Beh… per ora interviene pochissimo, come abbiamo detto. Ma sarà sempre così? Con uno Stato che ha oltre 3mila miliardi di debito pubblico ed è sempre (forse “da” sempre) alla caccia di nuove risorse per finanziare la spesa pubblica (1.200 miliardi l’anno), il “Paradiso” (è proprio il caso di dirlo) fiscale italiano non si sa per quanto tempo ancora continuerà. Ma vediamo i numeri.

Un italiano che eredita fino a un milione di euro non paga nulla perché la tassa di successione si applica, per i coniugi e i figli, solo sopra questa cifra. Se riceve dai genitori una seconda casa, come spesso capita, versa solo l’imposta ipotecaria e quella catastale, che ammontano rispettivamente al 2% e all’1% del valore catastale dell’immobile. Considerando che questo valore medio è inferiore a 80mila euro, paga non più di 2.400 euro. Se, invece, l’eredità supera il milione di euro versa solo il 4% della parte eccedente questa soglia, che diventa l’8% se invece di un figlio si tratta di qualcuno che non è parente.

In Spagna con un’eredità di un milione si arriverebbe a pagare quasi 300mila euro di tasse

Molto diverso il panorama in Europa. In Germania, per esempio, se gli asset coinvolti ammontano a 500mila euro vanno pagati in tasse 7mila euro; se arriva a 1 milione le imposte sono di 75mila euro. In Germania, infatti la franchigia per i figli è di 400mila euro, molto inferiore a quella italiana di un milione, e le aliquote da applicare sono progressive, come quelle dell’Irpef: partono dal 7% fino ai primi 75mila euro eccedenti la franchigia di 400mila euro, per poi salire all’11% fino a 300mila, al 15% fino a 600mila e via via fino all’aliquota massima del 30% oltre i 26 milioni. Questa però diventa del 50% se l’erede non è un figlio o un coniuge, ma un parente lontano o qualcuno senza legami di parentela.

Nei Paesi Bassi un’eredità di 500mila o 1 milione di euro produce tasse rispettivamente di 79.725,8 e di 179.725,8 euro, perché in questo caso la franchigia è ancora più bassa, solo di 25.187 euro, l’aliquota è già del 10% per i primi 152.368 successivi ai 25.187 e diventa del 20% per le somme successive. In Francia le imposte, invece, sono di 78.194 euro, in caso di una somma di 500mila euro, e di 212.961, per 1 milione. Restano esclusi dalla tassazione i primi 100mila euro ma le aliquote, progressive, sono mediamente più elevate: del 20% già dopo 15.933 euro (oltre i 100mila di franchigia) e del 30% dopo i 552.325 euro. Oltre un milione e 806mila si arriva addirittura al 45%.

Ancora peggio va in Spagna dove la franchigia ammonta solo a 15.956 euro oltre i quali vengono applicate molte aliquote progressive che partono dal 7,65% (quindi già molto superiore a quella italiana del 4%) fino ad arrivare al 34% dopo i 797.555,08 euro. Ma non basta, perché dopo i 402.678,11 euro viene applicato un coefficiente aggiuntivo del 5% anche per i parenti più stretti, che diventa del 10% e del 20% dopo circa 2 e 4 milioni, e addirittura superiore al 100% per chi non è un parente. Di conseguenza con un’eredità di 500mila euro e di 1 milione un figlio paga rispettivamente 110.090 e 283.840 euro. Nel caso spagnolo ci sono poi variazioni in base alla regione, così come in tutti i Paesi sussistono eccezioni e casi particolari che riguardano alcuni tipi di asset, come la casa oppure le quote di aziende, in particolare nel caso di piccole imprese, o ancora l’età dei figli che ereditano dai genitori.

In media, però, è innegabile che la successione, o anche la donazione (quasi sempre trattata allo stesso modo) sia molto meno costosa in Italia. Sono solo cinque, e tutti molto più piccoli del nostro e degli altri Paesi analizzati, gli Stati in cui la tassa di successione è stata abolita nell’Unione Europea, Svezia, Austria, Portogallo, Cipro e Malta che, insieme, rappresentano solo il 9% del Pil europeo.

Dalle tasse di successione un gettito di meno di un miliardo di euro

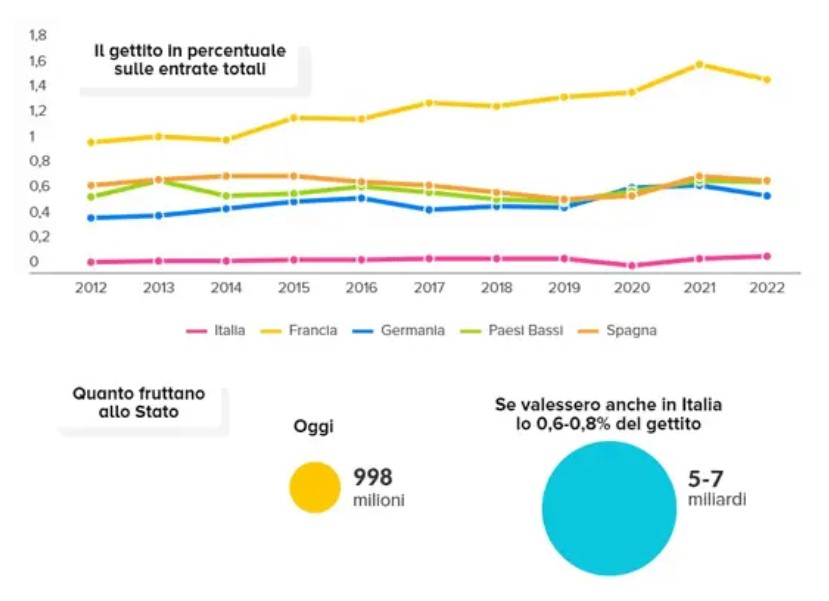

Il risultato è che le imposte sull’eredità e sulle donazioni in Italia producono un gettito largamente inferiore a quello riscontrabile in media nel resto d’Europa. Nel 2023, secondo il Ministero dell’Economia e delle Finanze, è stato di 998 milioni di euro, il 4,4% in meno (45 milioni) rispetto al 2022. Per comprendere meglio l’entità di queste entrate basti sapere che quelle relative al consumo di tabacchi sono ammontate a 11 miliardi e 24 milioni, mentre l’Iva ha fruttato 174 miliardi e 883 milioni, e l’Irpef, che incide principalmente sui redditi da lavoro, è arrivata a 221 miliardi e 571 milioni, +7,7% sul 2022.

In totale il gettito dello Stato, sia fiscale che contributivo, è stato di 890 miliardi e 522 milioni e questo significa che quello relativo alle tasse su successioni e donazioni ha contribuito solo per lo 0,11%: quasi nulla. Nel 2022 questa imposta aveva generato, invece, un miliardo e 43 milioni di entrate, ovvero lo 0,13% del totale.

Anche in conseguenza delle aliquote molto più alte e delle franchigie più basse in gran parte della Ue i numeri sono differenti, e non di poco. In Francia il gettito di queste imposte è stato nel 2023 di 18,6 miliardi, che corrispondono a circa l’1,5% delle entrate, e secondo l’Ocse è stato in netta crescita negli ultimi 10 anni, nel 2013 era infatti di circa 10,4 miliardi. Si tratta del valore più alto d’Europa, ma anche altrove il gettito da questa fonte è stato rilevante: in Germania, per esempio, è stato di 9 miliardi, mentre in Spagna di 3,7, sempre secondo i numeri di Ocse che qui si fermano al 2022.

Come si vede dal grafico sono rispettivamente lo 0,6% e lo 0,7% delle entrate totali di questi Paesi, all’incirca le stesse percentuali che ritroviamo anche in altre realtà, come nel Regno Unito, dove le tasse di successione costituiscono lo 0,8% del gettito dello Stato, o negli Usa, in cui formano lo 0,6% di esso.

Un gap di 4-6 miliardi che potrebbe fare gola alle casse pubbliche

Se in Italia questo tipo di imposta dovesse generare la stessa quota del gettito che genera altrove, ovvero tra lo 0,6% e lo 0,8% (senza arrivare alle cifre francesi), frutterebbe tra i 5 e i 7 miliardi di euro, ovvero 4-6 miliardi in più di oggi. Possono sembrare pochi nel bilancio generale di uno Stato, ma non è così ed è per questo che non si può escludere che in un futuro più o meno vicino un prelievo così basso sui patrimoni ereditati entri nel mirino dei governi. A incentivare questi ultimi, oltre la prospettiva di gettito aggiuntivo, può essere anche l’attuale forte squilibrio tra gli asset del 50% più povero e dell’1% o del 10% più ricco, che in Italia è maggiore della media europea. La metà meno facoltosa degli italiani possiede, secondo i dati del World Inequality Database (WID), il 2,53% della ricchezza, mentre in Francia il 5,11% e in Spagna il 6,82%. Al contrario l’1% più abbiente ha il 22,11%, una percentuale non molto differente dal 22,78% che lo stesso segmento detiene in Spagna e poco distante del 24% francese dal 24,57% medio Ue. C’è quindi una platea di ricchi analoga a quella presente nei Paesi vicini, quelli che applicano imposte sulla successione ben più pesanti, ed il divario tra questa e i più poveri è più grande.

Non sappiamo se un eventuale incremento della tassa di successione colpirebbe solo l’1% più ricco, il 10%, o magari tutti proporzionalmente, quello che è certo è che per proteggere i propri eredi dagli eventuali salassi futuri del fisco la strada principale è una: far fruttare di più i propri asset. Guarda caso è esattamente quello che hanno fatto coloro che si ritrovano nel top 10% della ricchezza, che negli ultimi 10 anni (I trimestre 2014-I trimestre 2024) hanno incrementato i patrimoni più del 50% più povero, +18,7% contro +8,9%. Lo hanno fatto accrescendo la quota degli asset finanziari (tra cui equity e azioni, escludendo gli immobili) sul totale, che è aumentata dal 15,5% al 23,2%. Hanno così diversificato e rafforzato i propri patrimoni, un eventuale prelievo fiscale aggiuntivo nel loro caso inciderà meno di quanto avrebbe fatto 10 anni fa.

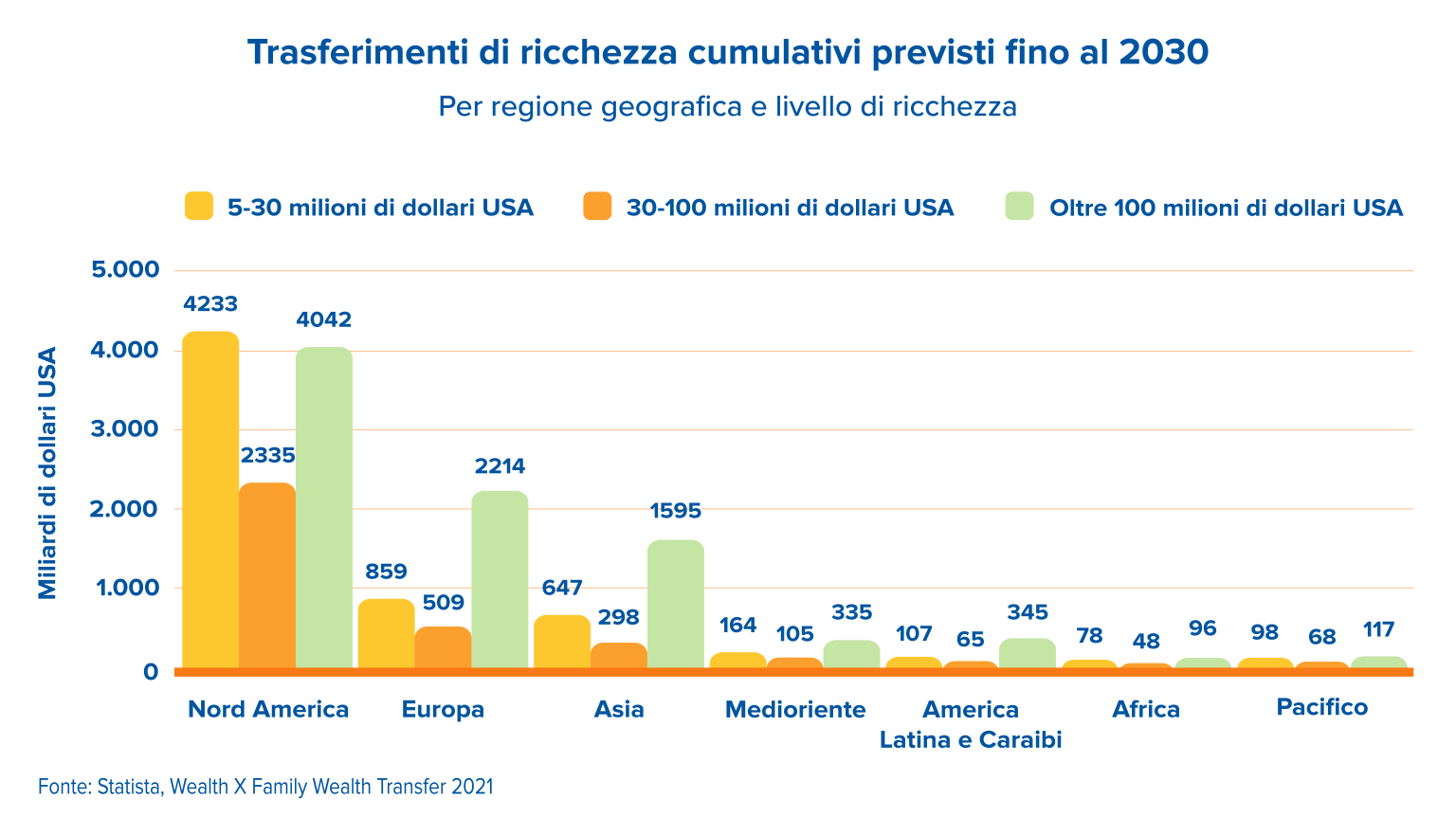

Passaggio generazionale: 1.915 miliardi verso i Millennial

Non solo calcio, cibo, lusso e motori: tra i record europei più o meno positivi che deteniamo come popolo italiano c’è anche quello che riguarda i lasciti testamentari: noi italiani riceviamo ogni anno più di 200 miliardi in lasciti e testamenti. In rapporto al reddito del Paese è un vero e proprio record europeo. Del resto, si può tranquillamente dire che la differenza oggi la fanno ancora i risparmi “degli anni d’oro”, gli anni degli yuppies e di “Drive in”. Risparmi che senza tanti giri di parole comprano le case a figli e nipoti di oggi. Figli e nipoti che però spesso si ritrovano con immobili lasciati in eredità che portano più costi che altro o capitali che rischiano di venir piano piano erosi dall’inflazione, oggi sempre più alta. Della serie: 100 euro oggi, 100 domani, in dieci anni non sono certo uno scherzo.

Esiste infatti tutta una generazione di nati dal secondo dopoguerra in poi alle prese con la prospettiva della consegna del testimone ai propri figli e figlie. Un testimone che ha per oggetto i soldi del miracolo economico italiano, ossia case, seconde case, auto, barche, denari, titoli e altre proprietà. Insomma, tutti quei soldi che giravano tra gli anni ‘80 e ‘90 nelle tasche di una generazione nel pieno del boom industriale del nostro Paese. Le stime parlano di circa 2mila miliardi di ricchezza che si prepara a passare dalle mani degli yuppies a quelle della “generazione Internet”, una generazione che per fare i pessimisti (o pragmatici) di turno sulla carta risparmia meno, ha lavori più precari e un futuro pensionistico non proprio roseo.

Esiste infatti tutta una generazione di nati dal secondo dopoguerra in poi alle prese con la prospettiva della consegna del testimone ai propri figli e figlie. Un testimone che ha per oggetto i soldi del miracolo economico italiano, ossia case, seconde case, auto, barche, denari, titoli e altre proprietà. Insomma, tutti quei soldi che giravano tra gli anni ‘80 e ‘90 nelle tasche di una generazione nel pieno del boom industriale del nostro Paese. Le stime parlano di circa 2mila miliardi di ricchezza che si prepara a passare dalle mani degli yuppies a quelle della “generazione Internet”, una generazione che per fare i pessimisti (o pragmatici) di turno sulla carta risparmia meno, ha lavori più precari e un futuro pensionistico non proprio roseo.

Passaggio generazionale: chi si prepara a ricevere il testimone?

Le stime dell’Istat ci informano che:

• nel nostro Paese vivono quasi 15 milioni di italiani che per età si collocano in pieno dentro la Generazione X, vale a dire quella dei nati tra il 1964 e il 1979;

• oltre 11 milioni di italiani sono Millennial, ossia nati tra il 1980 e il 1997;

• più di 8 milioni fanno parte della Generazione Z (nati tra il 1998 e il 2012). Di questi, i maggiorenni ad oggi sono più di quattro milioni e mezzo.

Insomma, dopo tutto il gran parlare che da anni facciamo a proposito dei “Boomer” alla fine scopriamo che oggi a comandare la scena c’è la Generazione X. Secondo un report di qualche tempo fa del think tank britannico Resolution Foundation, hanno raggiunto i 30 anni con un reddito più alto del 30% rispetto ai Baby Boomer1.

Questi 15 milioni di individui, che si sommano ai circa 13 milioni di Boomer, per un totale che si avvicina a quota 30, nei prossimi anni saranno protagonisti di un trasferimento di ricchezza veramente notevole: secondo alcune stime, entro i primi anni Trenta di questo millennio nel nostro Paese Baby Boomer e Generazione X trasferiranno ai Millennial ben 1.915 miliardi di ricchezza in euro2.

Questi 15 milioni di individui, che si sommano ai circa 13 milioni di Boomer, per un totale che si avvicina a quota 30, nei prossimi anni saranno protagonisti di un trasferimento di ricchezza veramente notevole: secondo alcune stime, entro i primi anni Trenta di questo millennio nel nostro Paese Baby Boomer e Generazione X trasferiranno ai Millennial ben 1.915 miliardi di ricchezza in euro2.

Fin qui, il quadro della situazione. Ora, la domanda è: siamo preparati a gestirla?

Stai gestendo al meglio il tuo capitale?

Un dato di fatto: in Italia non siamo molto ferrati nella gestione del denaro, sotto nessun punto di vita, sia esso finanziario, assicurativo o fiscale; sappiamo accantonare i soldi nel conto corrente e poco più. Per non parlare della successione, alla quale scaramanticamente – e molto poco razionalmente – nessuno vuole pensare. Tutto questo, però, ha un costo.

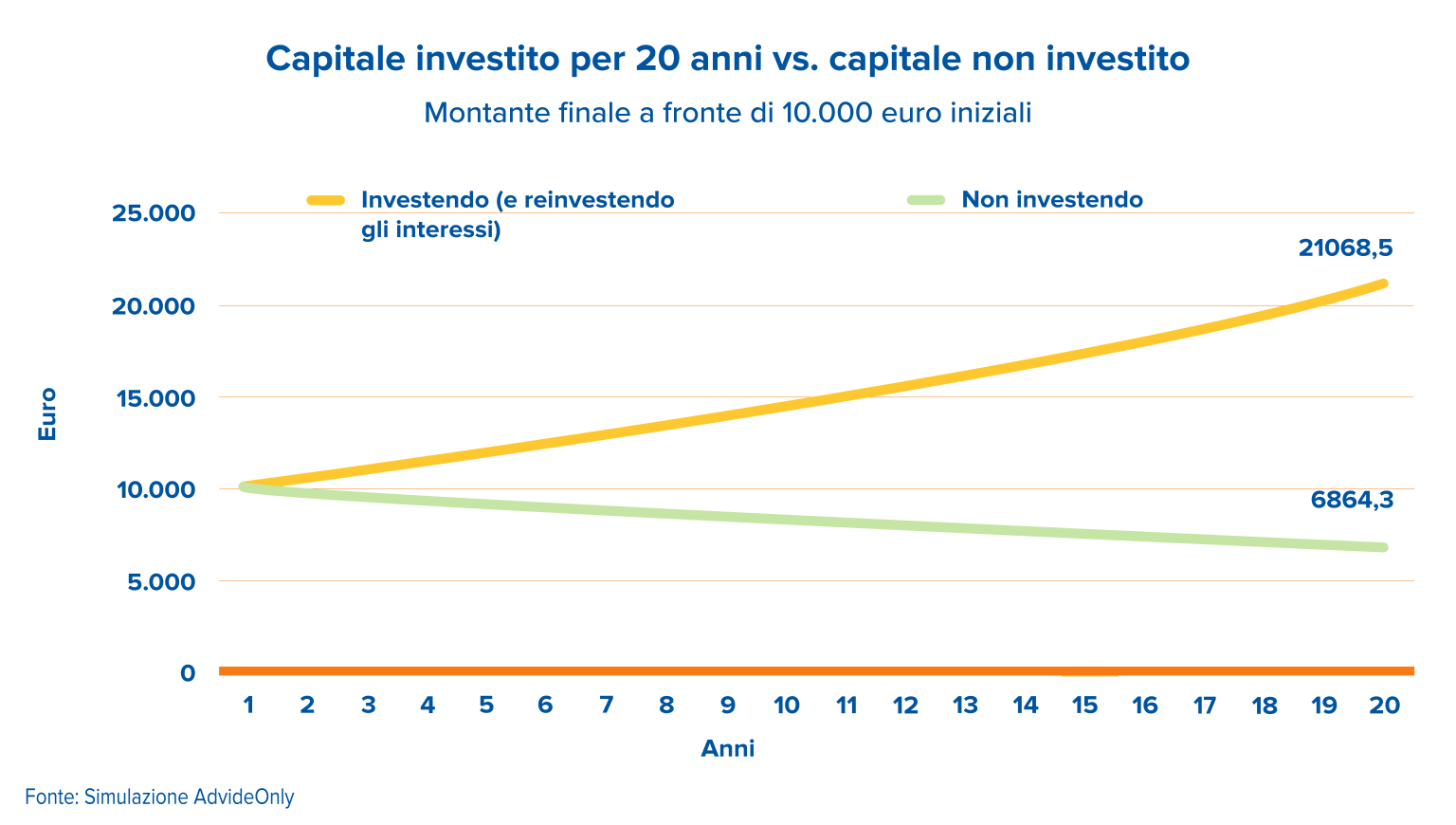

Secondo recenti dati Fabi3, la ricchezza finanziaria degli italiani a fine 2021 superava i 5.256 miliardi di euro, in rialzo di quasi 1.700 miliardi (+50%) nell’ultimo decennio. Ma “la liquidità resta la forma preferita di allocazione del risparmio”. Il contante è cresciuto di 509 miliardi (+45%), a quota 1.629 miliardi, e ciò significa che la percentuale di denaro lasciato su conti correnti e depositi si conferma al 31% del totale delle masse. Una scelta che però finisce con l’erodere il valore del patrimonio. Ti abbiamo detto tante volte che negli investimenti il tempo è un alleato, specialmente se si reinvestono gli interessi. Bene: quando scegli di non investire, diventa il tuo nemico numero uno. Guarda qua.

In pratica, investendo un capitale iniziale di 10.000 euro e reinvestendo gli interessi, otteniamo una crescita del valore che ci porta, dopo 20 anni, a un montate finale superiore ai 21mila euro, ipotizzando un interesse annuo del 4% che lavora non solo sul capitale iniziale ma anche sugli interessi gradualmente maturati e reinvestiti, appunto. Tenendo quegli stessi 10.000 euro fermi sul conto, dopo lo stesso numero di anni ci ritroviamo con un gruzzolo che nominalmente è ancora di 10.000 euro ma che realmente ha un valore pari a meno di 7mila, per effetto di un tasso di inflazione che noi, qui, ipotizziamo generosamente e ottimisticamente al 2% annuo – come da obiettivo Fed e Bce – assai più basso delle variazioni tendenziali alle quali abbiamo assistito a partire dall’autunno del 2021.

In pratica, investendo un capitale iniziale di 10.000 euro e reinvestendo gli interessi, otteniamo una crescita del valore che ci porta, dopo 20 anni, a un montate finale superiore ai 21mila euro, ipotizzando un interesse annuo del 4% che lavora non solo sul capitale iniziale ma anche sugli interessi gradualmente maturati e reinvestiti, appunto. Tenendo quegli stessi 10.000 euro fermi sul conto, dopo lo stesso numero di anni ci ritroviamo con un gruzzolo che nominalmente è ancora di 10.000 euro ma che realmente ha un valore pari a meno di 7mila, per effetto di un tasso di inflazione che noi, qui, ipotizziamo generosamente e ottimisticamente al 2% annuo – come da obiettivo Fed e Bce – assai più basso delle variazioni tendenziali alle quali abbiamo assistito a partire dall’autunno del 2021.

Cosa fare se si eredita un capitale, piccolo o grande che sia

Se sei nato negli anni Ottanta e Novanta, sei cresciuto in un contesto di tassi eternamente a zero e di inflazione anemica. Da oltre un anno, però, le cose sono cambiate. E tu, cosa stai facendo? Il report “Gen Z e Millennial Survey 2022”4 di Deloitte, ci conferma che hai bisogno di investire per la pensione, per esempio, perché sarà più magra rispetto a quella dei tuoi genitori e perché, per contro, la tua aspettativa di vita sarà più lunga.

Cosa pensi di fare con i tuoi risparmi e, soprattutto, con la ricchezza che potresti ereditare? Se la tua idea è quella di mettere tutto in un cantuccio e attingere al bisogno, tenendolo fermo in balia di tasse e inflazione, forse dovresti un attimo ripensarci. D’altro canto, tendiamo a imitare chi ci ha preceduto. Nel suo Rapporto sulle scelte di investimento delle famiglie italiane5, Consob di dice che, “per quanto riguarda i possibili impieghi del risparmio dato l’attuale contesto economico, il 23% degli intervistati indica l’investimento immobiliare” e “in particolare i più giovani, benestanti e con maggiori conoscenze finanziarie”. Ma il mattone non è la soluzione a tutte le domande.

Cosa fare, allora? Agire senza aspettare oltre, confrontandoti con una consulenza finanziaria professionale. Al consulente finanziario, infatti, il compito di aiutarti a capire quanto puoi guadagnare investendo. E quanto rischi di perdere non facendolo o facendolo in modo non corretto.