Liquidità oggi

Anche nel 2020 gli italiani si sono confermati risparmiatori eccezionali.In passato c'erano soluzioni semplici ed immediate, entrate nel costume finanziario italiano, come titolo di stato e buoni postali su cui poggiava il passaggio da RISPARMIATORI ad INVESTITORI.Oggi, tutto è cambiato!Rendimenti negativi dei bond, tassi sotto zero e contesto finanziario COSTRINGONO il risparmiatore di oggi ad abbandonare la vecchia zona di confort.

Prima ognuno se ne rende conto meglio è!

La liquidità "ragionata" è un VALORE AGGIUNTO nel piano finanziario di ognuno, rappresenta il mezzo per creare OPPORTUNITÀ sui mercati.

La liquidità " insensata" diventa un fardello tra costi di conto, bolli, pseudo patrimoniali e possibili tassi negativi riversati sui clienti.

4 passi prima di investire

Investire significa assumersi rischio in cambio di futuri rendimenti, farlo in modo responsabile significa prepararsi al peggio: i licenziamenti legati al coronavirus e la riduzione degli stipendi servono come promemoria saliente delle voragini che possono aprirsi inaspettatamente e inghiottire le nostre finanze di volta in volta. Diventa essenziale preparare al meglio il terreno su cui costruiremo la nostra “casa” finanziaria. Facendo la corretta pianificazione assicurativa e burocratica, ti darai una maggiore tranquillità finanziaria e ridurrai la possibilità di dover vendere investimenti in momenti inopportuni per finanziare e superare le crisi.

Ecco quattro aree che penso dovresti considerare:

1. Cancella eventuali debiti costosi

Prima di tutto, cancella eventuali debiti costosi. Le carte di credito o altre forme di credito rapido addebiteranno molti più interessi in un anno di quanto potresti sperare di ottenere in termini di rendimento degli investimenti. Azzera quelli prima! E per lo stesso motivo, non utilizzare mai il credito per finanziare investimenti.

2. Crea un fondo per i giorni di pioggia

Successivamente, l'importantissimo fondo per i giorni di pioggia. Si verificheranno eventi imprevisti, come la rottura di una caldaia o un tetto danneggiato da una tempesta, o addirittura la prossima pandemia. È qui che i conti di risparmio entrano in gioco in quanto restituiranno un piccolo interesse offrendo un facile accesso ai tuoi soldi con un rischio minimo (beh, fino a €100.000 - il limite della protezione del governo). Come regola generale, hai bisogno di uno fondo compreso tra 3 e 6 mensilità, a seconda delle responsabilità per le quali sei impegnato.

3. Assicurati dai rischi della vita

Un'area che un consulente finanziario prenderà sempre in considerazione è la copertura rischi della vita, poiché una malattia grave o la morte potrebbero portare a una stretta da incubo sulle finanze della tua famiglia.

Fatti i tuoi due calcoli finanziari calcolando i debiti accumulati da te, come i mutui, e anche i costi di gestione della tua vita.

Le coperture vita pagano una somma forfettaria e sono un buon modo per proteggere intere famiglie così come la copertura per malattie critiche / protezione del reddito paga un reddito mensile in caso di grave malattia o infortunio.

Oggi molte compagnie si stanno muovendo in questa direzione, e tutti i consulenti patrimoniali devono tra i primi step consulenziali, fornire soluzioni a riguardo affinchè non ci siano brutte soprese future.

4. Scrivi un testamento

L’ultimo punto che consiglio: un testamento è un documento legale che stabilisce esattamente cosa succede alla tua proprietà quando muori. La mancata redazione di un testamento potrebbe comportare la sua condivisione in un modo che non avresti voluto o scelto, e potrebbe portare a maggiori costi in termini di imposta di successione. Pensarci nel presente garantirà un migliore futuro per tutti.

9 chiavi per investire con successo e perché sono più importanti che mai in ambito COVID

Come investitore è molto facile lasciarsi sconcertare dall'onnipresente elenco di preoccupazioni che circondano i mercati di investimento che riguardano l'attività economica, i profitti, i tassi di interesse, la politica, ecc. O dalle perenni previsioni di un imminente crollo. O parlando della prossima cosa migliore che ti renderà ricco.

Il mondo degli investimenti è tutt'altro che prevedibile e ordinato. È noto per risucchiare gli investitori durante i bei tempi e sputarli fuori durante i tempi difficili. Investire è diventato più difficile negli ultimi anni, riflettendo un'impennata nel flusso di informazioni e opinioni. Ciò è stato amplificato dall’avvento dei media digitali in cui tutti sono in lizza per l'attenzione e il modo migliore per ottenere questa attenzione è attraverso i titoli di una crisi imminente. Tutto ciò si aggiunge all'incertezza e alle decisioni di investimento potenzialmente irregolari.

In questo contesto, ho scritto regolarmente nel corso degli anni individuando circa nove cose fondamentali che gli investitori devono tenere a mente per avere successo. Ma come influisce la pandemia di coronavirus su questi? Questa nota esamina ciascuno in vista della pandemia.

1. Sfrutta al massimo il potere dell'interesse composto

Il grafico successivo è uno dei miei preferiti e mostra il valore di un dollaro investito nel 1800 in contanti, oro, obbligazioni e azioni con interessi e dividendi reinvestiti lungo il percorso. Quel dollaro oggi varrebbe $ 0,052 se fosse stato “investito” (lasciato) in contanti.

Ma se fosse stato investito in obbligazioni varrebbe $ 1505 e se fosse assegnato ad azioni varrebbe $ 930.550. Sebbene il rendimento medio delle azioni (6,7% annuo) sia appena il doppio di quello delle obbligazioni (3,5% annuo), la magia di ottenere rendimenti più elevati su lunghi periodi porta a un saldo sostanzialmente più elevato. Lo stesso vale per altri asset di crescita come la proprietà.

Quindi, il modo migliore per creare ricchezza è sfruttare il potere dell'interesse composto e avere una discreta esposizione alle attività di crescita.

Ovviamente, il prezzo per rendimenti più elevati è una maggiore volatilità, ma l'impatto della combinazione di rendimenti più elevati dalle attività di crescita è enorme per lunghi periodi.

La pandemia di coronavirus non fa nulla per cambiare questo, non più di precedenti battute d'arresto come la prima guerra mondiale e l'influenza spagnola, la Grande Depressione, il mercato ribassista del 1973-74, il crollo del 2000 o la GFC. Il crollo dei tassi di interesse e dei rendimenti degli utili significa che i rendimenti osservati negli ultimi 120 anni saranno probabilmente molto inferiori nel prossimo decennio. Ma questo riflette in parte il crollo dell'inflazione (quindi nei rendimenti reali le cose non sono poi così negative).

E senza entrare nelle previsioni, le azioni che offrono un rendimento da dividendo del 3,5% (4,5% con crediti di affrancatura) dovrebbero fornire rendimenti a medio termine superiori e quindi far crescere la ricchezza molto meglio delle obbligazioni dove il rendimento a 10 anni è anche con ritorni annui negativi in area euro.

2. Non fatevi buttare fuori dal ciclo

I mercati degli investimenti attraversano costantemente fasi cicliche di tempi buoni e cattivi. Alcuni sono brevi e taglienti, alcuni possono estendersi per molti anni. Ma tutti alla fine hanno avuto una propria inversione, ad esempio quando le cadute rendono le azioni a buon mercato e i tassi di interesse bassi le aiutano a rimbalzare.

Il problema è che i cicli possono allontanare gli investitori da una strategia di investimento ben congegnata che mira a trarre vantaggio dai rendimenti a lungo termine. Ma creano anche opportunità. Considerato in un contesto a più lungo termine, il tuffo di circa il 35% e quindi il rimbalzo delle azioni associate al coronavirus è stata solo un'altra oscillazione ciclica, anche se si è verificata più velocemente, riflettendo la natura unica dello shock che ha visto un impatto più veloce del normale per le economie e poi più veloce rispetto al normale impiego di stimoli fiscali e allentamento monetario. La chiave era non farsi buttare giù quando i mercati sono precipitati a marzo.

3. Investire a lungo termine

Guardando indietro, sembra sempre ovvio il motivo per cui le cose sono successe. Ma guardando avanti nessuno ha una sfera di cristallo perfetta. Come ha osservato JK Galbraith, "ci sono due tipi di persone che fanno previsioni: quelli che non sanno e quelli che non sanno di non sapere". Di solito, maggiore è la previsione, maggiore è il bisogno di scetticismo, poiché tali chiamate invariabilmente sbagliano il tempismo o sono completamente sbagliate.

Se individuare i mercati giusti fosse facile, i “pronosticatori” sarebbero mega-ricchi e avrebbero smesso di farlo. In relazione a questo, molti sbagliano lasciando che la fede cieca - ad esempio "c'è troppo debito" - intralci le buone decisioni. Potrebbero avere ragione un giorno, ma un investitore può perdere molti soldi nel frattempo.

Il problema per gli investitori è che sta diventando ancora più difficile poiché il mondo sta diventando più rumoroso. Tutto ciò è stato maggiormente evidente durante la pandemia di coronavirus con tutti i tipi di previsioni su cosa aspettarsi, la maggior parte delle quali ha fornito poco aiuto per capire effettivamente il mercato in basso a marzo per non parlare del rimbalzo.

Data la difficoltà oggettiva di comprendere le mosse del mercato nel breve termine, per la maggior parte degli investitori è meglio creare un piano a lungo termine che si adatti al proprio livello di ricchezza, età, tolleranza alla volatilità, ecc. E attenersi ad esso.

4. Diversificare

Non mettere tutte le uova nello stesso paniere. Avere un portafoglio ben diversificato fornirà una guida molto più fluida. Ad esempio, le azioni globali forniscono rendimenti nel lunghissimo termine. Allo stesso modo, oltre alla geografia sarà più proficuo una diversificazione per asset.

5. Abbassa il rumore

Dopo aver elaborato una strategia giusta per te, è importante ridurre il rumore sul flusso di informazioni e rimanere concentrato. Il problema è che il mondo digitale in cui viviamo sta assistendo a un'esplosione di informazioni e opinioni su economie e investimenti. Ma molte di queste informazioni e opinioni sono di scarsa qualità. Dato che "le cattive notizie si vendono", c'è sempre stata pressione sugli editori per mettere le notizie negative in prima pagina sui giornali, ma si spera che nel resto del giornale ci fosse un po 'di equilibrio.

Ma in un mondo digitale ogni storia può essere tracciata tramite clic, in modo che la pressione per pubblicare titoli sensazionalizzati e spesso cattivi sia amplificata. Quindi clickbait. Questo è diventato driver attraverso la pandemia di coronavirus, con un flusso enormemente aumentato di informazioni economiche e finanziarie. Questo può essere utile, se di qualità, per fornire informazioni tempestive su come sta viaggiando l'economia, ma si aggiunge anche immensamente al flusso di informazioni e spesso è contraddittorio.

Tutto ciò porta a una maggiore incertezza e orizzonti di investimento più brevi che a loro volta possono aumentare il rischio di essere buttati fuori da strategie di investimento ben ponderate.

La chiave è abbassare il volume su tutto questo rumore. Ciò significa soprattutto mantenere la tua strategia di investimento relativamente semplice. Non perdere troppo tempo su singole azioni o fondi poiché è la tua asset allocation di alto livello che guiderà principalmente il rendimento e la volatilità che otterrai.

Ecco alcuni suggerimenti per ridurre il rumore:

- Metti le ultime preoccupazioni nel contesto - le economie globali hanno avuto molte preoccupazioni nell'ultimo secolo circa - dalle guerre alle depressioni alle pandemie - e tuttavia i rendimenti degli investimenti a lungo termine sono andati bene

- Riconoscere che è normale che i mercati oscillino da un estremo all'altro;

- Concentrati solo su alcuni servizi di notizie affidabili e disattiva tutte le "notifiche" sul tuo dispositivo smart.

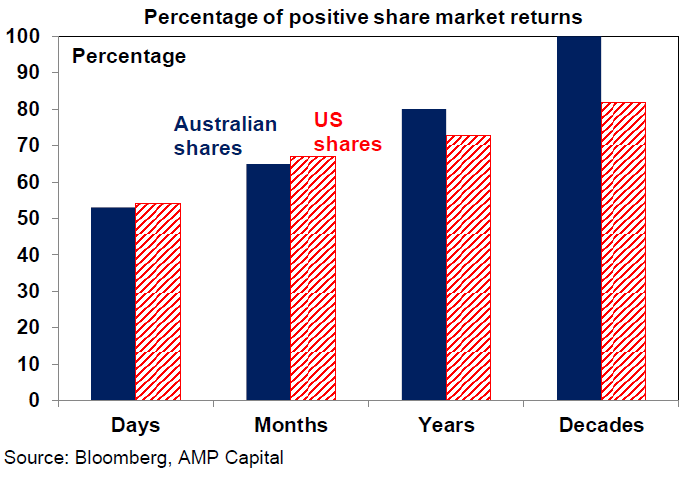

- Non controllare così tanto i tuoi investimenti: su base giornaliera è un lancio di moneta se il mercato azionario aumenterà o diminuirà, ma più a lungo allunghi il tempo tra le osservazioni dei tuoi investimenti, più è probabile che otterrai notizie positive. Vedi il grafico successivo.

6. Compra basso, vendi alto

Più economico si acquista un asset (o maggiore è il suo rendimento), maggiore sarà probabilmente il suo potenziale rendimento e viceversa, a parità di condizioni ovviamente. Quindi, per quanto possibile, ha senso comprare quando i mercati sono in ribasso e vendere quando sono in rialzo. Sfortunatamente, molti fanno il contrario, cioè comprano dopo un grande rally e vendono dopo un crollo ... che ha solo l'effetto di distruggere la ricchezza.

Vendere al punto più basso del panico a marzo non sarebbe stata una buona mossa in quanto avrebbe semplicemente bloccato una perdita - ma, naturalmente, potrebbe essere sembrato facile nel mezzo del panico in quel momento. Ancora una volta abbassa il rumore!

7. Attenti alla folla agli estremi

Spesso ci si sente al sicuro in mezzo alla folla e a volte la folla degli investitori può avere ragione. Tuttavia, agli estremi la folla è invariabilmente sbagliata, che si tratti di massimi di mercato come nel boom tecnologico della fine degli anni '90 o di minimi di mercato come a marzo. Il problema con la folla è che alla fine tutti coloro che vogliono comprare in un boom (o vendere in un ribasso forte) lo faranno e quindi l'unico modo è verso il basso (o verso l'alto dopo il panico della folla).

Come ha detto Warren Buffet, la chiave è "avere paura quando gli altri sono avidi e avidi quando gli altri hanno paura". E il coronavirus non fa nulla per cambiarlo.

8. Concentrarsi sugli investimenti con un flusso di cassa sostenibile

Se sembra poco chiaro, difficile da capire o deve essere basato su oscure misure di valutazione, è meglio starne alla larga. Se un investimento sembra troppo bello per essere vero, probabilmente lo è. Al contrario, è più probabile che le attività che generano flussi di cassa sostenibili (profitti, affitti, interessi) e non si basano su un eccessivo indebitamento o ingegneria finanziaria abbiano successo. Ancora una volta, il colpo del coronavirus non fa nulla per cambiare la situazione.

9. Chiedere consiglio

Date le trappole psicologiche, siamo tutti suscettibili (come la tendenza a reagire in modo eccessivo alle attuali condizioni del mercato degli investimenti o a prestare maggiore attenzione a informazioni e opinioni che confermano le nostre opinioni) e la crescente complessità degli investimenti li rende tutt'altro che facili , quindi un buon approccio è chiedere consiglio tramite un servizio di investimento o un coach come un consulente finanziario, più o meno allo stesso modo in cui potresti avvalerti di uno specialista per prenderti cura delle tue esigenze idrauliche o mediche.

Come con idraulici e medici, vale la pena guardarsi intorno per trovare un servizio o un consulente con cui ti senti a tuo agio e di cui ti puoi fidare.

Volatilità alle porte: suggerimenti per viverla al meglio

Seconda ondata del Covid-19 ed elezioni americane alle porte hanno ributtato i mercati sull’ottovolante della volatilità. Alti e bassi fanno e faranno sempre parte del mondo degli investimenti per questo è bene conoscere tutti gli strumenti migliori per affrontarli. Pic e Pac restano i migliori alleati dell’investitore in ogni stagione del mercato.

Era inizio anno ed i mercati viaggiavano sull’onda di un 2019 di ripresa, con ottime performance ottenute sia degli strumenti obbligazionari che azionari. Vicino ai 1.800 punti, l’unica preoccupazione per lo MSCI WORLD era la prossima Brexit e la diatriba Siria-Usa. Quanti avevano previsto di ritrovarci nella situazione che tutti noi oggi viviamo? Nessuno. Per l’ennesima volta abbiamo la conferma che è meglio evitare previsioni o la ricerca del momento giusto per investire.

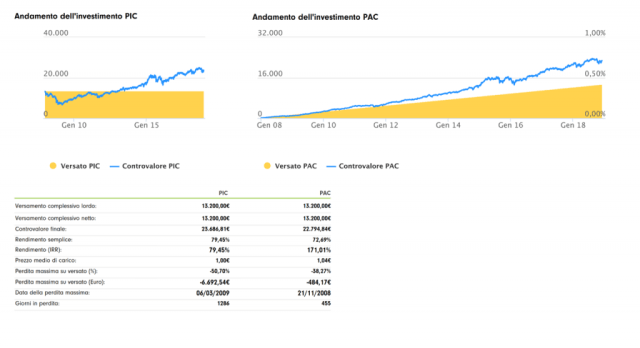

Quindi che fare? Meglio preferire strumenti che ci permettono di entrare sui mercati in modo graduale. I Piani di accumulo del capitale, i cosiddetti “Pac”, che permettono agli investitori di versare determinate somme un poco per volta e per un lasso di tempo medio-lungo magari se abbini ad un Piano di investimento di capitali ( Pic ).

PIC e PAC: le performance a confronto

Solitamente se si parla di Pac si parla anche di Pic. Le due soluzioni vanno spesso a braccetto venendo confrontate tra loro. Questo perché rappresentano due distinte scelte finanziarie. Il Pic – Piano di Investimento di Capitale – corrisponde ad un investimento in un’unica soluzione, particolarmente indicato per il risparmiatore che dispone di una certa somma fin da subito. II Pac invece come abbiamo visto consiste nell’investimento di somme nel tempo, con regolarità. Quindi la discriminante tra i due riguarda solo l’esistenza o meno di un capitale iniziale da poter investire? Sì certo, ma la differenza cruciale sta in realtà nella modalità d’investimento: la gradualità d’entrata sul mercato del Pac lo rende più indicato in caso di mercati incerti. Un esempio? Se avessimo investito in un portafoglio azionario a gennaio 2008, durante la crisi dei mutui subprime, oggi, a distanza di anni, il Pac ci avrebbe permesso di guadagnare più rispetto al Pic ma soprattutto ci avrebbe permesso di attenuare la volatilità e quindi lo stress emotivo.

Entrare gradualmente sui mercati è la soluzione migliore per combattere l’emotività

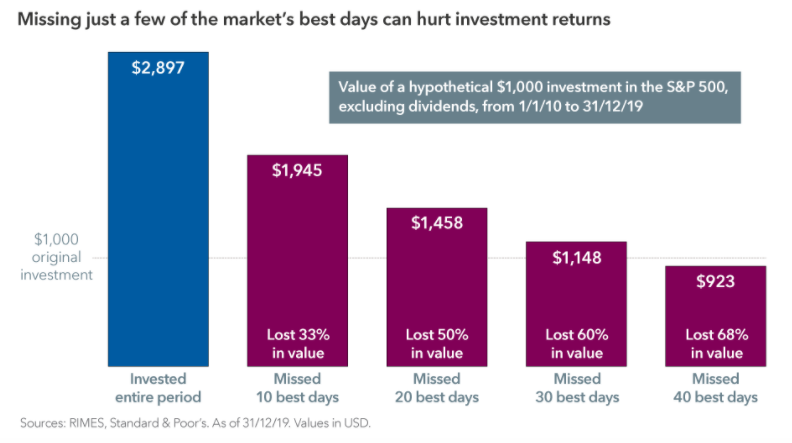

Storicamente cercare di uscire dal mercato nei momenti di discesa per rientrare “al momento giusto” dà la garanzia che si perderanno le migliori opportunità del periodo. Statisticamente i migliori giorni di mercato avvengono durante forti ribassi, e la matematica è ancora più crudele con gli amanti del market timing in un orizzonte temporale di 5 anni, vedendo performance dimezzate e perdite raddoppiate. Ma c’è un modo per evitare a priori emotività ed errato “market timing”, basta puntare su strumenti come i Piani di accumulo del capitale, che in un contesto come quello attuale riescono a:

Negli investimenti di successo quindi più che cogliere il momento giusto o l’azienda che esploderà nei prossimi anni conta il “tempo nel mercato”: cioè quanto rimaniamo investiti.

Facile a dirsi, un po' meno a farlo soprattutto in momenti come l’attuale pandemia: non sappiamo quale sarà l’evoluzione dei contagi e quando tutto questo finirà davvero. Sfortunatamente, abbandonare la nave però aumenterebbe di molto il rischio di “mancare” le migliori giornate sui mercati, danneggiando irreparabilmente la performance dei nostri investimenti. Ed è per questo che quando si adotta una strategia d’investimento conviene seguirla sempre, anche quando sembra che le cose non vadano benissimo. Ecco perché il Pac – ma anche il Pic- che puntano ad avere un orizzonte temporale superiore ai cinque anni, sono tra le soluzioni migliori per combattere gli alti e bassi dei mercati.

Quindi meglio il Pac o il Pic?

La domanda se la pongono in molti. Gli italiani secondo la Covip preferiscono di gran lunga i Pic per far fruttare la capitalizzazione composta da subito. Ma Pic e Pac anche se spesso messi in contrasto tra loro non lo sono affatto: nulla vieta di combinare le due strategie d’investimento. Un grande classico è infatti iniziare a investire con un capitale precedentemente accumulato e poi, mano a mano che si risparmia, investire somme inferiori tramite un PAC.

Morale della favola

Questo il succo:

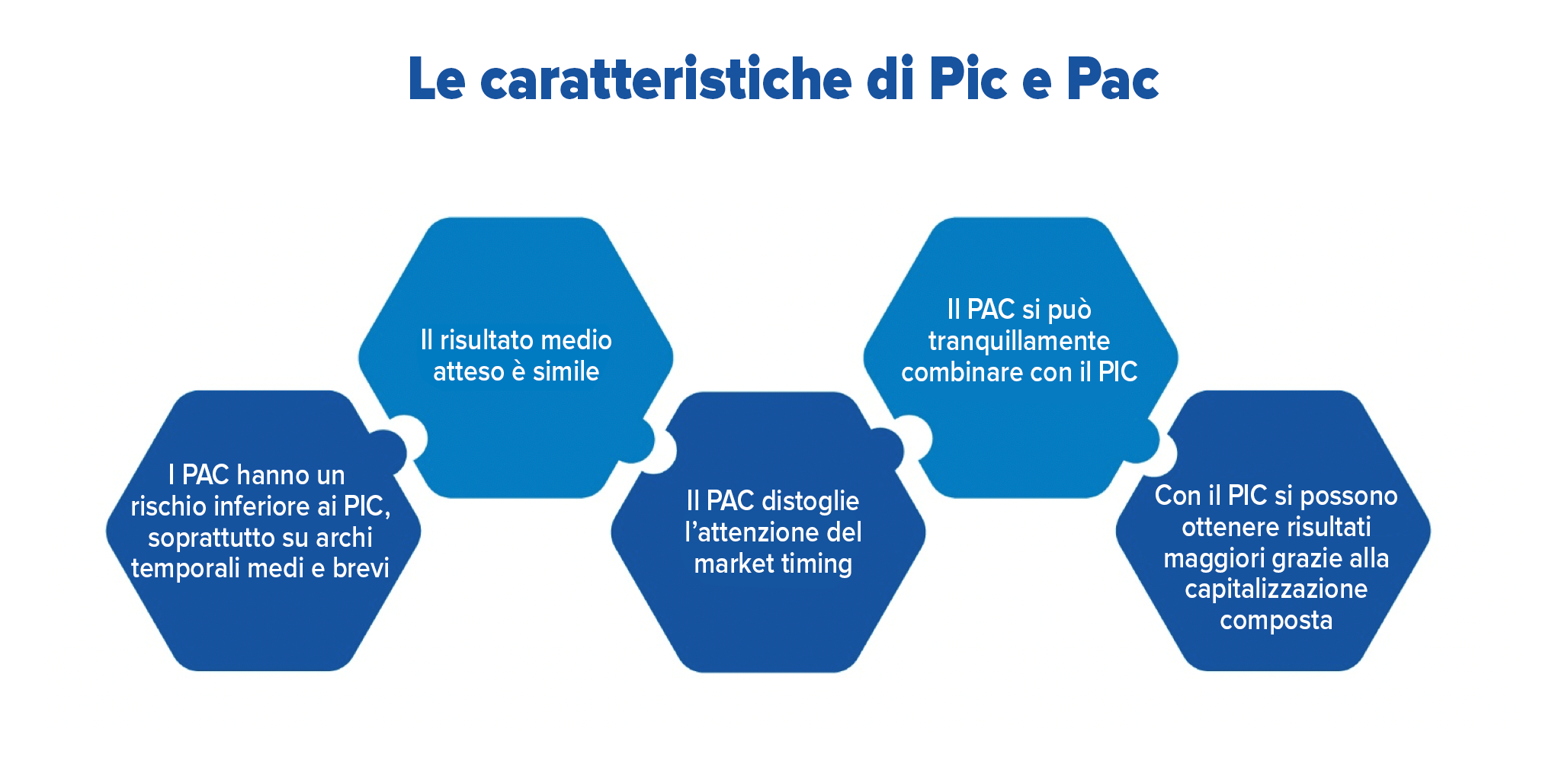

- l’evidenza empirica è che i PAC hanno un rischio inferiore ai PIC, soprattutto su archi temporali medi e brevi;

- il risultato medio atteso è simile (tenete presente che si parla di investimenti, per i quali l’alea ha un ruolo importante);

- il PAC distoglie l’attenzione dal market timing, aiutando dal punto di vista psicologico l’investitore a mantenere la rotta giusta;

- il PAC si può tranquillamente combinare con il PIC;

- bisogna stare attenti ai costi (come sempre);

- in definitiva è un’ottima strategia che consente di costituire un capitale investendo i risparmi (anche piccoli) con gradualità e poco stress.

Guadagni facili in tempi brevi: mix fatale

Negli anni ’80 Attrazione fatale fu un film che fece scalpore e successo, cosa che non succede quando si viene attratti dal connubio fatto da investimento con alti rendimenti, in pochi giorni e senza alcun rischio.

Soprattutto in periodi di stress per i mercati impazzano ovunque fenomeni che promettono miraggi finanziari con investimenti da sogno, che spesso, se non sempre fanno vivere incubi ai malcapitati a volte anche illustri.

E’ di fine agosto notizia che Antonio Conte, allenatore dell’Inter, sta cercando di recuperare circa 30 milioni di euro che aveva investito con un broker italiano in Inghilterra, e ce ne sono altri tutti accomunati dai stessi sistemi e prodotti utilizzati.

Azioni, forex e criptovalute

Gli strumenti finanziari più proposti sono i titoli azionari, le valute e le modernissime criptovalute (bitcoin e simili) attraverso sistemi che promettono sempre grandi guadagni, sicuri e a volte anche senza rischio.

Ma attenzione, la mia non è una critica contro i 3 strumenti, anzi. Come ogni cosa di questo mondo è l’utilizzo che ne fa la differenza.

Il contesto e l’attrazione fatale dell’impossibile

Il mondo economico che caratterizza l’ultimo quinquennio ha dato un bel colpo alle certezze che guidavano le scelte di investimento di genitori e nonni. I concetti di Rendimento garantito, obbligazioni sicure e redditizie sono stati abbattuti da rendimenti garantiti molto bassi, nulli o addirittura negativi. Qui si insinua la tentazione nel provare l’offerta “imperdibile” e approfondire quella mail o telefonata che attrae con il fascino del lauto guadagno in tempi brevi.

Oggi il tempo breve non da rendimenti

La recente scadenza dei Bot (titolo di stato italiano ad un anno) a Marzo 2020 ha visto proporre un rendimento dello 0,07% a scadenza e sono ancora peggiori i rendimenti proposti da Stati più solidi come la Germania. Ma quanti valutano partendo da queste conoscenze?

Troppo pochi, visto che sono tante se non troppe le persone che ogni giorno incappano in investimenti pericolosi come quelli proposti a Conte.

Il perchè? La risposta sta nella mancanza di una adeguata cultura finanziaria.

Per costruire una casa si parte dalle fondamenta, per iniziare a leggere e scrivere dalla conoscenza dell’alfabeto, nella stessa maniera, per investire e farlo in modo consapevole è fondamentale conoscere la base della finanza.

NON ESISTONO PASTI GRATIS IN FINANZA, non esiste quindi rendimento senza rischio.

Rischio e rendimento sono i due ingranaggi cardine delle performance negli investimenti e combaciano sempre alla perfezione.

Ti ricordi il rendimento del Bot?

La cultura finanziaria va quindi formata e coltivata costantemente, anche attraverso le giuste fonti.

Non amici e parenti, ma siti istituzionali e professionisti riconosciuti, qualificati e presenti su territorio e in rete.

La mia ambizione con questo articolo e l’attività personale, attraverso Moneycontroller e i miei social media, è proprio quella di divulgare in maniera semplice cultura finanziaria fornendo un punto di riferimento super partes e sempre lato investitore.

L’esperienza annuale nel settore mi ha fatto rafforzare la convinzione che la ricetta per un piano finanziario vincente si componga di 3 fattori:

- Eccellenti strumenti finanziari;

- Un ottimo consulente finanziario;

- Un Investitore Intelligente.

I primi due, non scontati, sono insufficienti da soli perché investire è un gioco a 3.

Serve un consulente che proponga un valido processo di investimento, servono soluzione di investimento che siano le migliori che il mercato metta a disposizione ma soprattutto serve la condivisione ATTIVA di tutto con un Investitore consapevole che abbia chiari gli obiettivi, conosca i tempi di realizzo, i rischi assunti ed i costi sostenuti.

L’Investitore Intelligente è così parte proattiva del proprio piano finanziario, è parte integrante del metodo di investimento è non più comparsa ma protagonista.

Consulente ed investitore devono quindi viaggiare sulla stessa lunghezza d’onda per tutto il percorso d’investimento, poi i risultati arriveranno da soli.

Il giusto approccio al “mattone” come investimento

Investire negli immobili è una delle prerogative di della cultura italiana, ma spesso si eccede dimenticando di considerare il mercato immobiliare esattamente come tutti gli altri strumenti finanziari. Approfondiamo i fattori positivi e le criticità come per qualsiasi altro investimento.

5 fattori da considerare sempre

I fattori più importanti da esaminare per investire in immobili sono almeno cinque:

- la valutazione degli immobili a rivalutarsi nel tempo

- le tasse e le imposte

- la locazione

- la manutenzione

- l’illiquidità dell’investimento.

Nel patrimonio e nella gestione dello stesso diventa essenziale detenere un atteggiamento lungimirante che consideri un’ampia diversificazione degli investimenti tra molteplici strumenti finanziari, in modo da ripartire i pericoli evitando una eccessiva concentrazione in un settore o in una asset class. Allo steso modo avere grandi concentrazioni patrimoniali in immobili può sbilanciare in maniera preoccupante il portafoglio patrimoniale verso i rischi di una sola asset class.

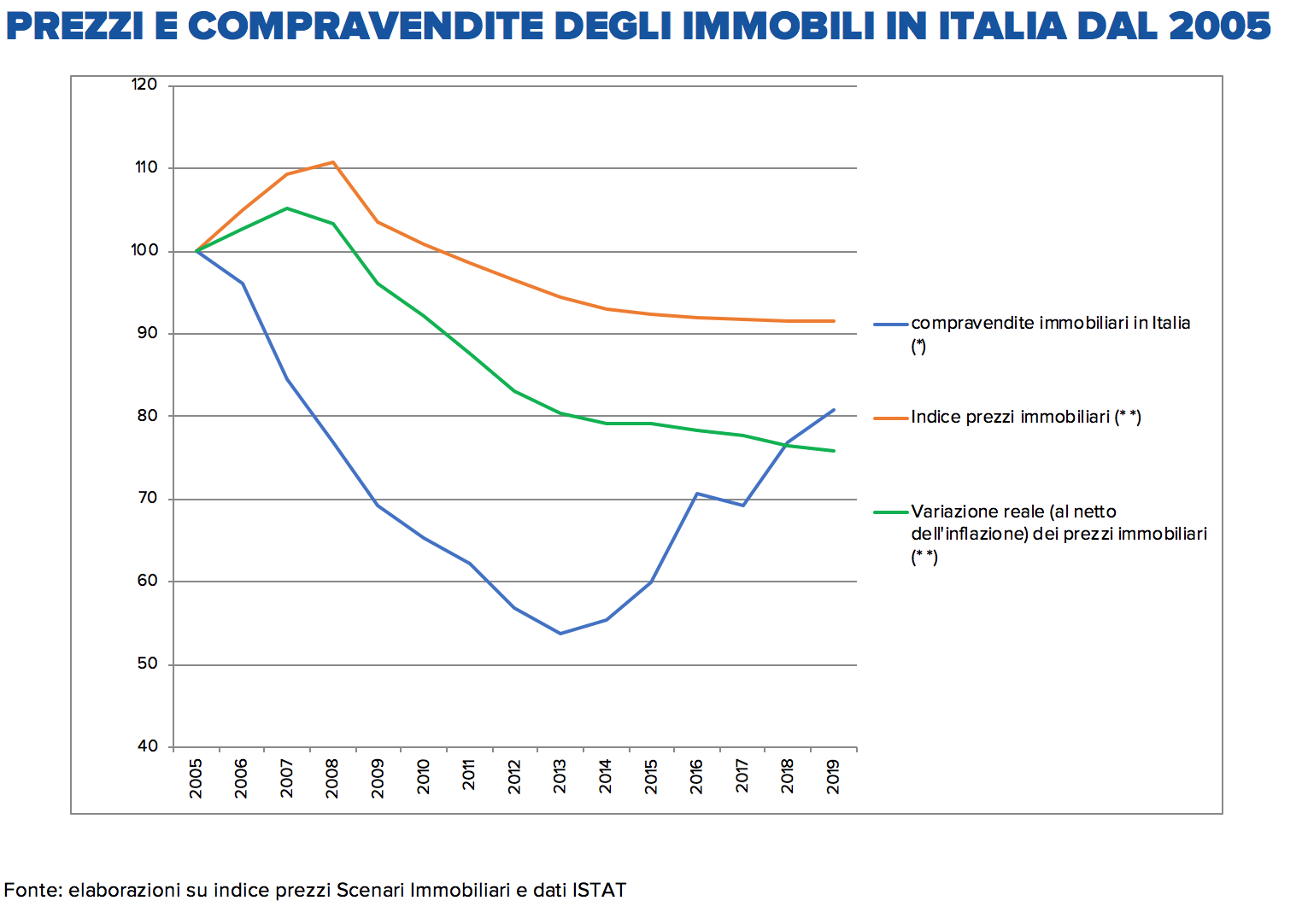

Il grafico sopra prende in esame gli indici immobiliari dal 2005 ad oggi sia a livello di prezzo che di numerosità delle compravendite. Investire in immobili viene da sempre considerato un atteggiamento sicuro e stabile nella mente dell’italiano ma i numeri non dicono ciò.

Negli ultimi 15 anni il valore di un immobile in Italia è sceso in media del 10%: tenuto conto anche dell’effetto dell’inflazione, la perdita di potere d’acquisto di un investimento in immobili nel nostro paese è ammontata dal 2005 a oggi a circa il 26%.

L’immobile è si sempre restato la, facilitando alla nostra mentre l’associazione a qualcosa di solido ma poi bisogna fare i conti con il mercato e riaffacciarsi alla realtà dei fatti.

Immobili ed azioni nel tempo

Uno studio del 2017 della Federal Reserve Bank of San Francisco (“The Rate of Return on Everything, 1870–2015”) che ha analizzato i tassi di rendimento reali delle attività finanziarie e immobiliari, dal 1870 al 2015, in 16 paesi del mondo conferma come nel lunghissimo termine, l’investimento in immobili si dimostra meno remunerativo rispetto alle azioni.

Come si può leggere nella tabella seguente, risulta che in Italia dal 1950 al 2015, il rendimento medio annuo reale delle azioni si sia attestato nel nostro paese al 6,18% contro il 5,55% di quello dell’immobiliare, mentre dal 1980 al 2015 il mercato azionario si è apprezzato in media del 9,45% contro il 4,57% dell’immobiliare.

TASSO DI RENDIMENTO REALE DEL MERCATO AZIONARIO E DI QUELLO IMMOBILIARE

| Paese | Dal 1950 | Dal 1980 | ||

| Azioni | Immobiliare | Azioni | Immobiliare | |

| Australia | 7,57 | 8,29 | 8,78 | 7,16 |

| Belgio | 9,65 | 8,14 | 11,49 | 7,20 |

| Danimarca | 9,33 | 7,04 | 12,57 | 5,14 |

| Finlandia | 12,81 | 11,18 | 16,17 | 9,47 |

| Francia | 6,38 | 10,38 | 11,07 | 6,39 |

| Germania | 7,52 | 5,29 | 10,06 | 4,12 |

| Italia | 6,18 | 5,55 | 9,45 | 4,57 |

| Giappone | 6,32 | 6,74 | 5,79 | 3,58 |

| Olanda | 9,41 | 8,53 | 11,90 | 6,41 |

| Norvegia | 7,08 | 9,10 | 11,76 | 9,81 |

| Portogallo | 4,70 | 6,01 | 8,34 | 7,15 |

| Spagna | 7,11 | 5,83 | 11,00 | 4,62 |

| Svezia | 11,30 | 8,94 | 15,74 | 9,00 |

| Svizzera | 8,73 | 5,64 | 10,06 | 6,19 |

| Regno Unito | 9,22 | 6,57 | 9,34 | 6,81 |

| USA | 8,75 | 5,62 | 9,09 | 5,66 |

| Media non ponderata | 8,24 | 7,46 | 10,68 | 6,42 |

| Media ponderata | 8,13 | 6,34 | 8,98 | 5,39 |

Nota: media dei rendimenti reali annuali. Federal Reserve Bank of San Francisco (“The Rate of Return on Everything, 1870-2015”)

Ad aggravare i rendimenti degli immobili, non conteggiati nella tabella, ci sarebbe anche altri due fattori variabili:

- Tasse e imposte

Se al momento la prima casa resta immune ai trattamenti fiscali, nel caso degli altri immobili il peso di IMU, tasse locali di vario genere, spese condominiali, pagamenti delle utenze domestiche è tutt’altro che trascurabile. In prospettiva, tenendo conto che le seconde case vengono considerate un bene ‘non di prima necessità’, non è affatto escluso che la scure del fisco nazionale e comunale non ricada ancora sugli immobili non prima casa. In tutti i casi, per chi acquista un immobile per affittarlo, le problematiche non mancano. Oltre alle tasse e alle imposte va considerato che il mercato degli affitti in Italia non si è ancora ripreso dalla grande crisi del 2008-2009. Esistono vaste aree dove l’offerta supera di gran lungo la domanda mentre dove avviene il contrario, i prezzi hanno raggiunto quotazioni al mq esagerate. Ad ogni modo, si stima che le diverse voci di tasse, imposte e spese arrivino ad incidere tra il 40% e il 50% del canone di affitto. Inoltre, emerge un elevato tasso di morosità da parte degli inquilini a cui non sempre i proprietari degli immobili possono opporsi per tutelare i propri diritti. - Le spese di manutenzione e l’illiquidità dell’investimento

Per tenere in ordine un appartamento il proprietario deve intervenire in modo frequente sia per preservare il valore commerciale dell’immobile (facciata della casa, imbiancatura, tubature, infiltrazioni ecc.) e sia per rispettare le norme statali e locali, peraltro in continua evoluzione anno dopo anno.

Infine, ma non certo per importanza, va ricordato come la natura degli investimenti immobiliari sia poco liquida. Per vendere la propria casa, soprattutto a un prezzo ragionevole, serve aspettare a volte diversi mesi. Vanno poi aggiunti anche gli eventuali costi di intermediazione che sono abbastanza elevati. L’illiquidità del mercato immobiliare rappresenta un fattore di rischio: chi si trovasse costretto a vendere in poco tempo potrebbe essere portato ad accettare offerte inferiori ai costi sostenuti in partenza, ottenendo una perdita dal proprio investimento. Meglio un’asset allocation con un’ampia diversificazione finanziaria

Alla luce di tutte queste considerazioni con la sola doverosa eccezione della prima casa, per la quale entrano in gioco aspetti personali che possono stravolgere qualsiasi valutazione strettamente economica, è evidente come risulti più efficace una opportuna diversificazione finanziaria. Se si possiede già una prima casa, è sconsigliabile dedicare tutti i risparmi (o gran parte di essi) al settore immobiliare in modo da ridurre notevolmente il rischio del portafoglio complessivo. Un atteggiamento lungimirante è quello di pianificare un’asset allocation che consideri un’ampia diversificazione degli investimenti tra molteplici strumenti finanziari, tra cui una parte che rappresenti pure il real estate globale

Uno sguardo al passato per diventare investitori intelligenti del futuro

Siamo alla conclusione del mese di Maggio ed a 60 giorni dall’inizio del mercato più sorprendente dal dopo guerra. Dal più ripido mercato orso della storia all’eccezionalità di un mercato toro all’interno. Ma come ogni crisi, si possono celare delle grandi opportunità per tutti gli investitori con il giusto pelo sullo stomaco. Gli investitori che trovano il coraggio e la convinzione di attenersi ai loro piani a lungo termine sono spesso ricompensati dal rimbalzo dei mercati.

Per aiutarti a mettere nella giusta prospettiva i mercati recenti, andiamo a concentrarci su tre fatti classici sui recuperi storici del mercato ed anche su tre errori che potrebbero costare cari ad ogni investitore sprovveduto.

3 punti sui recuperi di mercato

n. 1: i recuperi sono stati molto più lunghi e più forti delle flessioni

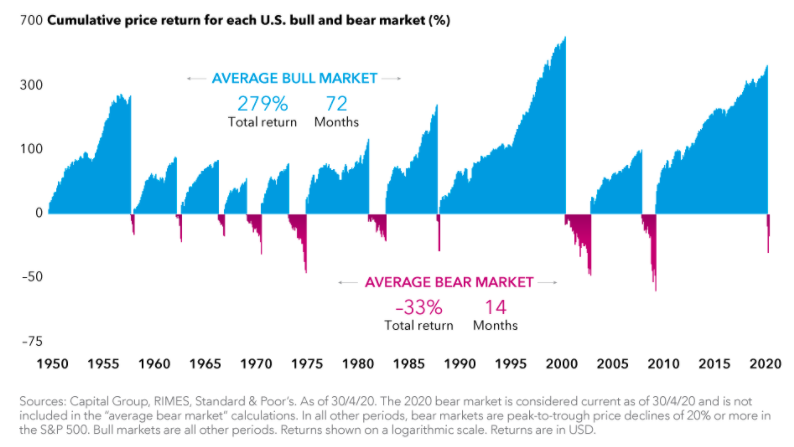

La buona notizia è che i mercati al ribasso sono stati relativamente brevi rispetto ai recuperi. Infatti, mentre nel bel mezzo della tormenta finanziaria può sembrare durino per sempre, in realtà le flessioni di mercato sono molto meno impattanti rispetto all’impeto a lungo termine dei mercati rialzisti.

Sebbene ogni declino del mercato sia unico, negli Stati Uniti, il mercato orso medio dal 1950 è durato 14 mesi. Il mercato toro medio è stato più di cinque volte più lungo.

La differenza nei rendimenti è stata altrettanto drammatica. Anche se il mercato toro medio ha registrato un guadagno del 279%, i recuperi non sono sempre così semplici. Gli investitori, infatti, devono spesso resistere a titoli spaventosi, significativa volatilità del mercato e ulteriori riduzioni azionarie lungo la strada. Ma gli investitori che rimangono concentrati sul lungo termine sono spesso meglio attrezzati per guardare oltre il rumore e attenersi al loro piano.

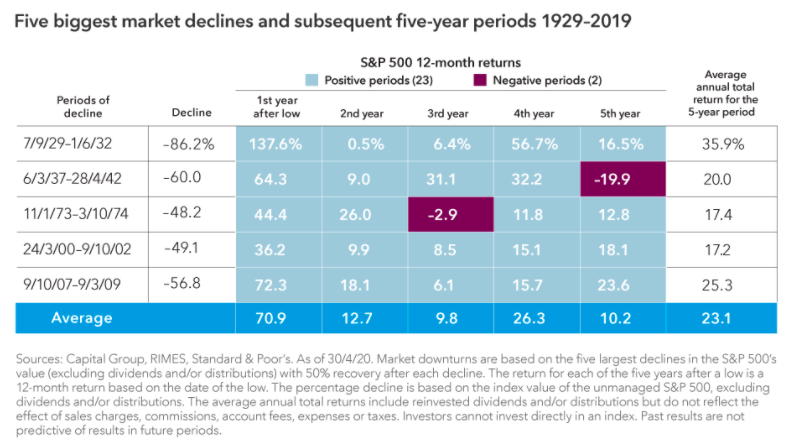

n. 2: dopo forti cali, i mercati si sono ripresi rapidamente

Naturalmente, non sappiamo esattamente come sarà la prossima ripresa, ma la storia ci mostra che le azioni si sono spesso riprese vigorosamente a seguito di forti ribassi. Analizzando le 18 maggiori flessioni del mercato USA dalla Grande Depressione ad oggi in ogni caso lo S & P 500 era più alto cinque anni dopo. I rendimenti in questi periodi di cinque anni sono stati in media superiori al 18% all'anno.

I rendimenti sono stati spesso più forti dopo i ribassi più ripidi, riprendendosi rapidamente dai bottom del mercato. Il primo anno successivo ai cinque maggiori mercati ribassisti negli ultimi 90 anni ha registrato una media del 71%, sottolineando l'importanza di rimanere investiti ed evitare l'impulso di abbandonare le azioni durante la volatilità del mercato.

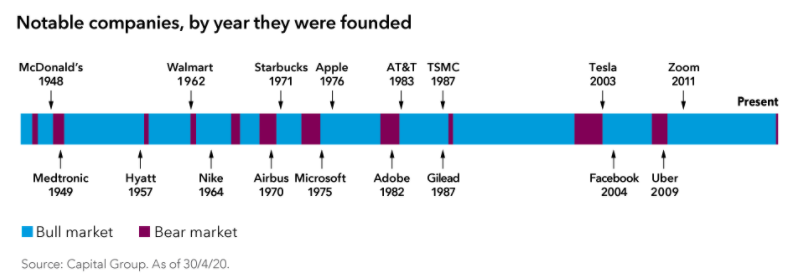

n. 3: alcune delle aziende più influenti del mondo sono nate durante le riprese di mercato

Molte aziende hanno iniziato in periodi di crisi economica e sono diventate nomi familiari.

Per evidenziarne solo alcune nel mercato statunitense: McDonald's è emerso nel 1948 a seguito di una recessione causata dalla smobilitazione del governo USA da un'economia di guerra. Walmart arrivò 14 anni dopo, all'epoca del "Flash Crash del 1962" - un periodo in cui l'indice S&P 500 diminuì di oltre il 22%. Airbus, Microsoft e Starbucks furono fondati durante l'era della stagflazione degli anni '70, un decennio caratterizzato da due recessioni e uno dei peggiori mercati orso della storia degli Stati Uniti. Non molto tempo dopo, Steve Jobs entrò nel suo garage e fondò una piccola azienda di computer chiamata Apple.

La storia ha dimostrato che le aziende forti trovano il modo di sopravvivere e persino prosperare quando i tempi sono difficili. Quelli che possono adattarsi a condizioni difficili e diventare più forti spesso fanno investimenti interessanti a lungo termine.

3 errori che gli investitori dovrebbero evitare

Errore n. 1: provare a cronometrare i mercati

È il tempo, non il tempismo, che conta negli investimenti. Portare i tuoi soldi fuori dal mercato in discesa significa che se non torni al momento giusto, non puoi sfruttare appieno il beneficio di una ripresa.

Prendi in considerazione un esempio di ipotetico investitore che ha venduto titoli durante la recessione del mercato statunitense del 2008-2009, e poi ha cercato di cronometrare il mercato, saltando dentro quando ha mostrato segni di miglioramento. Perdere anche i 10 migliori giorni della ripresa avrebbe danneggiato significativamente i risultati a lungo termine dell'investitore - e più i giorni "buoni" mancano, più la perdita è ripida.

Gli investitori che sono più titubanti nel investire tutto il capitale in una volta devono considerare strumenti come piani di accumulo o adottare un planning di ingressi concordati con il consulente per avere maggiore stabilità nei mercati volatili.

Errore n. 2: supporre che le informazioni negative di oggi identifichino un brutto momento per l’investimento

Le sfide economiche e geopolitiche odierne possono sembrare senza precedenti, ma uno sguardo alla storia mostra che ci sono sempre stati motivi per non investire. Nonostante i titoli negativi, la tendenza a lungo termine del mercato è sempre stata al rialzo.

Prendi in considerazione un investimento nello S & P 500 nel giorno in cui Pearl Harbor fu bombardata nel 1941. Qualcuno che rimase investito per i successivi 10 anni avrebbe avuto in media un rendimento annuo del 16%. Allo stesso modo, un investimento di $ 10.000 nell'indice S&P 500 nel giorno in cui Lehman Brothers ha dichiarato il fallimento nel 2008 sarebbe cresciuto a oltre $ 30.000 10 anni dopo. La storia ha fornito numerosi esempi come questi.

Grandi opportunità di investimento emergono spesso quando gli investitori si sentono più pessimisti. L'epidemia di coronavirus può essere diversa da qualsiasi cosa abbiamo affrontato prima, ma l'incertezza non è una novità per il mercato, che continua a essere resistente nel tempo.

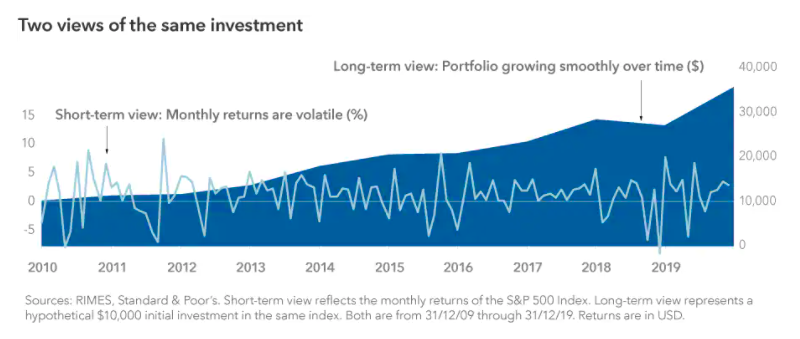

Errore n. 3: concentrarsi troppo sul breve termine

La volatilità del mercato è particolarmente scomoda quando ci si concentra su alti e bassi a breve termine. Invece, diventa digeribile se si estende l’ orizzonte temporale concentrandosi sulla crescita a lungo termine degli investimenti e sui progressi fatti verso obiettivi iniziali.

Considera la tabella seguente che mostra prospettive contrastanti dello stesso ipotetico investimento. La visione a breve termine è quella che molti investitori hanno dei loro portafogli: tracciare i rendimenti in brevi periodi di tempo. La visione a lungo termine traccia lo stesso investimento esatto nello stesso periodo, ma mostra invece una variazione annuale del valore del portafoglio investito. Con questa prospettiva, le fluttuazioni a breve termine del primo grafico si sono attenuate nel tempo e l'immagine di un portafoglio in crescita diventa più chiara.

Ricorda che i mercati orso non durano per sempre. Mantenere una prospettiva a lungo termine può aiutare a mantenere gli investitori concentrati sugli obiettivi che contano di più.

Abbiamo visto e fatto alcune considerazioni sul passato per essere investitori intelligenti nel futuro quindi ora ti resta da fare solo un ultimo passo:

Prepara il tuo portafoglio per la prossima ripresa del mercato

L’Orizzonte Temporale nella Scelta degli Investimenti Finanziari

Cosa Significa Orizzonte Temporale?

Una operazione di investimento implica che l’investitore si separi dalle proprie disponibilità economiche (risparmiate) per un certo periodo, al termine del quale vorrà rientrarne in possesso insieme con i frutti maturati.

Il lasso di tempo che separa i due momenti (l’investimento iniziale dall’incasso del capitale maturato) è detto orizzonte temporale. Durante questo periodo l’investitore potrà incassare dei proventi periodici dal proprio capitale (sotto forma di cedole o dividendi), o rinviare il tutto alla data di scadenza.

L’Orizzonte Temporale di un Investimento

Per poter essere inserito correttamente in un portafoglio, uno strumento di investimento deve essere compatibile con l’orizzonte temporale del piano finanziario.

Se, ad esempio, una persona con un orizzonte temporale breve impiegasse i suoi soldi in un fondo di investimento adatto per durate lunghe, potrebbe incorrere in una perdita del capitale qualora dovesse monetizzare prima del termine.

Al contrario un risparmiatore con un orizzonte temporale lungo che utilizzi investimenti adatti ad un pubblico che ha davanti a sé molti anni, finirà con l’ottenere rendimenti non performanti dai propri soldi.

Come si Determinare l’Orizzonte Temporale di un Investimento?

Se si tratta di un’obbligazione, per esempio, l’orizzonte temporale coincide con la durata del titolo. In questo modo l’investitore potrà fare coincidere la durata del bond con il tempo per il quale desidera investire i suoi soldi.

Concettualmente l’investitore è consapevole che dovrà detenere l’investimento fino alla scadenza assumendosi la responsabilità delle scelte intermedie. Lo stesso meccanismo resta valido per ogni piano finanziario. Fissare un data target da subito diventa fondamentale per un ottimo proseguo attraverso anche la scelta di strumenti temporalmente coerenti.

La determinazione dell’orizzonte temporale di un fondo di investimento, etf o altro strumento si basa sul concetto di “decadenza della volatilità“. La statistica insegna che con il passare del tempo la volatilità di un prodotto finanziario si riduce fino quasi ad annullarsi.

Ecco allora che un prodotto azionario avrà un orizzonte più lungo di un obbligazionario che a sua volta avrà un termine più esteso di un monetario.

Cosa Determina l’Orizzonte Temporale di un Risparmiatore?

Ogni persona ha uno o più orizzonti di investimento, che dipendono dal “quando” vorrà rientrare in possesso della somma impiegata.

E’ errore diffuso credere che l’orizzonte temporale sia uno solo per ogni persona. In realtà lo stesso investitore potrà essere un investitore di breve periodo (se i soldi gli serviranno tra un paio di mesi per comprare un’auto nuova), di medio termine (per i soldi necessari per l’università del figlio dodicenne) e di lungo periodo (per la propria pensione).

E’ importante che ad ognuna delle esigenze finanziarie di una famiglia corrisponda un portafoglio di investimenti con un orizzonte temporale coerente.

Come Scegliere gli Investimenti a Seconda delle Esigenze

La guida che segue ti aiuterà ad individuare correttamente i tuoi obiettivi di investimento e a definire per ognuno di essi i prodotti finanziari più adatti allo scopo.

ORIZZONTE TEMPORALE BREVE (Inferiore ai 3 anni)

Ogni risparmiatore farà bene a detenere sul conto corrente una somma pari a 3/5 volte lo stipendio netto. Questa somma non è un investimento nel senso stretto del termine ma corrisponde piuttosto ad una quota di denaro pronta per essere spesa per ogni evenienza.

Allo stesso modo il denaro che sai di spendere entro il prossimo anno andrà lasciato su un conto corrente o un conto deposito che ti permetta di recuperare almeno l’imposta di bollo.

La cosa importante, in questo caso, è che la cifra non oscilli di valore ma possa invece essere ritirata in qualunque momento. Il prezzo da pagare consiste nella nulla o scarsa redditività dei denaro.

ORIZZONTE TEMPORALE MEDIO (dai 5 ai 10 anni)

Se i soldi ti serviranno nei prossimi anni, puoi fare tre scelte diverse:

1 – investire in obbligazioni governative con scadenza coincidente con la data di spesa

2 – investire in fondi ed etf obbligazionari

3 – investire in fondi bilanciati prudenti.

Le tre opzioni sono ordinate in modo crescente per il rischio. Sta a te fare le valutazioni del caso e scegliere il prodotto migliore.

ORIZZONTE TEMPORALE LUNGO (oltre i 10 anni)

Se i soldi non ti serviranno almeno per i prossimi 10 anni, ecco le tre opzioni migliori, sempre graduate per profilo di rischio:

1 – obbligazioni paesi emergenti, HY e corporate di durata coerente

2 – fondi bilanciati aggressivi

3 – fondi ed etf azionari.

Hai domande o dubbi sull’orizzonte temporale? Scrivimi e ti darò tutte le risposte.

“Corri e vendi tutto” anzi no!

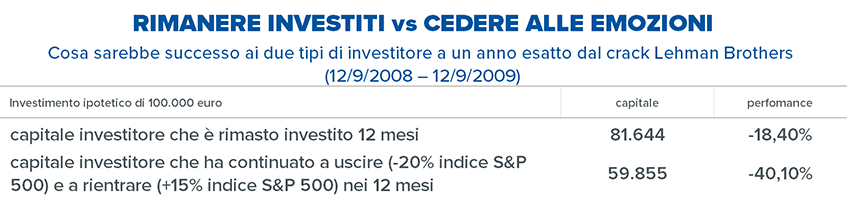

Vendere tutto e aspettare la fine della tempesta è la tentazione che avrà persuaso tanto investitori ad inizio crisi da Covid19. Cadere in questo tranello emotivo fà da moltiplicatore di problematiche per l’investitore come, rendere una perdita da ‘virtuale’ a‘reale’o, peggio ancora, trovarsi invischiati con il dubbio di quando sia il giusto momento per rinvestire la liquidità. Guardiamo al passato per trarne degli insegnamenti per il futuro.

Piazzarsi coerentemente con il giusto profilo di rischio ed un portafoglio “robusto” è la miglior garanzia di resilienza per ogni investimento. La correzione del 2008, infatti, insegna che restare investiti nella giusta maniera costituisce una solido scudo a qualsiasi momentanea turbolenza.

Quindi meglio evitare di crearsi ulteriori problemi perché:

- Quando si decide di disinvestire, si contabilizza una perdita che da ‘virtuale’ diventa ‘reale’;

- Nel momento in cui si decide di vendere, si hanno a disposizione sostanzialmente due opzioni: si contabilizza la perdita e si rimane in liquidità oppure si aspetta a rientrare in un secondo momento.

- Nel primo caso si rinuncia a partecipare al rialzo strutturale di lungo termine dei mercati finanziari, in particolare di quello azionario. Prendendo un investimento nell’azionario USA ininterrotto dal 12/9/2008 al 27/3/2020 (cioè in un periodo che include sia la profonda correzione della crisi 2008-2009 che quella attuale partita lo scorso 19 febbraio) 100 mila euro sarebbero cresciuti fino a 266.750 euro (+166,75%) mentre se l’investimento fosse stato riscattato il 15 ottobre 2008 per poi impiegare tutto il ricavato in fondi monetari euro il capitale al 27/3/2020 sarebbe ammontato a 76.026 euro (fonte: elaborazioni in euro su indice S&P 500 e indice dei fondi monetari euro).

- Nella seconda opzione, invece, è necessario individuare il momento in cui rientrare. Quando farlo? Come si riesce a sapere quando la situazione è tornata in carreggiata? Qual è o quali sono gli elementi che permetteranno di rientrare sul mercato? Nel tentativo di individuare il momento esatto (market timing) il rischio, come abbiamo ipotizzato nell’esempio, è quello di perdersi una buona parte del recupero dei mercati. I quali, è bene tenerlo sempre bene a mente, si muovono con largo anticipo rispetto all’economia e al contesto: i loro movimenti tendono ad anticipare gli scenari all’orizzonte, siano essi negativi che positivi con una rapidità altrettanto veloce quanto lo è stata la correzione.

La soluzione per evitare ciò sta nel fatto che ogni investitore deve far suo il fatto chenon sappiamo quando una crisi potrà accadere, ma come tutte quelle del passato anche questa causata dall’epidemia da coronavirus avrà una sua fine. La messa in pratica, poi, sta nel restare investiti facendo leva su un portafoglio durevole, ben diversificato nelle asset class, nelle valute, nelle fonti di rendimento, e progettato per raggiungere precisi obiettivi a medio lungo termine, costituisce un solido scudo a qualsiasi momentanea turbolenza.

Sell in May and… stay at home

Si è appena conclusa l’ultima settimana del mese di

Aprile sui mercati azionari e c’è già chi inizia a rispolverare come ogni anno

il detto “Sell in May and go away”, quanto mai fuori luogo visto il momento.

Il 30 Aprile si è chiuso il miglior mese della borsa

di New York, ma se al 31 Marzo 2020 ti avessi chiesto di scrivere la tua

previsione per il mese successivo cosa avresti scritto? Rimbalzo, ribasso fine

del mondo?

La verità è che è IMPOSSIBILE fare previsioni.

Questo è ciò che scrivevano alcune riviste blasonate di finanza, e se non basta

Goldman Sachs, una delle case di investimento più importanti del mondo, stimava

che lo S&P500 avrebbe raggiunto il valore di 2000punti, prima di ripartire

verso prezzi più elevati.

Non so voi, ma io me li immagino davanti a mille

schermi tutto il giorno e con accesso ad “informazioni privilegiate” . Stando

alla previsione un investitore avrebbe dovuto vendere il 16 Marzo per

ricomprare a 2000 ( dopo un altro -20%) e con la liquidità pazientare fino al

minimo e rientrare. Ma poi l’imprevisto! Il minimo invece è stato a 2191 ed,

ancora peggio, è partito un forte rimbalzo che sancisce Aprile 2020 come tra i

migliori mesi di sempre per la borsa americana.

E se Goldman Sachs prende cantonate del genere vi

sembra realistico che qualcuno sappia fare previsioni ed anticipare il

mercato?NO.

Come questa, il web è pieno di guru e venditori di

previsioni, le più in voga:

- rimbalzo del gatto morto;

- ripresa a V, a W, a U;

- disfatta delle economie e crollo dei

mercati azionari mondiali; - reset dei mercati e tante altre ipotesi.

ed altre che inizieranno con “secondo me andrà a..”;

“penso che vedremo…”; “i mercati faranno…”, è altre formule che lasciano sempre

aperte tutte le porte probabilistiche.

La realtà è che tutti i ragionamenti di pre-visione e

le analisi ex ante, servono davvero a poco se non a creare confusione.

Investire è una cosa seria, quindi meglio partire dalle certezze: il mercato oscilla, tentenna e traballa ma

alla fine sale nel tempo.

Questa non è una previsione ma è il meccanismo del

funzionamento dei mercati stessi. Prendiamo l’indice di mercato per eccellenza

che rappresenta le principali aziende USA, ossia lo S&P 500. 2000, 2008,

2011 sono le ultime crisi e tutte le volte è sopravvissuto ed anche cresciuto perchè

è il mercato stesso che fa selezione.

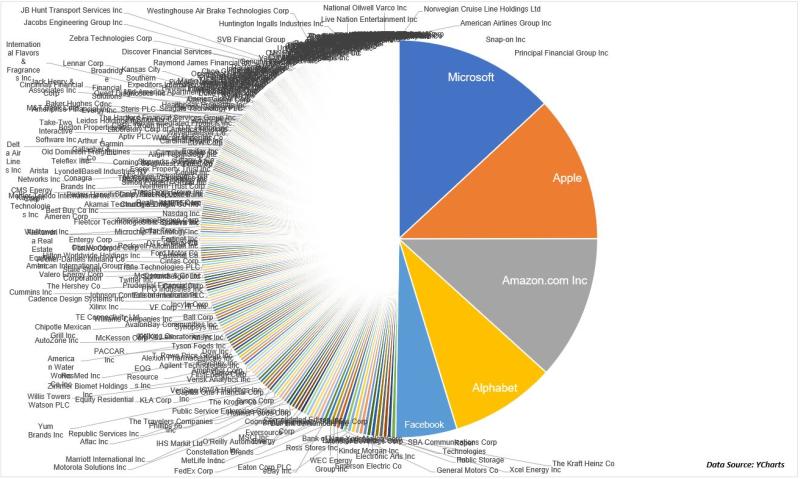

Questo è oggi il paniere di titoli che compongono lo

S&P500. Storicamente è cambiato, si è modificato e sarà sempre così. Perché

chi saprà reagire ed adattarsi alla nuova situazione generata riuscirà non solo

a sopravvivere, ma a sfruttare le occasioni che si sono presentate. Al tempo

stesso, chi non si adatterà, sarà destinato a scomparire. Ecco come mai i

mercati, sul lungo periodo, crescono sempre.