7 consigli fondamentali per gestire i propri soldi

La finanza personale è uno strumento essenziale per una corretta gestione del proprio risparmio. Vediamo come massimizzare il tuo capitale grazie a questi 7 consigli.

La finanza personale è uno strumento potente per gestire, ottimizzare e aumentare i propri risparmi seguendo delle semplici indicazioni e un bilancio ben strutturato. Tuttavia, molti italiani alla parola “finanza” scappano via e si nascondono dietro la scusa di una beata ignoranza, presumendo si tratti di concetti incomprensibili.

Ma la finanza personale è un’occasione preziosa che, dalla casalinga al dirigente di banca, aiuta a massimizzare la salute finanziaria personale di ciascuno di noi.

Ecco 7 consigli di finanza personale di cui nessuno dovrebbe far meno nel gestire i propri risparmi.

1. Fatti pagare quanto meriti e spendi meno di quanto guadagni

È semplicistico, è vero, ma è incredibile la quantità di persone che non riesce a seguire neanche questa semplice regola.

Devi conoscere quanto vale il tuo lavoro sul mercato valutando le tue abilità, la produttività, le responsabilità che hai e, soprattutto, il contributo che riesci a portare alla tua azienda. Essere sottopagati anche solo di 1.000 euro all’anno (poco più di 80 ero al mese) può avere un effetto cumulativo significativo nel corso della tua vita lavorativa.

Non importa quanto tu venga pagato, se poche centinaia oppure migliaia di euro, se spendi più di quanto guadagni. Spesso è molto più facile spendere meno che guadagnare di più, e un piccolo sforzo nel tagliare i costi nei vari aspetti della propria vita può portare a grandi risparmi. Non necessariamente bisogna parlare di grandi sacrifici.

2. Rispetta il tuo bilancio

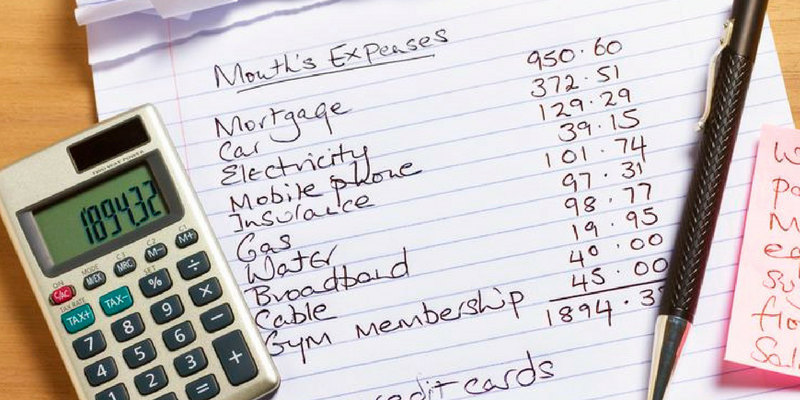

Budget, piano di spesa, bilancio, chiamalo come vuoi. Come fai a sapere dove e come spendi se non hai un bilancio in cui monitori l’andamento delle tue finanze?

E soprattutto, come puoi tagliare le spese e sapere dove risparmiare?

È il caso di creare e tenere aggiornato un bilancio in una semplice tabella Excel o qualche App dedicata: coraggio!

3. Vacci piano con la carta di credito

Quella tesserina di plastica è così facile da usare, ma non dimentichiamo che si tratta di denaro vero che prima o poi verrà scalato dal tuo conto.

4. Integra la tua pensione

La pensione promessa dall’INPS o dalla propria cassa previdenziale è destinata a scendere ogni anno che passa. Per questo motivo è giunto il momento di informarsi su una pensione integrativa, che fornisca un plus mensile una volta raggiunta l’età pensionabile.

5. Sviluppa un piano di risparmio

Non pensare al risparmio come un “mettere da parte” ciò che rimane del tuo stipendio a fine mese. Pianifica di risparmiare, invece, almeno il 5-10% del tuo stipendio prima di iniziare a pagare le bollette o effettuare altre spese.

6. Investi!

Senza paura e con raziocino informati su come impegnare nelle migliori soluzioni di investimento il tuo risparmio, pianifica e datti degli obbiettivi di investimento.

7. Occhio alla dichiarazione dei redditi

Se la tua dichiarazione dei redditi finisce sempre, e di molto, in debito, allora non stai utilizzando le deduzioni e le detrazioni che l’Agenzia delle Entrate ha messo a disposizione. Il tuo commercialista a riguardo può aiutarti.

La finanza personale può, e deve, migliorare in modo stabile i tuoi risparmi e la tua capacità finanziaria.

Conoscerla ed applicarla è la base per avere le redini della tua vita finanziaria.

5 consigli finanziari per svoltare nel 2019

Il 2019 è l'anno giusto per dare finalmente una svolta alla tua vita finanziaria. Ecco 5 cose da fare per migliorare il rapporto con le tue finanze.

Hai degli obiettivi finanziari per il 2019? Se non ci hai ancora pensato, provo a darti alcune idee per iniziare il tuo anno finanziario con il piglio giusto.

Datti un obbiettivo di risparmio fisso ogni mese

Educarsi al risparmio è il primo passo per migliorare.

Ogni mese togliti il 20% del tuo stipendio. Avere la costanza nel farlo attraverso dei sacrifici è una delle regole fondamentali per raggiungere grandi traguardi di investimento nel lungo periodo.

Inizia il prima possibile ed applica con regolarità, pensa prima al risparmio, e poi al consumo.

E' questa la regola semplice per iniziare la vita da risparmiatore e realizzare i tuoi obbiettivi.

Realizza un fondo per gli imprevisti

Il primo sentimento da colmare con i tuoi risparmi sarà la ricerca di sicurezza.

Costruisciti subito un fondo di emergenza mettendo da parte circa tre mensilità, può sembrare impossibile ma in realtà non lo è affatto basta iniziare.La vita nasconde sempre degli imprevisti, meglio farsi trovare più pronti possibile.

Utilizza i giusti strumenti finanziari per risparmiare meccanicamente

Investi il tuo risparmio in un piano di accumulo in fondi o ETF.

Accumulerai periodicamente e con costanza somme che cresceranno nel tempo. La forza dell’interesse composto poi, producendo interessi su interessi, porterà il tuo capitale a crescere in modo esponenziale nel medio-lungo periodo.

Diversifica nelle tue scelte di investimento

Ogni anno avrà i suoi avvenimenti economici e finanziari, il 2019 ne avrà svariati come le elezioni europee, nuove politiche monetarie ed altri eventi che potrebbero aumentare la volatilità nei mercati.

Soltanto un portafoglio diversificato e gestito ti permette di affidare i tuoi soldi a professionisti del risparmio che ogni giorno monitorano l’andamento dei mercati. Le loro scelte non sono dettate da un’attenta analisi sulle concrete opportunità dei titoli e sulla diversificazione del portafoglio.

Leggi e rimani informato sulla finanza e gli investimenti

Benessere finanziario e cultura finanziaria. Il connubio farà di te un risparmiatore evoluto. Chi possiede una bassa educazione finanziaria ha una minore probabilità di centrare gli obiettivi di risparmio della vita.

Inizia già da domani, leggi ed impara dai migliori. Nel web trovi tanti consigli su testi e libri a riguardo. Io stesso ogni giorno pubblico notizie, informazioni e nozioni sulla finanza personale ed il mondo del risparmio.

Leggendo questo post già sei sulla buona strada!

Quindi non aspettare domani, inizia già da ora a pensare come risparmiare.

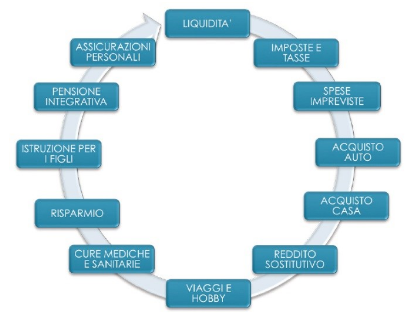

Vita e pianificazione

Gli individui, anche se non sono perfettamente razionali, hanno obiettivi reali. Le scelte d’investimento, quindi, dovrebbero essere guidate dalle prospettive di vita rispondendo alla domanda “è adatto a soddisfare i miei bisogni?” e non a domande quali ad esempio “quanto rende?” o “quando è il momento giusto?”.

Cosa succederebbe se un evento ti piombasse addosso all'improvviso?

Cosa faresti se ti trovassi senza soldi durante un viaggio?

Come ti comporteresti se la prenotazione fatta per il tuo soggiorno fosse falsa?

Tutto questo può accadere ed accade ogni giorno, e tu cosa faresti in questi casi? Saresti pronto?

Queste sono le domande che spesso tutti noi ci facciamo prima di pianificare un viaggio, io stesso in questo ultimo mese avendo viaggiato parecchio me le sono poste più volte organizzandomi per essere pronto più possibile ad ogni evenienza.

Prima di partire per un viaggio ognuno di noi dovrebbe:

- Sapere esattamente da dove e come si parte

- Sapere dove si vuole andare, dove alloggiare e cosa fare

- Scegliere il miglior mezzo ed il più conveniente per raggiungere la meta

- Arrivato a destinazione si vive l'esperienza serenamente ed in maniera dinamica, pronti ad aggiustare anche in corsa la roadmap stabilita.

L'insieme dei punti sopra servono ad ogni viaggiatore per non farsi cogliere alla sprovvista, io stesso seguo questa scaletta per vivermi il viaggio nel miglior modo possibile.

Si pianifica un viaggio per la ricerca di una sicurezza maggiore, ed allo stesso modo si deve pianificare la propria vita finanziaria per viverla con consapevolezza.

Viaggio per?

divertimento, lavoro, opportunità.

Investo per?

la mia previdenza, per i miei figli, per comprarmi la casa dei sogni.

Tutti, anche se non sono perfettamente razionali, hanno obiettivi reali.

Le scelte d’investimento, quindi, dovrebbero essere guidate dalle prospettive di vita rispondendo alla domanda “è adatto a soddisfare i miei bisogni?” .

Ecco che l’investimento ottimale diventa conseguenza di una attenta pianificazione finanziaria costruita sulle esigenze reali e sulle soluzioni e servizi per soddisfarle.

L’investimento diventa il mezzo. Il bisogno il fine.

Spesso invece capita di dimenticare le fasi di vita, perché l’investitore non riesce ad individuarle e/o a trasmetterle al consulente ( il suo compito in primis è quello di aiutare il risparmiatore nell'individuazione).

Per questo è fondamentale la “pianificazione finanziaria”.

Le quattro fasi che compongono il processo di pianificazione sono:

- diagnosi, che investitore sono oggi che strumenti utilizzo e quali sono i miei bisogni

- pianificazione, è la fase consecutiva dove si stabiliscono gli obbiettivi (dove voglio andare), quale soluzione intraprendere e per quanto tempo ( dove alloggiare )

- proposta, si elabora la strategia più efficiente dal punto di vista finanziario, coerente con i tempi di realizzo delle esigenze e coerenti col rischio di mercato in funzione del tempo di realizzo e della tolleranza al rischio ( scelgo il mezzo migliore e più conveniente per raggiungere la meta)

- monitoraggio, verificare nel tempo il piano di investimento e analizzare la possibilità di raggiungere gli obiettivi con strumenti anche diversi da quelli iniziali ( vivere il viaggio tenendo d'occhio la roadmap sempre pronti a delle variazioni)

La pianificazione finanziaria rappresenta un mezzo con il quale chi si trova a dover fare scelte nella vita consegue maggiore tranquillità e controllo, e lo stesso vale se tutto il processo si utilizza per la propria vita finanziaria applicandolo alle scelte di investimento.

Come diceva Albert Einstein: “I problemi non possono essere risolti con gli stessi schemi mentali che li hanno prodotti”.

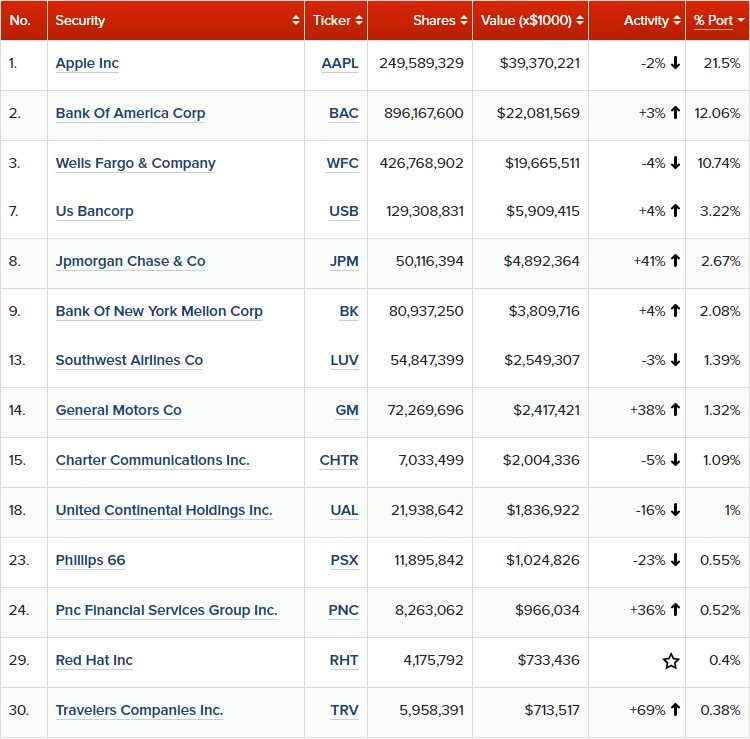

Lettera agli azionisti di Warren Buffett 2019

La lettera annuale di Warren Buffett agli azionisti di Berkshire Hathaway è considerata una lettura obbligata per gli investitori di tutto il mondo. Vediamo i punti salienti dell'ultima ed alcuni consigli per il vostro risparmio.

Warren Buffett è, dai miei tempi universitari, un idolo.

Buffett mi ha sempre colpito perchè non è solo un grandissimo investitore, ma anche un eccezionale comunicatore, cosa non da poco in un modo apparentemente complesso come quello finanziario.

La sua filosofia di investimento è, e deve essere, come un mantra per ogni piccolo e grande risparmiatore.

Da quarant’anni l'oracolo di Omaha, pubblica ogni anno una lettera agli azionisti della sua società, la Berkshire Hathaway, dove comunica i risultati del suo business.

Non sono i dati la parte interessante della lettera annuale quanto il peculiare modus operandi di Buffett.

Infatti tutte le lettere sono lectio magistralis di economia, finanza e risparmio.

Nel 2019, Buffett ha messo in guardia dall'indebitarsi per comprare azioni, una lezione che funziona sia per le grandi aziende che per gli individui ricordando il pericolo derivante dal grosso aumento del debito mondiale.

Ecco i punti salienti della lettera

- L'economia americana andrà benissimo, indipendentemente da chi è responsabile, Buffett ha discusso di come il business americano sia ancora un potente motore di crescita a lungo termine. Ha sottolineato che da quando ha fatto il suo primo investimento, l'America ha avuto sette repubblicani e sette democratici alla Casa Bianca, e in quegli anni hanno avuto diversi periodi di crisi economica, tra cui un rapido periodo inflazionistico, guerre, un crollo immobiliare e molto altro.

- Berkshire ha guadagnato 4 miliardi nel 2018,l'anno peggiore da decenni, la prima cosa che Buffett ha sottolineato nella lettera è il profitto operativo di $ 4 miliardi di Berkshire. Come molti investitori sanno, il 2018 non è stato esattamente un anno eccezionale per le azioni e alcune delle principali partecipazioni della Berkshire sono state particolarmente colpite. Quella cifra di $ 4 miliardi comprende $ 20,6 miliardi di perdite non realizzate dal portafoglio azionario della società. Quindi, l'utile operativo di Berkshire è stato in realtà di circa $ 25 miliardi nel 2018 - semplicemente non sembra così.

- L'orizzonte temporale degli investimenti, se stai cercando di creare ricchezza, la chiave è la pazienza e la selezione dei titoli. Gli investimenti azionari di Berkshire valevano quasi $ 173 miliardi alla fine del 2018, una cifra molto superiore al loro costo.

- Diversificazione del business, questo è un principio secolare che è rilevante per tutte le imprese che sono alla ricerca di crescita.

- Perché l'oro non è un grande investimento a lungo termine, Buffett ha scritto che se qualcuno avesse messo i propri soldi in oro nel 1942, il loro rendimento totale sarebbe stato inferiore all'1% di quello che avrebbero ottenuto investendo semplicemente nello S&P500.

Gli ultimi movimenti del 2018 del portafoglio di Buffett:

Volete imparare ad investire come Warren Buffett?

Vi affascina l'idea lo so, alcuni mi scrivono per chiedermi come si fa' e lo capisco.

Questo perchè Warren Buffett è visto nell'immaginario collettivo come l'investitore intelligente,colui che non sbaglia mai.

Se pensate che semplicemente copiando la sua operatività potete "investire come Buffett" state facendo un errore pazzesco perchè non siete Warren Buffett.

Voi non avete 77 anni di esperienza sul campo e maniacalità nell'operare, ma soprattutto non avete miliardi di dollari a disposizione da investire e neppure io.

E come non li avete voi, vi assicuro che non li ha neppure qualche ciarlatano che vi "insegna a investire come Warren Buffett"?

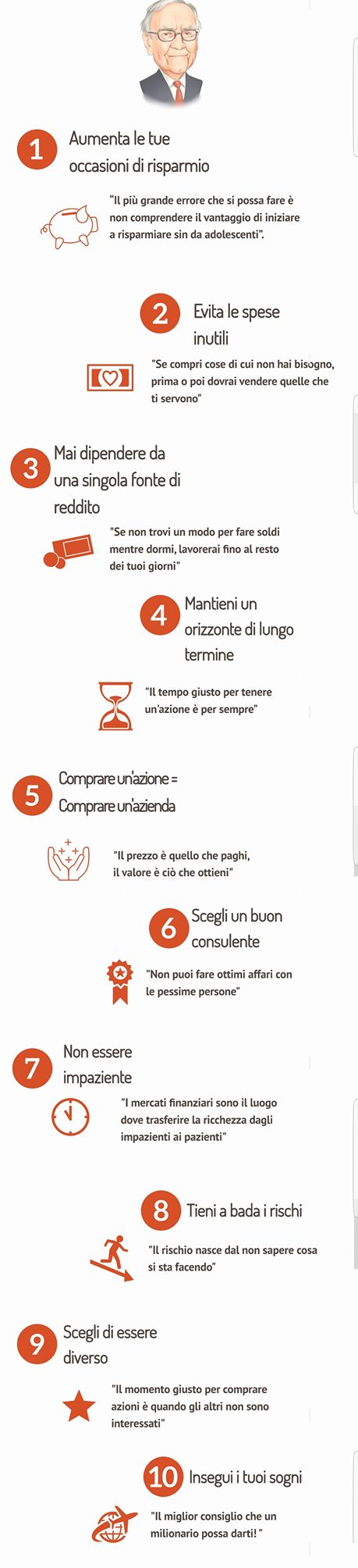

Non siete e nessuno lo è un investitore come Buffett ma da ogni buon esempio si può prendere spunto per migliorarsi. Per ciò ecco 10 REGOLE utili ad ogni risparmiatore.

Il re del market timing

In tempi finanziari come i nostri, dove neanche gli analisti riescono a fare previsioni per il domani, e dove un semplice tweet può condizionare il sentiment degli investitori c'è che va in giro vantandosi di avere strategie di trading che sistematicamente anticipano e battano il mercato. Marketing o acchiappa sprovveduti?

Negli investimenti come nella vita il tempismo è una variabile spesso determinante per il raggiungimento di un obbiettivo.

In finanza gli anglosassoni lo chiamano market timing, espressione difficilmente traducibile che indica una strategia d'investimento attraverso la quale si cerca di comprare prima di un rialzo e di vendere prima di un ribasso. In pratica, di anticipare i movimenti di mercato.

Ma facciamola più semplice.

Tutto si spiega con la risposta a questa domanda:

E' più efficiente restare sempre investiti, oppure entrare ed uscire dal mercato cercando di portare a casa un risultato maggiore?

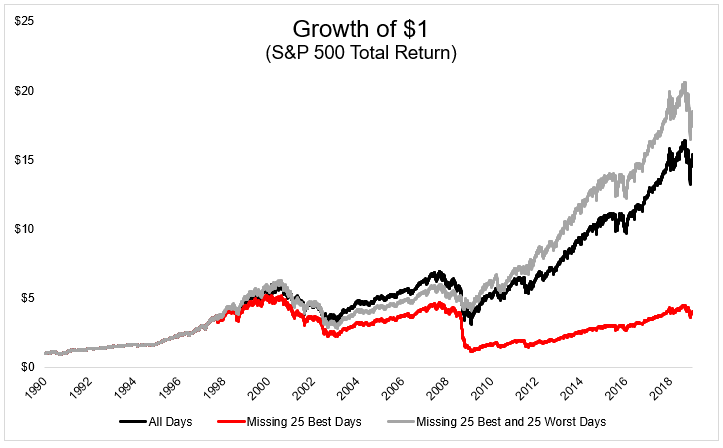

Vediamo 3 esempi sullo S&P500 per trovare una risposta chiara e semplice:

- RESTO SEMPRE INVESTITO, strategia buy & hold;

- COMPRO E VENDO PERDENDO I 25 GIORNI MIGLIORI;

- COMPRO E VENDO PERDENDO I 25 GIORNI MIGLIORI E PEGGIORI.

Il grafico rappresenta l'evoluzione di 1$ investito sull'indice azionario americano seguendo le linee guida degli esempi.

- La Linea nera (resto sempre investito sul mercato), ci mostra come una strategia basata solo sulla scelta e mantenimento di un orizzonte temporale porti ad avere ben 15$

- Linea rossa ( entro ed esco dal mercato perdendo i 25 giorni migliori ), porta ad aver 4$

- Linea grigia ( entrare ed uscire dal mercato perdendo i 25 giorni peggiori e migliori ) porta ad avere 16$ circa.

Probabilisticamente le possibilità che facendo market timing si ricada negli ultimi due esempi sono molto, anzi moltissimo elevate.

Basti pensare che in 28 anni ci sono più di 10.000 giorni, e qui si parla di 25.

Per onor del vero va detto che il terzo caso (linea grigia) ha creato valore aggiunto rispetto alla Buy & Hold ma il punto è un altro.

Il gioco vale la candela? NO.

Esistono vari fenomeni psicologici che possono spiegare i motivi per cui gli investitori sono attratti dal market timing. Alcuni di essi sono dettati dalla paura, altri dal comportamento “da gregge”, e altri da idee sbagliate che derivano dalle nostre esperienze o da influenze esterne di amici e parenti.

Ma i fatti dicono altro e ci sono studi che lo dimostrano.

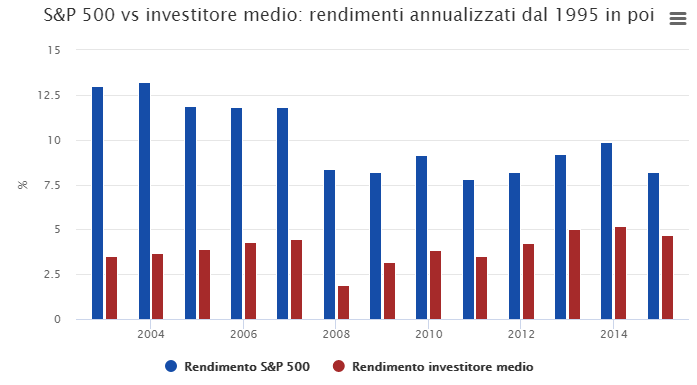

Uno studio condotto dalla società DALBAR (Quantitative Analysis of Investor Behavior), ha confrontato i rendimenti dell’indice S&P500 con quelli realizzati dall’investitore medio in fondi azionari.

In conclusione stare fermi è la cosa migliore, certo ci sarà sempre l'eccezione che conferma la regola ma davanti alle evidenze l'atteggiamento peggiore che un investitore può avere è di non prenderle in considerazione.

Pianifica per obbiettivi i tuoi investimenti, diversifica il tuo portafoglio e fallo lavorare per l'orizzonte temporale scelto all'inizio.

Sono queste le 3 semplici regole di partenza per garantire la tutela ed il giusto successo al tuo patrimonio.

Fatti un regalo, risparmia!

In questa società del compra oggi ed inizia a pagare tra un pò in “comode” rate, non c’è più spazio per il risparmio. Eppure i nostri genitori facevano l’esatto contrario, mettevano da parte sempre,e risparmio su risparmio hanno accumulato patrimoni, noi debito e consumi senza freno.

Tanti di voi conosceranno un Mario, quindi per familiarità userò questo nome per farvi un esempio. Tante volte a Mario è stato proposto un piano di accumulo da 50€ al mese per iniziare una forma di accantonamento. Ha sempre rifiutato perchè proprio non riusciva a farlo.

Mario decide di fare degli aggiustamenti a casa e chiede un prestito in banca di 3.000 € con una rata mensile di 150 € al mese per 3 anni.

Mario realmente non poteva risparmiare o non voleva privarsi di qualcosa di superfluo?

Se Mario si fosse impegnato a risparmiare non avrebbe avuto bisogno del prestito e non sarebbe stato in debito con nessuno, ma soprattutto avrebbe sborsato di meno ed anzi magari avrebbe guadagnato dal suo risparmio.

Una cena in meno al mese sarebbe bastata per portare a Mario tutti questi vantaggi.

Tra iniziare a pagare le rate e risparmiare il passo è breve, ma sei te che devi decidere di invertire il modo di pensare. Non sarai più debitore quando non è veramente necessario.

Inizia a risparmiare quindi, attraverso strumenti semplici come il P.A.C., piano di accumulo di capitale.

Cosa si intende per Piano di Accumulo Capitale (o PAC)?

I Piani di Accumulo di Capitale permettono al risparmiatore di accedere all'investimento attraverso versamenti periodici di capitale. Nella pratica l’investitore apporta all’investimento somme costanti, a scadenze regolari e per un periodo di durata predeterminata, per acquistare una quantità di strumenti che sarà quindi diversa ad ogni versamento.Così facendo il capitale investito dal risparmiatore, in termini complessivi, cresce in modo graduale nel tempo.

Conviene agli investitori questa tipologia di investimento?

Sono numerosi i vantaggio dei piani di accumulo capitale:

- grazie alla sua flessibilità e alla possibilità di predeterminare la cifra da versare un Piano di Accumulo è spesso preferito dai risparmiatori che non hanno grandi cifre da investire e possono invece contare su entrate stabili e sicure;

- i PAC hanno il vantaggio di eliminare la componente stagionale dell’investimento nei mercati e ridurre il rischio legato a una tempistica errata;

- un altro vantaggio – di natura più psicologica e comportamentale - è quello di “costringere” l’investitore all’accantonamento di una somma in modo costante;

- investire in un PAC permette di non cadere nella cosiddetta “trappola dell’emotività”. Molto spesso i sottoscrittori di uno strumento finanziario decidono di investire o disinvestire sulla base dell’ultima tendenza. Una situazione che conduce alla trappola dell’emotività.

Fatti un regalo e fallo ai tuoi cari, RISPARMIA!

Investire non è una SCELTA ma un OBBLIGO

Lo dico da anni, ogni risparmiatore ha l'obbligo di dover investire.

La semplice inflazione annuale, anche se non percepita, di anno in anno diminuisce il potere di acquisto di ogni patrimonio. L'immobilismo in conto dei risparmi razionalmente garantisce una perdita ecco perche' ogni risparmiatore è obbligato a dover investire.

Ieri tra le varie letture che ogni giorni approfondisco per rimanere informato, ho molto apprezzato un'interessante video (da guardare fino alla fine) e dettagliato articolo di Milena Gabanelli sulle paure degli italiani e la scelta di spossessarsi dei soldi lasciandoli sul conto corrente.

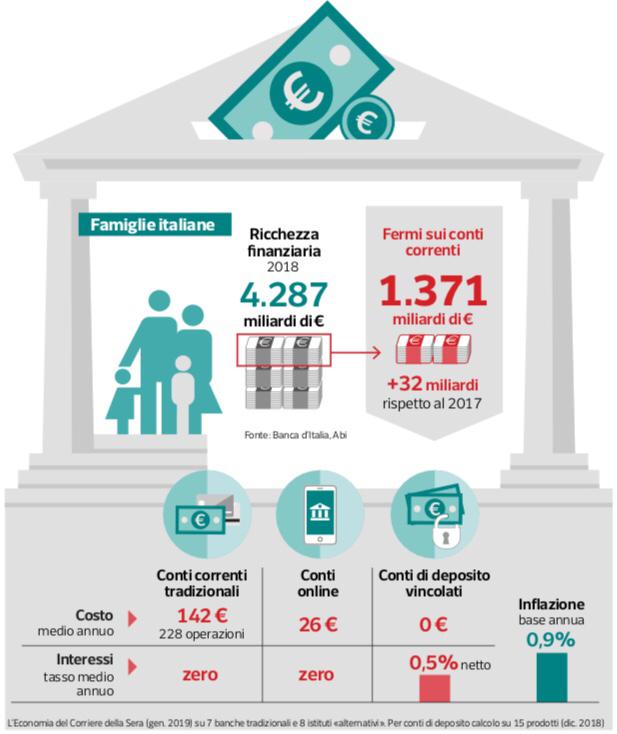

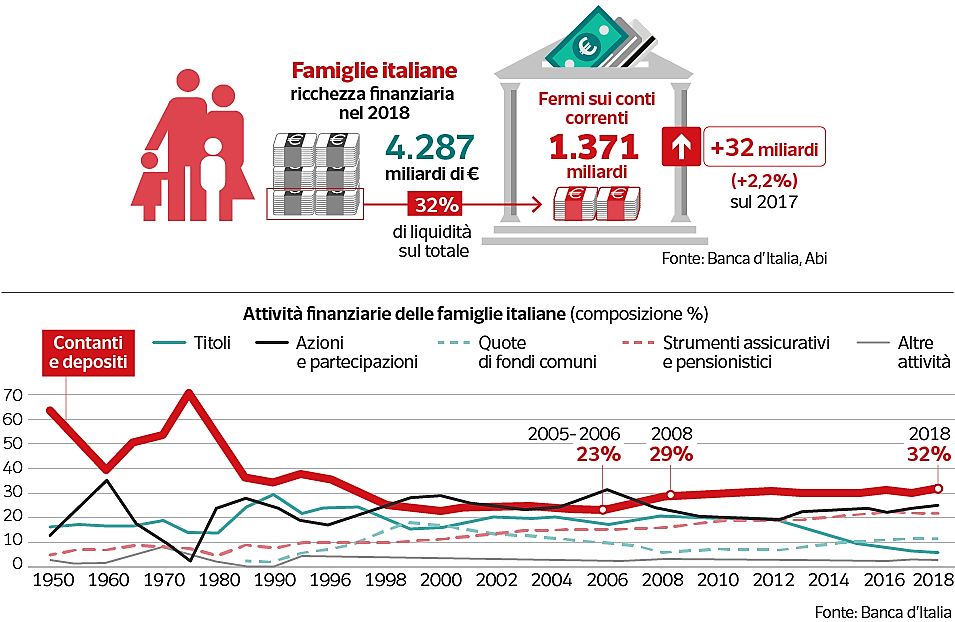

" La paura degli italiani vale 1.371 miliardi "

Non investire i risparmi porta le famiglie italiane ad essere tecnicamente più povere.

Ecco il risultato della troppa ricchezza liquida sui conti correnti.

Vediamo insieme i punti cruciali dell'articolo:

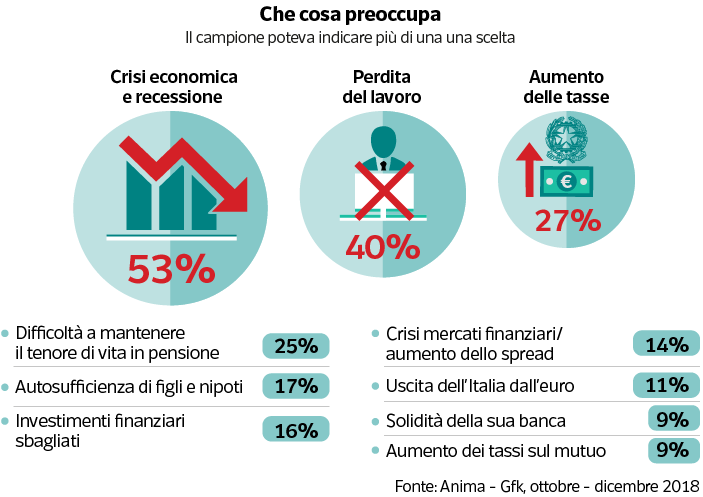

- Di che cosa hanno paura gli italiani quando parliamo di soldi?

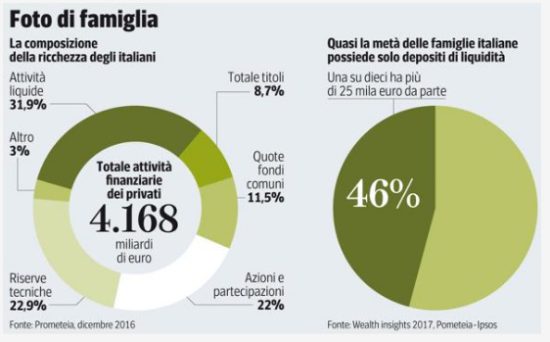

Del futuro, di rischiare troppo, di perderli? Partiamo dai numeri di Banca d’Italia: dei 4.287 miliardi di ricchezza finanziaria posseduta dalle famiglie italiane, ben 1.371 miliardi sono parcheggiati sui conti correnti. Non si incassano interessi, non si spende, non si investe. Secondo l’Abi nel 2018, i depositi della clientela residente sono aumentati di 32 miliardi rispetto al 2017. Una cifra uguale alla manovra di bilancio approvata a fine dicembre.

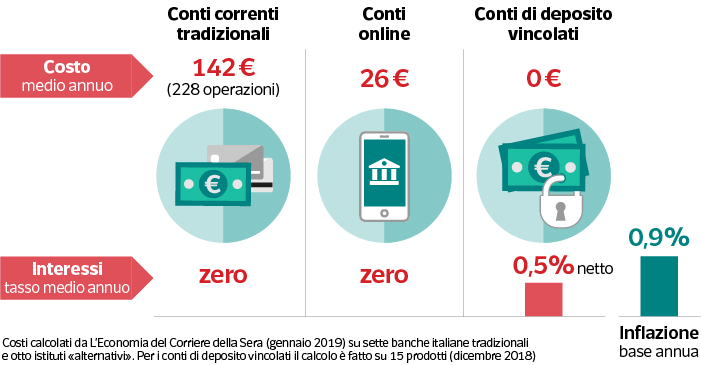

- E' ZERO la resa della liquidità sui c/c

Dai dati Abi il tasso di remunerazione medio di questa liquidità è dello 0,38%, ma scendendo nel dettaglio degli strumenti più utilizzati dalle famiglie si scopre che i conti correnti tradizionali rendono zero e costano: 142 euro per una famiglia che fa 228 operazioni l’anno. Il rincaro, negli ultimi tre mesi è stato del 3,7%. Il dato si riferisce a una media di sette banche italiane, secondo un’indagine de «L’Economia» del Corriere della Sera del gennaio 2019.

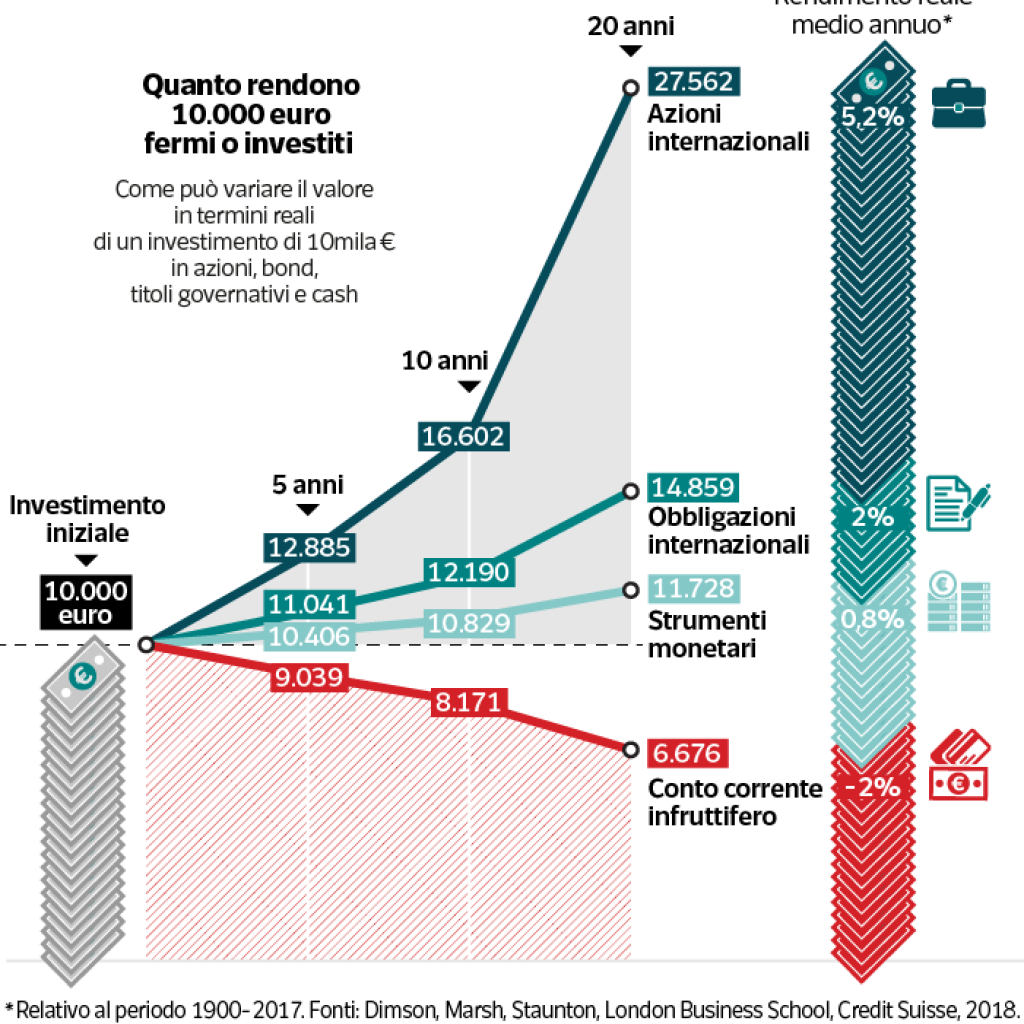

- Ma quanto costa non investire?

Diecimila euro posteggiati su un conto infruttifero dopo cinque anni diventano poco più di 9 mila, per colpa di costi e inflazione.

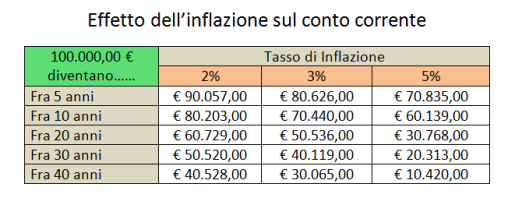

L'immagine parla chiaro: NON INVESTIRE I RISPARMI E' SBAGLIATO.

La paura, così come l'emotività in generale, per l'investitore è causa di cattive ed errate scelte di investimento. La non conoscenza della materia ma anche l'avarizia e la fretta del tutto e subito sono le principali cause di insuccessi finanziari.

La soluzione per non incappare in tali situazioni è una:

L'educazione finanziaria

Tenersi informati, affidarsi ad un consulente riconosciuto professionalmente, competente e trasparente nella sua attività sono le scelte migliori che puoi fare per i tuoi risparmi e per la serenità finanziaria tua e dei tuoi cari.

Meglio lasciare i risparmi sul conto oppure no?

Tante volte mi viene chiesto se sia più conveniente lasciare i "soldi" sul conto corrente piuttosto che impegnarli in investimenti, e diciamocelo forse è il più grande dubbio del risparmiatore italiano.

Milioni di italiani considerano il conto corrente come il parcheggio più sicuro per i risparmi.

Spesso la decisione non matura da un ragionamento sensato e razionale ma piuttosto dalla paura della "non conoscenza" dell'argomento.

Questo spiega anche la continua richiesta di conti deposito o soluzioni a brevissimo termine, nonostante negli ultimi anni hanno avuto rendimenti rasenti allo zero.

Già ho scritto della fondamentale presenza della liquidità in una pianificazione finanziaria, cash-king, e chi vi propone di investire l'intero vostro risparmio fidatevi è più un venditore che un consulente.

Quindi, perchè è meglio investire i risparmi?

Pochi comprendono che lasciare i risparmi sul conto corrente espone il risparmiatore ad un costo-opportunità molto elevato, facendola semplice questa scelta vi fa' rinunciare ad un "potenziale guadagno".

Scegliendo di investire i risparmi anziché lasciarli parcheggiati sul conto corrente dà la possibilità di ottenere guadagni più elevati e proteggere dall’inflazione ( tassi-di-inflazione ) .

Prima di vedere con precisione un esempio su quanti soldi rinunci lasciando i tuoi risparmi sul conto corrente, è importante dire che qualsiasi conto corrente ( oggi ce ne sono di ottimi a costo ZERO ) è fondamentale per la vita quotidiana e fondamentale per la gestione dei risparmi.

Insomma nel 2019 tutti devono avere un conto corrente.

Vediamo se conviene tenere i soldi sul conto corrente

La situazione odierna europea con i tassi rasenti allo zero fa si che la liquidità sul conto venga praticamente remunerata con un bel ZERO.

Quindi oggi lasci 100 € nel conto tra un anno ritrovi 100 € ma non sono gli stessi a causa dell'inflazione, che riduce il tuo potere di acquisto.

Oggi in Italia l'inflazione è dell' 1,09% , quindi che tu lo voglia o no, tra un anno sarai in grado di comprare meno prodotti e servizi con gli stessi 100 € di oggi.

Moltiplica questo effetto dell’inflazione sui tuoi risparmi per anni e capirai da solo che lasciarli nel conto corrente è devastante.

Immagina solo che l'obbiettivo della BCE è portare l'inflazione al 2% annuo, ciò significa che in 10 anni i tuoi 50.000 € sul conto corrente avranno perso il 20%.

L'effetto negativo dell'inflazione avrà eroso i tuoi risparmi sul conto di 10.000 €.

Quale è allora il vantaggio di investire i risparmi?

Abbiamo visto che lasciando 50.000 € liquidi in conto dopo 10 anni ed un inflazione del 2% avranno un valore reale di 40.000 €.

Ipotizziamo di investire i tuoi risparmi, con un profilo rischio/rendimento moderato. Dopo 10 anni avranno un valore reale di 65.000 euro.

Un rendimento di circa il 30% non è un miraggio, oggi il buon btp decennale ha rendimenti di circa il 3% annuo per fare un esempio banale.

Sei ancora convinto che sia meglio lasciare i tuoi risparmi sul conto?.

Il ballo del mattone all'italiana

Nella vita di ognuno di noi si palesa un momento in cui bisogna decidere se comprare la casa dove abitare. Una casa per andare a vivere da soli raggiunta l’età per lasciare la famiglia di origine, una casa per una coppia che si forma o per una nuova famiglia, ma anche abitazioni per single di ritorno.

Ma oltre la reale esigenza personale dell'abitazione, ancora oggi la domanda per l'acquisto di una seconda casa come investimento resta molto elevata confermando il bias "del mattone" di gran parte degli investitori italiani.

Se è vero che oggi in Italia i valori sono scesi in media del 30% dall’inizio della crisi immobiliare creando opportunità di acquisto, è anche vero che una scelta di tale portata, che impegna spesso per il resto della propria vita con rate di mutui da pagare, non può prescindere da un ragionamento razionale finanziario oltre che dalla fiducia generale sui mercati e nell’economia, dal trend futuro dei tassi di interesse, dallo spauracchio di crisi politiche che da altri parti del mondo potrebbe minare la fiducia anche nel nostro Paese.

Ad oggi oltre il 70% degli italiani possiede almeno un immobile, un amore viscerale quello verso l'investimento IMMOBILIARE ( non prima casa ).

Della ricchezza accumulata dagli italiani circa il 60% è in immobili e meno di 1/3 (31%) in attività finanziarie,

Ancora oggi l’acquisto di un’abitazione è visto come un investimento sicuro e conveniente, perchè materialmente tangibile (si può toccare) e di immediato ritorno attraverso la locazione.

Insomma l'opposto di un investimento finanziario, per un investitore non consapevole.

Proviamo ora però ad approcciare l'investimento immobiliare vedendolo come un qualsiasi investimento finanziario facendo due calcoli per capire la reale convenienza.

Prendiamo Perugia ( mercato di casa mia) ed ipotizziamo di acquistare un immobile del valore di 100.000,00 euro che potrebbe essere un realmente un appartamento tra i 70-80 Mq.

Al prezzo iniziale pagato al venditore aggiungiamo:

- spese notarili e varie, in media 3.000,00 €

- l’imposta di registro, 9.000,00 € ( 9% sulle seconde case)

Pertanto i costi iniziali sommati insieme ci danno un esborso di 112.000 €.

Ipotizziamo ora i costi di gestione per i 10 anni successivi all'acquisto post-locazione:

- spese di gestione, consideriamo l'1% ogni 10 anni ( come da prassi) per un totale di 1.000 €

- imposte varie, l'IMU oggi oscilla tra le 500,00 euro e le 1.500,00 € nei vari comuni italiani quindi nel caso nostro consideriamo 750,00 €

- inflazione, di cui non terrò però conto nei calcoli per semplificare.

Annualizziamo ora le spese complessive sostenute.

Il risultato sarà 12.050€.

Questo significa che considerando una tassazione secca del 20% sulla locazione per rientrare a pieno in 10 anni dall'investimento immobiliare il canone di affitto mensile mediamente deve essere tra 1.200€ e 1.400€.

Ma cosa ci dice la realtà oggi?

Oggi, utilizzando il simulatore al link (https://www.immobiliare.it/prezzi-mq/Umbria/Perugia-Provincia.html ) l'affitto giusto sarebbe di circa 520 €, meno della metà dell'obbiettivo ideale.

E a quanto potremmo vendere l'immobile tra 10 anni?

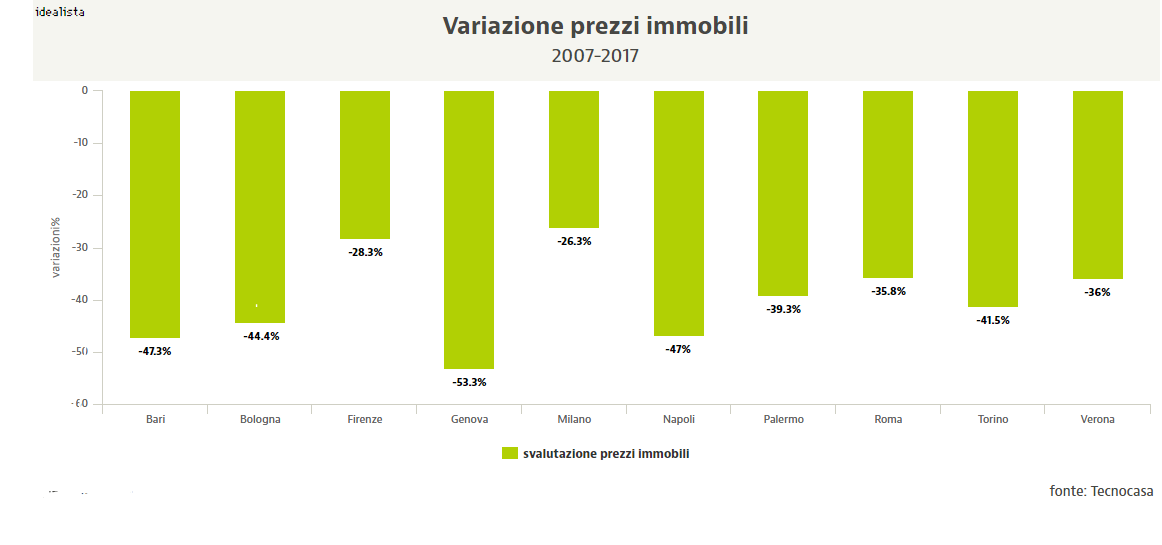

Prendiamo il grafico sotto che ci mostra l'andamento degli immobili dal 2007 al 2017.

Mediamente il grafico riporta una perdita di valore del 40%, ma essendo stato un periodo di crisi per questa asset ipotizziamo per il nostro investimento un -30%. Cio significa che l'immobile potrebbe avere un valore sul mercato di 70.000 €.

Facciamo un conteggio finale in maniera semplificata considerando i COSTI e RICAVI in 10 anni.

I costi complessivi li abbiamo quantificati in 120.500 € .

I ricavi complessivi li otteniamo sommando l'ipotetica vendita a 10 anni per 70.000€ ed i canoni di locazione al netto delle tasse ( 520€ * 120) per 49.920€

Il RISULTATO é : - 580€

Siamo ancora convinti che il mattone sia un buon investimento!

Consulenza a tutto tondo

In tempi di incertezza, i risparmiatori italiani sono sempre più interessati ad una “consulenza a tutto tondo”. Tendono a coinvolgere i consulenti nella gestione non solo degli investimenti finanziari, ma di tutto il patrimonio familiare: protezione del “capitale umano”, situazione previdenziale, valutazione degli immobili e la pianificazione successoria.

La complessità del mondo finanziario e la mutevolezza del contesto economico sta aumentando progressivamente il numero delle famiglie italiane che si rivolgono alla figura del consulente finanziario.

Una professione che si sta sempre più spingendo verso un servizio consulenziale di qualità elevata e con soluzioni "taylor made" in base alle esigenze del risparmiatore.

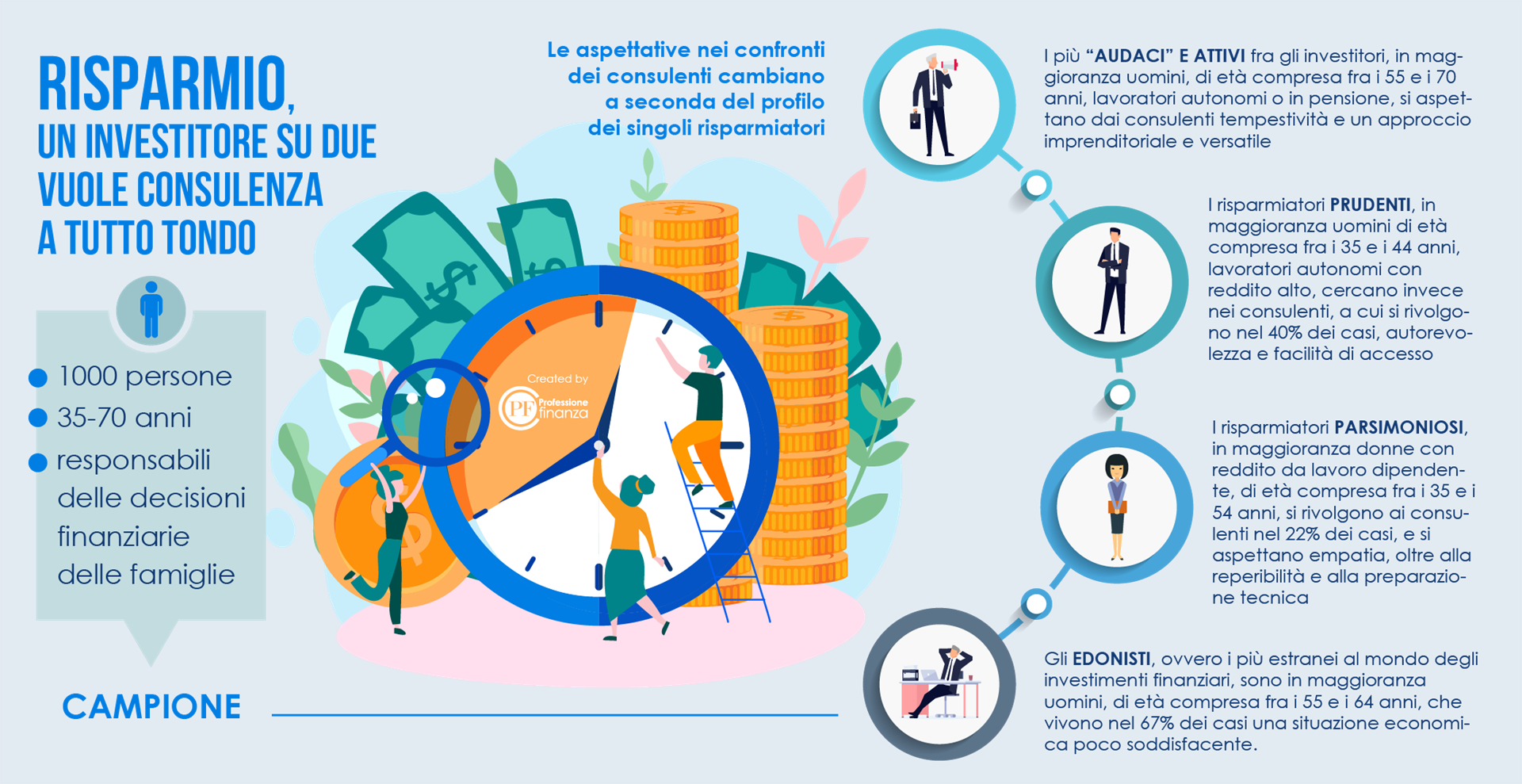

Molto interessante a riguardo è lo studio fatto da SWG in collaborazione con CNP Partners (società del Gruppo CNP Assurances) che evidenzia come su un campione di intervistati il 50% si rivolge ad un consulente finanziario per la gestione dell'intero patrimonio familiare.

I risparmiatori italiani e le loro aspettative nel rapporto con i consulenti finanziari

Naturalmente le aspettative nei confronti dei consulenti cambiano a seconda del profilo dei singoli risparmiatori:

• I più “audaci” e attivi fra gli investitori, in maggioranza uomini, di età compresa fra i 55 e i 70 anni, lavoratori autonomi o in pensione, si aspettano dai consulenti tempestività e un approccio imprenditoriale e versatile. Si tratta di investitori con un profilo di rischio più elevato, orientati prioritariamente verso investimenti che si apprezzino nel tempo (nel 42% dei casi), secondariamente verso la protezione il capitale (29%). Monitorano il loro portafoglio d’investimento con grande frequenza, in media 2,5 volte a settimana. Sono fra gli investitori più interessati ad una consulenza “a 360° gradi” da parte dei consulenti: nel 55% dei casi per la scelta delle coperture assicurative personali e per la famiglia, nel 54% per l’analisi della situazione previdenziale, nel 43% per l’analisi del patrimonio immobiliare e nel 38% dei casi per la pianificazione successoria.

• I risparmiatori prudenti, in maggioranza uomini di età compresa fra i 35 e i 44 anni, lavoratori autonomi con reddito alto, cercano invece nei consulenti, a cui si rivolgono nel 40% dei casi, autorevolezza e facilità di accesso. Si tratta di investitori più “conservativi”, che nel 61% dei casi puntano a proteggere il capitale, mentre nel 25% puntano ad incrementarlo nel tempo. Monitorano l’andamento dei loro investimenti 1,3 volte a settimana. È interessante notare che il 23% di loro segnala che le scelte di investimento sono influenzate anche dalla “comprensibilità” dei prodotti. Uno su due, secondo lo studio, si rivolge al suo consulente anche per la scelta delle polizze a protezione della persona, mentre il 32% apprezza il supporto nella valutazione deli immobili e il 24% per la pianificazione della successione.

• I risparmiatori parsimoniosi, in maggioranza donne con reddito da lavoro dipendente, di età compresa fra i 35 e i 54 anni, si rivolgono ai consulenti nel 22% dei casi, e si aspettano empatia, oltre alla reperibilità e alla preparazione tecnica. Per quanto riguarda gli obiettivi d’investimento, nel 56% dei casi sono interessati a proteggere il capitale, mentre il 33% punta ad una crescita di valore nel tempo. La comprensibilità dei prodotti è un tema sollevato dal 27% degli intervistati. Il 53% di questi risparmiatori è propenso a coinvolgere i consulenti nella scelta delle coperture a protezione del capitale umano, il 45% nell’analisi della situazione previdenziale e il 30% rispettivamente nella valutazione degli immobili di proprietà e della successione.

.

• Gli edonisti, ovvero i più estranei al mondo degli investimenti finanziari, sono in maggioranza uomini, di età compresa fra i 55 e i 64 anni, che vivono nel 67% dei casi una situazione economica poco soddisfacente. Si rivolgono ai consulenti finanziari solo nell’11% dei casi, in cerca di un supporto esperto, soprattutto per proteggere il capitale (48% dei casi). La complessità dei prodotti finanziari è per loro un tema di particolare rilevanza, evidenziato da circa il 30% degli intervistati. Si tratta anche dei risparmiatori più interessati ad un supporto consulenziale “allargato”: dalla scelta di coperture assicurative in linea con i loro bisogni (58%), alla valutazione della situazione previdenziale (54%), alla pianificazione successoria (41%), alla valutazione degli immobili (29%).

Insomma c'è sempre più richiesta di consulenza finanziaria, ma soprattutto di qualità e polivalenza nei servizi proposti. Ecco perché

dedico molto del mio tempo alla formazione ed all'aggiornamento quotidiano, allargando più possibile le collaborazioni con professionisti di qualità e complementari alla mia attività. Tutto mettendo a disposizione dei miei clienti e non ogni canale possibile di contatto con me perché anche tutto questo significa "fare" CONSULENZA FINANZIARIA OGGI.