Il peggior anno per lo storico portafoglio 60/40

ll classico portafoglio 60/40 è certamente fra i più conosciuti in ambito accademico per la sua storicità ed un track record decisamente importante.

Nel rapporto rischio/rendimento resta la soluzione ideale per molti investitori, nonostante molti analisti comincino ora a mettere in dubbio la sua sostenibilità visto i tassi vicini allo zero prima, ed ora prossimi ai rialzi.

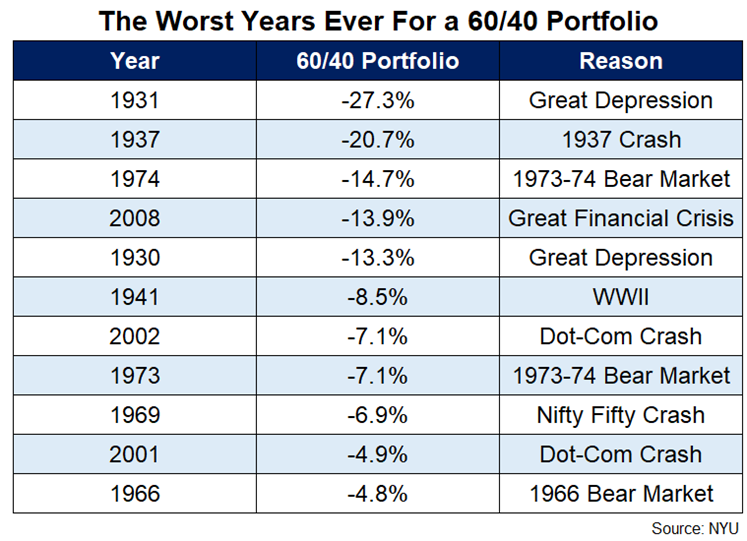

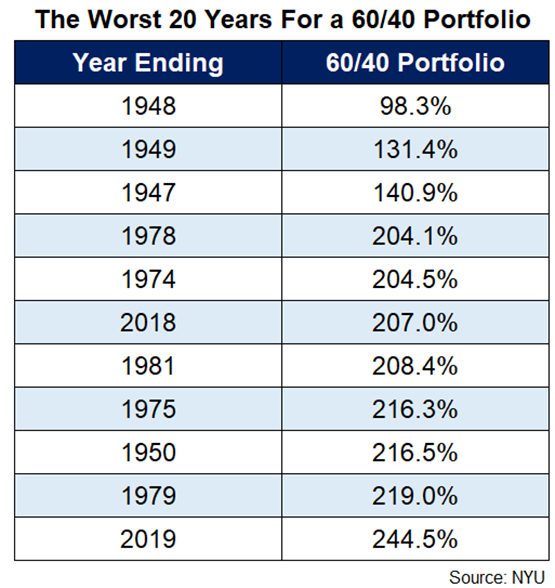

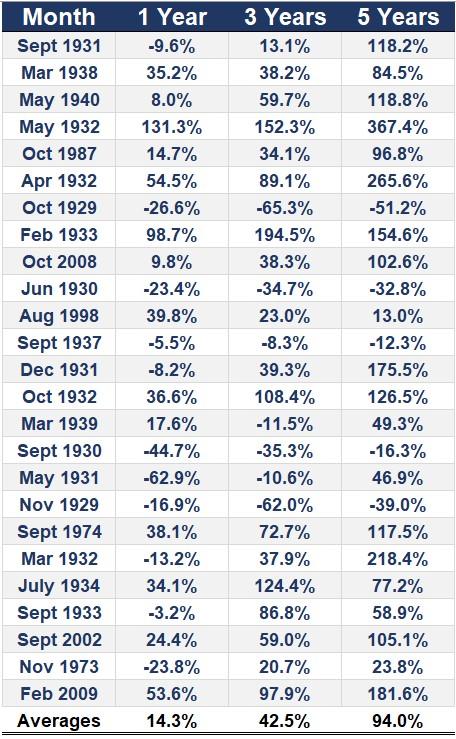

Diamo un'occhiata ai peggiori rendimenti dell'anno solare per un portafoglio US 60/40 risalenti al 1928:

Molti degli anni peggiori per un portafoglio 60/40 sono gli stessi degli anni peggiori per il mercato azionario statunitense, il che ha senso dal momento che il 60% comporta un rischio molto maggiore rispetto al 40% .

E mentre l'attuale -13% e la perdita di variazione nell'S&P 500 dall'inizio dell'anno sarebbero l'ottavo peggior rendimento dell'anno solare dal 1928, è ancora peggio per il 60/40 in questo momento.

Se l'anno dovesse concludersi oggi, l'attuale rendimento da inizio anno del -12,1% per un portafoglio 60/40 sarebbe il sesto peggior rendimento annuo degli ultimi 100 anni circa.

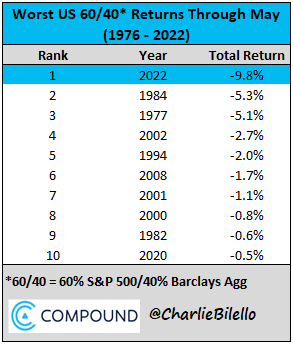

Aumentando la diversificazione dell’obbligazionario utilizzando l’indice Bloomberg Aggregate a fine maggio questi sarebbe i risultati:

Dal momento che le obbligazioni stanno attraversando un periodo così duro in concomitanza di una correzione del mercato azionario, questo 2022 è attualmente alla pari con i rendimenti nel 2008 e 1930.

Naturalmente, siamo solo a 5 mesi dall'inizio dell'anno ed anche il grafico sopra ci mostra come è bene ragionare sempre alla fine dell’anno, ma RESTA SEMPRE UN SOLO ANNO.

Se sei un investitore di lungo periodo (e dovresti esserlo) devi accettare situazioni del genere di breve periodo confidando nella solidità ed affidabilità del tuo piano pluriennale.

Sono i rendimenti di lungo termine che contano e il portafoglio 60/40 dà sicurezza.

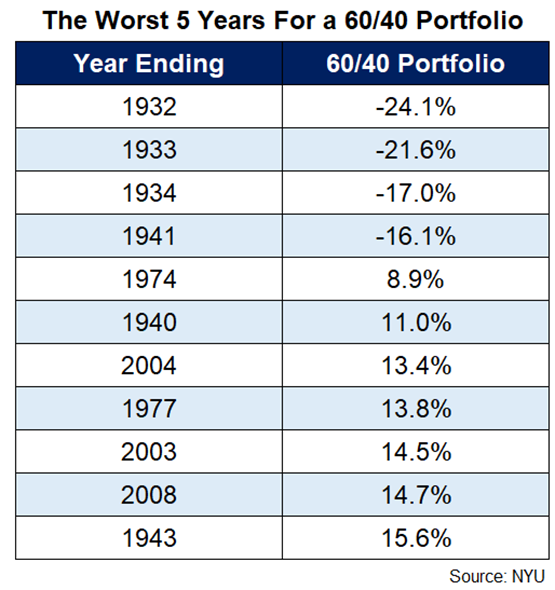

Questi sono i peggiori rendimenti a 5 anni per un portafoglio 60/40:

Solo quattro volte su undici per un periodo di 5 anni il 60/40 è stato negativo. Ma spostandoci realmente sul lungo periodo cosa succede?

Iniziando su varie date, anche se prima di grandi crisi, il portafoglio 60/40 ha ottenuto sempre rendimenti positivi.

Ti sembra una sufficiente sicurezza per puntare nel LUNGO PERIODO con questo portafoglio?

ATTENZIONE: Non esiste una cosa come sempre o mai nei mercati finanziari.

Parliamo di passato quindi nel futuro potrebbe anche essere smentito tutto questo ma ad oggi da una ottima sicurezza per prendere una decisione di investimento ragionevolmente valida.

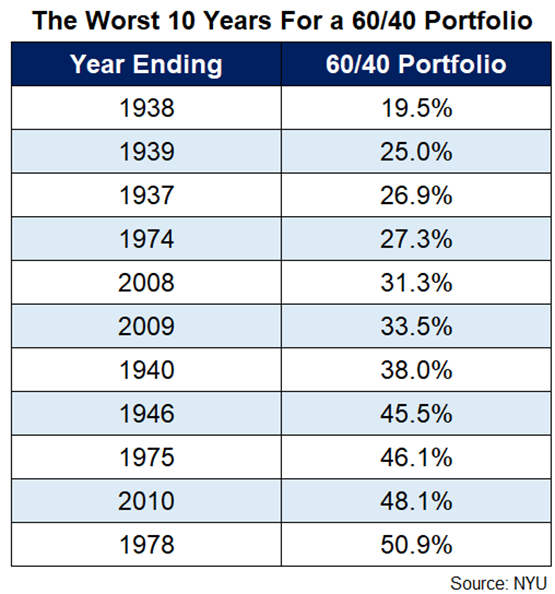

Spingiamoci su orizzonti di 20 anni ora.

Ecco i peggiori rendimenti:

Le performance passate non sono indicative di rendimenti futuri, ma a volte è utile ridurre un po' lo zoom quando ci si trova nel mezzo di un anno terribile come questo.

L'estensione dell'orizzonte temporale rimane quindi una delle strategie di investimento più potenti quando tutto il resto fallisce.

Cosa (non) è successo a Febbraio?

NEWS DAL MONDO ED I MIEI LAZY PORTFOLIO

ECONOMIA E FINANZA

Il 2020 è iniziato al cardiopalma per gli investitori principalmente e ne sta ancora mettendo alla prova la tempra.

Ci eravamo lasciati alle spalle venti di guerra mondiale con il mese di Gennaio ma il mondo si è ritrovato a fare i conti con una "pseudo" pandemia.

Senza entrare in argomentazioni mediche che non mi competono vediamo cosa è successo sui mercati in maniera razionale in modo da poter gestire l'emotività, nemica numero uno di ogni investitore.

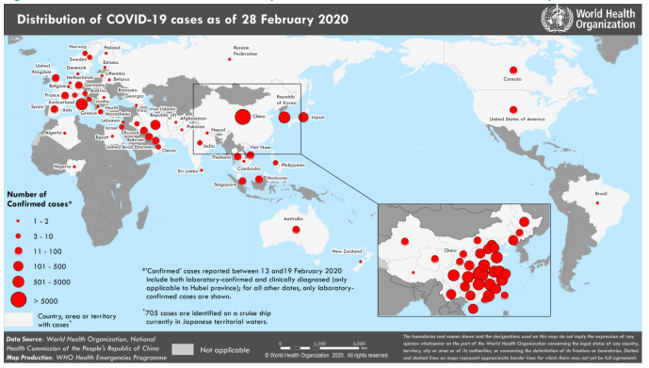

Da Gennaio ad oggi il Covid-19 a bussato alla porta di ogni Paese come era immaginabile e chissà se già da tempo era presente.

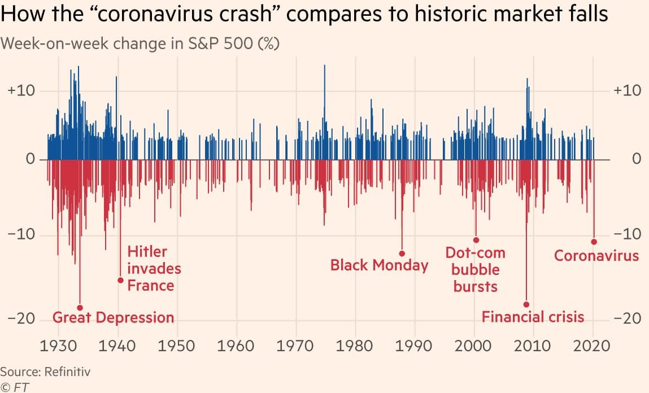

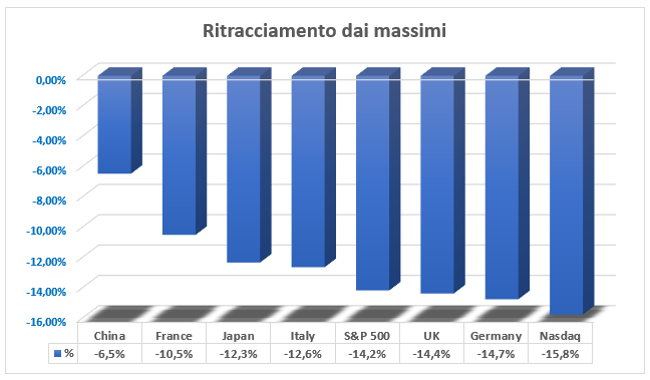

Inizialmente il mercato cinese era l'unico ad aver accusato il colpo con una giornata chiusa con un secco -7%, ma poi il sentiment si è diffuso a livello globale portando ad uno sfogo di panico che ha causato sui mercati la peggior settimana dal 2008 per rapidità e forza nella discesa.

Con sedute consecutive in calo la settimana dello S&p500 si è chiusa con quasi il -13% ma nel passato cosa è successo poi?

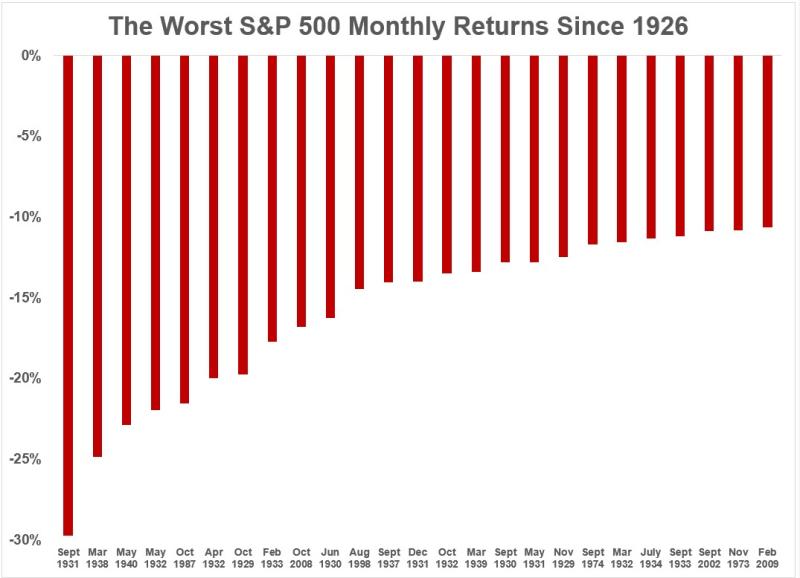

Il grafico a barre ROSSE indica i peggiori mesi dello S&p500.I peggiori rendimenti mensili variavano da -10,7% a febbraio 2009 a -29,7% a settembre 1931. Lo scorso mese non è stato poi così male insomma ?❗

Il grafico sopra mostra i rendimenti a distanza di 1,3 e 5 anni. Il 56% delle volte il mercato è aumentato un anno dopo. Il 72% delle volte 3 anni dopo e l'80% delle volte 5 anni dopo.

COME SEMPRE IL TEMPO È LA GARANZIA.

C'è anche un'altra buona notizia, tanto più basso andiamo tanto più alti dovrebbero essere i rendimenti attesi.

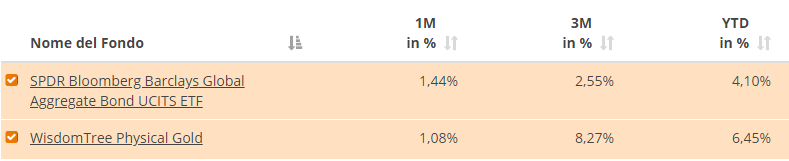

Il tempo è il primo ingrediente per resistere a questa influenza finanziaria ma hanno funzionato anche DIVERSIFICAZIONE e DECORRELAZIONE.

Quanti sanno che la Cina attualmente è il mercato che ha reagito meglio?

Quanti sanno che Obbligazionario ed Oro sono saliti a Febbraio?

Avere portafogli robusti significa avere soluzioni in grado di resistere anche a questo.

Insomma a buon intenditor poche parole!

AGGIORNAMENTO MENSILE LAZY PORTFOLIO

Vediamo come si sono comportati i 3 portafoglio modello LowRisk, Intercropping, MaxDiversification:

LowRisk, bilanciato prudente YTD + 3,75 %

Intercropping, bilanciato moderato YTD + 1,56%

MaxDiversification, azionario globale YTD -5,60%

Cosa è successo a Gennaio?

News dal mondo ed i miei Lazy Portfolio

ECONOMIA e FINANZA

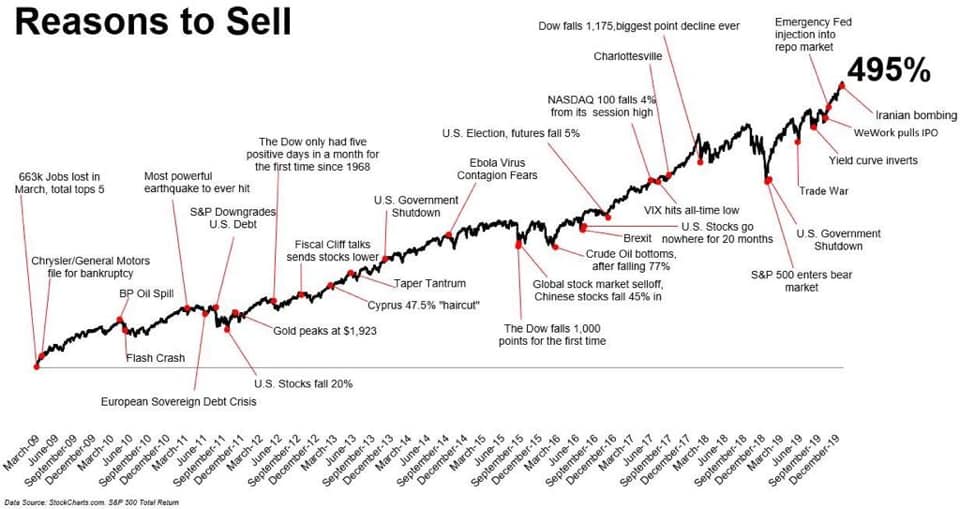

Il 2020 è iniziato al cardiopalma per gli investitori principalmente per 2 fatti:

- Nei primi giorni del mese si è sfiorata la terza guerra mondiale causata dall'attacco USA in Iran che ha portato all'uccisione del generale iraniano Soleimani che ha portato ad una escalation conclusasi in qualche giorno;

- L'esplosione di una possibile pandemia dovuta dal CORONA VIRUS e che ancora vede l'intero mondo coinvolto.

Potremmo sintetizzare entrambe le situazioni con un grafico che riassume le varie ragione per vendere che hanno tentato gli investitori negli ultimi anno.

Tutti i mercati finanziari ne hanno, oggi il mercato cinese per esempio, ha chiuso con un sonoro -7% arrivando però da 4 giorni di chiusura ed in pieno fermento per le notizie del virus.

E' di questi giorni un articolo su Bluerating dove viene intervistato, sui fatti del mese, il famoso Ray Dalio.

Il fondatore di Bridgewater Associates interrogato a proposito ha risposto così: "Puntare sulla diversificazione oggi è più necessario del solito. Quando non hai una percezione precisa di ciò che sta accadendo, la migliore strategia di investimento è diversificare in modo intelligente tra posizioni geografiche, classi di attività e valute".

Insomma a buon intenditor poche parole!

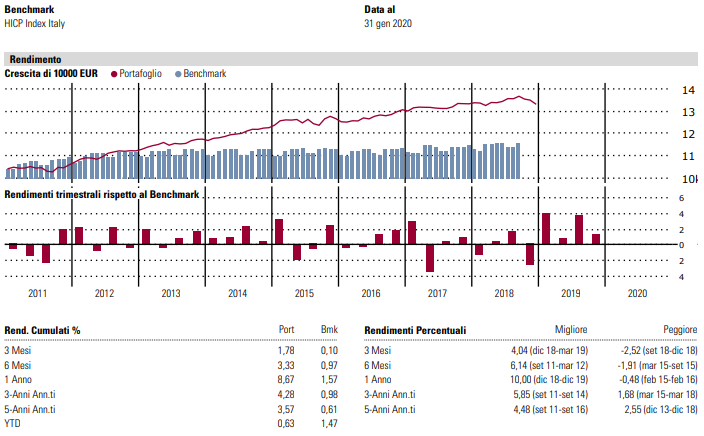

AGGIORNAMENTO MENSILE LAZY PORTFOLIO

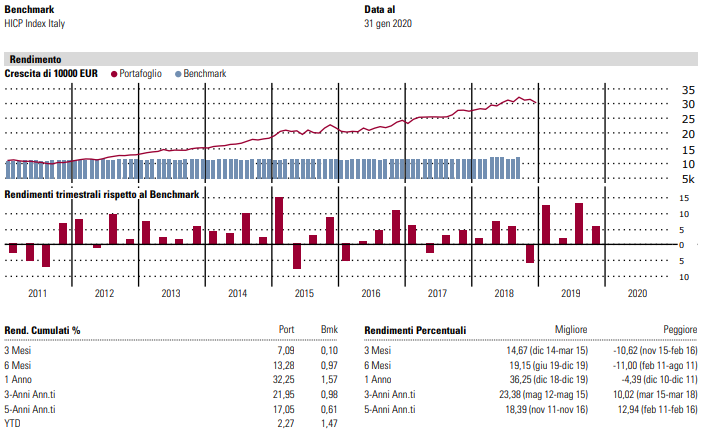

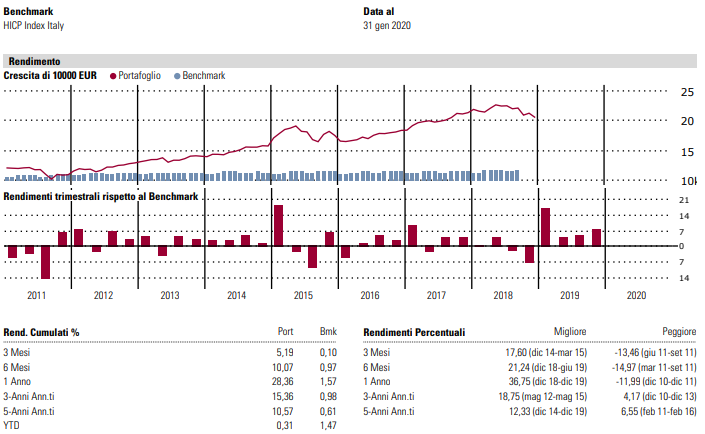

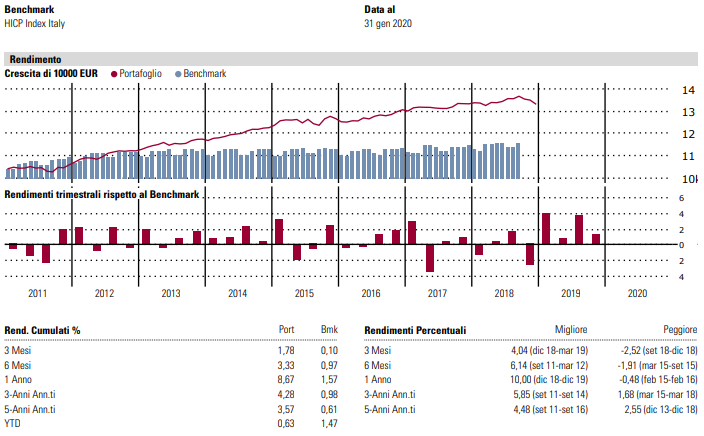

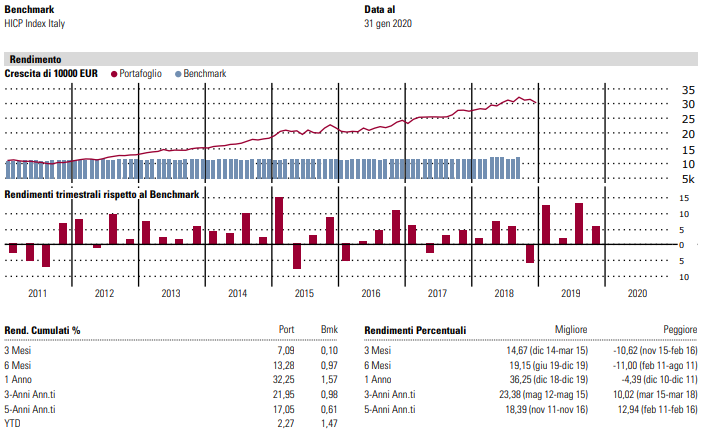

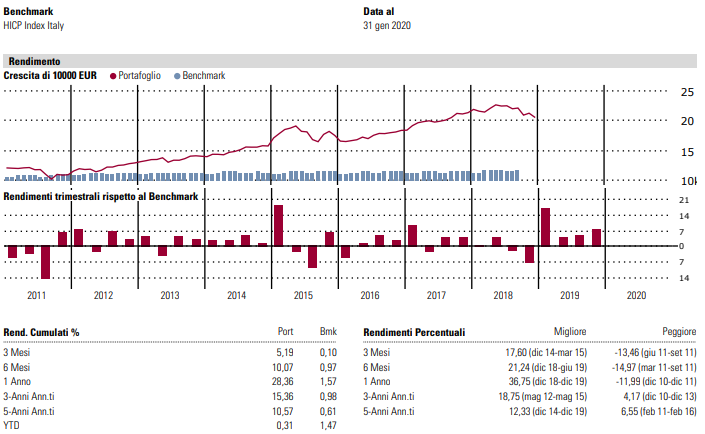

Vediamo come si sono comportati i 3 portafoglio modello LowRisk, Intercropping, MaxDiversification:

LowRisk, bilanciato prudente YTD +0,63 %

Intercropping, bilanciato moderato YTD + 2,27%

MaxDiversification, azionario globale YTD + 0,31%

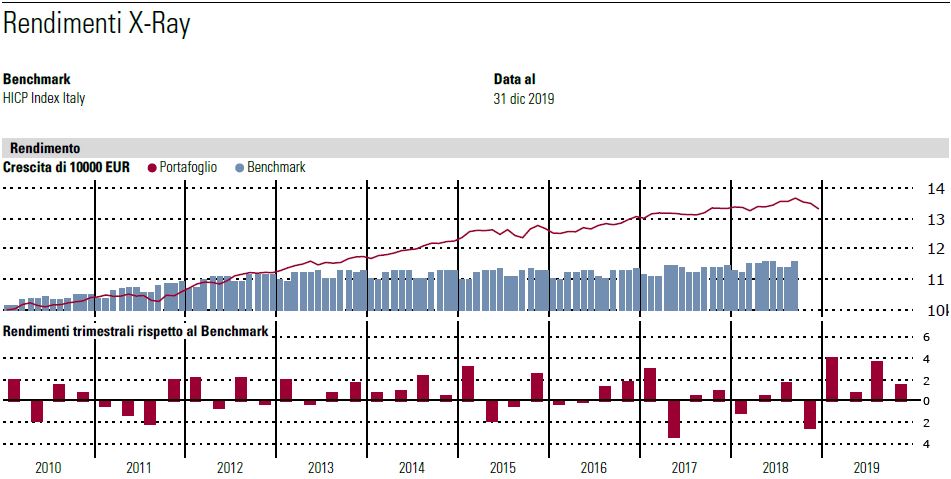

Il 2019 dei Lazy Portfolio

Facciamo i conti di fine anno vedendo come si sono comportati i 3 portafogli modello LowRisk, Intercropping e MaxDiversification

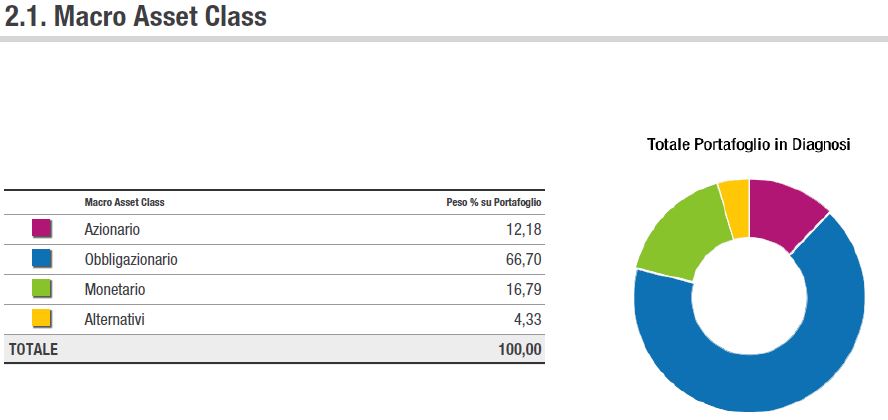

A Settembre 2019 ho deciso di pubblicare regolarmente l'andamento di tre portafogli modello fatti da me partendo dalle strategie di asset allocation più conosciute al mondo e rispettando regole imprescindibili nella gestione del risparmio come:

- semplicità, pochi strumenti ma scelti accuratamente;

- diversificazione del rischio e asset allocation strategica ;

- efficienza dei costi, TER inferiore allo 0,5%;

- orizzonte temporale almeno medio/lungo, danno il meglio sui 10 anni;

- ribilanciamenti ridotti, annuali o semestrali per ridurre i costi;

- accessibilità, adatti ad ogni investitore.

I tre portafogli modello sono REALI da almeno 5 anni e nascono per colmare 3 profili di rischio, PRUDENTE, BILANCIATO e DINAMICO.

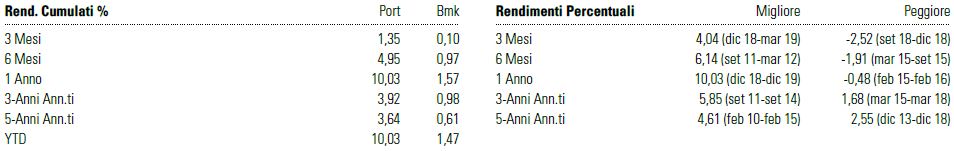

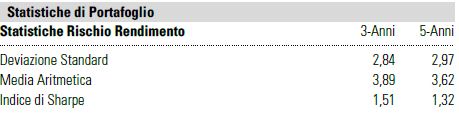

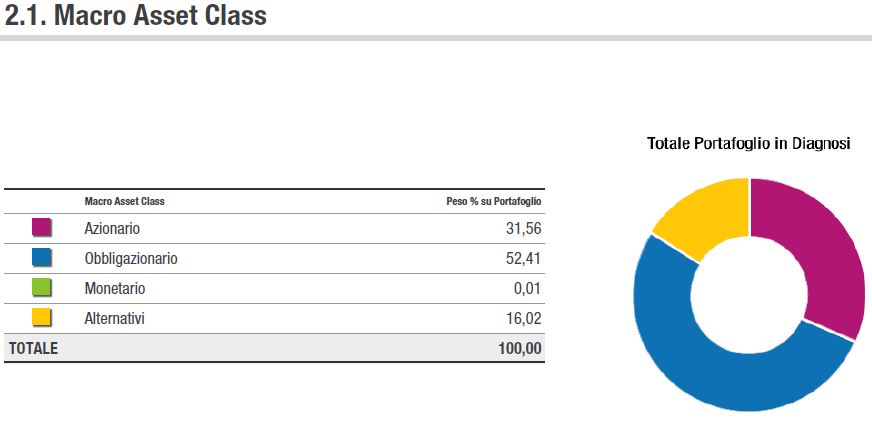

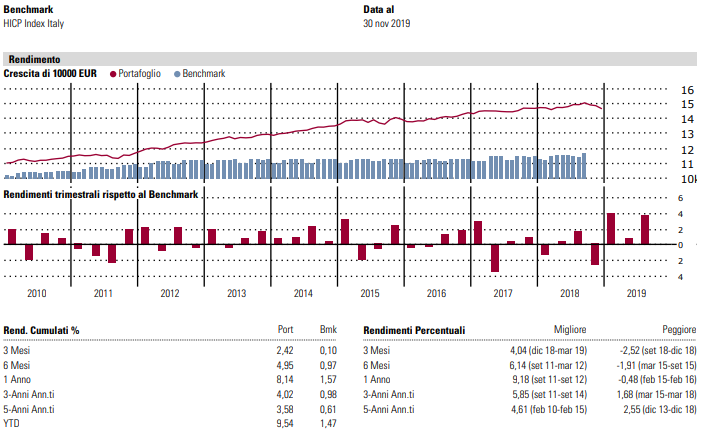

LOWRISK ( prudente)

- Rendimento YTD + 10,03%

- Deviazione Standard a 3 anni 2,84

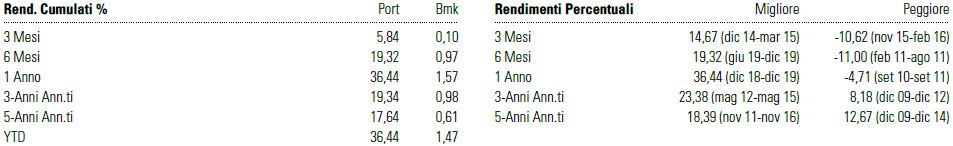

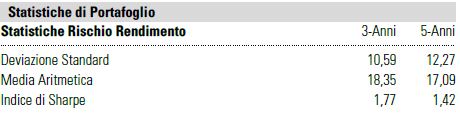

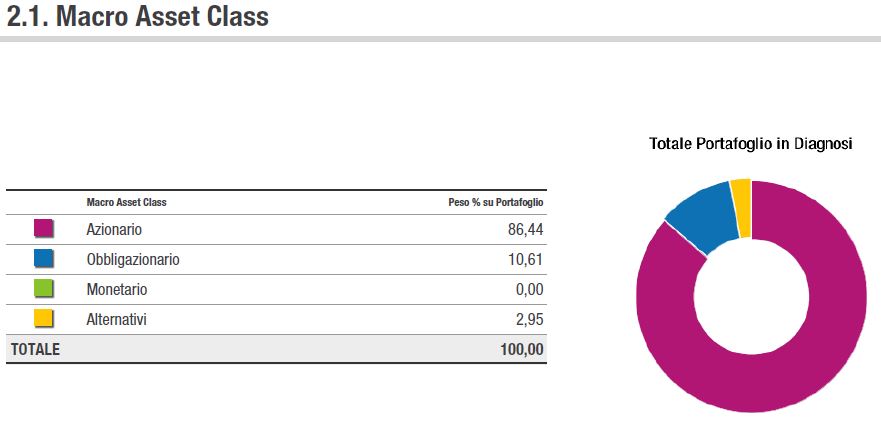

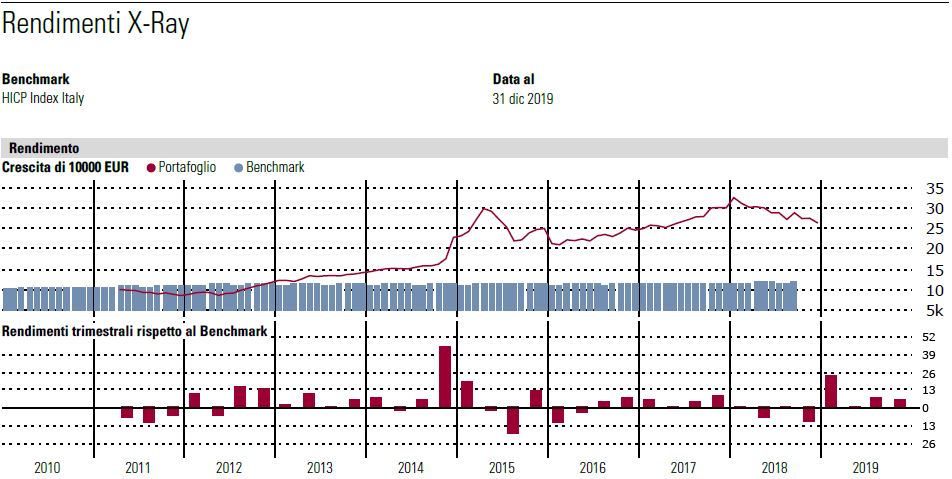

Intercropping (bilanciato moderato)

- Rendimento YTD + 36,44%

- Deviazione Standard a 3 anni 10,96

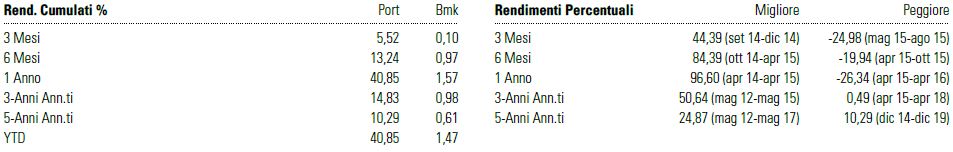

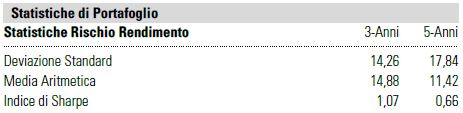

MaxDiversification ( Dinamico )

- Rendimento YTD + 40,85%

- Deviazione Standard a 3 anni 14,26

Il 2019 è stato l'anno emblematico che " è il mercato che restituisce i giusti rendimenti" basta saper INVESTIRE, esponendosi ai rischi con consapevolezza e ragionate scelte su forti basi statistiche piuttosto che avventurarsi in previsioni o affidarsi a doti gestorie.

Il Consulente Finanziario ha il dovere di proporre costruzioni su misura dell'investitore, educarlo nel COMPORTAMENTO e guidarlo fermamente per portare a casa risultati come questi.

I rendimenti chiaramente sono al lordo dei "costi di consulenza" ma provate a vedere le commissioni di gestione di un fondo: SONO SICURO CHE MAGARI PAGATE DI PIU' ED IL RENDIMENTO E' MENO!.

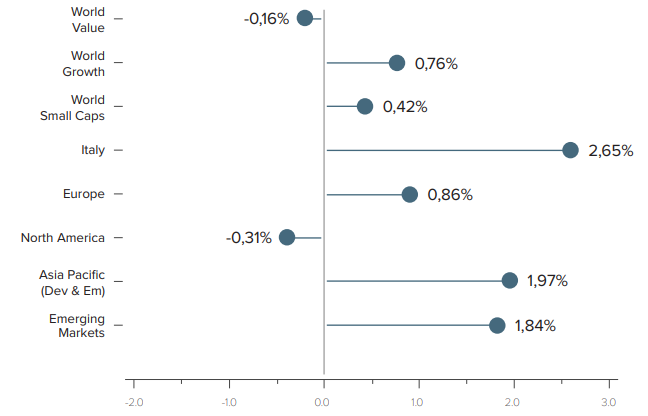

Cosa è successo a Novembre? alcune considerazioni sul mese e l'aggiornamento dei Lazy portfolio

ECONOMIA

- Nord America

A ottobre la Federal Reserve ha tagliato i tassi d’interesse per la terza volta da luglio.Nel terzo trimestre di quest’anno la crescita economica statunitense si è attestata all’1,9%, superando l’1,6% previsto, grazie all’aumento dei consumi e della spesa pubblica.

- Europa

Nel terzo trimestre l’economia dell’Eurozona si è stabilizzata e il PIL è cresciuto dello 0,2%, confermando il dato del trimestre precedente, ma superando le previsioni di un calo dello 0,1%.L’inflazione ha continuato a scendere, allontanandosi ulteriormente dal target del 2% della BCE, ed è ora pari ad appena lo 0,7%

- Mercati emergenti

A ottobre, il tema principale sui mercati emergenti ha riguardato la flessione dei tassi d’interesse in diversi paesi. La riduzione del costo del denaro è giunta in risposta al rallentamento della crescita economica, soprattutto nelle importanti economie emergenti di Cina e India, e al taglio dei tassi d’interesse operato dalla Fed.

- Asia-Pacifico

La regione Asia-Pacifico continua a risentire del rallentamento della crescita cinese. La flessione della domanda interna, la guerra commerciale con gli Stati Uniti e il calo degli investimenti nel settore manifatturiero hanno fatto scendere al 6% la crescita economica trimestrale, il livello più basso degli ultimi 30 anni.Le persistenti tensioni sociali e le preoccupazioni di recessione continuano a gravare sull’economia di Hong Kong

FINANZA

- Europa: Lo spettro di una disintegrazione dello status quo geopolitico globale ha di recente pesato sulle azioni europee, penalizzate in particolare dalle tensioni tra Stati Uniti e Cina.

- USA: Le azioni statunitensi hanno archiviato un mese positivo, con quotazioni ai massimi storici, trainate dall’aumento della fiducia degli investitori dopo una serie di sviluppi positivi.

- Mercati Emergenti: È stato un mese positivo per l’azionario dei mercati emergenti. Gli asset rischiosi hanno generalmente guadagnato terreno nel mese con l’attenuarsi delle preoccupazioni relative alla guerra commerciale.

Aggiungi descrizione

Aggiornamento mensile Lazy Portfolio

Vediamo come si sono comportati i 3 portafoglio modello LowRisk, Intercropping, MaxDiversification:

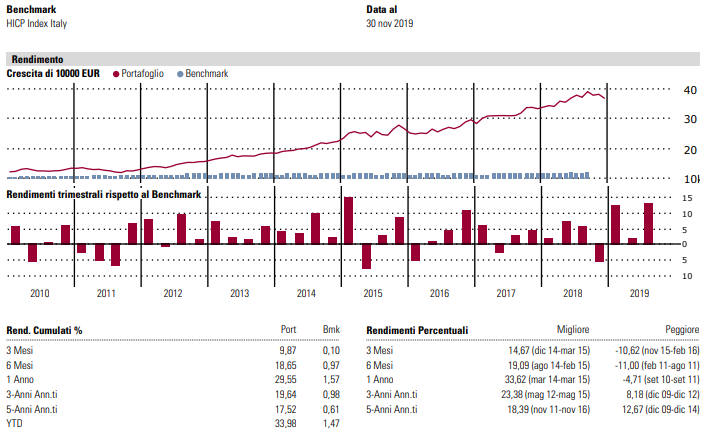

LowRisk, bilanciato prudente

Intercropping, bilanciato moderato

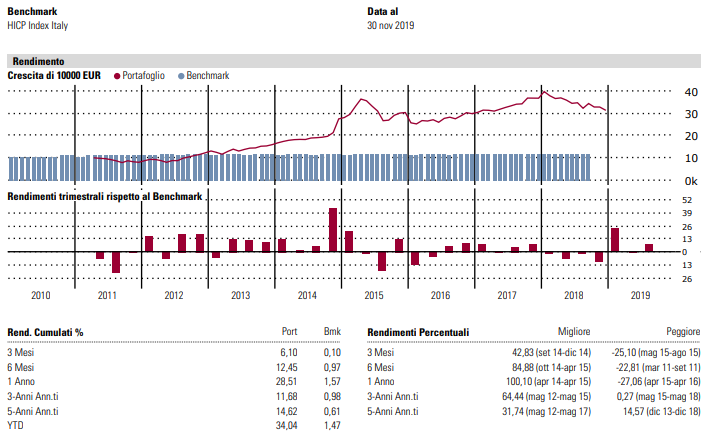

MaxDiversification, azionario globale

Le soluzioni migliori sono quelle semplici ma soprattutto comprensibili, ecco da dove partono i Lazy portfolio

Semplicità, diversificazione e accessibilità. All-in del risparmio.

Provate a cercare su Google "Lazy portfolio" e vedrete le migliaia di risultati che troverete. Ecco perchè ho deciso di presentare i miei Lazy portfolio come strumenti di confronto e contenuti di dibattito per ogni investitore. Rendere la finanza veramente a portata di tutti non è poi così impossibile.

Che cos’è un Lazy portfolio?

“Lazy” in inglese significa “pigro”, ma attenzione non vuol dire inefficiente.

Vediamo i tratti distintivi di un portafoglio Lazy per capirne di più:

- semplicità, pochi strumenti ma scelti accuratamente;

- diversificazione del rischio e asset allocation strategica ;

- efficienza dei costi;

- orizzonte temporale almeno medio/lungo, danno il meglio sui 10 anni;

- ribilanciamenti ridotti, annuali o semestrali per ridurre i costi;

- accessibilità, adatti ad ogni investitore.

Il risultato sono portafogli adatti a vari obiettivi di investimento, avendo differenti strategie, percorribili da un pubblico molto vasto di investitori, che partendo da una solida pianificazione finanziaria cercano soluzioni "stabili", ossia adatte ad ogni situazione di mercato senza l'esigenza di controlli ossessivi.

La maggior parte dei Lazy portfolios si sono sviluppati a partire dalla fine del secolo scorso e alcuni di essi sono diventati delle vere e proprie strategie di Asset Allocation di grande notorietà.

Tra i più famosi troviamo:

- il “Core four portfolio”, di Richard Ferri, che nella sua versione 60/40 suggerisce di investire il 40% in obbligazioni americane, il 30% in azioni americane, il 24% in azioni internazionali ed il 6% in REIT (Real Estate Investment Trust);

- il “David Swensen’s lazy portfolio” di David Swensen, suddiviso in 30% di azioni americane, 15% di azioni internazionali di paesi sviluppati, 10% di azioni dei mercati emergenti, 15% REIT, 15% di obbligazioni governative americane a lungo termine (Treasury bond, generalmente con durate comprese tra i 20 ed i 30 anni) e 15% di obbligazioni americane indicizzate all’inflazione;

- il “Coffeehouse portfolio” di Bill Schulteis, che investe per il 10% in società a grande capitalizzazione blend, il 10% in società a grande capitalizzazione value, il 10% in società a bassa capitalizzazione blend, il 10% in società a bassa capitalizzazione value, il 10% in azioni internazionali, il 10% in REIT ed il 40% in obbligazioni americane

- Il portfolio All Seasons, una versione semplificata del portafoglio All Weather di Ray Dalio che investe Mercato azionario totale del 30%,40% obbligazioni a lungo termine, 15% obbligazioni intermedie, 7,5% di materie prime, 7,5% di oro

Partendo soprattutto da quest'ultimo ho elaborato 3 Lazy Portfolio in base ai profili, PRUDENTE, BILANCIATO e DINAMICO.

A scopo di informazione, pubblicherò le tre strategie separatamente con successivo aggiornamento mensile. Lo scopo non è quello di dare soluzioni di investimento ma spunti di confronto e riflessione e rendere la finanza più accessibile.