Consigli dal mondo per gli investitori

La bellezza del mondo moderno permette di connetterci con persone in ogni parte del mondo e permette anche a professionisti di confrontarsi con colleghi fino ad anni fa lontanissimi.

Il CFA indiano Safal Niveshak reputo sia una ottima fonte di ispirazione soprattutto per la “familiarità” con cui tratta argomenti di finanza personale.

Dal confronto di idee spesso nascono i migliori consigli, Twitter, in questo caso è stata la piattaforma che ha permesso di radunare 10 consigli per investitori nuovi e vecchi.

Lezioni per nuovi investitori

- Investire non è rischioso per i motivi (come la volatilità) descritti da analisti, gestori di fondi e altri esperti di mercato pieni di gergo.

Investire è rischioso se non capisci in cosa ti stai cacciando e perché. In effetti, non investire bene è un rischio maggiore. - Non hai bisogno di un QI elevato per fare bene come investitore. In effetti, le maggiori crisi finanziarie sono state causate dalle persone con il QI più alto.

Ciò di cui hai bisogno è un buon EQ (come il controllo degli impulsi emotivi) in modo da ridurre al minimo gli errori di comportamento scorretto che portano gli investitori a commettere grandi errori. - Per diventare un investitore decentemente buono, non è necessario dedicare 5-6 o più ore alla settimana a preoccuparsi delle proprie azioni o di altri investimenti. Ci sono cose migliori da fare nella vita. Diventa ben istruito sui tuoi investimenti "prima" di realizzarli, e poi lascia girare la ruota.

- Investire NON significa battere il mercato o il tuo collega, vicino o nemico. Il tuo compito principale come investitore dovrebbe essere quello di proteggere il tuo capitale a lungo termine e battere l'"inflazione", in modo da essere in grado di mantenere o far crescere il tuo potere d'acquisto e raggiungere i tuoi obiettivi finanziari.

- A differenza di ciò che il folklore del mercato azionario potrebbe averti fatto credere, alto rischio non equivale ad alto rendimento. Quando acquisti buoni investimenti a prezzi ragionevoli – e lo sai bene – stai assumendo rischi bassi che dovrebbero prepararti per rendimenti ragionevolmente elevati.

- Il leggendario investitore Sir John Templeton ha detto: "Le quattro parole più pericolose per investire sono 'Questa volta è diverso '". Non è "mai" diverso. Boom e crolli si verificano quasi allo stesso modo e gli investitori perdono denaro quando

iniziano a credere che "questa volta è diverso". - "La diversificazione è per i perdenti, devi concentrare", è un consiglio che ho ricevuto all'inizio della mia carriera. È un cattivo consiglio per la maggior parte dei nuovi investitori. La concentrazione può farti guadagnare un sacco di soldi, ma ha enormi rischi che si spiegano solo con il tempo.

Diversificare abbastanza. Non troppo. - È probabile che tu abbia successo come investitore non solo per le azioni, bond ecc. che possiedi, ma soprattutto per quelle che non possiedi. Crea portafogli come un curatore di un museo (scegli bene), non un responsabile di magazzino (scegli tutto). Sono sufficienti 12-15 azioni e 3-5 fondi. Non hai bisogno di altro. Quello di cui hai bisogno per avere successo come investitore è il pensiero indipendente.

- Ricorda, solo tu sei la persona più capace al mondo di gestire i tuoi soldi. È ora che inizi a crederci.

Educati bene. Quindi scegli bene i tuoi investimenti.

Lezioni per vecchi (esperti) investitori

- Il solo fatto di essere sui mercati per 15-20 anni non significa che tu abbia conosciuto e visto tutto ciò che c'è da vedere negli investimenti. I mercati continueranno a preparare per te alcuni documenti di domande davvero difficili. Non farti sorprendere a fare un pisolino.

- Potresti aver ottenuto una previsione giusta negli ultimi 20 anni. Questo non fa di te un esperto nella previsione, specialmente nel futuro. Quindi, smetti di fare previsioni e cercare previsioni. Continua a prepararti per i tempi difficili che ti verranno incontro (e lo faranno).

- I migliori investitori non sono stati in grado di dominare le proprie emozioni. Quindi, se pensi di avere speranza, ripensaci. Non siamo esseri razionali, anche se i libri di testo di economia presumono che lo siamo. E quindi, la migliore speranza che hai è ridurre al minimo gli errori delle emozioni, non eliminarli.

- Un modo sicuro per evitare di diventare un pazzo emotivo di tanto in tanto è avere un "processo" adatto a te e una solida lista di controllo che tolga un po' di peso dalla tua mente e aiuti ad automatizzare gran parte del tuo processo decisionale.

Quindi, avere un processo. Allora, abbi fede in esso. - L'esperienza non garantisce la comprensione della complessità dei mercati e dei suoi partecipanti. Un potente antidoto contro la complessità dei mercati è la semplicità con cui dovresti investire.

"Keep it simple" è un buon consiglio per i bambini e anche per i bambini più grandi. - Smetti di consultare i media, anche se l’informazione sembra bella, o suona intelligente. La maggior parte è rumore. Dal momento che spesso non sai cosa non lo è, è meglio evitarlo completamente. Credimi, la vita è più felice evitando i media e le decisioni di investimento sono più sane.

- Con circa 20 anni sul mercato, devi avere 40 o 50 anni. Il tuo corpo non è abbastanza in forma per gestire molto stress. Quindi, per favore, non stressarti guardando il ticker delle azioni minuto per minuto e facendo perdere i battiti al tuo cuore. Non puoi controllare il ticker. Accetta questo.

- Potresti aver accumulato abbastanza nei primi 40 anni della tua vita. Ora è il momento di sottrarre. Sottrarre dalla tua vita le persone negative, un sacco di cose inutili, scorte inutili, consigli inutili e pratiche inutili.

Concentrati su ciò che è duraturo. Lascia fuori l'effimero. - Il leggendario investitore Howard Marks afferma: "Ci sono vecchi investitori e ci sono investitori audaci, ma non ci sono vecchi investitori audaci". Ricorda questo. Con molta probabilità, se continui a comportarti in modo audace, potresti non raggiungere mai il tuo vecchio. La mente e il corpo hanno i loro limiti.

- Trascorri sempre meno tempo nel mercato azionario e più tempo al di fuori di esso. Forse, aggiungi filosofia e spiritualità alla tua vita. Impara l'arte. Leggi libri antichi. Impara a scrivere. Inizia un diario.

Fai qualsiasi cosa invece di concentrarti costantemente su azioni, portafoglio e patrimonio netto.Goditi la vita.

Andare a passeggio con il mercato

" , . . , , . , è à . , - à . ò è , , ' ."

The Four Pillars of Investing di William Bernstein è uno dei libri che tengo nella mia biblioteca personale e che consiglio perchè permette di comprendere meglio alcune dinamiche dei mercati e come vanno interpretate nel giusto modo dagli investitori.

Siamo in un mercato ribassista da inizio anno, e questo tutti dobbiamo saperlo.

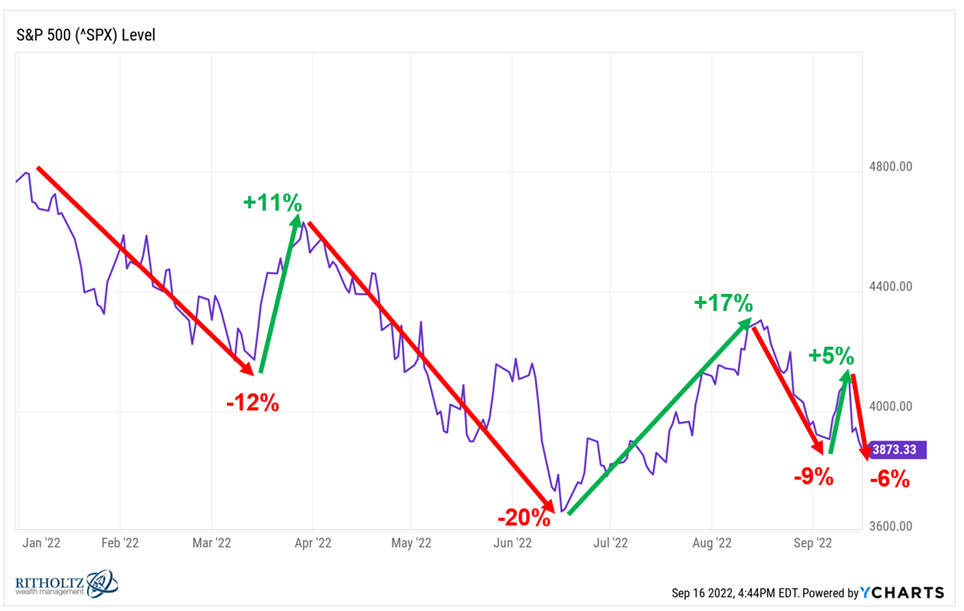

Dopo aver raggiunto un nuovo massimo storico nel primo giorno di negoziazione dell'anno, l'S&P 500 è sceso del 12% fino all'inizio di marzo. Da quel momento fino alla fine di marzo, il mercato è salito dell'11%. Quella breve ripresa è stata seguita da un crollo del 20% fino a metà giugno. Metà giugno rimane il minimo di questo ciclo (finora) e da quel momento le azioni sono aumentate del 17% fino a metà agosto. Da lì, l'ultimo mese ha visto movimenti di -9%, +5% e ora un altro 6% in meno.

Quindi nel tragitto da inizio anno il cane ha cambiato direzione svariate volte. Ma il proprietario comunque sta andando al Metropolitan Museum.

Ed il tuo piano, i tuoi obiettivi sono cambiati?

Se Sì, approfittane per rimodulare le tue scelte d'investimento.

Se NO, mantieni la strada per il tuo Metropolitan Museum.

La volatilità è una caratteristica del mercato, nessuno può controllarla ma si può provare a contenerla in un range. Sei tu che tieni al guinzaglio quel cane frenetico, sei tu che decidi nel percorso se farti trascinare dalla "belva" correndogli appresso oppure mantenere con fermezza il percorso con un bello strattone alla tua emotività.

TRE INSEGNAMENTI DALL'ULTIMO MESE

L'essere umano investitore è meraviglioso.

Qualche mese fa al dato CPI Usa sotto le attese i mercati reagirono con chiusure stra positive e tutti a pensare fosse l'inizio della ripartenza.

Due giorni fa è successo l'esatto opposto, dato sull'inflazione oltre le attese, mercati in rosso e tutti a pensare al nuovo crollo.

LEZIONE 1: Correr dietro alle notizie rischia di farti diventare un investitore bipolare

Sono nove mesi e più che il mercato scende, accarezzando l'orso ma invece di pianificare come RIBALTARE la situazione in occasione per AUMENTARE il rendimento medio del proprio piano finanziaria ci si stordisce tra good & bad news. E come ben sa ogni investitore intelligente il TEMPO perso non lo restituisce nessuno quindi meglio ottimizzarlo.

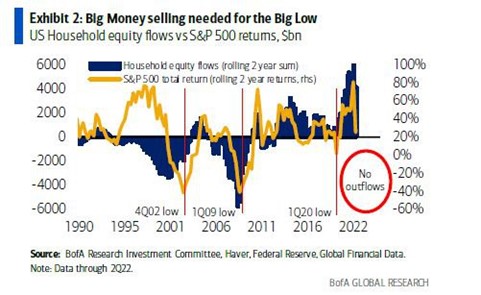

A differenza di altri cali non ci sono stati forti deflussi sullo S&p500 il che significa che i grandi investitori tengono la posizione.

LEZIONE 2: È meglio una informazione ufficiale per crearsi una opinione piuttosto che decidere seguendo sempre l'amico/consulente puntualmente liquido ad ogni ribasso ma che non mostra mai con orgoglio il frutto del proprio operato "divino".

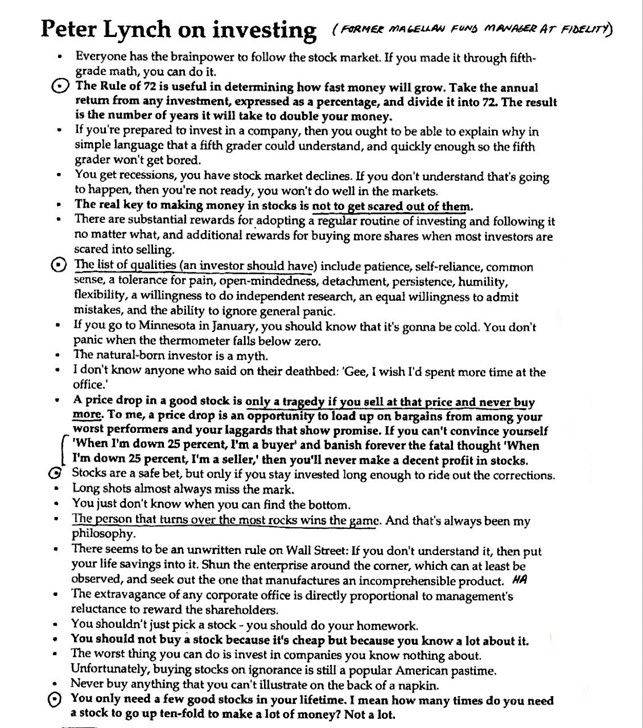

10 regole bastano per essere buoni investitori, soprattutto se lo dice chi gestisce e PUBLICA da decenni i frutti del suo operato. Peter Lynch, gestore del fondo Fidelity Magellan (https://www.morningstar.com/funds/xnas/fmagx/chart) non lo trovate in quotidiani o riviste con consigli ed analisi del momento ma nel suo libro ha REGALATO consigli d'oro sempre validi per ogni investitore.

LEZIONE 3: Investire è semplice ma non è facile, soprattutto se ci autosabotiamo con comportamenti notoriamente non performanti

Ha senso essere ribassisti o rialzisti?

Il 2022 rappresenta per molti investitori un ulteriore step esperienziale di ciò che significa essere investitori, dopo un 2020 da trattato accademico sulla volatilità, banche centrali ed eventi outlier che potremmo sintetizzare con una parola: PANDEMIA.

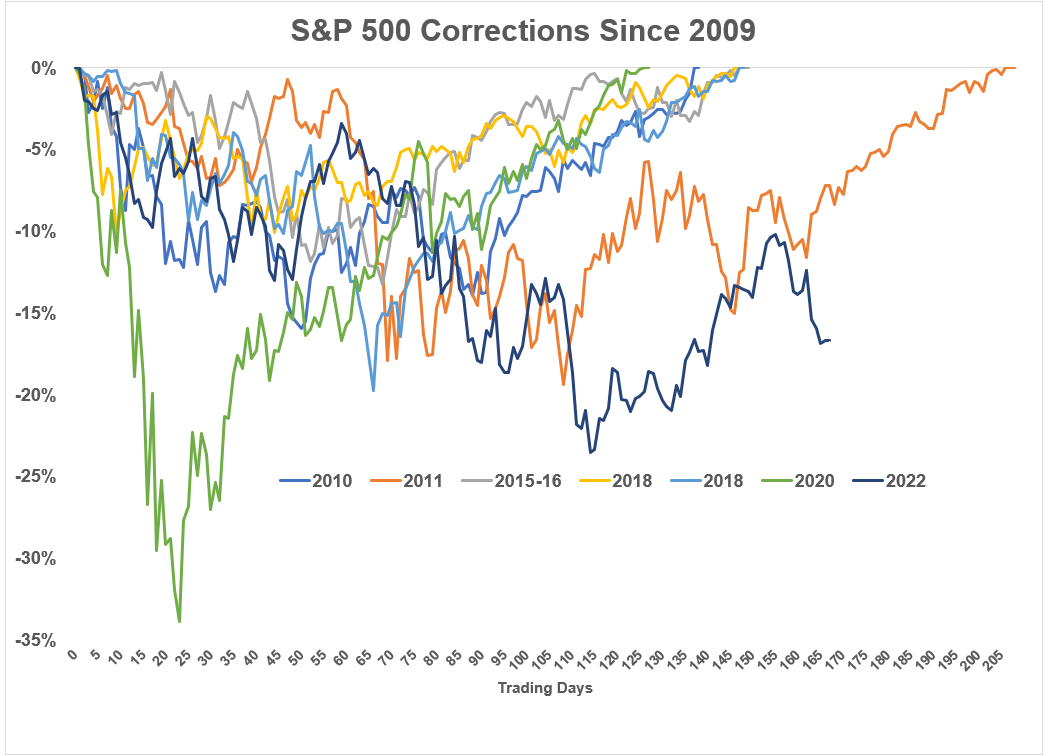

Tutti ci ricordiamo la crisi del 2008 e successiva ripresa. Ci sono state una manciata di correzioni e mercati ribassisti dall'inizio del 2009, ma l'unico che si è avvicinato alla lunghezza del ribasso attuale è stato quello del 2011.

Ma il mercato ribassista del 2011 (-19,4%…abbastanza vicino ad oggi) a questo punto era già nel mezzo di una ripresa (linea arancione). Non siamo tornati ai minimi, ma il mercato azionario è tornato indietro ancora una volta. E ora ci stiamo dirigendo verso il nono mese di questo drawdown 2022.

È facile essere negativi in questo momento, ma è sempre facile essere negativi durante un mercato ribassista.

- La Federal Reserve sta attivamente cercando di spingere il mercato azionario al ribasso.

- L'inflazione è la più alta degli ultimi quattro decenni.

- I tassi di interesse stanno aumentando.

- Sia le azioni che le obbligazioni sono scese a due cifre dai massimi.

Il mercato azionario non sarebbe in ribasso se non ci fossero cattive notizie, e dovresti sapere che fa parte del gioco.

È facile essere ribassisti in questo momento ma non dovremmo definirci tali, o meglio, non c’è la necessità di essere necessariamente rialzisti o ribassisti se si è investitori di lungo periodo.

Prima di iniziare ogni investimento che abbia un orizzonte temporale di almeno 10 anni dovremmo fare nostro questo grafico. Tante brutte notizie, tanti eventi “catastrofici”, alti e bassi ma CRESCITA.

Guardando l’immagine sopra non vedo davvero la necessità di essere rialzista o ribassista come investitore a lungo termine perché mi aspetto di vedere mercati al rialzo, al ribasso, ai mercati laterali e tutto il resto.

“Keep kalm and stay invest”.

Preferisco rimanere calmo, invece di andare avanti e indietro tra essere rialzista o ribassista.

Questo mercato ribassista potrebbe durare più a lungo. Le azioni potrebbero scendere di più. Oppure potremmo vedere nuovi massimi nel giro di pochi mesi.

Sinceramente non lo so, quindi meglio lasciarsi condizionare da certezze.

Sappiamo già che le azioni saranno volatili quando iniziamo ad investire quindi perché dovresti preoccuparti delle fluttuazioni del mercato se sai che non dureranno per sempre?

Negli investimenti a lungo termine il successo è strettamente collegato all’abbandonare l’idea di sapere cosa farà o non farà il mercato nei prossimi mesi.

Se hai fatto una accurata pianificazione (spero) non hai bisogno di spendere i soldi di questo investimento nel breve termine, quindi dovrai sentirti a tuo agio nel vedere il valore del tuo portafoglio diminuire a volte.

Ma se hai bisogno di spendere questi soldi nel breve termine, perché stai investendo nel mercato azionario?

Forse è il caso che tu riprenda in mano la tua pianificazione patrimoniale.

Per sopravvivere ai mercati ribassisti è necessario gestire sia la volatilità che le emozioni ma soprattutto avere fede nel proprio piano finanziario.

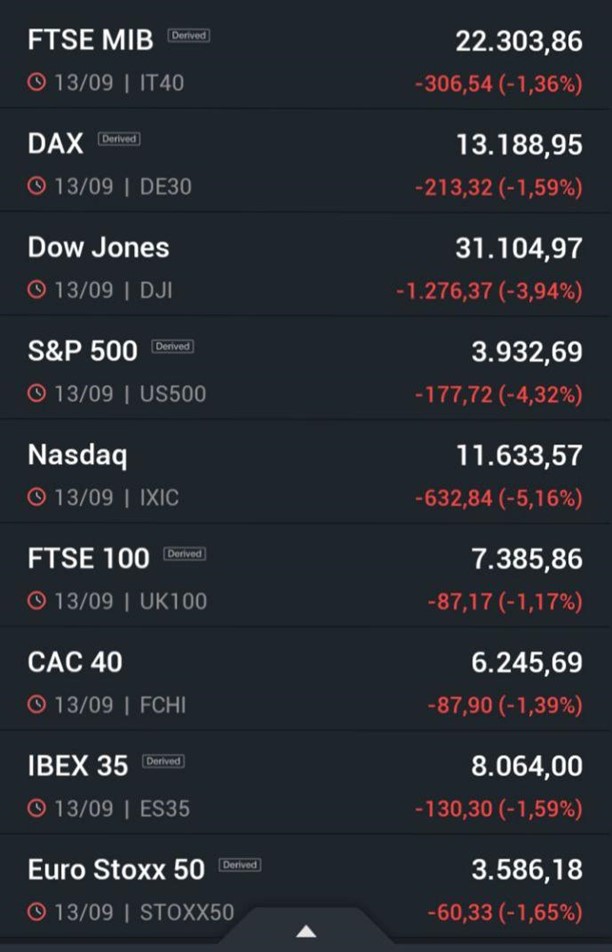

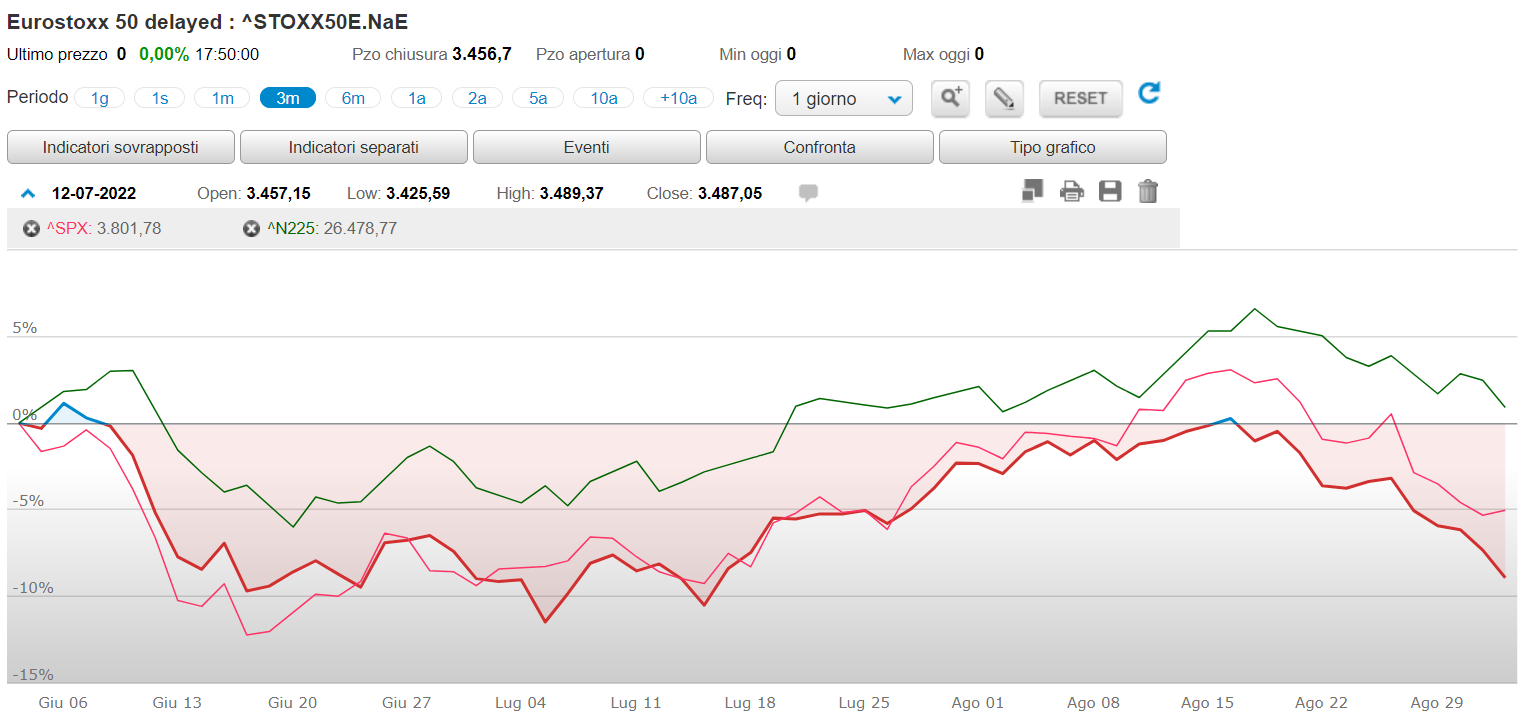

Cosa è successo ad agosto sui mercati

Luglio ha regalato una falsa illusione con un rimbalzo generalizzato sui mercati, agosto si è presentato con una doccia fredda finanziaria con cali in tutti i principali mercati internazionali.

Due i fattori trainanti:

- Inflazione USA

- La crisi energetica in Europa

L’inflazione in USA non si placa e la Fed è spinta a virare verso a una retorica da falco sui tassi d’interesse. E questo non è piaciuto ai mercati, soprattutto a quello azionario, con i listini americani che tornano ad avvitarsi, seguiti da quelli europei.

Proprio in Europa continua a tenere banco la preoccupazione energetica, con i prezzi del gas alle stelle. Le tensioni in Occidente fanno il gioco della Russia, che nel frattempo ha stoppato ancora le forniture dal gasdotto Nord Stream 1 dal 31 agosto fino al 2 di settembre, ufficialmente per “motivi di manutenzione”. I vertici dell’Unione europea, nel frattempo, stanno provando a fare qualcosa di concertato per raffreddare il prezzo dell’energia e si troveranno per discuterne il prossimo 9 settembre a Bruxelles.

Altra aria ad Oriente, in flessione più contenuta i mercati asiatici, con i listini cinesi che prolungano comunque il loro periodo negativo e la nota positiva del Nikkei giapponese.

I fatti principali del mese di agosto

Banche centrali ancora fanno da star nel mese di agosto. L’appuntamento principale era il simposio di Jackson Hole, negli Usa, e in particolare si attendeva il discorso di Jerome Powell. In 10 minuti, ha ribadito l’intenzione della banca centrale americana di continuare su un percorso di forte rialzo dei tassi, con l’obiettivo di abbassare la crescita dei prezzi, anche a costo di causare una recessione causando, però, malumore sui mercati.

Sulla falsa riga anche la Banca centrale europea, che si prepara a un forte rialzo (si presume di mezzo punto) ai tassi nella sua riunione di settembre. La tesi prende forza dopo le dichiarazioni di alcuni membri del board, ma anche dopo i dati dell’inflazione dell’Eurozona che ad agosto si sono attestati al livello record del 9,1%.

Sullo sfondo rimangono comunque forti le tensioni sul mercato energetico, con il nuovo stop al gasdotto Nord Stream 1 e la corsa agli stoccaggi dei vari Paesi europei (Germania e Italia hanno superato l’80% e si dirigono a centrare gli obiettivi). Si parla però anche di razionamenti energetici, una prospettiva deleteria per l’economia continentale.

Sta di fatto che i prezzi hanno raggiunto livelli folli, con il picco della quotazione del gas a 346 euro al megawattora raggiunto il 26 agosto prima di un ritracciamento sotto i 300 euro. Anche per questo i vertici europei si stanno muovendo e, come anticipato, ci sarà un incontro a Bruxelles a settembre dove si parlerà di applicare un tetto al prezzo del gas europeo, ma anche di disaccoppiare i prezzi del gas da quelli dell’energia elettrica da fonti rinnovabili (che è molto meno costoso al momento rispetto a quello del metano).

Il clima di incertezza, con l’economia che rischia di scivolare in recessione, ha infiammato la speculazione ribassista sui titoli obbligazionari europei, che infatti stanno ampliando sempre di più i loro rendimenti.

Come se non bastasse, anche in Cina la situazione è incandescente sul fronte Taiwan. La visita sull’isola della speaker della Camera Usa, Nancy Pelosi, ha mandato su tutte le furie il governo cinese, che ha risposto con cinque giorni di esercitazioni militari. Una sorta di monito agli Stati Uniti, che invece da sempre difendono l’indipendenza di Taipei pur riconoscendo la tesi “dell’unica Cina”.

Conclusioni

A settembre saranno 3 gli appuntamenti da tenere d’occhio:

- il prossimo meeting della Bce, che si terrà a Francoforte l’8 settembre. Un giorno prima dell’importantissima riunione tra i ministri dell’Energia europei a Bruxelles. Entrambi gli appuntamenti potranno dire molto in termini di risposte per i cittadini europei, preoccupati da inflazione, possibile recessione e caro bollette.

- La Fed, in America, invece si riunirà il prossimo 21-22 settembre (anche questo evento molto atteso, mentre c’è già chi parla di rialzo Jumbo).

- il 25 settembre si terranno le elezioni politiche in Italia, dal cui esito uscirà il Parlamento e il governo che governeranno il Paese nei prossimi anni. Un evento che seguiranno con attenzione anche in Europa.

In momenti come questo 2022 si mettono alla prova i nervi di ogni investitore, tanti mollano sfiniti perdendo una grossa occasione. Gli investitori che saranno fedeli ai propri piani e bravi nel mantenere un equilibrato distacco non solo cavalcheranno il toro in ripartenza ma lo terranno pure per le corna.

E’ in condizioni simili di mercato che si può aumentare il rendimento medio del proprio portafoglio, come ci fa vedere il grafico.

Cosa pensano gli esperti dei ribassi

Oggi, la maggior parte degli investitori globali è preoccupata che un mercato ribassista colpisca ancora i mercati.

Investitori famosi di lunga data vedono, invece, nelle correzioni di mercato opportunità rare.

I mercati ribassisti possono presentare occasioni per gli investitori, grazie a prezzi inefficienti e alla paura del mercato. Andando oltre, prendiamo esempio da alcuni grandi investitori che hanno fatto investimenti chiave durante le flessioni del mercato, tra cui:

- Warren Buffett: settore automobilistico durante la crisi finanziaria globale del 2008

- Shelby Davis: settore finanziario durante la crisi finanziaria asiatica del 1997

- Peter Bernstein: Oro durante l'incidente della Dot-Com del 2000

In questa infografica di New York Life Investments , ci vengono mostrate quattro citazioni sulle opportunità del mercato ribassista e i dati prodotti dalle loro intuizione.

Come gli esperti pensano alle opportunità del mercato ribassista

Di fronte alle sfide di un mercato ribassista, come rispondono gli Esperti?

1. "Sia che si parli di calze o azioni, mi piace acquistare merce di qualità quando è svalutata".

— Warren Buffett, CEO di Berkshire Hathaway

Proprio come un affare sui calzini può essere un'opportunità per gli acquirenti, un affare sulle azioni è un'opportunità per un potenziale rialzo. In effetti, l'indice S&P 500 ha registrato guadagni a due cifre l' 85% delle volte dopo un sentimento estremamente pessimista dal 1987.

Il pessimismo degli investitori può essere misurato da uno "spread rialzista". Ciò si basa su un'indagine AAII che misura le aspettative degli investitori per il mercato nei prossimi sei mesi. Viene calcolato prendendo la percentuale di investitori che sono "rialzisti" sul mercato meno quelli che sono "ribassisti".

Ad esempio, nella settimana del 29 aprile 2022:

- Rialzista: 16,4%

- Ribassista: 59,4%

- Spread Bull-Bear: – 43

Ecco come si è comportato l'indice S&P 500 dopo periodi di estremo pessimismo degli investitori:

| Data | Spread Bull-Bear | Rendimento a 12 mesi dell'indice S&P 500 |

|---|---|---|

| 19/10/1990 | -54 | 26% |

| 3/6/2009 | -51 | 67% |

| 10/5/1990 | -44 | 22% |

| 21/09/1990 | -43 | 25% |

| 16/11/1990 | -43 | 21% |

| 29/04/2022 | -43 | ? |

| 17/08/1990 | -41 | 18% |

| 11/01/2008 | -39 | -36% |

| 14/03/2008 | -39 | -41% |

| 31/08/1990 | -38 | 23% |

Come mostra la tabella sopra, il pessimismo degli investitori è ai massimi degli ultimi 20 anni .

Invece di pensare a quanto sta andando male il mercato, gli investitori potrebbero fare meglio a pensare che il mercato sia significativamente meno costoso.

2. "La storia fornisce informazioni cruciali riguardo alle crisi di mercato: sono inevitabili, dolorose e, in definitiva, superabili".

— Shelby Davis, fondatrice di Shelby Cullom Davis & Company

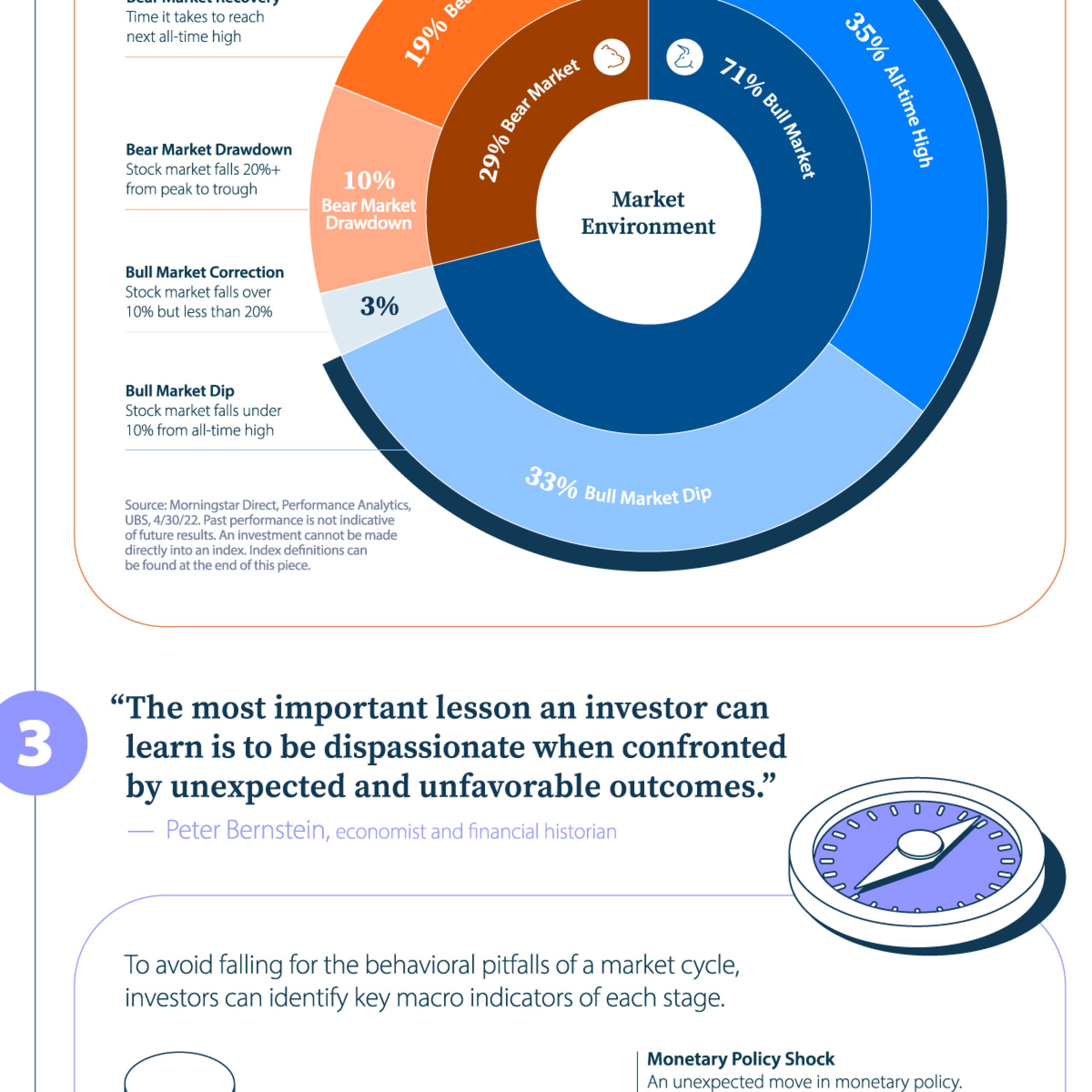

Fanno male i mercati ribassisti. Il lato positivo è che rappresentano solo il 29% dell'ambiente di mercato, con i mercati rialzisti che fanno la parte del leone (71%). Inoltre, le azioni hanno trascorso la stragrande maggioranza del tempo ai massimi storici o quasi.

| Ambiente di mercato | Descrizione | % di tempo nell'ambiente di mercato |

|---|---|---|

| Il massimo di tutti i tempi | Il mercato azionario raggiunge il massimo storico | 35% |

| Calo del mercato rialzista | Il mercato azionario scende sotto il 10% dal massimo storico | 33% |

| Correzione del mercato rialzista | Il mercato azionario scende di oltre il 10% ma meno del 20% dal massimo storico | 3% |

| Ribasso del mercato ribassista | Il mercato azionario scende di oltre il 20% dal picco al minimo | 10% |

| Recupero del mercato ribassista | Tempo necessario per raggiungere il prossimo massimo storico | 19% |

Fonte: Morningstar Direct, PerformanceAnalytics, UBS 30.4.2022. Basato sui rendimenti mensili del 1945.

Nel complesso, le azioni hanno speso circa i due terzi del tempo ai massimi storici o quasi.

3. "La lezione più importante che un investitore può imparare è essere spassionato di fronte a risultati inaspettati e sfavorevoli".

— Peter Bernstein, economista e storico finanziario

Per evitare di cadere in comportamenti sbagliati durante un ciclo di mercato, gli investitori possono identificare gli indicatori macro chiave di ogni fase. Di seguito, alcuni indicatori economici e come si associano a ciascun tipo di ciclo di mercato.

| Ciclo di mercato | Shock di politica monetaria* | Sentimento del consumatore | Occupazione | I saldi | Indice dei responsabili degli acquisti (PMI) |

|---|---|---|---|---|---|

| Toro | Positivo | Positivo | Positivo | Altamente positivo | Altamente positivo |

| Correzione | Positivo | Negativo | Positivo | Negativo | Negativo |

| Orso | Positivo | Altamente negativo |

Altamente negativo | Altamente negativo | Altamente negativo |

| Rimbalzo | Altamente negativo |

Positivo | Negativo | Negativo | Negativo |

Fonte: Goulding, L. et al., maggio 2022. *Rappresenta una mossa inaspettata nella politica monetaria.

Come mostra la tabella sopra, i mercati ribassisti sono associati a un basso sentimento dei consumatori, alta disoccupazione, basse vendite aziendali e prestazioni manifatturiere deboli, con un numero elevato di shock macroeconomici.

4. “Un pessimista vede la difficoltà in ogni opportunità; un ottimista vede l'opportunità in ogni difficoltà.

— Winston Churchill, ex Primo Ministro della Gran Bretagna

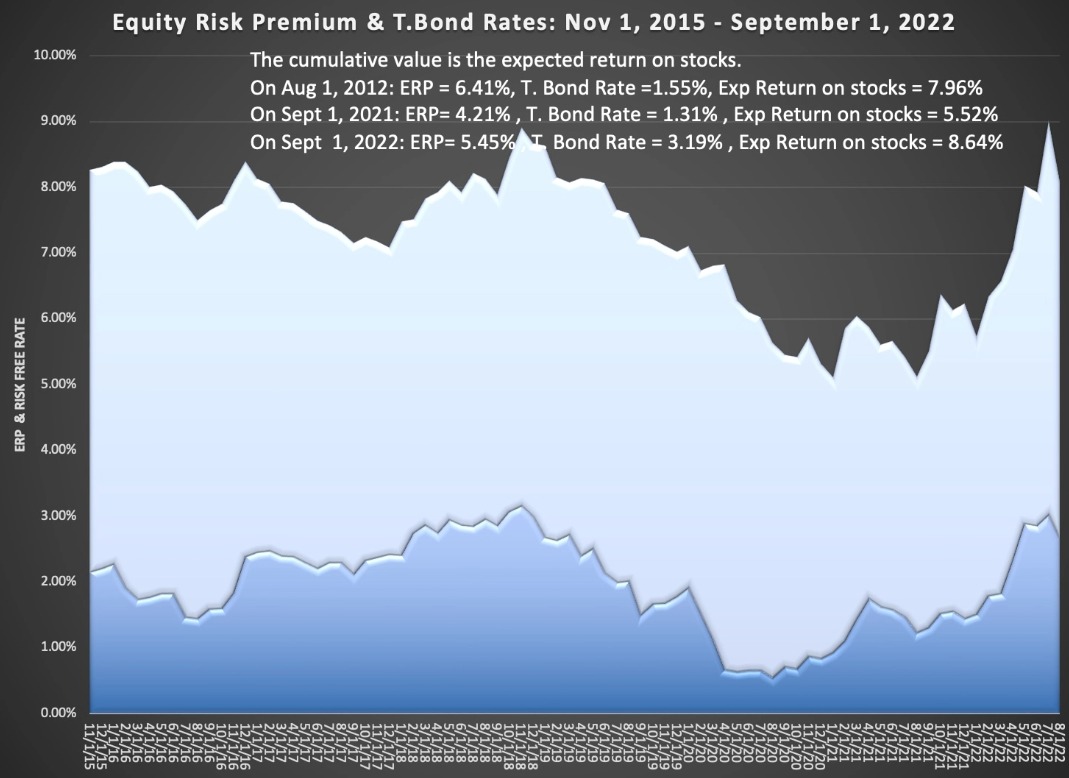

Proprio come i mercati ribassisti possono alimentare l'incertezza degli investitori, l'aumento dei tassi di interesse può causare perturbazioni del mercato azionario. Tuttavia, dal 1954 l'indice S&P 500 ha restituito una media del 9,4% annuo durante i cicli di rialzo dei tassi della Fed.

| Ciclo di aumento dei tassi della Fed | Rendimento totale annualizzato dell'indice S&P 500 |

|---|---|

| agosto 1954 - ottobre 1957 | 14% |

| giugno 1958 - novembre 1959 | 24% |

| agosto 1961 - novembre 1966 | 7% |

| Agosto 1967 - Agosto 1969 | 4% |

| marzo 1972 - luglio 1974 | -9% |

| febbraio 1977 - giugno 1981 | 11% |

| marzo 1983 - agosto 1984 | 13% |

| gennaio 1987 - maggio 1989 | 16% |

| febbraio 1994 - febbraio 1995 | 4% |

| giugno 1999 - maggio 2000 | 10% |

| giugno 2004 - giugno 2006 | 8% |

| dicembre 2015 - dicembre 2018 | 8% |

Fonte: Morningstar, Haver Analytics, marzo 2022

Non solo, l'indice S&P 500 ha avuto rendimenti positivi 11 volte su 12 durante periodi di aumento dei tassi. Nonostante l'impatto a breve termine sul mercato, le azioni spesso resistono alla tempesta.

Trovare punti luminosi

In sintesi, è utile ricordare le seguenti caratteristiche storiche di un mercato ribassista:

- Pessimismo estremo

- Di breve durata

- Shock macroeconomici più elevati (occupazione, vendite, PMI)

Gli investitori possono trovare opportunità considerando un punto di vista contrarian e imparando dall'esperienza comprovata di investimenti leggendari fatti da chi è sul mercato da decenni e con risultati tangibili.

Cosa è successo a luglio sui mercati

Il mese appena concluso vede un sostanziale recupero dei principali listini occidentali, mentre rallentano quelli cinesi. Utili e dati americani, operatività banche centrali, guerra e gas i principali driver di luglio.

Partendo dalla guerra, sono stati due gli eventi principali che hanno segnato il conflitto nell’ultimo mese:

- l’accordo sul grano;

- lo stop delle forniture al gasdotto Nord Stream 1.

Nel primo caso, la firma è arrivata a Istanbul lo scorso 22 luglio. L’accordo è stato raggiunto con la spinta dell’Onu e con la Turchia come garante e mediatore, ed è stato anche il primo accordo tra Ucraina e Russia dall’inizio della guerra. Questo ha avuto riflessi anche su prezzi di grano duro e tenero, che hanno iniziato a ritracciare intorno a 859 e 791 dollari la tonnellata. E’ di questi giorni l’ufficialità della prima nave cargo partita dai porti.

Il secondo evento cardine riguarda il gas, con la Russia che ha chiuso per 14 giorni il gasdotto Nord Stream, ufficialmente per lavori di manutenzione. Il 21 di luglio, data indicata come fine dei lavori, le forniture di gas sono riprese, ma a ritmo ridotto (inizialmente al 40% della capacità, poi al 20%). Le vicissitudini legate a questo gasdotto, utilizzato dalla Russia come leva per ottenere un alleggerimento delle sanzioni, incidono inevitabilmente sul prezzo del gas.

Lato inflazione, continua la galoppata in Europa come negli Stati Uniti. Nell’Eurozona è salita al livello record dell’8,9%, mentre negli States a giugno è arrivata al 9,1% annuale (cifra record dal 1981). A questo è seguita la risposta delle banche centrali.

La Bce ha alzato per la prima volta il costo del denaro da 11 anni, aumentando i tassi di uno 0,50 (contro le attese di un quarto di punto). L’Eurotower ha varato anche un nuovo strumento, chiamato Transmition protection instrument (TPI), per intervenire nel caso in cui le differenze di rendimento tra i titoli di Stato dell’Eurozona divergano troppo tra di loro durante il rialzo dei tassi. Ma – attenzione – lo Stato che ha emesso i titoli bersagliati deve avere i conti in ordine e disciplina nell’amministrare il proprio bilancio.

Negli Usa, Jerome Powell ha dato un altro giro di vite da 0,75 punti base, il secondo in due mesi. Le banche centrali aggressive hanno fatto aumentare il timore di recessione, con una revisione delle stime di crescita da parte dei principali istituti nazionali che hanno riguardato tutti i principali Paesi sviluppati del mondo.

Gli Stati Uniti, in particolare, dopo due trimestri consecutivi di crescita negativa hanno già imboccato la strada della recessione tecnica. Tornando agli utili: le trimestrali di luglio hanno restituito risultati in chiaroscuro. Se Facebook, Snapchat e Twitter hanno avuto risultati inferiori alle aspettative, Apple, Amazon e Tesla hanno tutte battuto le stime degli analisti.

I listini a Occidente hanno ripreso slancio sull’onda dell’idea che una recessione possa indurre Powell a rallentare i rialzi, per poi invertire la rotta nuovamente tranne l’Italia.

Secondo i dati Istat ha evidenziato una crescita dell’1% nel secondo trimestre (battendo tutte le stime) e ha un progresso acquisito nel 2022 (quello cioè che otterrebbe in caso di crescita zero nel terzo e quarto trimestre) del 3,4%.

Italia che, tra l’altro, ha vissuto una crisi di governo nel mese di luglio, con alcuni dei principali partiti che hanno tolto il sostegno al governo Draghi, di fatto costringendo il presidente del Consiglio a rassegnare le dimissioni. Ora rimarrà in carica per gli affari correnti, nuove elezioni indette per il 25 settembre.

Va ancora male la Cina, tra lockdown e crescita ben più bassa del solito, “appena” del 4,8% nel primo trimestre ma prevista in ulteriore rallentamento nel secondo a causa della severa politica governativa zero Covid.

Conclusioni

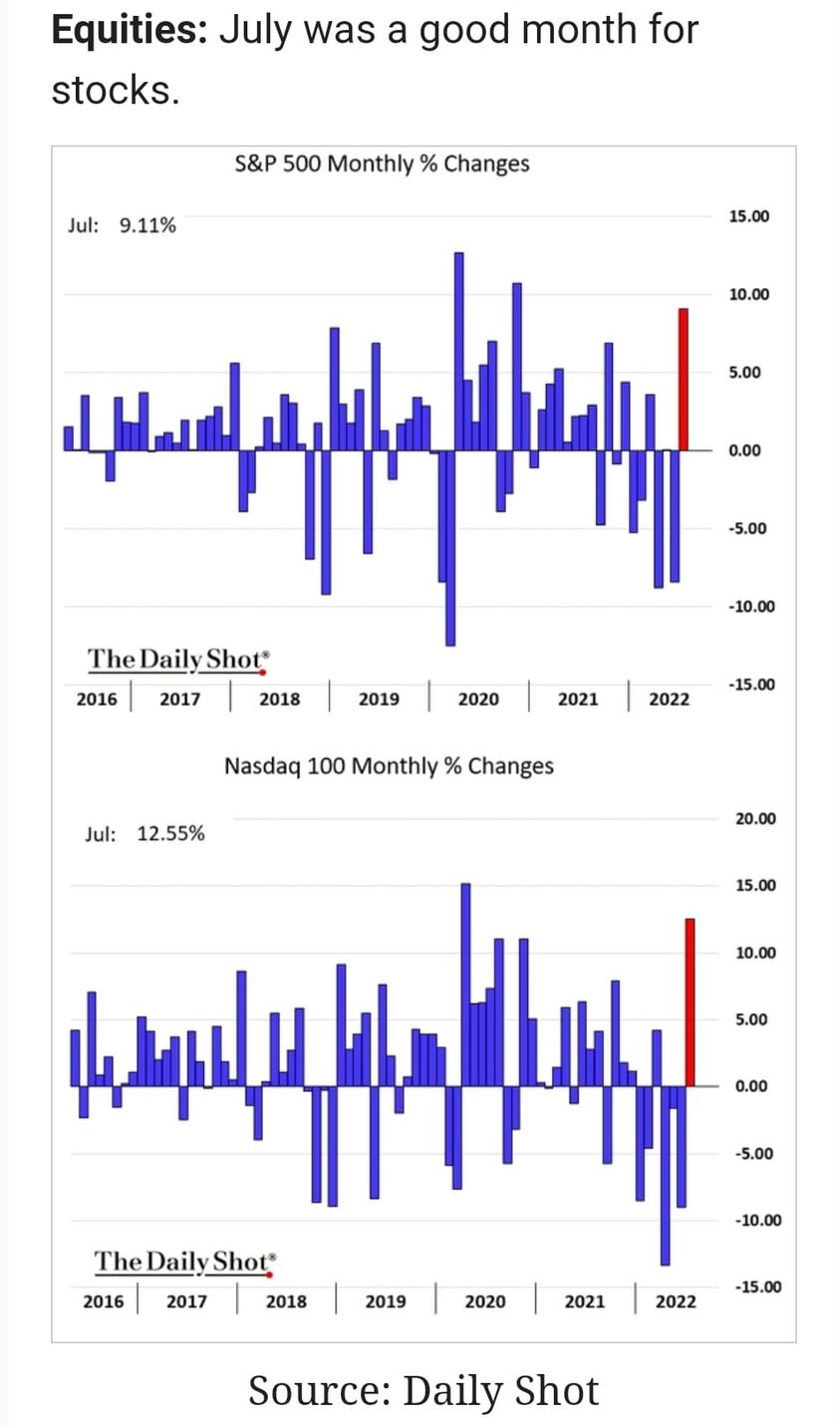

Luglio è stato un buon mese per l'azionario a stelle e strisce.

Il mese appena concluso si chiude con un rimbalzo sostanzioso sia per S&P500 che per il Nasdaq.

Il grafico ci mostra i rendimenti mensili dal 2016. E' evidente come in passato glj investitori abbiano passato più mesi con ritorni positivi ma anche che ci sono mesi impegnativi. Nella strada alla performance di buon piano finanziario la visione d'insieme fa la differenza.

A vista il grafico può dare l'idea che tra sali e scendi i rendimenti dal 2016 siano stati miseri ma non è così,, nonostante l'attuale mercato orso.

S&P500 dal 2016 ad oggi si è rivalutato di oltre il 100% mentre ha fatto meglio il Nasdaq sorpassando il 150%.

"Investire è semplice, ma non è facile."

Diventa difficile quando guardiamo il nostro piano finanziario in modo sbagliato, e distruttivo se prendiamo di conseguenza delle decisioni.

5 modi per sconfiggere l’ansia da recessione

Mentre i discorsi sulla possibilità di una recessione si surriscaldano, anche la tua ansia inizia a farsi sentire.

Sebbene una flessione non sia una conclusione scontata, alcuni esperti hanno recentemente aumentato le probabilità che si verifichi una recessione nel breve termine.

Citigroup, valutando la crescita economica globale nei prossimi 18 mesi, vede una probabilità del 50% che si verifichi una recessione globale. Goldman Sachs ha valutato le probabilità di una recessione per gli Stati Uniti nel prossimo anno al 30%.

Altri, come UBS, non sono convinti che stia accadendo. Ad ogni modo, la sola possibilità che si verifichi una recessione è sufficiente per alimentare l’ansia.

Ecco cinque modi per affrontare l’ansia prima che danneggi la tua salute mentale e finanziaria, secondo gli psicologi.

1. Tieni il giusto focus

Presta meno attenzione alle notizie macroeconomiche e concentrati maggiormente sulla tua situazione di portafoglio, ha affermato lo psicologo finanziario e CFA Brad Klontz .

“Questo ti salverà effettivamente da circa il 75% dello stress”, ha detto.

Quando prendi le notizie sulle probabilità di recessione o altri rapporti economici, osservale ma non assorbirle. Dopotutto, il cervello umano è stato progettato per avere la capacità di prendersi cura solo di coloro che ci sono più vicini.

“Ci viene chiesto di espanderci e consentire a così tante crisi, a così tanti fattori di stress di entrare nel nostro campo energetico, ma dobbiamo tirarci indietro”, ha detto sempre Klontz. “Dobbiamo riguadagnare il nostro potere”.

2. Incontra un consulente finanziario

Poiché l’ansia riguarda in realtà l’incertezza sugli eventi futuri, parlare con un consulente finanziario potrebbe alleviare la tua mente, ha affermato Klontz, professore associato di psicologia finanziaria e finanza comportamentale presso la Creighton University Heider College of Business.

Lo studio Planning & Progress del 2022 della Northwestern Mutual lo conferma. Circa il 54% degli adulti statunitensi ha affermato di essere alquanto o molto ansioso per le proprie finanze, secondo il sondaggio condotto con Harris Poll dall′8 al 17 febbraio e basato su un campione di quasi 2.500 persone.

Tuttavia, quella percentuale scende al 46% per le persone che lavorano con un consulente finanziario e al 47% per coloro che si identificano come pianificatori disciplinati.

3. Esegui un esercizio di “scenario peggiore”.

Questo è l’esercizio preferito di Klontz, che ti guida attraverso ciò che accadrebbe in risposta a una serie di eventi. Anche qui parlarne con un consulente finanziario può aiutarti a farti le giuste domande.

Parla delle tue paure, ad esempio “Sono preoccupato per una recessione”, e poi chiediti: “Allora cosa accadrebbe?” Continua da lì, quindi se la risposta alla prima domanda fosse “Potrei perdere il lavoro”, chiediti “Allora cosa accadrebbe?” Continua a eseguire tutti gli scenari da lì, ha detto Klontz.

“L’esercizio dello scenario peggiore è come saltare da una scogliera emotiva”, ha detto. “Quando attraversi gli scenari, non è pericoloso per la vita e non è così grave come temono che sarebbe”.

D’altra parte, è lo stress che può fare danni reali.

“Lo stress finanziario può ucciderti, ma è raro che la nostra situazione finanziaria sia pericolosa per la vita”, ha detto Klontz.

4. Prenditi un momento per fare mente locale

Può sembrare banale, ma prendersi un momento per fare una pausa e fare alcuni respiri profondi può davvero aiutare, secondo Klontz.

“Quando diventiamo emotivamente inondati, veniamo sfidati anche razionalmente”, ha spiegato. “La chiave è calmare il tuo cervello emotivo prima di prendere qualsiasi decisione.”

Ciò può impedirti di prendere decisioni finanziarie sbagliate, come vendere titoli nel panico quando il mercato scende.

5. Espandi il tuo quadro di riferimento

Quando il mercato vende e il grafico della settimana fa sembrare che sia caduto da un precipizio, questo è un quadro di riferimento ristretto, ha detto Klontz. Tuttavia, come investitore a lungo termine, devi avere un quadro di riferimento più ampio. Quando lo fai, la scogliera in realtà sembra più una buca, ha spiegato.

“Allungalo di 10 anni, 15 anni”, ha detto Klontz. ″È una salita costante su una montagna, con un paio di buche lungo il percorso.”

Ricorda inoltre che le persone in genere investono in più di un’asset class, quindi quando vedi il mercato in calo, sappi che il tuo portafoglio diversificato potrebbe non affondare così profondamente.

Cosa è successo a giugno?

Con la fine di giugno si è chiuso un semestre “impegnativo” sui mercati azionari. In America il listino principale di Wall Street, l’S&P 500, ha chiuso i sei mesi peggiori dal 1970 con una perdita del 20,6%. Ancora peggio ha fatto il tecnologico Nasdaq che ha lasciato per strada il 29,5%. L’Europa però non è andata molto meglio. Basti pensare che il nostro Ftse Mib ha perso da inizio anno il 22,13% (di cui -13,1% nel solo mese di giugno).

Questi numeri sono la conseguenza di un quadro geopolitico instabile, con la guerra in Ucraina che ormai dura da oltre 4 mesi e le conseguenti sanzioni occidentali alla Russia. L’aumento dei prezzi delle materie prime ha fatto schizzare verso l’alto l’inflazione, portando le principali banche centrali del pianeta a ritoccare verso l’alto i tassi d’interesse. Tutte circostanze che non hanno fatto bene al mercato azionario, ormai orientato a vedere all’orizzonte una possibile recessione ma fa parte della ciclicità dei mercati.

In tutto questo, alcuni esperti appaiono convinti del fatto che il mercato Orso durerà ancora per un pezzo. Il noto gestore di fondi Michael Burry, famoso per il film “La Grande Scommessa”, addirittura stima che al momento siamo solo a metà del calo sui mercati (ma ricordatevi sempre quello che vi ho detto sulle previsioni). Lo stesso Burry sono anni che spara su ribassi sconvolgenti vivendo ancora sull’onda della sua scommessa azzeccata del 2008, ma la sua gestione da anni produce solo rendimenti negativi.

I movimenti principali del mese sui mercati

- In Europa i listini sono andati tutti non bene. Il Ftse Mib in Italia ha chiuso il mese a 22.667 punti (-13,10% da inizio mese), il Dax tedesco ha perso l’11,08%. Un po’ meglio il Cac40 francese, giù “solo” dell’8,44%.

- Negli Usa l’S&P 500 è arretrato dell’8,39%, dopo il recupero di maggio. Ancora pesante il Nasdaq, che ha visto una perdita a giugno pari al 9% della sua capitalizzazione.

- In Asia, il Ftse China A 50 ha visto invece una corposa ripresa del +10,15%. Meno brillante, ma comunque positivo, l’Hang Seng a Hong Kong (+2,08%). In Giappone, il Nikkei ha vissuto un mese negativo, chiudendo in ribasso del -3,25%.

- Sul fronte bond, il rendimento del bond decennale USA è cresciuto nel corso del mese fino a toccare quota 2,9% (dal 2,8%). In Europa, lo spread Btp/Bund è stabile sulla fine di maggio a quota 198 punti.

- L’oro è sceso a quota 1.788 dollari l’oncia (da 1.845). Il gas naturale europeo, invece, è salito corposamente nel corso del mese e ora viene scambiato a 144 euro al megawatt/ora. Il petrolio Brent è calato leggermente a 111 dollari al barile mentre il Wti sta a quota 108 dollari.

- Il dollaro si è avvicinato all’euro e ora è scambiato a 1,04.

Da tenere d’occhio a luglio

Banche Centrali da padrone per il mese. Il 21 luglio la Bce annuncerà il primo rialzo dei tassi da 11 anni a questa parte. Attese anche le indicazioni su funzionamento e dotazione dello scudo anti-spread, strumento che interessa molto da vicino i Paesi molto indebitati dell’Eurozona, come l’Italia (seconda solo alla Grecia). Il 27 luglio, invece, sarà di nuovo il turno della Federal Reserve che, salvo sorprese, dovrebbe varare il secondo aumento da 0,75 punti percentuali dei tassi d’interesse.

Resta importante il focus su possibili nuove sanzioni dell’Occidente alla Russia e sulle reazioni del Cremlino. Un eventuale segnale di de-escalation sarebbe molto gradito dai mercati, che potrebbero reagire con euforia. Ma, allo stato attuale delle cose, è difficile prevedere che tutto questo possa accadere nel mese di luglio.

Le difficoltà passate e quelle future sui mercati

Negli ultimi cinque anni sono successe moltissime cose. Nel 2018 abbiano assistito al fallimento della diversificazione(tutto alla fine dell'anno era negativo) mentre il 2019 si caratterizzò per guadagni più o meno sostanziosi per tutte le asset class. Poi l'anno della pandemia, quell'evento incalcolabile dai sistemi di rischio. Ora si parla di guerra, aumento dei tassi e soprattutto #INFLAZIONE con spauracchio di #RECESSIONE.

Nel video le variazioni IMPRESSIONANTE dei prezzi dei principali beni dal 2020 ad oggi.

L'evoluzione dei prossimi mesi o anni non lo sa nessuno per certo i ??????? ????????????? ?? ????????? è una peculiarità.

COME SFRUTTARE QUESTA CARATTERISTICA? Sono 3 i fattori di intervento nella costruzione di un piano finanziario:

- AAS, asset allocation strategica

- AAT, asset allocation tattica

- AAC, asset allocation comportamentale.

La prima determina gran parte dei rendimenti di lungo periodo del, la seconda può dare benefici nel medio/breve termine(senza abusarne) la terza è determinante nel presente come dice Brian Feroldi: "???̀ ??? ???̀ ????????? ? ?????????? ??? ???? ???????????? ? ????? ???????...?̀ ?? ??? ????????????? ? ????? ???????!"

Rinnegare l'avidità durante forti rialzi, abbandonare la paura mentre il mercato crolla, abbandonare l'IO INVESTITORE per essere l'investitore che si vorrebbe essere in base alla moda del momento.

LUCIDITÀ,PERSEVERANZA e RESILIENZA sono le doti essenziali per L'INVESTITORE DI OGGI.