Cinque immagini per una buona consulenza finanziaria

Sin dall’inizio della mia esperienza da consulente finanziario ho sempre alimentato la mia curiosità cercando letture, spunti ed ispirazione da tutto il mondo. Una delle più efficaci è sempre stata Visualize Value , di Jack Butcher. La creazione di immagini semplici ma potenti permette di mostrare concetti complessi in maniera fruibile ai più, ed è essenziale nella mia professione.

Ecco cinque dei miei elementi visivi preferiti di Visualize Value per evitare errori negli investimenti.

Continua a costruirti

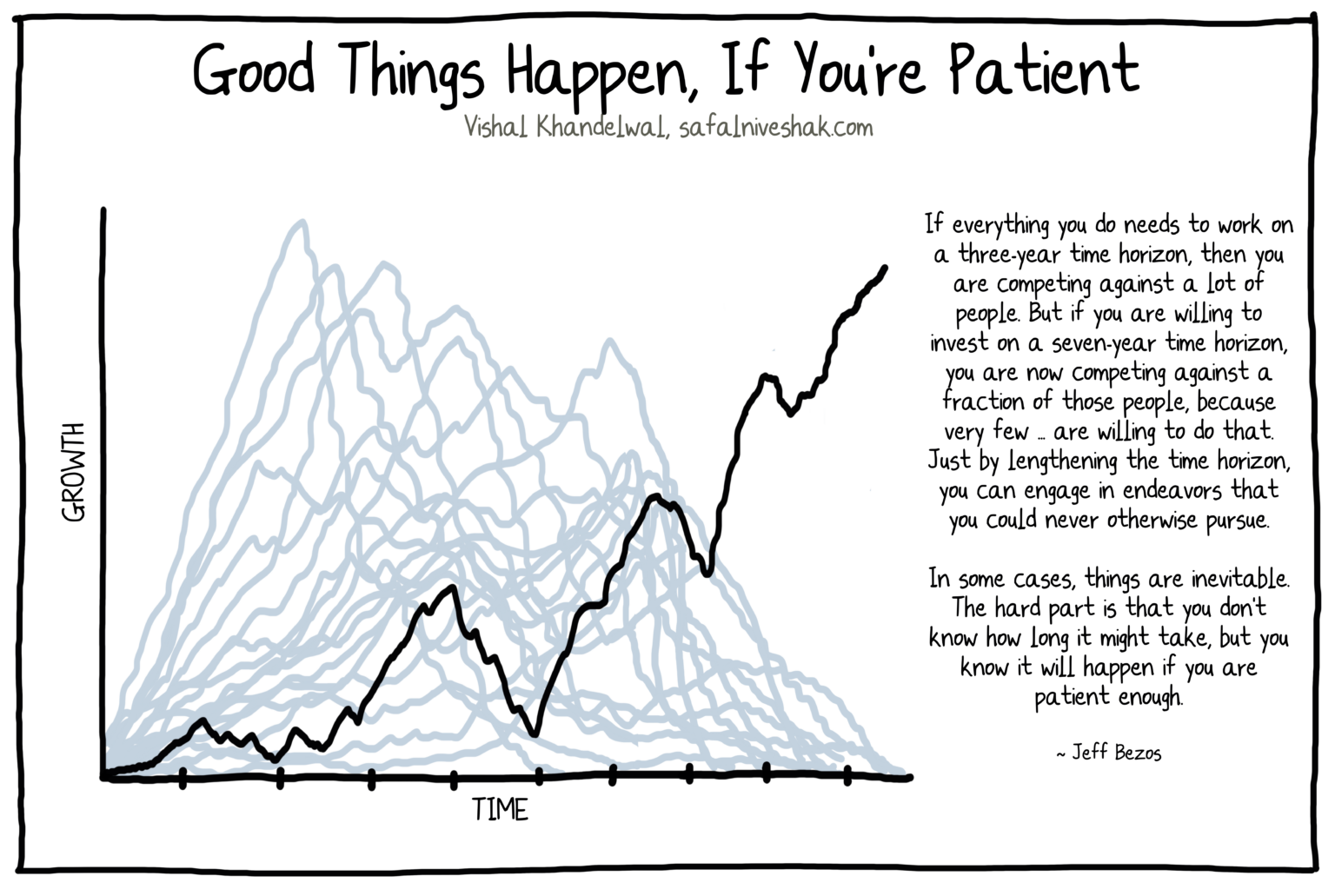

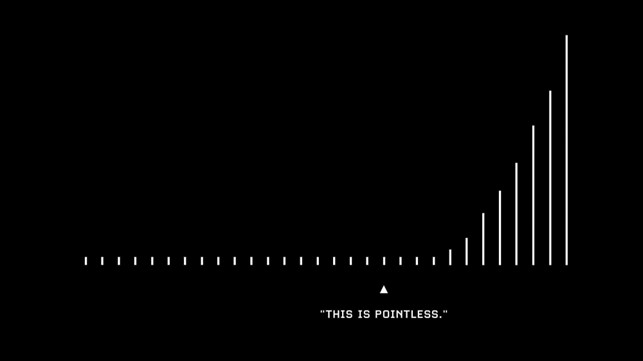

Gli investimenti, come tante altre cose, sono composti. È l'idea di costruire continuamente su se stesso. Pensa a far rotolare una palla di neve: ad ogni singola rotazione la palla di neve aumenta di dimensioni. Ma non aumenta allo stesso ritmo. Ogni tiro aumenta ciò su cui si costruisce la palla di neve. Anche se stai ancora facendo solo un tiro, la palla di neve si compone per darti sempre di più ogni volta.

Il segreto del compounding è davvero molto semplice: è il momento. Più a lungo permetti al compounding di funzionare per te, più grandi e migliori diventeranno i risultati. Quasi il 99% del patrimonio netto di Warren Buffet è arrivato dopo il suo sessantesimo compleanno. Se invece di continuare a investire, semplicemente avesse deciso di smettere, di andare in pensione all'età di 60 anni e vivere una vita agiata, probabilmente nessuno saprebbe veramente chi è.

Costruire qualcosa di grande richiede molto tempo. Ma sai cosa, dovrebbe essere così. Se fosse facile, non ci sarebbe davvero nulla di speciale. L'effetto composto funziona come l'evoluzione: entrambi dipendono da piccoli cambiamenti in un periodo di tempo molto lungo, che si sommano a qualcosa di grande. Che si tratti di investire, di un'abitudine o di apprendimento, per farlo correttamente è necessario fare progressi e basarsi su tali progressi. Se ti senti bloccato o hai la sensazione di non andare da nessuna parte, il progresso che stai cercando potrebbe essere proprio dietro l'angolo.

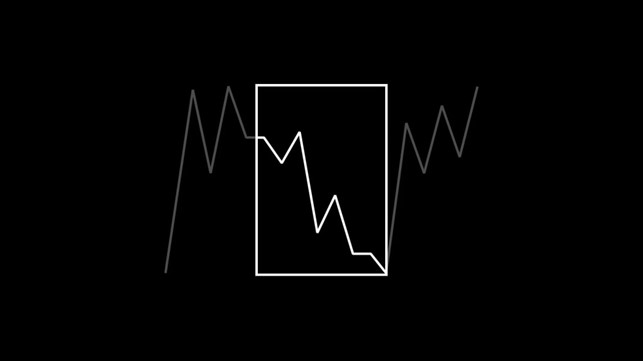

Guarda l’insieme non il frammento

Non è importante solo ciò che vediamo, ma anche il modo in cui lo percepiamo o lo inquadriamo. È facile lasciarsi prendere dal momento e fare in modo che qualcosa accada proprio adesso, un affare più grande di quello che è. Nel corso della nostra vita, ci siamo trovati in situazioni che sembravano la fine del mondo. Ma guarda, siamo ancora qui.

Fare un passo indietro rispetto a ciò che stiamo vivendo, per valutarlo nella giusta cornice dimensionale, è importante. Essere troppo concentrati sul presente o sul breve termine potrebbe farci sentire giù. Anche se abbiamo fatto progressi significativi lungo il percorso. Un brutto giorno o un brutto evento non è sufficiente per cancellare settimane, mesi o anni di progressi positivi. Se consideri qualcosa come negativo, fai un passo indietro per aumentare le dimensioni del fotogramma fino a quando non sembrerà positivo.

I mercati azionari scendono nel breve termine quasi quanto sono rialzisti, ma più lungo è il nostro arco temporale e più allunghiamo il nostro quadro, migliori saranno i risultati. Storicamente parlando, investire nello S&P 500 per più di 15 anni ha prodotto solo rendimenti positivi. Questo in un periodo di tempo che include: depressioni, guerre mondiali, recessioni, pandemie, alcuni dei peggiori tra i peggiori che l’umanità ha dovuto affrontare. Ricordati di rimpicciolire, di osservare il quadro generale, non solo un piccolo frammento di tempo.

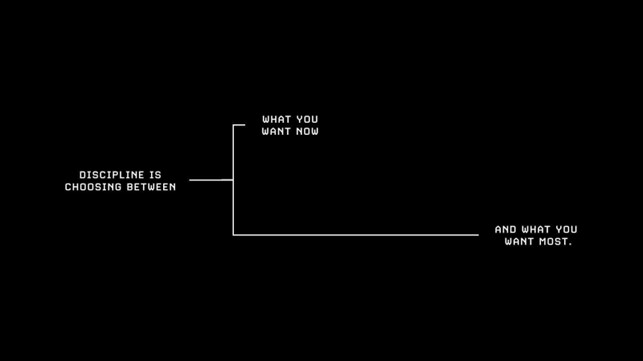

"La disciplina è scegliere tra ciò che vuoi adesso e ciò che desideri di più." - Abraham Lincoln

Uno dei modi più semplici per dare priorità agli investimenti è diventare più connesso al tuo sé futuro. Nel futuro puoi spesso sentirti estraneo al te attuale. Ha senso, pensa a quanto sei cambiato negli ultimi cinque anni. Le versioni passate di noi stessi possono sembrare persone completamente diverse. Ora proiettate la stessa entità del cambiamento nel corso dei decenni andando avanti.

La nostra giornata è piena di decisioni tra il nostro sé attuale e quello futuro. Con le tue finanze, si tratta principalmente di spendere o risparmiare. Parte di ciò che è così difficile è che i nostri cervelli sono programmati per il breve termine. Qualcosa che ci ha aiutato quando eravamo primitivi e le minacce erano ovunque, ma ora è qualcosa che danneggia il nostro pensiero a lungo termine. Ogni giorno prendiamo decisioni tra ciò che vogliamo adesso e ciò che desideriamo di più.

Senza sentirci connessi al nostro sé futuro: come saremo, cosa faremo, cosa sarà importante per lui, è impossibile stabilire delle priorità per lui. È indovinare le priorità per uno sconosciuto. Se puoi prenderti il tempo per capire meglio chi vuoi essere e cosa ti richiederà per arrivarci, avrai una migliore comprensione di ciò a cui devi dare la priorità. E quando devi decidere tra ciò che vuoi adesso e ciò che desideri di più, puoi prendere una decisione più equilibrata.

Costruire contro scommettere

Costruire un’abitudine può richiedere mesi e raccogliere i benefici di quell’abitudine potrebbe richiedere anche di più. A volte, anche una vita intera non è abbastanza lunga. Lo stesso vale con i nostri soldi. Costruire richiede coerenza, disciplina e, soprattutto, pazienza. Spesso la costruzione richiede più tempo di quanto pensiamo. Ogni giorno, partendo dal giorno prima. Confrontando giorno per giorno i progressi sembrano trascurabili, ma se si confrontano mesi, anni o decenni, i progressi sono impossibili da ignorare.

Le scommesse possono offrire una scorciatoia per ciò che vogliamo. Un modo per correre un grosso rischio per ottenere una grande ricompensa. Ma il problema è che le scommesse sono incoerenti. Se qualcuno riesce a vincere una scommessa, è perché: ha avuto ragione o perché ha avuto fortuna? In ogni caso ci sono tantissime variabili, la maggior parte delle quali sono fuori dal nostro controllo. È impossibile replicare costantemente il successo attraverso le scommesse e crea un falso senso di successo quando vinci perché potresti perdere tutto la prossima volta.

Investire con successo significa fare bene le piccole cose, per un tempo molto lungo. Quando parliamo di fare le piccole cose, concentrandoci su ciò che è sotto il nostro controllo, che possiamo replicare a lungo termine, parliamo di costruire. Sforzo calcolato sotto il nostro controllo, che costruisce verso i nostri obiettivi, le cose che desideriamo di più. Non metterti nella posizione di rischiare ciò che hai e di cui hai bisogno, per ciò che non hai e di cui non hai bisogno.

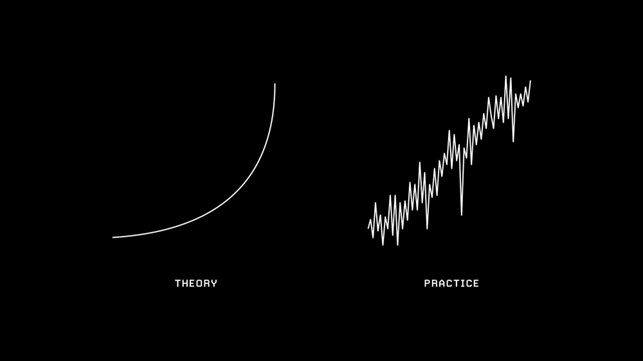

“In teoria, non c’è differenza tra pratica e teoria. In pratica sì”. — Yoghi Berra

Quando tracciamo un piano finanziario, utilizziamo medie storiche leggermente prudenti per un portafoglio. Generalmente assumiamo un tasso di rendimento costante e apportiamo aggiustamenti lungo il percorso. In realtà, i mercati non si comportano mai così. La performance per lo stesso identico portafoglio può variare drasticamente. La differenza tra l’anno migliore e quello peggiore dell’S&P 500 è quasi del 100%.

È importante avere aspettative realistiche perché stabilisce ciò che percepiamo come normale. L'S&P subisce un calo di almeno il 10% in circa 2/3 anni, è molto normale, anche in anni che registrano un enorme guadagno. Se qualcuno ha esperienza solo con i conti deposito, dove l’aspettativa è una piccola crescita senza possibilità di perdita, non appena vede un rendimento negativo nei suoi investimenti, potrebbe dare di matto. Secondo la loro esperienza, è anormale. Ma se le loro aspettative fossero in linea con la realtà, vedrebbero che è normale.

Il nostro successo come investitori non dipende dal nostro rendimento più alto in un anno, ma dal tempo in cui riusciamo a ottenere un rendimento modesto. Ognuno di noi sperimenterà molteplici recessioni nel corso della propria vita, numerosi mercati ribassisti e decine di volte in cui il mercato scende di oltre il 10%. Il trucco è capire che queste cose sono tutte normali. Non richiedono alcun cambiamento correttivo o drastico. Quando sapremo cosa aspettarci, non saremo sorpresi quando ciò accadrà davvero.

Investire durante l’incertezza

Ho scritto a fine 2023 la solita lettera agli investitori dove racchiudo l’anno appena passato traendone considerazioni ed insegnamenti per l’anno a venire. Nel primo trimestre del 2024 siamo tornati quasi sui massimi in ogni mercato (Cina esclusa) e come sempre vedo impazzare il fai da te, l’acquisto compulsivo di titoli ed un overconfidence generalizzata tra investitori e consulenti vendi rendimenti. Ecco perché mi sembra un gran bel momento per far tornare, spero più lettori possibili, con i piedi per terra.

Il motivo per cui oggi scrivo è perché in quella lettera del 2023, ho ripensato anche all’anno che era il 2022 ed alla complessità che ha aumentato l’incertezza generale per bene 24 mesi.

Il 2022 è stato un anno storicamente negativo per gli investitori. È stato un anno raro in cui non importava come eri investito (conservatore, equilibrato, aggressivo) comunque hai subito il mercato. Quindi posso capire come avrebbe potuto avere senso, o essere stato facile, saltare sul carrozzone abbastanza pieno allora di "catastrofi e rovine". Anche i "professionisti" erano tutti d'accordo su un terribile 2023.

La verità è che, il più delle volte, possiamo trovare ragioni per non investire durante qualsiasi piano finanziario. Che si tratti di titoli di notizie negative, incertezza del mercato o pessimismo. Ma questo è vero per ogni anno che sia mai stato, e sappiamo che gli investimenti hanno sempre avuto più successo che non. Oggi voglio dare uno sguardo approfondito agli investimenti in tempi di incertezza e al motivo per cui il 2023 si è rivelato un anno perfetto su cui riflettere mentre lo faccio.

Punti chiave:

- L’incertezza è una costante nei mercati, perché nessuno sa esattamente cosa accadrà dopo. Ma è sempre stato così, e i mercati hanno prodotto risultati eccezionali a lungo termine.

- Affronteremo queste cose per la prima volta nella nostra vita, ma raramente è la prima volta che una cosa accade. Guardando al passato, possiamo trovare situazioni simili e avere un’idea migliore di cosa potrebbe accadere in futuro.

- La chiave per trasformare qualcosa di spaventoso in qualcosa di familiare è capirlo meglio. Comprendendo meglio gli investimenti e l’incertezza possiamo prendere decisioni migliori per il nostro futuro.

Dove è iniziato il 2023

Nel 2022, lo S&P 500 ha chiuso l’anno con un rendimento del -19,4%, uno degli anni peggiori della storia, e il mercato obbligazionario ha vissuto il suo anno peggiore di sempre in termini di multipli. L’inflazione e l’aumento dei tassi d’interesse rendono ancora problematica la vita quotidiana di molte persone, senza una fine chiara in vista. È stato un anno difficile e un anno che potrebbe essere molto scoraggiante riguardo agli investimenti per andare avanti.

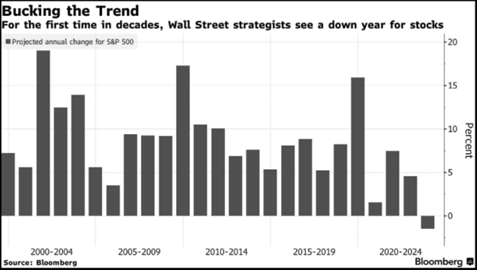

Anche i professionisti prevedevano un 2023 negativo. I titoli dei giornali prevedevano una probabilità del 100% che si verificasse una recessione , e Wall Street prevedeva il suo primo anno negativo in questo millennio, tra l'altro: 6 anni finora si sono rivelati con rendimenti negativi. Se stavi solo leggendo i titoli dei giornali, il 2023 sembrava non avere alcuna promessa.

Per i consumatori e gli investitori al dettaglio, la situazione sembrava incerta. Per gli addetti ai lavori era assolutamente certo che sarebbe stato un anno negativo. Come investitore, non era proprio quello che volevi sentire. Ma sapere aiuta sempre ad investire bene, soprattutto a comportarsi bene.

Qualcosa in cui mi sono imbattuto spesso ultimamente nei libri che ho letto, è l'idea che durante la nostra vita sperimenteremo molte cose per la prima volta, ma ciò non significa che sia la prima volta che cosa mai accaduta prima.

Con questo in mente, ho guardato indietro. Il 2022 è stato uno degli anni peggiori della storia per la performance dello S&P. Ma cosa è successo negli anni ancora peggiori? Tornando alla Grande Depressione, ci sono stati quattro anni in cui l'S&P ha registrato un rendimento peggiore rispetto al 2022:

- 2008: -37,0%

- 2002: -22,1%

- 1974: -26,5%

- 1937: -35,0%

Ma ecco cosa è successo l'anno successivo in ciascun caso:

- 2009: + 26,5%

- 2003: + 28,7%

- 1975: + 37,2%

- 1938: + 31,1%

Un rendimento positivo e molto superiore alla media a lungo termine dello S&P 500. Ora, i risultati passati non garantiscono rendimenti futuri, quindi questo non promette grandi rendimenti nel 2023. Ma dimostra che storicamente disponiamo di dati che possiamo utilizzare per avere un'idea di cosa potrebbe accadere in futuro, anche se non è altro che una semplice idea.

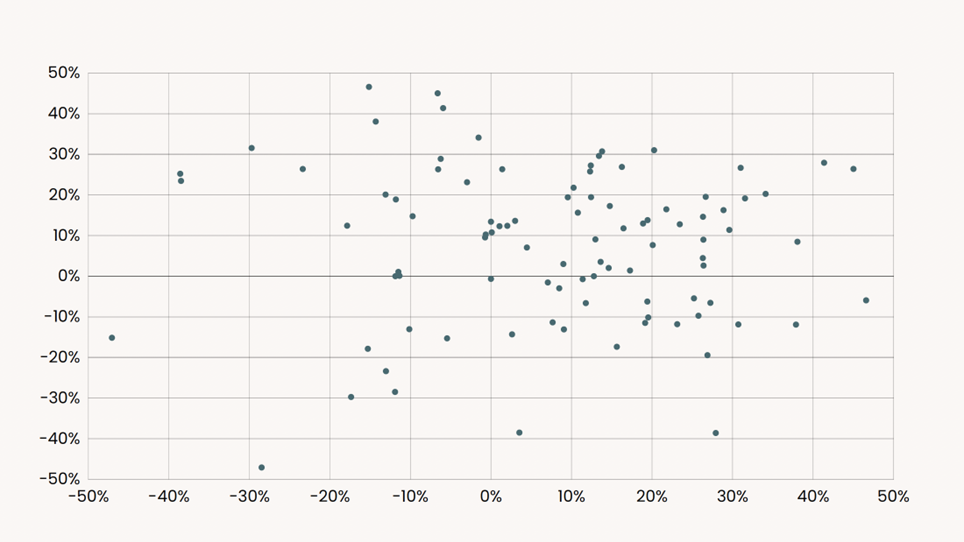

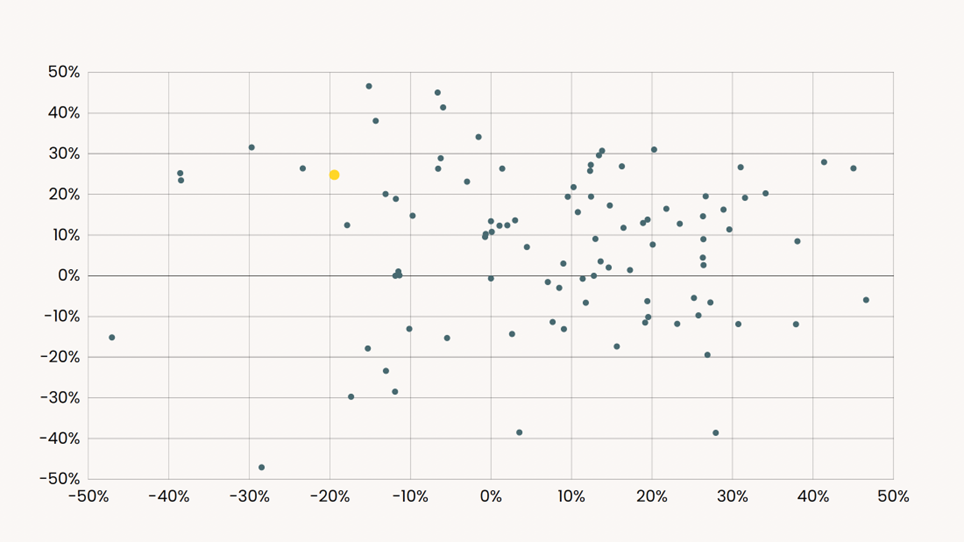

Poiché i nostri dati comprendevano solo quattro anni peggiori del 2022 ho messo insieme i dati che mostrano un anno specifico e il suo anno successivo, dal 1928 al 2022. Ad esempio, guarderei il 2021 sull'asse X e il 2022 sull'asse Y. Ecco come appaiono i dati:

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2022)

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2022)

Certo, è difficile da vedere, anche per me che ho realizzato il grafico, quindi trovo che questa sia una visualizzazione più semplice per dargli davvero un senso:

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2022)

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2022)

Anche senza entrare nei dati e nei numeri, possiamo fare un paio di osservazioni forti:

- Abbiamo molti più primi anni positivi che primi anni negativi (più punti a destra che a sinistra)

- Abbiamo molti più secondi anni positivi che negativi (più punti in alto che in basso)

Guardando indietro, abbiamo molte informazioni. Tornando al 1932, agli anni con un rendimento annuo peggiore rispetto al 2022, sono seguiti anni con un rendimento molto superiore alla media di lungo periodo. Osservando 94 punti di dati che mettono a confronto un dato anno e l'anno successivo, scopriamo che c'è una probabilità molto maggiore che un anno sia positivo che negativo (sia per il primo anno che per il secondo anno).

Comprendere l'incertezza

In qualsiasi momento, può esserci incertezza sui mercati. Che si tratti di volatilità, opinioni personali, titoli dei media o flussi naturali di mercato. L'incertezza può essere reale o fittizia, ma in entrambi i casi non significa che sia sempre rilevante. Un investitore diversificato con un orizzonte temporale di oltre 40 anni non dovrebbe preoccuparsi di un rapporto trimestrale sugli utili, anche se fa notizia.

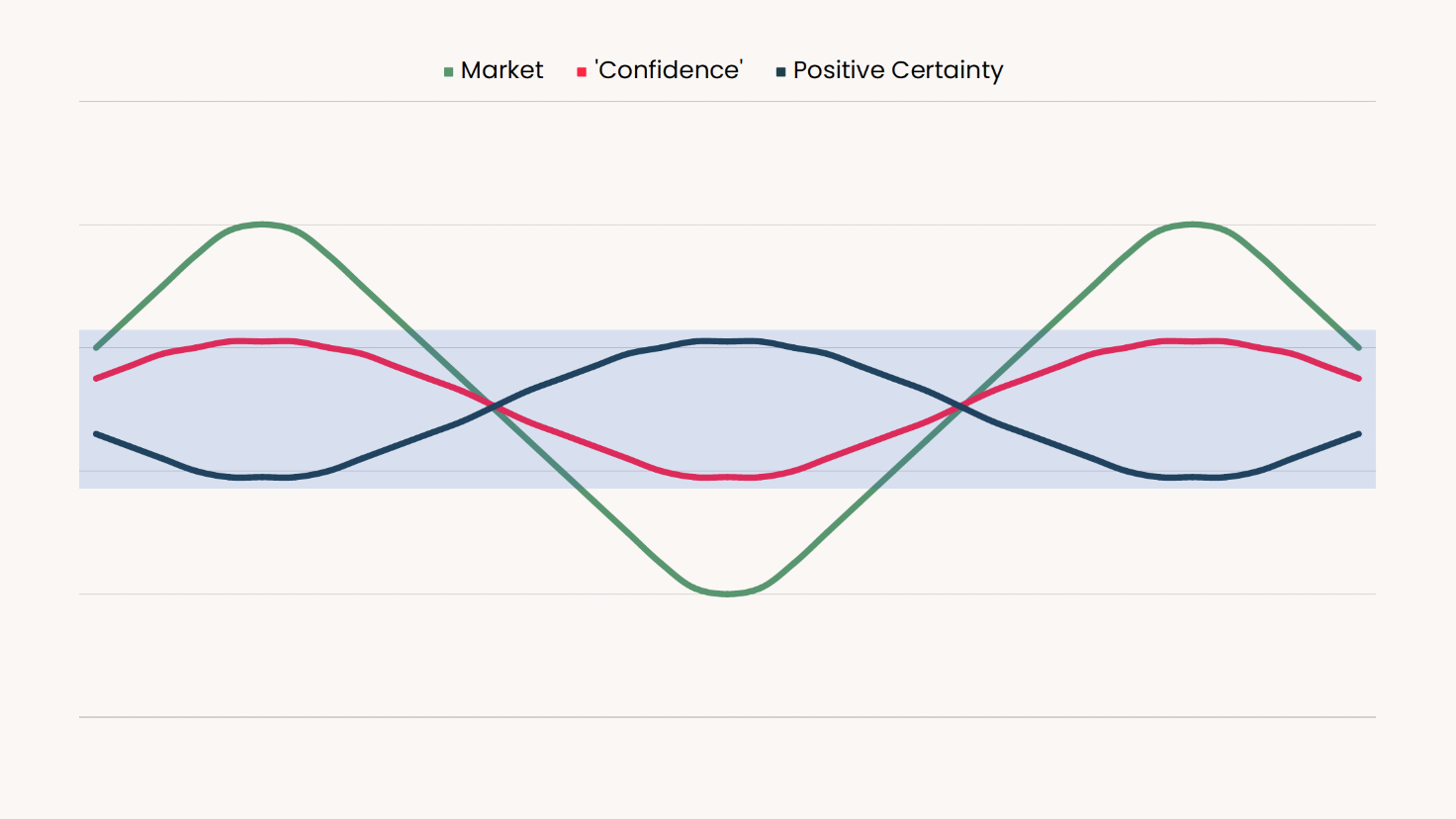

Spesso pensiamo all’incertezza in una direzione negativa, quando i mercati hanno un trend al ribasso. Ma è più importante pensare all’incertezza e ai mercati nel loro complesso, come un fattore costante. È un'idea a cui ho pensato molto ultimamente, è cruda, ma forse ha senso. Nella mia testa, assomiglia a questo:

Il grafico è costituito dal movimento naturale del mercato, dal senso di "fiducia" degli investitori, dalla certezza del movimento positivo e da una zona di prezzo ragionevole (tonalità blu).

Il grafico è costituito dal movimento naturale del mercato, dal senso di "fiducia" degli investitori, dalla certezza del movimento positivo e da una zona di prezzo ragionevole (tonalità blu).

I mercati si muovono naturalmente su e giù nel corso del tempo, ma fortunatamente per noi, molto di più. In qualsiasi momento, i mercati possono essere considerati: valore equo (entro l’ombra blu), sopravvalutati (sopra l’ombra blu) o sottovalutati (sotto l’ombra blu). Un mercato sottovalutato è come se fosse in vendita, mentre un mercato sopravvalutato è come pagare un premio. I mercati fluttuano naturalmente tra queste diverse zone, lo hanno sempre fatto e lo faranno sempre.

Quando i mercati salgono e diventano sopravvalutati, a un certo punto i prezzi smettono di avere senso, quindi il prezzo diventa meno certo in quanto diventa più imprevedibile. Ma allo stesso tempo, gli investitori possono provare un senso di “fiducia” nel fatto che il titolo sia inarrestabile e stia andando sulla Luna.

Nella direzione opposta, quando i mercati scendono, i prezzi diventano più stabili, arrivando addirittura a essere a sconto. Anche se le cose stanno diventando più chiare e certe, la “fiducia” degli investitori diminuisce insieme al prezzo, fino a quando gli investitori non hanno più interesse a investire. È una relazione inversa e, come molte cose legate agli investimenti, una cosa in cui il nostro istinto o intuizione può portarci fuori strada.

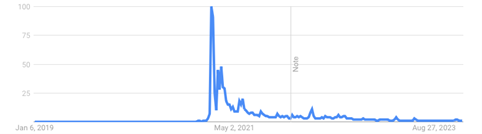

Diamo un'occhiata a un esempio di vita reale, ricordate GameStop (GME)?

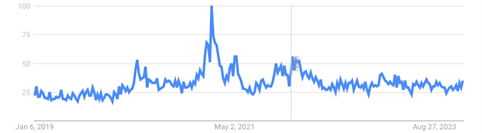

Credo che più persone abbiano parlato di investimenti e di mercato azionario durante il periodo del GME rispetto al passato, e sembra essere vero. Il GME ha raggiunto il suo massimo storico il 27 gennaio 2021, la stessa settimana in cui la ricerca su Google ha raggiunto il picco sia per "GME" che per "Come investire", una combinazione molto pericolosa. A partire da questo articolo, da allora il GME è sceso di oltre l’80%.

Tendenze di Google per "GME"Google

Trends per "Come investire"

Al suo apice, il GME era di gran lunga il meno sicuro di sempre, ma la “fiducia” degli investitori nella società non è mai stata così alta. È una dinamica di interessi, nella quale chiunque potrebbe rimanere coinvolto.

Spesso pensiamo che un mercato in calo significhi incertezza. Ma direi che un mercato in calo fornisce certezza e chiarezza per il futuro. Si tratta di una correzione che riporta a prezzi ragionevoli e di un'opportunità per tornare indietro nel tempo nei mercati per acquistare a prezzi più bassi. Spesso consideriamo i mercati o i titoli sopravvalutati con una certezza ingiustificata, quando in realtà sono più incerti. Comprendere la relazione tra mercati e incertezza è importante, perché in molti casi la nostra intuizione funziona al contrario. Anche se riuscissimo ad allineare l’incertezza con i titoli più interessanti, ciò di per sé potrebbe risparmiarci molta ansia futura e FOMO (Fear of Missing Out).

Investire durante l'incertezza

Se accettiamo che l’incertezza è un fattore costante nei mercati, allora dobbiamo trovare una soluzione per affrontarla in ogni momento. Soprattutto se consideriamo che l’incertezza è sempre stata una costante, e i mercati hanno comunque finito per produrre ottimi risultati. L’incertezza non è sufficiente a dissuaderci dagli investimenti.

Il primo punto da cui iniziare è acquisire una conoscenza fondamentale di come funzionano gli investimenti. Non è necessario tuffarti nel profondo, ma è importante essere in grado di avere una conversazione sui tuoi soldi e capire cosa stanno facendo per te. L'apprendimento potrebbe assomigliare alla lettura di un blog (come questo), alla conversazione con il tuo consulente finanziario o alla lettura di un libro.

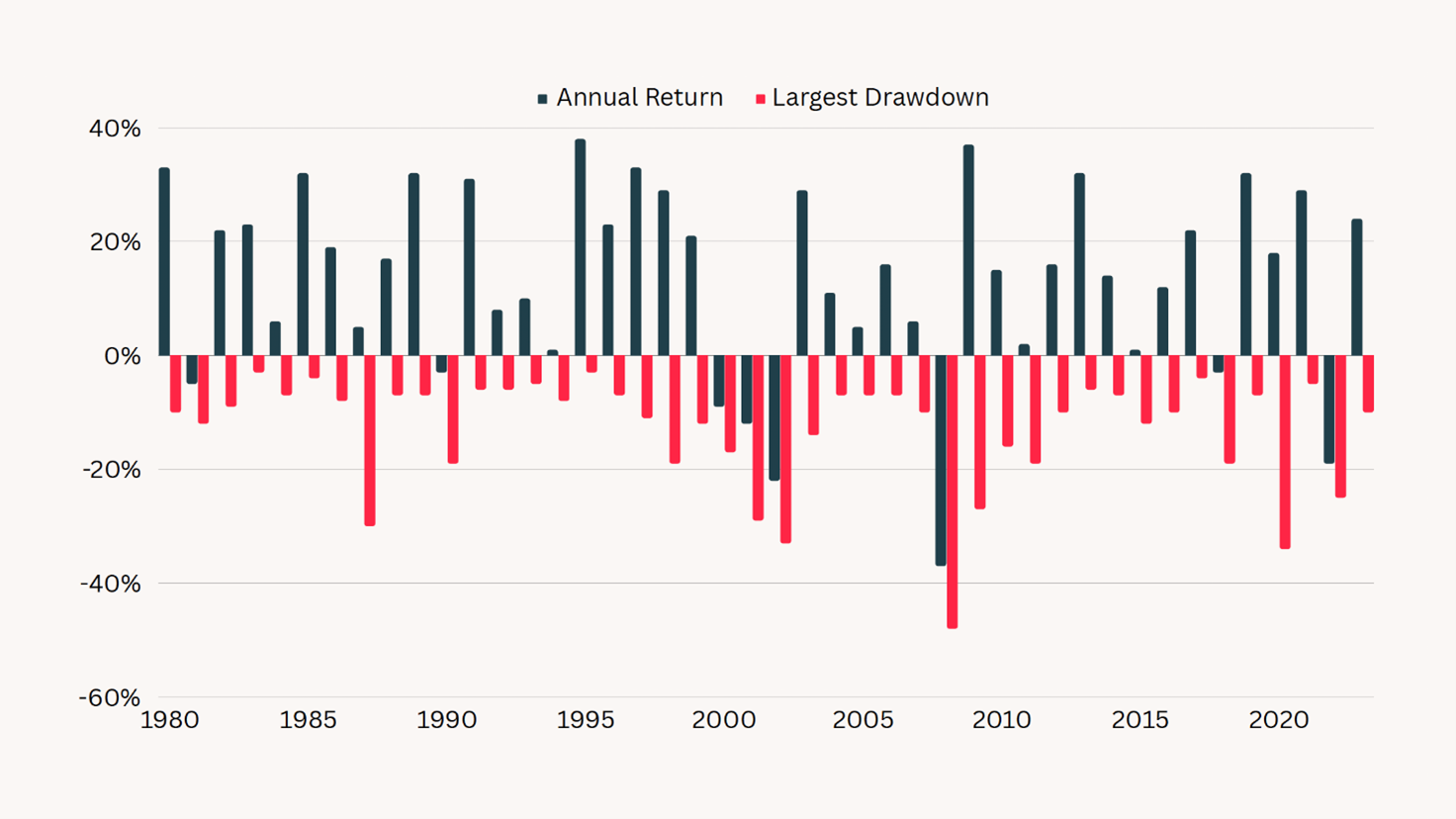

Dopo aver costruito le fondamenta, il prossimo passo importante è definire le aspettative . Anche negli anni con rendimenti fenomenali, sperimentiamo una volatilità significativa. Di seguito è riportato un grafico che confronta il rendimento annuale di un anno con il suo più grande ribasso.

Rendimenti annuali S&P 500 vs. calo intra-anno (1980-2023)

Rendimenti annuali S&P 500 vs. calo intra-anno (1980-2023)

Se per miracolo non sperimentassi mai un rendimento annuale negativo per il resto della tua vita (pur essendo ancora un investitore), non eviterai di vedere la volatilità durante quegli anni di successo. Investire è molto più psicologico di quanto la maggior parte delle persone creda, e gran parte di ciò consiste nel capire come sopravvivere ai momenti difficili.

Tornando all'inizio di questo articolo, è utile comprendere cosa è successo in passato, per darci un'idea migliore di cosa potrebbe accadere in futuro. Potremmo sperimentare per la prima volta un crollo del mercato, ma nel corso della storia se ne sono verificati innumerevoli. Osservando il grafico qui sopra, ci sono 7 dei 45 anni (circa 1/7) che subiscono un calo di almeno il 20%. Affrontarlo per la prima volta potrebbe sembrare spaventoso, insolito e forse anche darti sensazioni che la fine del mondo sia alle porte. Ma capire che ciò accade con una frequenza regolare è rassicurante.

È anche importante stabilire aspettative realistiche per i rendimenti. Come la maggior parte delle cose buone, investire correttamente richiede tempo. Il segreto del successo di Warren Buffett è che è stato in grado di investire per così tanto tempo, è così semplice. Ma per qualche motivo, gli investitori possono sentirsi autorizzati a prendere una scorciatoia che li rende milionari da un giorno all’altro. Invece di adottare un approccio collaudato di investimento nell’arco della nostra vita, gli investitori possono scoraggiarsi quando non vedono risultati immediati e abbandonare del tutto.

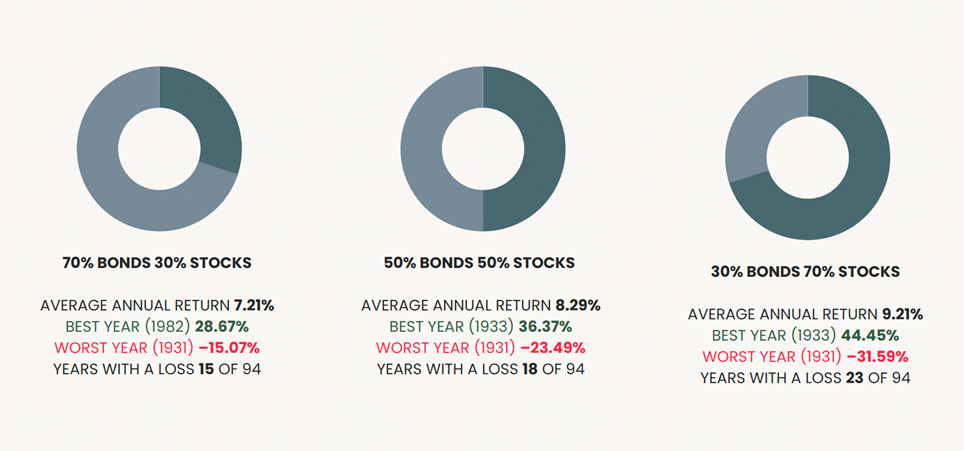

Invece di aspettative irrealistiche, guardare al passato può darci linee guida su cosa aspettarci in futuro. Le informazioni seguenti ci mostrano come si sono comportate le diverse allocazioni di portafoglio in passato. Utilizzando queste informazioni come guida, possiamo avere aspettative più chiare per i nostri investimenti e comprendere meglio quella che sarebbe considerata una performance normale, il che dovrebbe in definitiva fornire maggiore certezza (e meno stress) durante quei periodi volatili.

Indice USD storico rischio/rendimento Vanguard (1926 - 2019)

Indice USD storico rischio/rendimento Vanguard (1926 - 2019)

Dopo aver acquisito una comprensione fondamentale del funzionamento degli investimenti e aver stabilito aspettative realistiche basate sui dati passati, il passaggio finale sarebbe quello di costruire un piano a prova di incertezza. Un piano semplice e semplice da seguire, in modo che durante i periodi di incertezza tu possa bloccare il rumore e concentrarti su ciò che puoi controllare.

Nel grafico qui sopra, possiamo vedere che anche in un portafoglio conservativo (pesantemente obbligazionario), vediamo ancora una volatilità significativa (anno peggiore -15,07%). Ma anche considerando questo, vediamo un ottimo rendimento medio annuo del +7,21%. Questi rendimenti annuali incorporano il bene, il male e tutto il resto. La cosa migliore che possiamo fare per i nostri investimenti è lasciarli soli il più a lungo possibile. Essere in grado di farlo deriva dalla fiducia nel tuo piano secondo cui, qualunque cosa accada a breve termine, è giustificato, e a lungo termine, non avrà importanza.

Avere un piano che delinea ciò che devi fare per i prossimi X anni per costruire il tuo stile di vita ideale, ti dirà esattamente cosa devi fare e definirà entro quali parametri è stato progettato. Quindi non importa quale sia il nuovo titolo o tendenza, non devi inseguirli. C'è molto più conforto nel sapere esattamente cosa dobbiamo fare per vedere il successo che stiamo cercando.

Dove è finito il 2023

Ancora una volta, è importante capire che i risultati passati non garantiscono rendimenti futuri. Ma la grande domanda è: era giusto essere ottimisti per il 2023?. Bene, ecco come sono andate le cose:

- 2022: -19,4%

- 2023: + 24,2%

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2023)

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2023)

Come i 4 anni peggiori del 2022, il 2023 ha avuto un tasso di rendimento superiore alla media. Il nostro punto dati più recente (contrassegnato in giallo), ora ci dà un totale di 95, quindi diamo un'occhiata ai numeri.

Abbiamo un primo anno positivo il 68,4% (65/95) delle volte, che in realtà è la stessa identica probabilità di un secondo anno positivo (indipendentemente dal primo anno).

Inoltre, se un dato anno è negativo, l’anno successivo sarà positivo nel 73,3% (22/30) delle volte. Che in realtà è superiore alla possibilità che si verifichi una situazione positiva-positiva, nel 66,1% (43/65) delle volte.

In ogni caso, non importa se consideriamo un dato anno come il primo o il secondo anno, la possibilità che sia un anno positivo è molto maggiore della possibilità che sia un anno negativo. Dimostrando che, qualunque cosa accada sui mercati, è sempre il momento migliore per essere un investitore.

Imparare per migliorare

Credo che sia importante avere la mentalità secondo cui il futuro sarà sempre migliore del passato. Potrebbe non sembrare sempre così, ma nel complesso stiamo riscontrando progressi positivi. Continuiamo a vedere l’aumento dell’aspettativa e della qualità della vita, gli sviluppi nella tecnologia e nella medicina, che portano tutti a un futuro migliore. Questa mentalità si applica anche ai mercati.

Sarò sempre ottimista riguardo ai mercati, si tratta semplicemente di comprenderli. La paura deriva dall'inconsapevolezza. A volte ci vuole un po' di tempo, ma imparando a conoscere ciò che non capiamo, possiamo renderlo più familiare e meno spaventoso. Paura di investire? Scopri semplicemente come funziona l'investimento.

Il 2023 si è rivelato l'anno perfetto su cui riflettere con incertezza, perché era l'anno che con maggiore certezza sarebbe stato esattamente quello che non era. Wall Street ne era così sicura che predisse il primo anno negativo di questo millennio. Alcuni titoli riportavano una certezza pari al 100% che una recessione fosse in serbo per il 2023.

C'è sempre incertezza nel breve termine negli investimenti, incertezza nel male ma anche nel bene. L’incertezza può significare piacevoli sorprese. All’inizio del 2023, sembrava un anno buono come sempre per sedersi in disparte e aspettare un anno migliore per investire, ma avresti perso rendimenti fantastici.

Allora perché le opinioni erano così sbagliate? È perché nessuno sa veramente cosa succederà dopo. La cosa migliore che qualcuno potrebbe dire è: l’anno prossimo i mercati potrebbero salire o scendere, ma a lungo termine i mercati saliranno molto più di quanto scenderanno, il che si tradurrà in una crescita esponenziale. Nel lungo termine, la nebbia dell’incertezza a breve termine si dirada. Quanto più a lungo investiamo, tanto più certi diventeranno i nostri risultati.

Creando certezza dentro di noi, nei nostri progressi e nel nostro piano, possiamo bloccare più facilmente il rumore incerto che in realtà non ha importanza. È un peccato che ci si concentri così tanto su cose che non contano. Certo, gli eventi a breve termine possono causare fluttuazioni, ma a lungo termine quel rumore finisce per eguagliare un’increspatura, non l’onda che si pensa sia.

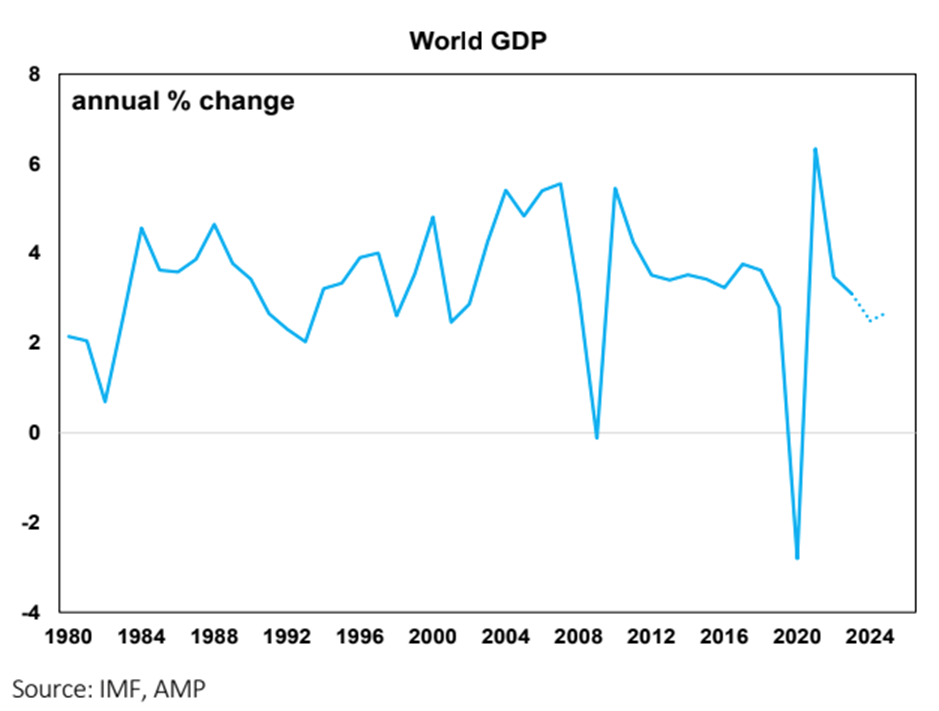

Analisi di una recessione scampata nel 2024

La crescita economica globale, misurata dal PIL, tende a raggiungere una media del 3% nel lungo periodo. Quest’anno è prevista una crescita globale inferiore alla media del 2,5% (vedi grafico seguente) dopo il 3,1% nel 2023. Istituzioni come il FMI sono più ottimiste, stimando il 3,1% per il 2024 e il 3,2% per il 2025.

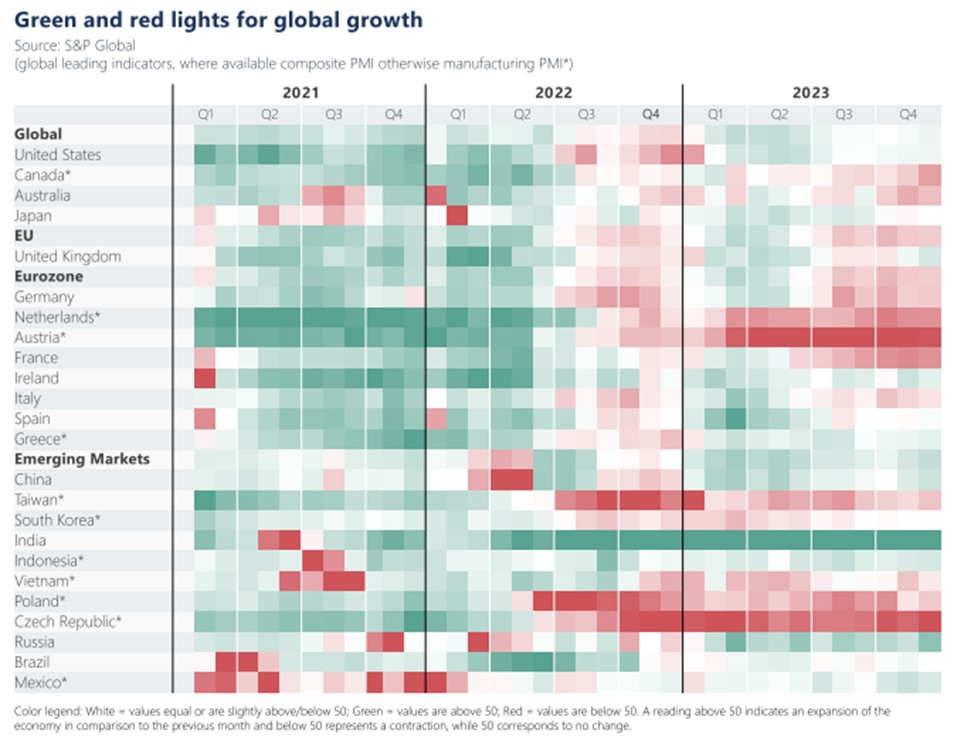

La “mappa termica” di seguito mostra l’evoluzione della crescita economica nelle maggiori economie del mondo. La crescita del PIL nel 2023 è stata più debole rispetto al 2021, in particolare in Europa e in alcune parti del mondo emergente.

La “mappa termica” di seguito mostra l’evoluzione della crescita economica nelle maggiori economie del mondo. La crescita del PIL nel 2023 è stata più debole rispetto al 2021, in particolare in Europa e in alcune parti del mondo emergente.

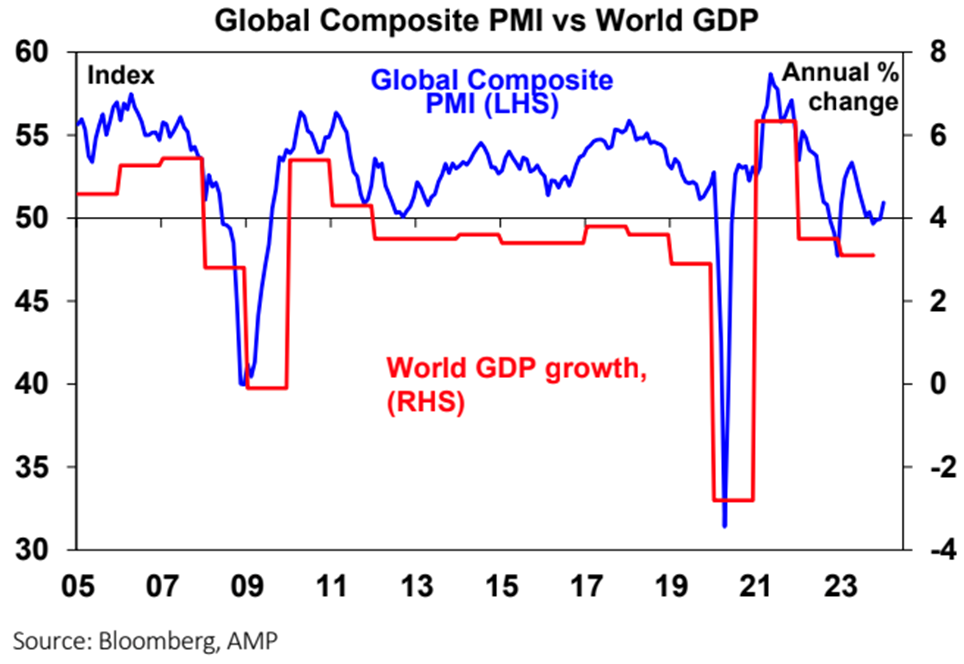

Facciamo spesso riferimento agli indici dei responsabili degli acquisti (o PMI) come indicatori anticipatori della crescita delle aziende manifatturiere e dei servizi. Il PMI composito (che è una media ponderata delle condizioni del settore manifatturiero e dei servizi) ha ripreso una tendenza al rialzo dalla fine del 2023 (vedere il grafico seguente), con condizioni migliori sia per le imprese manifatturiere che per quelle dei servizi, un segnale positivo per la crescita globale e non in linea con una flessione generale.

Facciamo spesso riferimento agli indici dei responsabili degli acquisti (o PMI) come indicatori anticipatori della crescita delle aziende manifatturiere e dei servizi. Il PMI composito (che è una media ponderata delle condizioni del settore manifatturiero e dei servizi) ha ripreso una tendenza al rialzo dalla fine del 2023 (vedere il grafico seguente), con condizioni migliori sia per le imprese manifatturiere che per quelle dei servizi, un segnale positivo per la crescita globale e non in linea con una flessione generale.

Gli Stati Uniti rimarranno a prova di recessione?

Gli Stati Uniti rimarranno a prova di recessione?

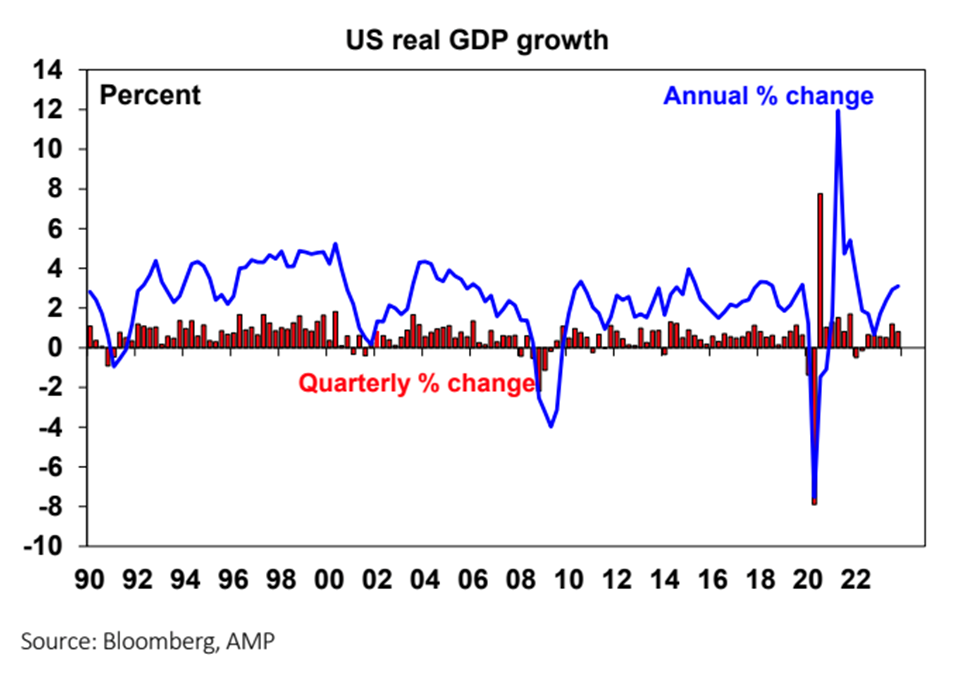

La forza dell’economia statunitense è spesso un barometro per il resto del mondo attraverso il dato della domanda, essendo la più grande economia del mondo, e quello dei mercati finanziari, con molti dei principali mercati azionari, valutari e a reddito fisso che prendono il comando dagli Stati Uniti.

La forza dell’economia statunitense nel 2023, nonostante l’inasprimento dei tassi di interesse dall’inizio del 2022, è stata sorprendente. La crescita del PIL nel trimestre di dicembre del 2023 è stata del 3,3% annualizzato e le attuali aspettative per il trimestre di marzo di quest’anno si attestano al 3,4%. La spesa per consumi è stata la componente più forte della crescita, con contributi positivi provenienti dalla spesa pubblica e dagli investimenti delle imprese private, mentre le esportazioni nette e le scorte hanno penalizzato la crescita.

Nonostante questa forza, c’è ancora una moderata possibilità di una recessione negli Stati Uniti nel 2024, secondo alcuni indicatori anticipatori come la curva dei rendimenti invertita, i nuovi ordini ISM, alcune misure della fiducia dei consumatori e gli standard di prestito.

Nonostante questa forza, c’è ancora una moderata possibilità di una recessione negli Stati Uniti nel 2024, secondo alcuni indicatori anticipatori come la curva dei rendimenti invertita, i nuovi ordini ISM, alcune misure della fiducia dei consumatori e gli standard di prestito.

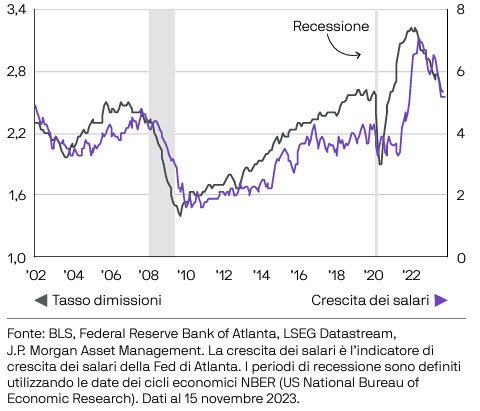

Il mercato del lavoro si sta indebolendo, con gli annunci di lavoro in calo e il tasso di disoccupazione in aumento (anche se è ancora basso rispetto alla storia).

L’inflazione è scesa al 3,1% su base annua e riteniamo che raggiungerà il 2,5% entro dicembre, poiché la crescita salariale si modera e contribuisce a ridurre l’inflazione dei servizi, il che dovrebbe consentire alla Federal Reserve americana di tagliare i tassi di interesse entro la metà del 2024. Prevediamo che la crescita del PIL rallenterà all’1,4% nel corso dell’anno fino a dicembre, ben al di sotto dei livelli del 2023, ma non del tutto coerente con una recessione, il che è positivo per la crescita degli utili statunitensi e per il mercato azionario.

L’economia dell’Eurozona dovrà lottare senza tagli dei tassi

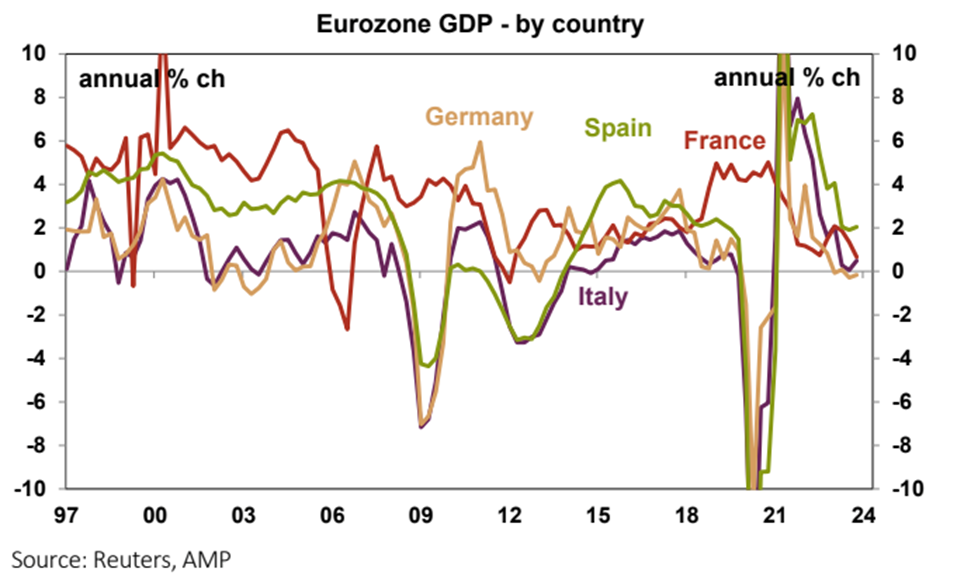

La crescita del PIL dell’Eurozona è aumentata di poco nell’ultimo anno, con una crescita del PIL che alla fine del 2023 sarà pari solo allo 0,1% su base annua. La debolezza è evidente in Germania, Francia e Italia, mentre la Spagna continua a resistere (si veda il grafico seguente).

La crescita dell’Eurozona ha sofferto del rallentamento della produzione globale e del calo delle importazioni cinesi, che hanno pesato sulle esportazioni nette dell’Eurozona. L’inflazione è scesa al 2,8% nel corso dell’anno fino a gennaio (secondo l’IPC principale), in calo rispetto al suo massimo ciclico del 10,6% nell’ottobre 2022. Riteniamo che il contesto di scarsa crescita e il progresso dell’inflazione spingeranno la Banca Centrale Europea a iniziare a tagliare i tassi di interesse verso la metà dell’anno, o poco prima. Un miglioramento delle condizioni manifatturiere globali nel 2024 (secondo il PMI) e i tagli dei tassi dovrebbero portare la crescita dell’Eurozona allo 0,9% nel 2024, in miglioramento rispetto allo scorso anno.

La crescita dell’Eurozona ha sofferto del rallentamento della produzione globale e del calo delle importazioni cinesi, che hanno pesato sulle esportazioni nette dell’Eurozona. L’inflazione è scesa al 2,8% nel corso dell’anno fino a gennaio (secondo l’IPC principale), in calo rispetto al suo massimo ciclico del 10,6% nell’ottobre 2022. Riteniamo che il contesto di scarsa crescita e il progresso dell’inflazione spingeranno la Banca Centrale Europea a iniziare a tagliare i tassi di interesse verso la metà dell’anno, o poco prima. Un miglioramento delle condizioni manifatturiere globali nel 2024 (secondo il PMI) e i tagli dei tassi dovrebbero portare la crescita dell’Eurozona allo 0,9% nel 2024, in miglioramento rispetto allo scorso anno.

La Cina ha bisogno di maggiori stimoli... ma potrebbe non ottenerli

L’economia cinese si trova ad affrontare numerosi ostacoli simultanei alla crescita. I lunghi lockdown legati al COVID-19 hanno avuto un forte impatto negativo sulla spesa dei consumatori (in particolare per i servizi), che deve ancora riprendersi completamente, il mercato immobiliare deve fare i conti con un eccesso di stock immobiliare, investimenti eccessivi e problemi con i costruttori, l’invecchiamento della popolazione ha ridotto la forza lavoro la produttività e la partecipazione e le azioni cinesi sono scese di oltre il 40% rispetto ai massimi del 2021, il che è negativo per la fiducia dei consumatori poiché molti cinesi utilizzano il mercato azionario come investimento (in assenza di un sistema pensionistico).

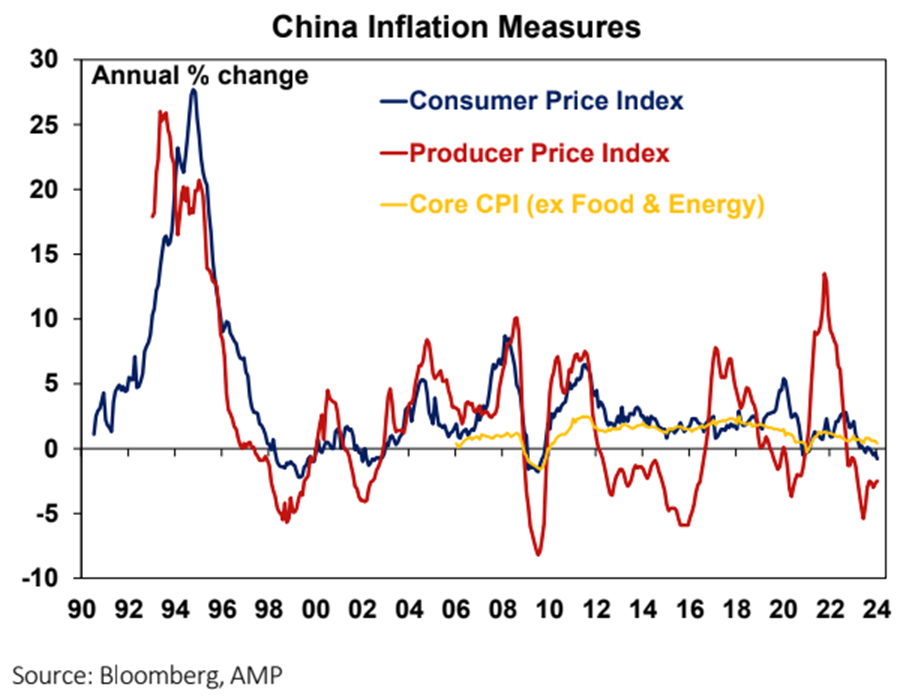

Riflettendo le condizioni di crescita debole, i prezzi al consumo cinesi sono in deflazione al -0,8% su base annua fino a gennaio (vedere il grafico seguente), il che pesa sugli utili aziendali, sui salari delle famiglie e deprime il sentiment.

I politici hanno concentrato le misure di stimolo sulla riduzione dei costi di finanziamento, sull’aumento delle emissioni di obbligazioni societarie e su programmi infrastrutturali mirati.

I politici hanno concentrato le misure di stimolo sulla riduzione dei costi di finanziamento, sull’aumento delle emissioni di obbligazioni societarie e su programmi infrastrutturali mirati.

Ma, senza ulteriori misure di allentamento monetario e fiscale (in particolare affinché le famiglie aumentino la fiducia e incoraggino la spesa anziché il risparmio), la crescita cinese rimarrà contenuta. Prevediamo una crescita del PIL pari a circa il 4,6% nel 2024 e al 3% nel prossimo decennio. Si tratta di un tasso molto più basso di quello a cui il mondo era abituato, dato che la Cina cresceva a circa il 10% tra il 2006 e il 2010, anche se, dato che l’economia cinese è ora più del doppio di quella di allora, c’è ancora un vantaggio positivo e positivo. contributo considerevole alla crescita globale e alla domanda di materie prime (che è importante per l’Australia).

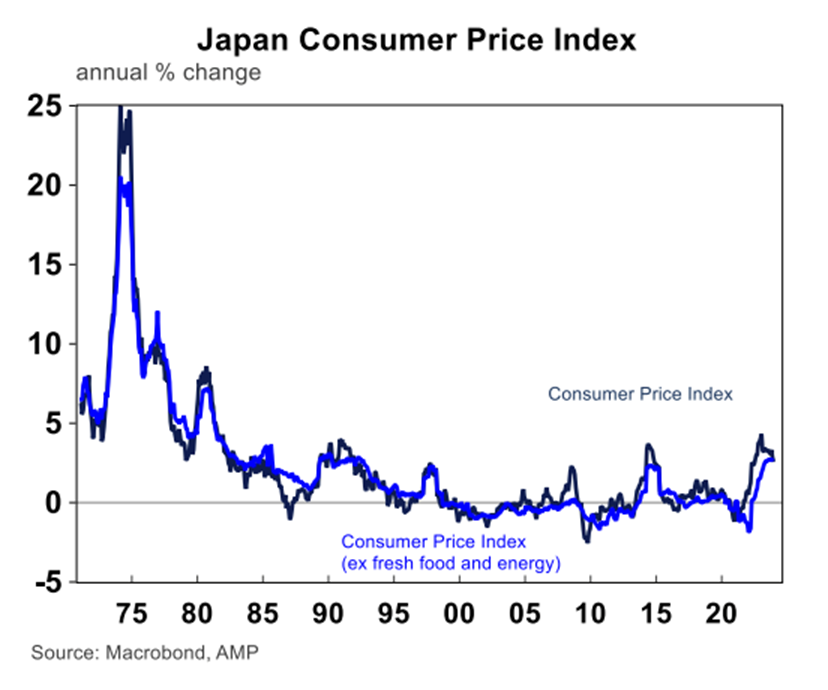

Quando inizierà il Giappone a inasprire la sua politica monetaria?

La Banca del Giappone è l’ultima grande banca centrale a non aver inasprito la politica monetaria nel periodo post-COVID. L’attuale tasso ufficiale è al -0,1% e i tassi di interesse oscillano tra il -0,1% e lo 0,5% dalla fine degli anni ’90. I bassi tassi di interesse rispetto ai concorrenti globali hanno visto lo yen giapponese deprezzarsi di oltre il 30% dal 2022. Tuttavia, la pressione sulla Banca del Giappone sta aumentando affinché inizi a inasprire la politica monetaria.

La Banca del Giappone ha già allentato il suo obiettivo di controllo della curva dei rendimenti sui rendimenti obbligazionari e il prossimo passo sarà quello di rimuovere completamente il controllo dei rendimenti prima di aumentare eventualmente i tassi di interesse. L’inflazione complessiva dei prezzi al consumo è pari al 2,6% su base annua fino a dicembre 2023 e al 2,8% per l’inflazione core (che esclude cibo ed energia).

Tuttavia, la difficoltà storica del Giappone nel sollevare e sostenere l’inflazione e le aspettative di inflazione e i recenti scarsi risultati in termini di crescita del PIL (che hanno visto la crescita del PIL crollare nei trimestri di settembre e dicembre 2023, il che significa una recessione tecnica) significano che la Banca del Giappone procederà con cautela nell’aumentare i tassi e quest’anno sono probabili solo 10-20 punti base di rialzi dei tassi.

Implicazioni per gli investitori dal consulente finanziario

Implicazioni per gli investitori dal consulente finanziario

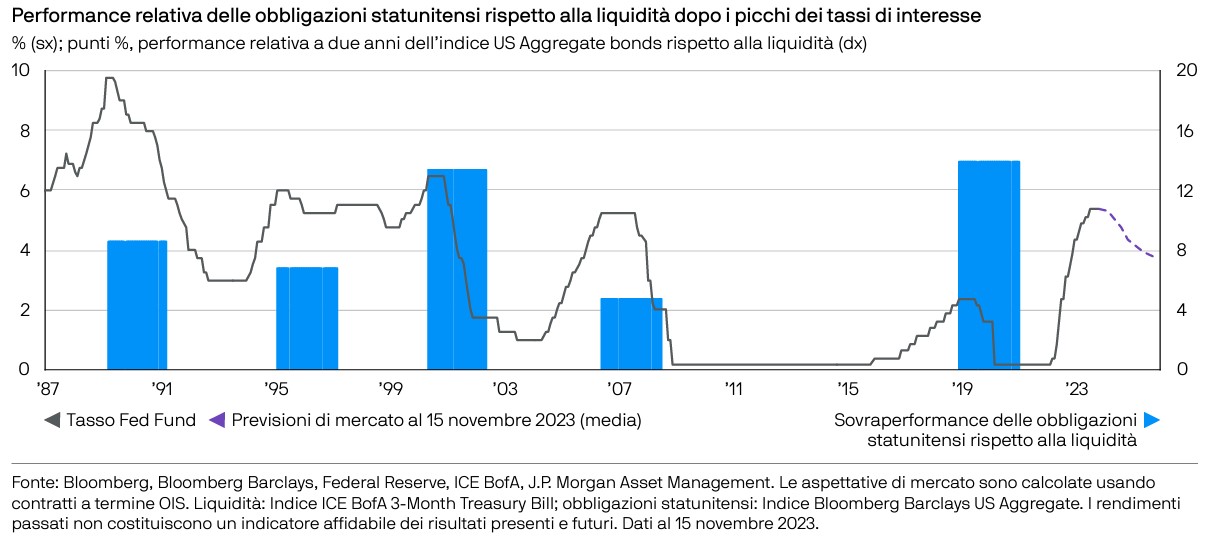

Il 2024 sarà probabilmente un anno di crescita più lenta del PIL in tutto il mondo, ma una recessione globale è improbabile. Si tratta quindi di una buona notizia per gli utili globali e i mercati azionari, e prevediamo che le azioni globali registreranno rendimenti positivi intorno al 7% nel 2024. Un ulteriore calo dell’inflazione globale consentirà a numerose banche centrali globali di iniziare a tagliare i tassi di interesse entro la fine dell’anno, il che aprirà la strada a una crescita globale più forte nel 2025.

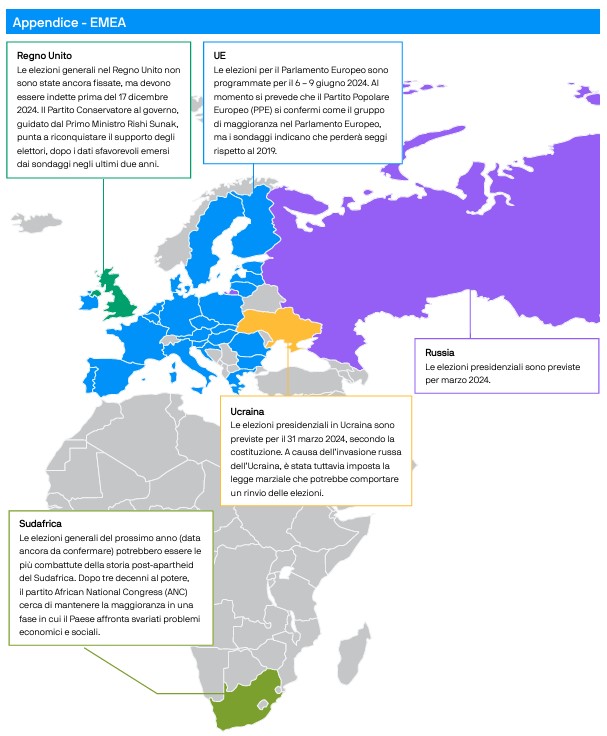

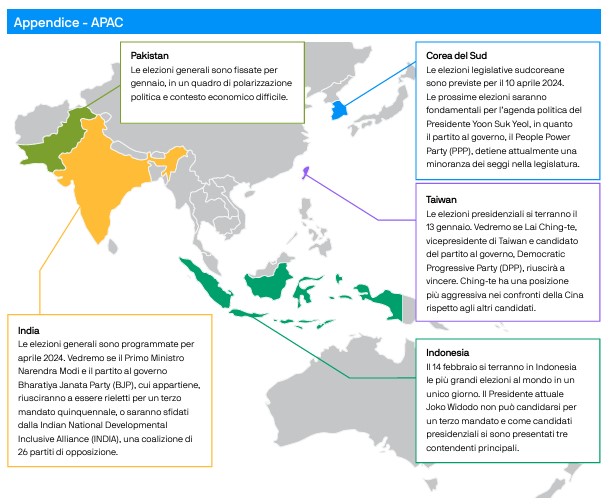

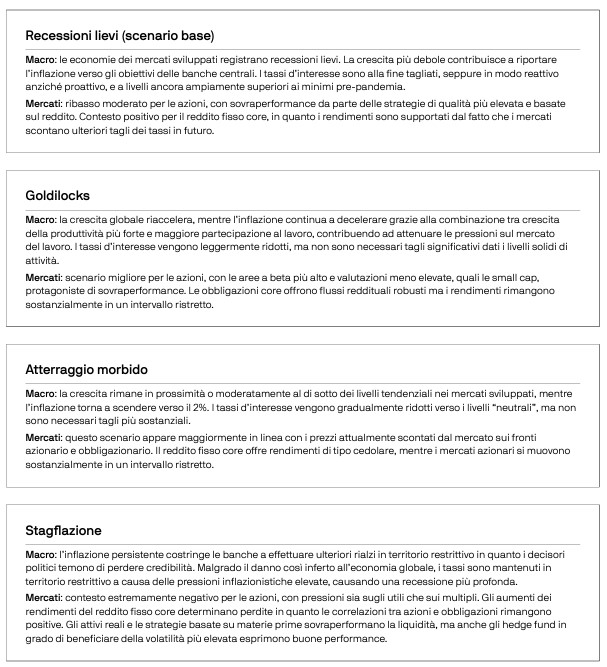

La geopolitica è sempre importante per gli investitori, ma nel 2024 ciò potrebbe avere ancora più importanza poiché circa il 50% della popolazione mondiale avrà un’elezione. Le elezioni causano incertezza e potenziali cambiamenti che probabilmente determineranno ulteriore volatilità nei mercati azionari. Le elezioni presidenziali statunitensi di novembre rappresentano un importante evento di rischio sia per gli Stati Uniti che per il mondo, soprattutto a causa del potenziale impatto delle elezioni sulla politica fiscale statunitense (e su come ciò si traduce in rendimenti obbligazionari) e sulla politica commerciale statunitense (soprattutto per quanto riguarda in Cina).

Le questioni geopolitiche spesso causano anche sconvolgimenti nei prezzi delle materie prime e nei costi di trasporto globali, che incidono sull’inflazione. Anche un secondo aumento dell’inflazione o un’inflazione persistentemente elevata rappresentano un rischio per le economie sviluppate nel 2024, il che ritarderebbe l’inizio dei tagli dei tassi di interesse da parte delle banche centrali.

Dove guarda ARK per il futuro: 3 temi dal rapporto Big Ideas 2024

Dai regni della fantascienza al mondo reale: robot e droni sono tra le innovazioni dirompenti e le tecnologie in via di sviluppo che ARK Invest di Cathie Wood evidenzia nel suo ultimo rapporto di ricerca annuale Big Ideas.

“Con la convinzione che l'innovazione sia fondamentale non solo per la crescita ma anche per la resilienza, ARK sottolinea la necessità di un'allocazione strategica all'innovazione nel portafoglio di ogni investitore”, osserva il preambolo del rapporto.

“Questo approccio mira a sfruttare le opportunità di crescita esponenziale spesso trascurate negli indici ad ampio spettro, fornendo allo stesso tempo una copertura contro i rischi posti dagli operatori storici che si trovano ad affrontare eventuali interruzioni”.

Il rapporto suggerisce che il valore del mercato azionario globale associato all’“innovazione dirompente” potrebbe aumentare dall’attuale 16% del totale a oltre il 60% entro il 2030.

“Di conseguenza, il rendimento azionario annualizzato associato all’innovazione dirompente potrebbe superare il 40% nei prossimi sette anni, aumentando la sua capitalizzazione di mercato da circa 19mila miliardi di dollari attuali a circa 220mila miliardi di dollari entro il 2030”, osserva.

Il rapporto completo è lungo più di 160 pagine, ma in questo articolo abbiamo selezionato alcune aree del rapporto.

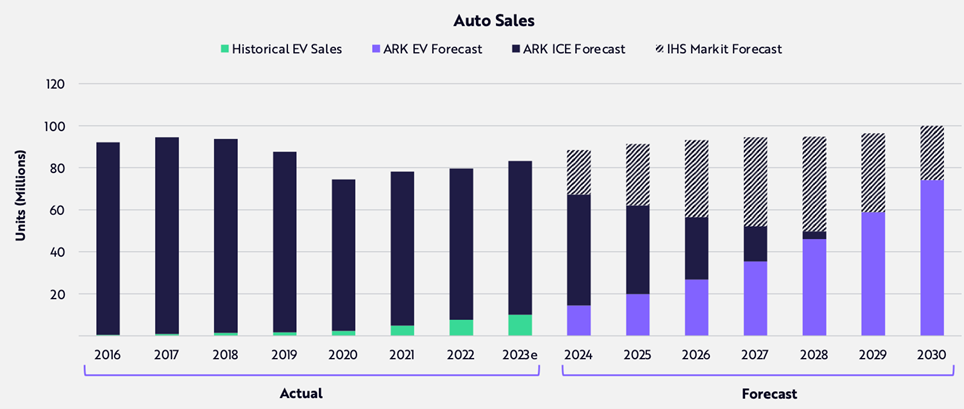

Veicoli elettrici

La maggior parte di noi ha ormai sentito parlare di Tesla ( NASDAQ: TSLA ) e del suo colorato CEO Elon Musk. Potrebbe essere il marchio più riconosciuto nel settore dei veicoli elettrici, ma non è affatto l'unico.

Il rapporto ARK fa riferimento più volte alla Legge di Wright: le tecnologie che seguono la Legge di Wright, osservata da Theodore Wright nel 1938, diventano più economiche a un ritmo costante, man mano che aumenta la produzione cumulativa di quella tecnologia. Nel contesto dei veicoli elettrici, il costo delle batterie sta diminuendo, il che sta spingendo al ribasso il prezzo dei veicoli. Questo è in gran parte il motivo per cui ARK prevede che le vendite di veicoli elettrici aumenteranno del 33%, da circa 10 milioni nel 2023 a 74 milioni in tutto il mondo nel 2030.

“Se i veicoli elettrici continueranno a guadagnare quota, come crediamo, allora le auto usate e i nuovi veicoli elettrici avranno più senso economico rispetto ai nuovi veicoli con motore a combustione interna (ICE), forse causando una spirale mortale per i produttori automobilistici storici”, scrive ARK.

Fonti: ARK Investment Management LLC, 2024. Questa analisi di ARK si basa su una serie di dati sottostanti provenienti da fonti esterne.

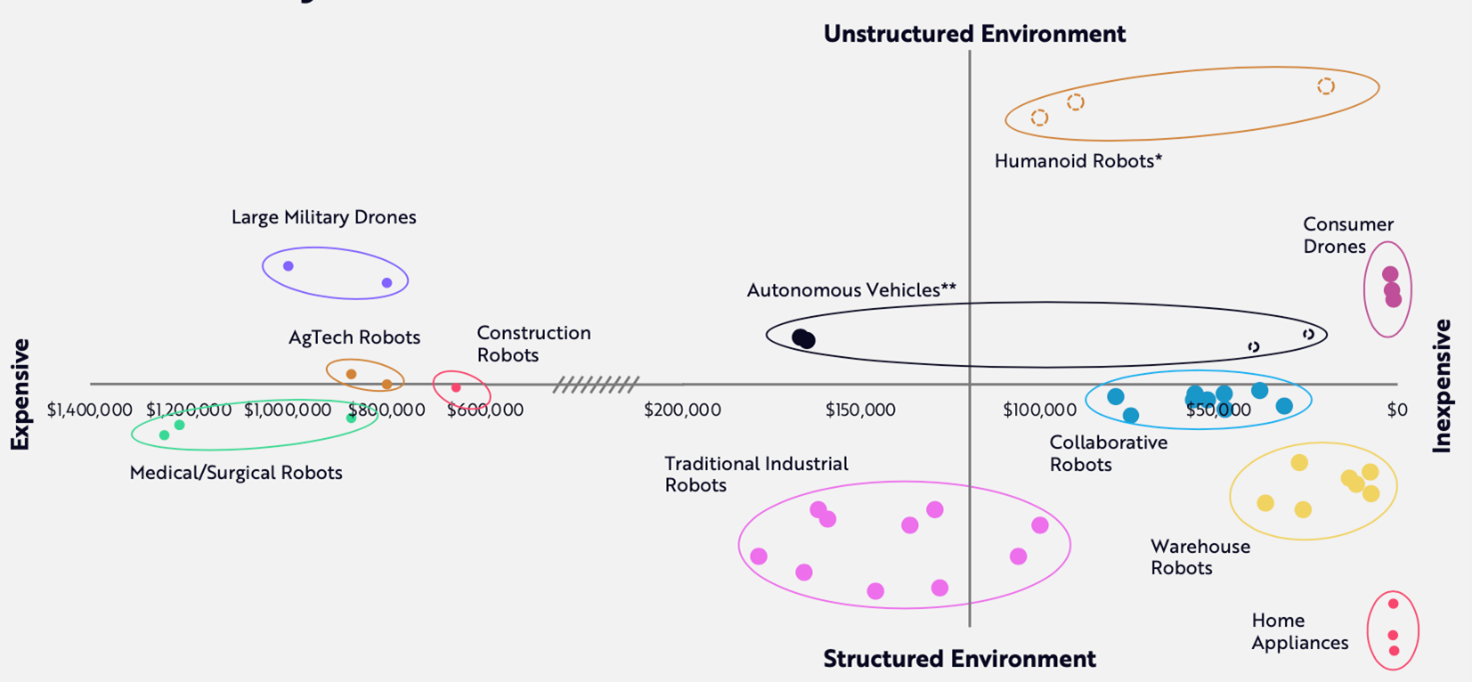

Robotica

Il rapporto ARK richiama anche la Legge di Wright nella sua discussione sulla robotica, sottolineando che l'intelligenza artificiale, combinata con la diminuzione dei costi di hardware e software, sta migliorando la produttività. A sua volta, ciò sta stimolando la domanda e creando nuove opportunità di mercato per quella che viene definita “robotica generalizzabile”, che potrebbe generare un fatturato annuo di oltre 24 trilioni di dollari.

Questi robot vengono già impiegati in più parti dell’ambiente economico globale, tra cui:

- Militare,

- Agricoltura,

- Costruzione, e

- Medico.

Inoltre, vengono sempre più utilizzati negli ambienti di consumo, nei magazzini e nelle famiglie.

I robot sono destinati a funzionare in modo economicamente vantaggioso in ambienti non strutturati

Fonti: ARK Investment Management LLC, 2024. Questa analisi di ARK si basa su una serie di dati sottostanti provenienti da fonti esterne, che possono essere forniti su richiesta. Le previsioni sono intrinsecamente limitate e non sono affidabili.

Fonti: ARK Investment Management LLC, 2024. Questa analisi di ARK si basa su una serie di dati sottostanti provenienti da fonti esterne, che possono essere forniti su richiesta. Le previsioni sono intrinsecamente limitate e non sono affidabili.

Il rapporto rileva che il costo dei robot industriali è diminuito del 50% per ogni raddoppio cumulativo della produzione.

“È probabile che i robot collaborativi e gli esseri umani operino insieme, sia sulla strada, nelle fabbriche o a casa. Storicamente, le curve a S raggiungono punti critici quando l’adozione di nuove tecnologie si avvicina al 10-20% della quota di mercato”.

La “Curva a S” si riferisce alla tipica curva di adozione della tecnologia, che appare come una “S” se tracciata nel tempo.

Sempre più spesso i robot vengono utilizzati dalle aziende, in particolare per “liberare gli esseri umani da noiosi compiti fisici”, afferma il rapporto ARK. Nel grafico seguente viene indicato Amazon ( NASDAQ: AMZN ) come esempio evidente.

Nell’ambito delle industrie manifatturiere, si rileva che la robotica potrebbe aggiungere circa 28,5 trilioni di dollari al PIL manifatturiero globale entro il 2030.

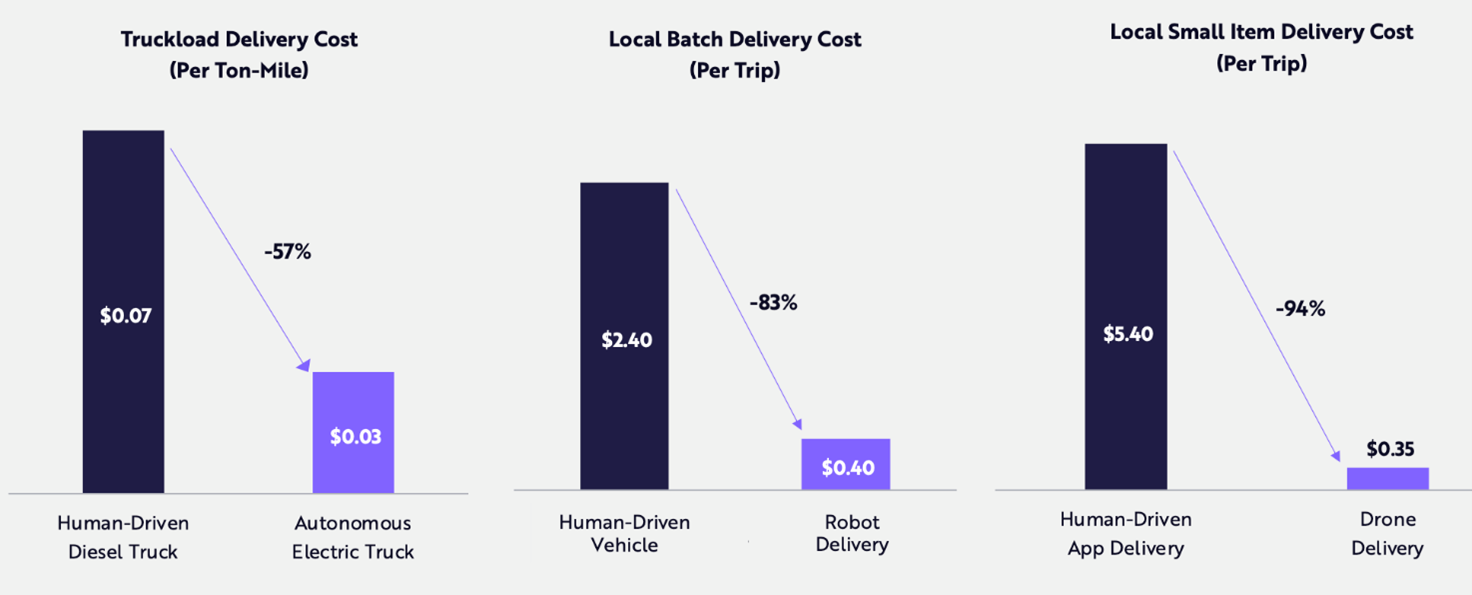

Logistica autonoma

Un’altra area in cui ARK ritiene che l’automazione abbia un enorme potenziale è il modo in cui può ridurre i costi e alterare le catene di approvvigionamento.

“La logistica autonoma dovrebbe ridurre i costi di spostamento delle merci di 15 volte nei prossimi cinque-dieci anni”, afferma il rapporto.

“Droni e robot autonomi hanno effettuato milioni di consegne, mentre le società di autotrasporto autonome hanno percorso decine di milioni di miglia e stanno iniziando a rimuovere gli autisti addetti alla sicurezza”.

Questi cambiamenti si riversano anche in altre aree: il rapporto rileva che le operazioni autonome stanno modificando il comportamento di acquisto e incidendo sull’assistenza sanitaria accelerando la consegna di forniture salvavita, soprattutto nei mercati emergenti.

“Secondo la ricerca di ARK, i ricavi delle consegne autonome potrebbero passare da sostanzialmente zero oggi a 900 miliardi di dollari nel 2030”.

I veicoli autonomi che viaggiano e volano potrebbero ridurre i costi della catena di approvvigionamento

Fonte: ARK Investment Management LLC, 2024. Questa analisi ARK si basa su una serie di dati sottostanti provenienti da fonti esterne al 7 dicembre 2023. Le previsioni sono intrinsecamente limitate e su cui non è possibile fare affidamento.

Fonte: ARK Investment Management LLC, 2024. Questa analisi ARK si basa su una serie di dati sottostanti provenienti da fonti esterne al 7 dicembre 2023. Le previsioni sono intrinsecamente limitate e su cui non è possibile fare affidamento.

Il rapporto rileva inoltre che le aziende con i maggiori volumi di dati reali probabilmente avranno un vantaggio competitivo nello sfruttare la logistica autonoma.

ARK stima che i ricavi derivanti dalla consegna autonoma potrebbero raggiungere i 900 miliardi di dollari entro il 2030. Suddiviso, ciò riflette il potenziale aumento di 450 miliardi di dollari delle entrate derivanti dalle consegne di cibo e pacchi tramite robot e droni e 450 dollari dai ricavi dei trasporti autonomi.

Agricoltura di precisione

Un’altra parte del più ampio tema della logistica automatizzata, il rapporto cita la continua automazione e i miglioramenti della resa nell’allevamento, nei transgenici e nei prodotti biologici agricoli (che sono prodotti derivati da microrganismi presenti in natura).

Cosa significa questo? Per le aziende agricole, ciò potrebbe comportare un risparmio sui costi e una generazione di commissioni paragonabili ai margini attualmente ottenuti dalle aziende di software.

“Di conseguenza, il valore della loro impresa collettiva potrebbe all’incirca raddoppiare fino a circa 600 miliardi di dollari su larga scala”.

PROGETTO RISPARMIO: far studiare mio figlio

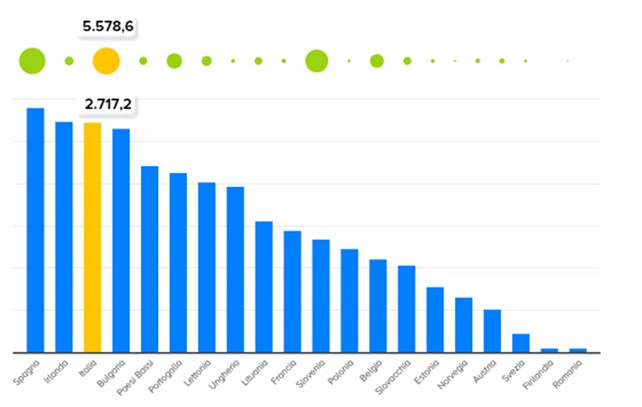

| Uno degli obiettivi di ogni famiglia è cercare di dare le migliori prospettive di vita alla progenie. Ma quanto costa far studiare i propri figli? Le famiglie italiane ogni anno pagano 9 miliardi e 101 milioni per far studiare i figli. Un fiume di denaro, anzi, un oceano di soldi che ha pochi eguali in Europa. Quindi se avete un figlio considerate che: un miliardo e 158 milioni di euro (833,2 euro a bambino) vanno per la scuola materna, che in Italia molto spesso è privata; un altro miliardo e 676,9 milioni (378 euro ad alunno) vengono spesi per i cicli delle elementari e delle medie, mentre 688,7 milioni (237,9 euro a studente) se ne vanno per far frequentare le scuole superiori. Ma questo è ancora niente. Già, perché gli esborsi più importanti arrivano quando i ragazzi vanno all’Università.

Gli studi universitari, infatti, succhiano da soli il 61,3% di tutta la spesa privata delle famiglie italiane in istruzione: 5 miliardi e 579 milioni di euro. Praticamente avere un figlio all’Università costa 2.717 euro a studente, al netto di borse di studio e sussidi. Se escludiamo il Regno Unito, in cui l’istruzione terziaria segue un modello più simile a quello americano, solo in Spagna e Irlanda le famiglie pagano di più. Si dirà: il dato è dovuto alle costose università private che alzano la media. Non proprio, perché sul totale delle università italiane quelle private accolgono ben pochi studenti, anche se è vero che per frequentare l’Università Bocconi si può spendere fino a 16.103, la Luiss 15mila euro, lo IULM 9.956 euro all’anno. I costi naturalmente lievitano se i figli decidono di frequentare gli ormai indispensabili master post-laurea. Per Almalaurea e Sole24Ore in Italia si può scegliere tra ben 68 alternative e alcuni di questi arrivano a costare anche più di 20mila euro. L’MBA (Master in Business Administration) dell’Università Bocconi, quello del Politecnico di Milano e quello della Luiss di Roma sfondano tranquillamente quota 35mila euro. Più economici (si fa per dire) sono i master dello Ied (Istituto Europeo di Design) sul mondo del fashion, del design, della comunicazione, per i quali si deve sborsare 20.100 euro. |

Tasse alte, costi alti, numero di laureati bassoIn Italia, comunque, solo il 18,2% degli studenti frequenta atenei privati, mentre in Europa la percentuale è del 19,6%, e ancora meno seguono master costosi. La ragione principale dell’alta spesa delle famiglie è che da noi le tasse universitarie sono più alte che in altri Paesi. Mediamente, secondo Eurydice (una rete europea di informazione sull’educazione), le tasse universitarie ammontano a 1.592 euro, molto di più che, per esempio, in Germania e Francia, dove per moltissimi studenti lo studio universitario è (quasi) gratuito. A versare di più in tasse universitarie sono solo gli studenti olandesi, lettoni e lituani.Alle tasse si aggiungono le spese del mantenimento di chi è fuori sede. Secondo il Sole24Ore i ragazzi che studiano in una città diversa da quella di residenza sono più di 800mila (anno accademico 2021-22) e costano almeno 10mila all’anno alle famiglie, con ovvie differenze in base alla città in cui ha sede l’ateneo. Secondo i calcoli dell’Udu (Unione Degli Universitari), che a vitto e alloggio aggiungono anche eventuali attività culturali, i costi dei trasporti per il ritorno periodico a casa o quelli del medico di base per i non residenti, si arriva anche a 17mila euro.Tutto questo ha giganteschi effetti sulla pianificazione finanziaria delle famiglie, che vedremo più avanti, ma ha anche effetti paradossali sulla società italiana. Da noi, infatti, nonostante gli studi siano costosissimi, in pochi arrivano alla laurea: solo il 29,2% di chi ha tra i 25 e i 34 anni ha un titolo universitario, peggio di noi fa solo la Romania con il suo 24,7%, mentre la media Ue è del 42%. |

Gli investimenti pubblici in istruzione non bastanoIl fatto è che nel corso degli anni la crescita della spesa delle famiglie è stata veramente enorme: tra 2012 e 2020 i costi per studente sono aumentati del 30,7%. Ed è ovvio che sia così se si guarda a quello che spende lo Stato: tra il 2013 e il 2020 l’incremento della spesa per studente è stata solo del 3,5%, appena in linea con il carovita e, quindi, di fatto la crescita è stata zero. A differenza di quella privata, la spesa pubblica è decisamente inferiore alla media europea, 7.137,8 euro per iscritto contro 10.017,3. È vero, i bilanci dei vari Paesi sono differenti, ma anche mettendo in relazione i dati con il prodotto interno lordo le differenze rimangono: lo Stato italiano per l’istruzione universitaria spende lo 0,88% del Pil contro l’1,27% medio nella Ue. Se il discorso si allarga a tutta l’istruzione, a partire dalla scuola materna, l’impegno del settore pubblico corrisponde al 4,44% del prodotto interno lordo, una percentuale (ancora) inferiore alla media dell’Unione Europea, che è del 5,02%. Ed è chiaro che se i soldi non ce li mette lo Stato, ce li deve mettere la famiglia. |

Un laureato guadagna di piùTorniamo agli studi universitari. Non sono inclusi nell’obbligo scolastico, si tratta perciò di una scelta che le famiglie e gli studenti fanno autonomamente, ed è a tutti gli effetti un investimento per il futuro che prevede che a fronte di costi non indifferenti vi sia un ritorno in termini di maggiori salari. Ora: se moltiplichiamo i 2.717 euro annui versati dai privati per l’istruzione universitaria di un figlio per cinque (il numero di anni di un percorso completo) abbiamo un esborso complessivo di 13.585 euro.Ne vale la pena? La risposta è sì. I dati dell’Ocse dicono che in Italia il 43% dei lavoratori laureati guadagna uno stipendio superiore di almeno il 50% alla mediana e che solo il 24% dei diplomati può ambire ad avere un salario superiore alla mediana. |

L’occupazione post laureaDai dati di Almalaurea del 2023 sappiamo quali sono i corsi di laurea che offrono le migliori possibilità lavorative. Al primo posto, Ingegneria industriale e dell’informazione: a cinque anni dal conseguimento del titolo sono occupati il 95,6% dei laureati in questa disciplina. Segue Informatica e tecnologie ICT con il 94,6% e poi Architettura e ingegneria civile con il 92,5%, mentre tra i laureati in Economia risultano occupati il 91,2%, poco più che nel ramo medico-sanitario e farmaceutico con il suo 90,9%. Dati alla mano, insomma, l’investimento che una famiglia si trova ad affrontare non è affatto trascurabile e deve essere programmato con cura e per tempo. |

Riflessioni di un consulente

Da inizio anno mi è capitato spesso di affrontare alcuni argomenti legati alla mia professione sia con clienti ma anche con persone che mi conoscono.

Mi fa sempre molto piacere parlare e confrontarmi sui “miei” argomenti, soprattutto perché mi spingono a fare riflessioni e considerazioni che oggi voglio condividere.

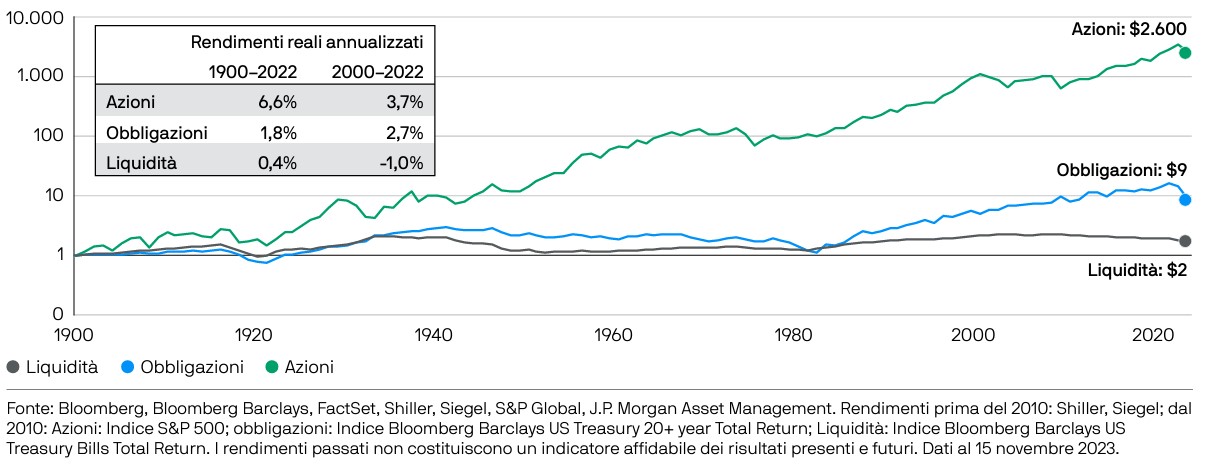

Investire nel lungo termine con il risparmio gestito

Spesso dico che la ricetta perfetta negli investimenti prevede sempre come ingrediente base la PAZIENZA. Il lungo termine poi farà il meglio per te ma, nonostante l’evidenza, spesso l’accoppiata non si concretizza. I motivi principali per cui sempre più persone non praticano investimenti a lungo termine sono che:

- Va contro tutto ciò che viene insegnato nelle business school – cioè il breve termine – da dove proviene la maggior parte degli influencer/esperti;

- Richiede un considerevole grado di pazienza perché è solo per lunghi periodi di tempo che il mercato alla fine gravita verso la media;

- La durata della vita delle imprese e i loro periodi di vantaggio competitivo, in media, si stanno accorciando;

- I nostri tempi di attenzione e i periodi di attesa si stanno riducendo, e

- Il “rumore” è ingrandito dai sistemi informativi moderni a livelli mai raggiunti prima.

Alla luce di tutto ciò, investire a lungo termine è diventato un'impresa sempre più difficile e contrarian, ossia contro le tendenze odierne. E così, non molti investitori hanno la capacità o i mezzi per praticarlo.

In effetti, la maggior parte delle persone che partecipano al mercato investendo non capiscono nemmeno cosa stanno facendo. Questo succede soprattutto quando si è convinti di fare soldi facili e veloci.

Come il lupo di Esopo travestito da pecora, interpretano un ruolo contrario al loro vero carattere, che spesso li porta al macello.

Tuttavia, la mancanza di pazienza di queste persone nell'investire con un orizzonte a lungo termine crea l'opportunità per i pochi impegnati in periodi di detenzione a lungo termine (e si, è così visto che il mercato per natura è un trasferimento di denaro dagli impazienti ai pazienti come dice Buffett).

Nella battaglia tra impazienza e pazienza, vince quest'ultima.

Con oltre 10 anni di pratica di investimenti a lungo termine con sincerità e con discreto successo (puramente soggettivo), posso garantire per questa potente idea.

Investire a lungo termine è certamente difficile, ma se sai come affrontare bene la sua durezza, ne vale assolutamente la pena.

Come sopravvivere alla complessità dei mercati finanziari secondo un consulente finanziario

Penso che le qualità più importanti di cui hai bisogno per sopravvivere alla complessità dei mercati finanziari siano una combinazione di:

- Umiltà, e

- Un buon rilevatore di “cazzate” messo a punto.

Hai bisogno di umiltà per evitare di complicare eccessivamente gli investimenti più del necessario e di assumerti rischi maggiori di quelli che sei in grado di gestire.

E hai bisogno di un rilevatore di stronzate messo a punto per proteggerti dagli sciami di proposte di vendita e schemi per arricchirsi rapidamente che affliggono il settore.

Ci sono altre cose: una buona conoscenza dell'aritmetica (è impossibile investire senza aver chiaro concetti come la media, l’interesse o la banale percentuale) e della contabilità di base, una gratificazione ritardata e la capacità di vivere al di sotto dei propri mezzi. Ma questi primi due sono i più importanti.

Prima di chiedere una consulenza in materia di investimenti

Quando qualcuno in TV o nei social dice (o un giornalista scrive): "Dovresti fare X con i tuoi soldi", fermati e pensa: come fai a conoscermi? Come fai a sapere i miei obiettivi? Come fate a sapere le mie esigenze di spesa a breve termine? Come si fa a conoscere la mia tolleranza al rischio?

Naturalmente, non lo sanno. Il che significa che non dovresti prestarci molta attenzione. La finanza personale è molto personale, il che significa che consigli ampi e generici possono essere pericolosi.

Per quanto riguarda i media, sono più interessato alla finanza storica, che aiuta a contestualizzare gli investimenti, e alla finanza comportamentale, che consente di inquadrare gli investimenti in base ai propri obiettivi, difetti e competenze. Ma ricevere consigli diretti da qualcuno che non ti ha mai incontrato è cercare guai.

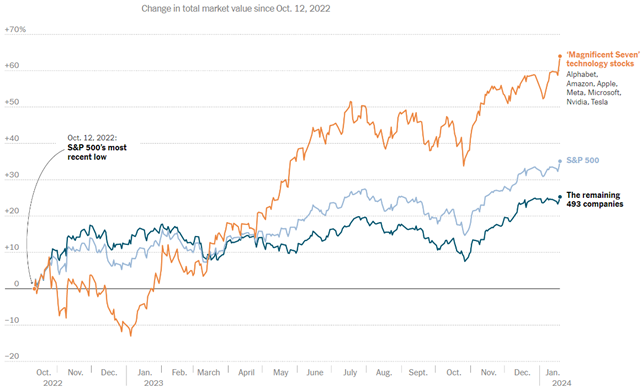

I Fantastici Quattro sono i nuovi Magnifici Sette

Lo S&P 500 è in rialzo del 36% rispetto ai minimi di settembre 2022 e il 60% della performance inaspettata è attribuita ai Magnifici Sette. I sette titoli: #Alphabet (+68%), #Amazon (+60%), #Apple (+50%), #Meta (+196%), #Microsoft (+77%), #Nvidia (+303%) e #Tesla (+70%) — sono cresciute complessivamente di quasi il 117%, superando di gran lunga la performance delle altre 493 società dell'indice S&P 500.

Negli anni passati ho scritto articoli sui magnifici sette trattando anche della poca diversificazione dell’indice americano visto il loro peso.

Da allora, il gruppo ha continuato a sovraperformare.

Fonte: FactSet

Negli ultimi mesi, il rally si è ampliato, con un numero crescente di aziende che partecipano alla ripresa. Oltre la metà delle aziende incluse nell’indice ha superato i propri valori dall’ultimo massimo dello S&P nel gennaio 2022.

Alcuni suggeriscono che ciò indichi che il rally potrebbe continuare ad espandersi, poiché i titoli precedentemente sottoperformanti iniziano a riprendersi, alimentati da una visione più positiva del futuro economico. Tuttavia, altri avvertono che potrebbe trattarsi solo di una ripresa temporanea che precede un declino, soprattutto perché la decelerazione economica in corso ha un impatto su queste società.

Lasciando le previsioni economiche agli economisti, continuo a concentrarmi sui fondamentali aziendali e sulle opportunità quantificabili.

L’intelligenza artificiale generativa come driver di performance

Con lo svolgersi del 2023, abbiamo visto prove sempre più evidenti che l’intelligenza artificiale generativa non è una montatura.

- L’intelligenza artificiale sta rapidamente guadagnando terreno: oltre il 70% delle organizzazioni ora utilizza servizi di intelligenza artificiale gestiti.

- Ancora agli inizi: il 32% delle organizzazioni sembra essere ancora nella fase di sperimentazione di questi strumenti, distribuendo meno di 10 istanze di servizi IA nei propri ambienti cloud.

- La fase di scalabilità rappresenta un'opportunità >5 volte maggiore: il 10% ha distribuito 50 o più istanze nei propri ambienti.

(Fonte: Wiz State of AI in the Cloud nel 2024, un campione di oltre 150.000 account cloud pubblici)

“Prevediamo che nel 2024, man mano che la capacità di elaborazione dell’intelligenza artificiale e i prodotti basati sull’intelligenza artificiale diventeranno più accessibili, l’opportunità dell’intelligenza artificiale generativa andrà oltre la fase sperimentale, consentendo alle organizzazioni di sfruttare le capacità basate sull’intelligenza artificiale per aumentare le entrate e la produttività.”

Fantastici Quattro

Riteniamo che quattro titoli dei Magnifici Sette continueranno a fornire un ROIC leader poiché investono ulteriormente nell’innovazione guidata dai clienti. Di seguito ho identificato i principali catalizzatori per ciascuna azienda per il 2024 e oltre. Le cifre percentuali rappresentano le nostre stime ROIC per il 2028.

ALPHABET (30%)

- Priorità all’intelligenza artificiale – Alphabet continua a ristrutturare la propria forza lavoro per dare priorità agli investimenti nell’intelligenza artificiale. Internamente, ciò migliora l’efficienza operativa. Esternamente, accelera lo sviluppo e la commercializzazione delle sue capacità di intelligenza artificiale, incluso il suo modello linguistico di grandi dimensioni Gemini, che dovrebbe superare l’attuale modello leader, GPT-4, di OpenAI.

- Dominanza della ricerca – Secondo Statcounter, al 31/12/2023 Google detiene il 91,6% della quota di ricerca, nonostante le preoccupazioni sull’erosione della quota dovuta all’intelligenza artificiale generativa. Google consoliderà la sua posizione dominante incorporando funzionalità di intelligenza artificiale nel 2024. Ad esempio, Google ha recentemente lanciato Circle to Search, che consente agli utenti Android di effettuare ricerche multiple utilizzando gesti come cerchiare una borsa all'interno di un'immagine e porre una domanda come "Dove posso comprarlo?" "

AMAZON (21%)

- Rete di distribuzione senza eguali: il passaggio di Amazon alla logistica regionale ha consentito all'azienda di consegnare più merci a velocità di consegna più elevate e a costi inferiori. Velocità di consegna più elevate aiutano Amazon a mantenere la sua posizione di mercato online di riferimento. I margini per il business della vendita al dettaglio continueranno a migliorare, soprattutto perché la capacità in eccesso viene utilizzata in modo efficiente per il Fulfillment-as-a-Service attraverso iniziative più recenti come Acquista con Prime e Supply Chain di Amazon.

- Iniziative strategiche – Amazon ha diverse iniziative di crescita che richiedono spese in conto capitale significative che pochi operatori possono eguagliare ma che possono produrre enormi vantaggi a lungo termine. Questi includono il settore dei generi alimentari e dei negozi internazionali, Amazon Pharmacy per i servizi sanitari e Project Kuiper per la banda larga satellitare.

META (27%)

- Capacità di elaborazione AI leader: Meta avrà una riserva di quasi 600.000 GPU entro la fine del 2024. Con la sua enorme capacità infrastrutturale, Meta sta cercando di costruire modelli di IA all'avanguardia che sostengano le sue piattaforme social e pubblicitarie.

- Leader del social commerce: le piattaforme dominanti di Meta combinate con risorse di dati uniche e algoritmi di intelligenza artificiale leader di mercato ottimizzano la personalizzazione e migliorano la conversione per creatori e marchi che investono sempre più nel social commerce, un mercato destinato a crescere del 30%+ ogni anno nei prossimi 5 anni. anni.

MICROSOFT (27%)

- Aumento della domanda aziendale – Microsoft è ben preparata per diffondere l’adozione dell’intelligenza artificiale nella sua produttività e nella base installata di software aziendale man mano che quest’anno verranno lanciati più casi d’uso, costruiti su solide basi con i modelli leader di mercato di OpenAI. A 30 dollari per licenza copilota, ogni ulteriore adozione dell'1% da parte della base clienti di Office aggiungerà 1,4 miliardi di dollari al fatturato.

- Guadagni di quote di Azure – Microsoft Azure è pronta a guadagnare quote nel mercato del cloud computing grazie al suo stack tecnologico leader di intelligenza artificiale generativa, alle solide relazioni aziendali e alla partnership con OpenAI. Questo nuovo cambiamento tecnologico rappresenta anche un’opportunità per Azure di acquisire quote di partecipazione tra sviluppatori e startup.

Guarda oltre i potenziali rischi

Per quanto riguarda i rischi potenziali, la preoccupazione principale è un rallentamento significativo dell’attività dei consumatori e delle imprese, che potrebbe innescare una recessione. Inoltre, i rischi geopolitici sono un fattore da considerare.

Mentre le incertezze creano rumore a breve termine, nel lungo è sempre più performante mantenere la rotta, investendo in società di alta qualità, con orizzonte di investimento a lungo termine e preservazione del capitale.

Evita errori negli investimenti

Non importa se siamo investitori esperti o alle prime armi, tutti noi affronteremo molte situazioni in cui le nostre decisioni non vanno dal giusto verso e gli investimenti non soddisfano le nostre aspettative o i nostri obiettivi. È facile dire che dovremmo tutti dedicare più tempo a pensare e imparare dai nostri errori, ma non è così semplice. Anche se potrebbe sembrare ovvio, non è sempre chiaro cosa sia un errore d’investimento. Gli scarsi rendimenti a breve termine di una posizione a lungo termine sono un difetto o un rumore insignificante? E per quanto riguarda la sottoperformance delle componenti in un portafoglio diversificato che sarebbero andata bene in un futuro diverso?

Per evitare di sbagliare ma anche di non capire gli sbagli è utile pensare agli errori di investimento in tre modi: quelli relativi alle convinzioni, ai processi e ai risultati:

Errori di convinzioni

Quasi certamente la causa più comune, ma meno apprezzata, della delusione degli investimenti sono gli errori di credenza. È qui che la nostra convinzione o filosofia fondamentale è difettosa.

Facciamo un esempio. Adottiamo un approccio d'investimento concepito per allocare tatticamente tra le varie asset class sulla base di una visione a tre mesi. Dopo un periodo di implementazione di questa strategia, è molto probabile che le nostre prestazioni siano state deludenti. Il nostro istinto sarà quello di cercare di porre rimedio alla situazione adeguando il processo, perfezionando gli input e la nostra implementazione, ma il processo non è il problema, piuttosto è l'idea che la performance dell'asset class sia prevedibile su orizzonti così brevi. Se le nostre convinzioni sono sbagliate fin dall'inizio, modificare il processo non fornirà una soluzione.

Gli errori di credenza si verificano quando crediamo erroneamente che ciò che stiamo cercando di ottenere sia ragionevole e fattibile. Questo ci porta a impegnarci in attività di investimento in cui la probabilità di successo è estremamente bassa. Perché lo facciamo? Le risposte ovvie sono l'eccesso di fiducia e gli incentivi perversi. O sopravvalutiamo enormemente la nostra capacità di avere successo in un'attività, o veniamo pagati per questo, quindi lo facciamo anche se ci rendiamo conto che non è una buona idea.

La vera sfida delle credenze errate è che sono così difficili da cambiare. Quando modifichiamo il nostro processo d'investimento, ciò può essere considerato come un'evoluzione o un perfezionamento positivo: stiamo compiendo un passo positivo per migliorare. Quando cambiamo le nostre convinzioni in materia di investimenti, rischiamo di offuscare la nostra reputazione e la nostra identità (motivo per cui accade così raramente).

Errori di processo

Anche se le nostre convinzioni in materia di investimenti sono credibili e solide, possiamo comunque sbagliare. Un errore di processo è quando c'è qualche difetto nel modo in cui implementiamo le nostre convinzioni.

La causa tipica dei cattivi risultati di un errore di processo è tecnica. Qui c'è un punto debole nella nostra analisi delle informazioni o nel loro utilizzo. Ciò che crediamo sia vero, solo che non siamo riusciti a implementarlo bene.

Può essere perfettamente ragionevole credere che possiamo perdere 10 chili nei prossimi 6 mesi, ma se non abbiamo idea di come progettare una dieta sensata e una strategia di esercizio fisico, probabilmente non lo raggiungeremo. C'è un divario di convinzione e di processo.

L'altro tipo di errore di processo è comportamentale. Si tratta della nostra capacità di mettere in atto e mantenere un piano. Questo è un problema serio per gli investitori. Possiamo avere un solido insieme di convinzioni fondamentali e un processo robusto, ma fallire perché abbiamo sottovalutato i nostri limiti comportamentali. Questo non è solo un problema per gli individui, ma anche per le istituzioni che dedicano molto tempo a perfezionare i processi, ma apparentemente poco sul fatto che l'ambiente decisionale sia favorevole all'approccio desiderato.

Abbiamo il piano perfetto per perdere 10 chili, ma abbiamo completamente ignorato la sfida comportamentale di andare in palestra o non mangiare quella torta.

Errori di risultato

Una delle parti più difficili dell'essere un investitore è che non esiste un legame pulito e coerente tra le nostre convinzioni e i nostri processi e i risultati che otteniamo. Possiamo prendere decisioni intelligenti e basate sull'evidenza e finire per sembrare incapaci; o sembrare un genio per aver fatto una scommessa mal istruita. I mercati finanziari sono volubili e imprevedibili; Gli investitori di talento sperimenteranno molta sfortuna e vedranno molte cose che sembrano errori ma in realtà non lo sono.

Il pericolo principale degli errori di risultato è che possono portarci a rinunciare a una strategia d'investimento che funziona perché interpretiamo male i risultati o fatichiamo ad accettare la realtà che un buon investimento a lungo termine comporta molti dolori. Ci sono quattro tipi di errori di risultato in cui facciamo le cose giuste, ma otteniamo i risultati sbagliati:

1) Sfortuna: Semplicemente soffriamo di sfortuna. Più un ambiente è caotico e instabile, più cose possono accadere contro di noi.

2) Disallineamento degli obiettivi: un problema frequente per gli investitori è quando confrontiamo i nostri risultati con qualcosa che non stavamo nemmeno prendendo di mira. L'esempio più comune è la preoccupazione per le prestazioni a breve termine quando abbiamo obiettivi a lungo termine. È come correre una maratona e giudicare il nostro successo dopo il primo chilometro.

3) Costo di una diversificazione sensata: una diversificazione ben ponderata significa essere posizionati per una serie di risultati diversi, non cercare di massimizzare i rendimenti sulla base di un'unica visione del futuro. Essere diversificati richiede di mantenere posizioni che sembrano errori.

4) Tasso di fallimento naturale: anche se abbiamo solide convinzioni e un processo incredibile, è probabile che ci sia un elemento di fallimento incorporato. Se riusciamo a segnare il 90% dei nostri calci di allora stiamo ottenendo risultati eccezionali insieme ad errori occasionali. Più un'attività è difficile, più gli operatori bravi devono accettare gli errori e, soprattutto, evitare di rivedere il loro approccio quando si verificano.

Se c'è casualità e incertezza in un'impresa, identificare e gestire gli errori sarà sempre difficile. Per gli investitori, un fallimento percepito potrebbe essere il risultato di un profondo difetto nel nostro modo di pensare o semplicemente una caratteristica inevitabile di un approccio d'investimento sensato. Quindi, cosa possiamo fare al riguardo?

Dovremmo iniziare definendo ciò in cui crediamo e stabilendo aspettative ragionevoli; Queste sono le basi di qualsiasi approccio di investimento e senza di esse non abbiamo davvero molte speranze. Con questi in atto, dobbiamo assicurarci di registrare e rivedere il nostro processo decisionale nel tempo. Ciò significa dettagliare e mantenere una chiara logica per le nostre scelte nel momento in cui le facciamo; e, soprattutto, evitando la trappola di giudicare le decisioni passate attraverso la lente orribilmente parziale del senno di poi.

È facile credere che gli investitori siano inclini a ignorare il pensiero dei propri errori perché è troppo doloroso psicologicamente, mentre questa nozione ha sicuramente un merito, la verità è molto più complicata. Il nostro punto di partenza non dovrebbe essere cercare di identificare i nostri errori, ma definire cosa sono effettivamente gli errori.

Il miglior consiglio per giovani investitori

Nella mia esperienza reale e non con i giovani investitori, una domanda che molti mi pongono è questa: "Cosa ne pensi dell'idea di fare trading nella fase iniziale per creare capitale?"

Sempre chiedo: "Perché vuoi farlo?"

Spesso la risposta è: “In modo da poter creare rapidamente quel capitale per investimenti a lungo termine e arricchirmi rapidamente”.

Allora rispondo: "La fretta negli investimenti è letale, sei fortunato perché sei giovane ed hai TEMPO. Perché hai tanta fretta?"

La risposta successiva arriva raramente, perché la maggior parte di questi giovani investitori non sono realmente sicuri del motivo per cui hanno o dovrebbero avere fretta di arricchirsi velocemente investendo in borsa. Spesso penso sia semplicemente un’idea forzata dalla socialità di oggi tra social e media che pieni di falsi valori e finte aspettative. In genere chi mi fa queste domande ha appena visto altri farlo magari in video – trading per creare capitale e poi investire quel capitale per arricchirsi velocemente – e quindi vogliono farlo da soli.

Nei miei anni di esperienza sul campo e non tra testi e libri di finanza comportamentale posso intuire che per i nuovi e giovani investitori il nocciolo di questa domanda non risieda nelle sue implicazioni finanziarie, ma piuttosto nella psicologia di fondo che la guida.

Il desiderio di accumulare ricchezza rapidamente non è solo una strategia ma una mentalità. Il fascino delle ricchezze veloci è innegabilmente potente, soprattutto in un’epoca in cui storie di milionari improvvisi e maghi del mercato dominano i titoli dei giornali o dei social media e al di fuori di essi.

Per i giovani investitori, queste narrazioni creano una percezione distorta dell’investimento come un percorso rapido verso l’indipendenza finanziaria. Tuttavia, questo fascino trascura i rischi intrinsechi e la disciplina richiesta nella creazione di ricchezza.

Negoziare azioni con l’obiettivo di generare capitale rapidamente è come navigare in un campo minato con gli occhi bendati.

Il mercato azionario, intrinsecamente volatile e imprevedibile, e spesso umiliante, non è una corsia preferenziale garantita verso la ricchezza. Richiede non solo una comprensione delle dinamiche di mercato e di business, ma anche una buona idea del tipo di investitore che sei, dei rischi che puoi correre e di quelli che possono ucciderti finanziariamente.

Charlie Munger ha detto: “Il desiderio di arricchirsi velocemente è piuttosto pericoloso”. La dura verità è che, nella maggior parte dei casi, questo approccio alla ricchezza e alla ricchezza rapida porta spesso a perdite significative, soprattutto per coloro che non hanno esperienza e controllo emotivo.

Ora, a contrastare il pericoloso percorso di rapida accumulazione di ricchezza c’è la filosofia degli investimenti a lungo termine. Questo approccio è in linea con i principi di investitori di successo come Warren Buffett e lo stesso Munger.

Questa idea di investimento lento e a lungo termine si basa sul potere dell’interesse composto (che è back-end, ovvero i suoi frutti compaiono solo nel tempo e mai rapidamente), sulla comprensione dei cicli di mercato e sulla pazienza. Si tratta di creare ricchezza in modo sostenibile, attraverso investimenti disciplinati in aziende o azioni fondamentalmente forti e lasciando che il tempo giochi a tuo favore nel lungo termine.

L’urgenza di arricchirsi rapidamente spesso deriva da pressioni sociali, aspirazioni personali o idee sbagliate sul successo finanziario. Detto questo, è fondamentale per i giovani investitori fare introspezione e comprendere le proprie motivazioni.

È l’esaltazione sociale della ricchezza, la pressione dei pari o la mancanza di alfabetizzazione finanziaria a guidare questa fretta?

Riconoscere questi fattori è il primo passo per adottare un approccio più razionale agli investimenti.

I continui avvertimenti di Charlie e di altri investitori simili sui pericoli delle ricchezze veloci provenienti dal mercato azionario non sono solo consigli finanziari ma un faro di saggezza. Sottolinea l’importanza della prudenza, della pazienza e dell’educazione nel campo degli investimenti.

Il percorso verso la ricchezza dovrebbe essere percorso con una chiara comprensione delle proprie capacità e obiettivi, tolleranza al rischio e impegno per l’apprendimento continuo, non con il richiamo di ricchezze veloci che spesso scompaiono con la stessa rapidità con cui appaiono.

Il percorso verso la ricchezza dovrebbe essere percorso con una chiara comprensione delle proprie capacità e obiettivi, tolleranza al rischio e impegno per l’apprendimento continuo, non con il richiamo di ricchezze veloci che spesso scompaiono con la stessa rapidità con cui appaiono.

Il nocciolo dell’intera questione è che, sebbene l’idea di negoziare azioni per generare rapidamente capitale per investimenti a lungo termine possa sembrare allettante, è irta di rischi e spesso deriva da un’esigenza sbagliata di accelerare l’accumulazione di ricchezza.

La saggezza impartita da investitori esperti sul motivo per cui non dovresti farlo, perché non dovresti avere fretta di diventare ricco, dovrebbe servire da luce guida.

Abbracciare un approccio equilibrato che combini le virtù della pazienza, dell’istruzione e degli investimenti disciplinati a lungo termine è la chiave non solo per creare ricchezza, ma anche per sostenerla.

Quindi, se sei un nuovo e giovane investitore, tieni presente che il viaggio non riguarda solo la destinazione della ricchezza, ma anche l’apprendimento, le esperienze e la crescita lungo il percorso. E come dice una famosa frase negli investimenti “è importante ricordare che la creazione di ricchezza è una maratona, non uno sprint”.

Alla fine, questo è ciò che devi ricordare e applicare, perché questo è ciò che funziona davvero, nella creazione di ricchezza.

Le cose accadono lentamente, con il loro dolce tempo. Anche se il giardiniere versasse centinaia di vasi d’acqua su una pianta, i suoi frutti apparirebbero solo nella stagione giusta. Mai prima.

Lettera agli investitori di fine anno

Crescita, inflazione, tassi, debito pubblico: anche il 2024 si preannuncia un anno pieno di sfide. Tuttavia, la tanto temuta recessione non è arrivata nel 2023 e lo scenario base per il prossimo anno (e per il 2025) è quello di un rallentamento della crescita e dell’inflazione e di una moderazione dei tassi d’interesse.

Il 2023 è stato l’anno della recessione più telegrafata: a lungo temuta, non si è poi materializzata. Anzi, il 2023 sarà ricordato come un anno spettacolare per l’economia a stelle e strisce. Ma va sottolineato come lo storytelling sulla crescita sia molto cambiato da inizio anno. Nel giro di soli nove mesi, le view di Wall Street sono passate da una narrazione di recessione negli Stati Uniti a una narrazione di “soft landing”, cioé di un rallentamento del tasso di crescita dell’economia.

Come ogni anno aspettative e previsioni hanno vacillato subendo continui aggiustamenti e rimodellamenti. Tutto normale, se si considera il mercato un essere vivo e pieno di incognite nel breve termine.

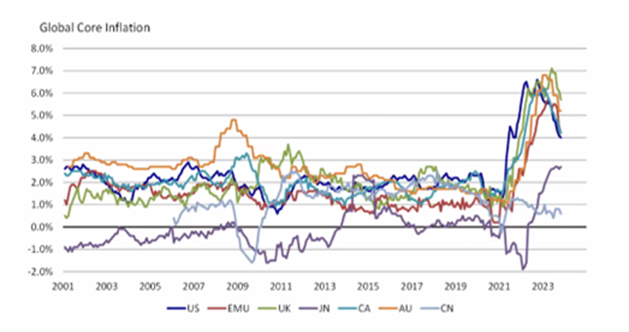

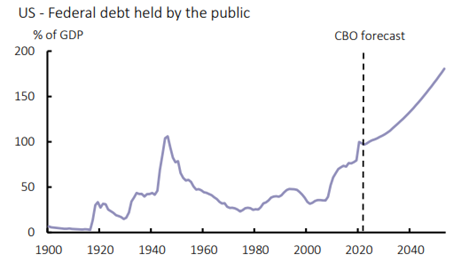

Inflazione, debito e lavoro

Sono 3 i temi che hanno caratterizzato il 2023 e che hanno trainato i mercati facendo si che anche in Europa venisse scongiurata la recessione.