TFR: cos’è, quando e a chi spetta

Ogni lavoratore prima o poi si troverà a dover affrontare l'argomento del trattamento di fine rapporto (TFR). Vediamo insieme alcuni punti per saperne di più.

Cos’è il TFR

TFR sta per Trattamento di Fine Rapporto ed è la somma che si matura durante tutto l’arco del rapporto lavorativo e che spetta al lavoratore dipendente – dotato quindi di un contratto di tipo subordinato, sia esso a tempo determinato o indeterminato, del settore pubblico o privato – al momento della cessazione del rapporto di lavoro. Nella vulgata comune, è noto anche come liquidazione.

Il TFR spetta al lavoratore indipendentemente dalle ragioni della cessazione del rapporto di lavoro: dunque non solo per il raggiungimento dell’età della pensione ma anche per licenziamento, dimissioni o – nel caso di un rapporto a tempo determinato – per scadenza del contratto di lavoro con l’azienda.

Come si calcola

Per sapere quanto TFR abbiamo maturato fino ad oggi, dobbiamo procedere a un conteggio che non è poi così fuori dalla portata del contribuente.

- Innanzitutto, sommate la retribuzione lorda che vi ha corrisposto l’azienda per ogni anno di lavoro svolto finora.

- Fatto? Ok: adesso dividete il risultato che avete ottenuto per 13,5.

- Ma non finisce qui. Considerate, infatti, che al 31 dicembre di ogni anno, tranne il primo, il TFR maturando viene ritoccato al rialzo sulla base di un tasso fisso pari all’1,5%, cui si aggiunge il 75% dell’incremento dell’inflazione rilevato per l’anno precedente.

Come viene tassato il TFR?

Al TFR non si applica la tassazione IRPEF ordinaria, ma un’aliquota media calcolata prendendo come riferimento le aliquote IRPEF degli anni precedenti alla liquidazione. Questo per un principio di equità fiscale: tassare un reddito prodotto in un arco di tempo pluriennale in base alle aliquote di riferimento dell’anno di incasso sarebbe infatti svantaggioso e non equo per il dipendente.

A occuparsi del computo e del pagamento è il datore di lavoro, in qualità di sostituto d’imposta. Poi, però, interviene l’Agenzia delle Entrate, che ricalcola l’imposta dovuta sulla base dell’aliquota media dei cinque anni antecedenti alla cessazione del rapporto di lavoro: se il risultato supera di più di 100 euro la rilevazione del datore di lavoro, l’Agenzia delle Entrate manda un avviso di pagamento al diretto interessato. Se invece il datore di lavoro ha trattenuto più del dovuto, l’Agenzia procede al rimborso.

Anticipo del TFR

La legge permette al dipendente, in determinati casi e a certe condizioni, di chiedere all’azienda un anticipo del TFR accantonato. Ma questa possibilità è riservata esclusivamente ai dipendenti con almeno otto anni di servizio presso lo stesso datore di lavoro. Non solo: il lavoratore può chiedere un’anticipazione non superiore al 70% del TFR cui avrebbe diritto se il rapporto cessasse alla data della domanda.

Per evitare l’assalto alle casse dell’azienda, poi, la legge pone due limiti alle richieste di anticipazione del TFR che si possono soddisfare in un anno: massimo 10% degli aventi titolo e non più del 4% del totale dei dipendenti.

Infine, l’anticipo si può richiedere solo e soltanto per spese sanitarie per terapie o interventi straordinari riconosciuti dalle competenti strutture pubbliche o per l’acquisto della prima casa per sé o per i figli (con tanto di atto notarile). Ci si può avvalere dell’anticipo solo una volta nel corso del rapporto di lavoro. E, ovviamente, l’anticipazione viene sottratta dal TFR finale.

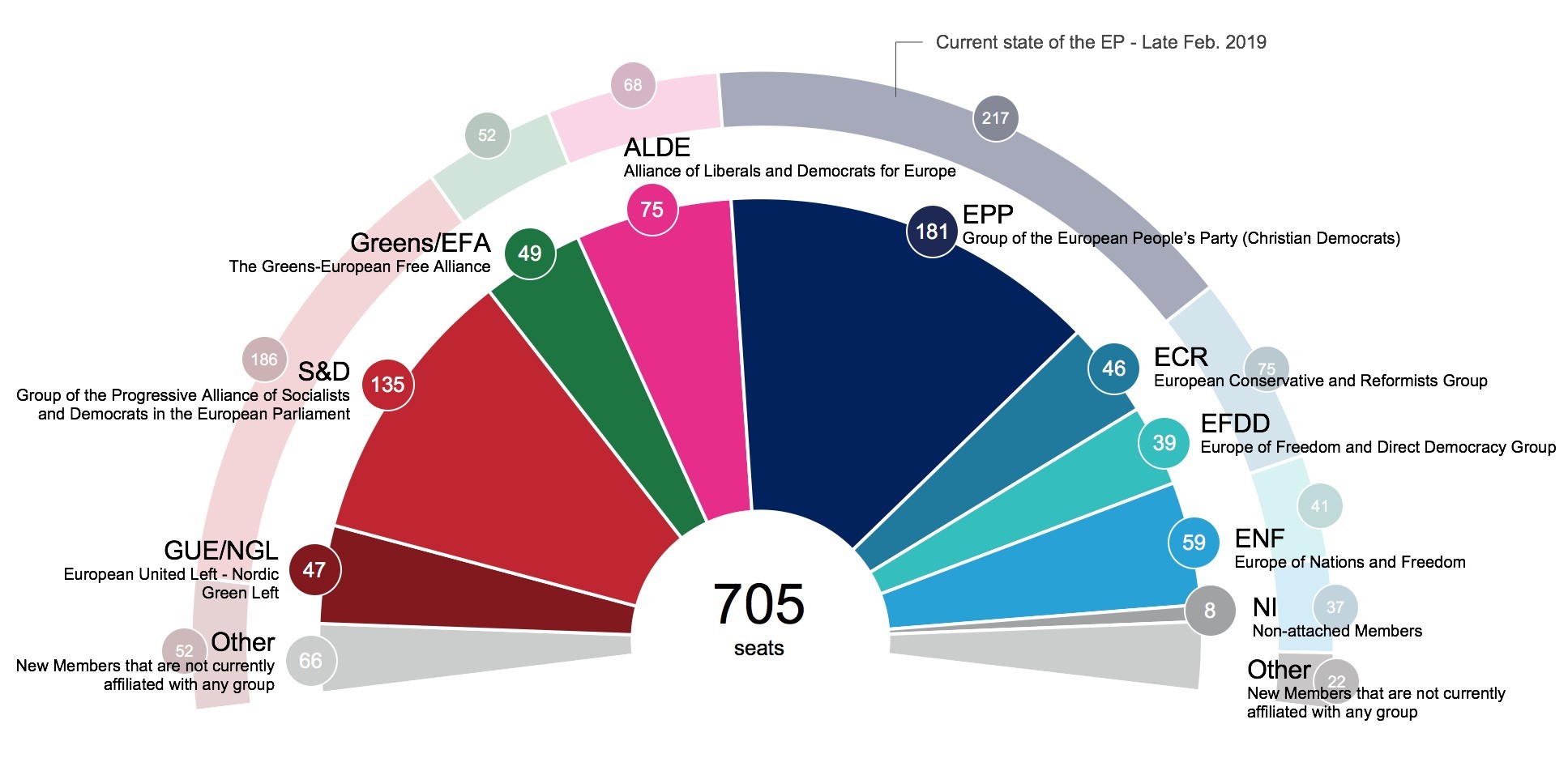

In azienda o in un fondo pensione?

I numeri parlano chiaro. Il Sole 24 Ore, grazie ai dati forniti dal fondo pensione territoriale Solidarietà Veneto, ha realizzato una simulazione analizzando il portafoglio di un investitore che 10 anni fa ha deciso di aderire a un fondo negoziale, confrontandolo con il guadagno che lo stesso investitore avrebbe realizzato decidendo invece di lasciare il TFR in azienda.

Ebbene, il nostro investitore si trova oggi con un portafoglio decisamente più ricco di quello che avrebbe ottenuto se avesse fatto affidamento solo sulla rivalutazione del TFR. Naturalmente il rendimento ottenuto varia a seconda del comparto scelto all’interno del fondo negoziale: si va dal più rischioso (dinamico) a quello più prudente (nel caso di Solidarietà Veneto si chiama “TFR Garantito” e mira a conseguire rendimenti pari o superiori al tasso di rivalutazione del TFR garantendo la restituzione del capitale investito e un rendimento triennale netto almeno pari alla rivalutazione netta del TFR in azienda).

Ricordiamo che alle posizioni dei fondi pensione contribuiscono non solo il trattamento di fine rapporto, ma anche il contributo volontario del lavoratore e il conseguente contributo del datore di lavoro, che è tenuto a erogare – in base agli accordi collettivi – solo se il lavoratore opta effettivamente per il versamento di un contributo volontario.

Di seguito la simulazione, calcolata ipotizzando un TFR maturato pari a 19mila euro, che funge da capitale di partenza. I dati si riferiscono al rendimento maturato sul capitale nel periodo 2007-fine 2016.

E se l’azienda è insolvente?

La legge 297/1982 ha istituito il Fondo di Garanzia per il Trattamento di Fine Rapporto2, per il pagamento del TFR in sostituzione del datore di lavoro insolvente.

5 consigli finanziari per svoltare nel 2019

Il 2019 è l'anno giusto per dare finalmente una svolta alla tua vita finanziaria. Ecco 5 cose da fare per migliorare il rapporto con le tue finanze.

Hai degli obiettivi finanziari per il 2019? Se non ci hai ancora pensato, provo a darti alcune idee per iniziare il tuo anno finanziario con il piglio giusto.

Datti un obbiettivo di risparmio fisso ogni mese

Educarsi al risparmio è il primo passo per migliorare.

Ogni mese togliti il 20% del tuo stipendio. Avere la costanza nel farlo attraverso dei sacrifici è una delle regole fondamentali per raggiungere grandi traguardi di investimento nel lungo periodo.

Inizia il prima possibile ed applica con regolarità, pensa prima al risparmio, e poi al consumo.

E' questa la regola semplice per iniziare la vita da risparmiatore e realizzare i tuoi obbiettivi.

Realizza un fondo per gli imprevisti

Il primo sentimento da colmare con i tuoi risparmi sarà la ricerca di sicurezza.

Costruisciti subito un fondo di emergenza mettendo da parte circa tre mensilità, può sembrare impossibile ma in realtà non lo è affatto basta iniziare.La vita nasconde sempre degli imprevisti, meglio farsi trovare più pronti possibile.

Utilizza i giusti strumenti finanziari per risparmiare meccanicamente

Investi il tuo risparmio in un piano di accumulo in fondi o ETF.

Accumulerai periodicamente e con costanza somme che cresceranno nel tempo. La forza dell’interesse composto poi, producendo interessi su interessi, porterà il tuo capitale a crescere in modo esponenziale nel medio-lungo periodo.

Diversifica nelle tue scelte di investimento

Ogni anno avrà i suoi avvenimenti economici e finanziari, il 2019 ne avrà svariati come le elezioni europee, nuove politiche monetarie ed altri eventi che potrebbero aumentare la volatilità nei mercati.

Soltanto un portafoglio diversificato e gestito ti permette di affidare i tuoi soldi a professionisti del risparmio che ogni giorno monitorano l’andamento dei mercati. Le loro scelte non sono dettate da un’attenta analisi sulle concrete opportunità dei titoli e sulla diversificazione del portafoglio.

Leggi e rimani informato sulla finanza e gli investimenti

Benessere finanziario e cultura finanziaria. Il connubio farà di te un risparmiatore evoluto. Chi possiede una bassa educazione finanziaria ha una minore probabilità di centrare gli obiettivi di risparmio della vita.

Inizia già da domani, leggi ed impara dai migliori. Nel web trovi tanti consigli su testi e libri a riguardo. Io stesso ogni giorno pubblico notizie, informazioni e nozioni sulla finanza personale ed il mondo del risparmio.

Leggendo questo post già sei sulla buona strada!

Quindi non aspettare domani, inizia già da ora a pensare come risparmiare.

Istat conferma, Italia in recessione tecnica

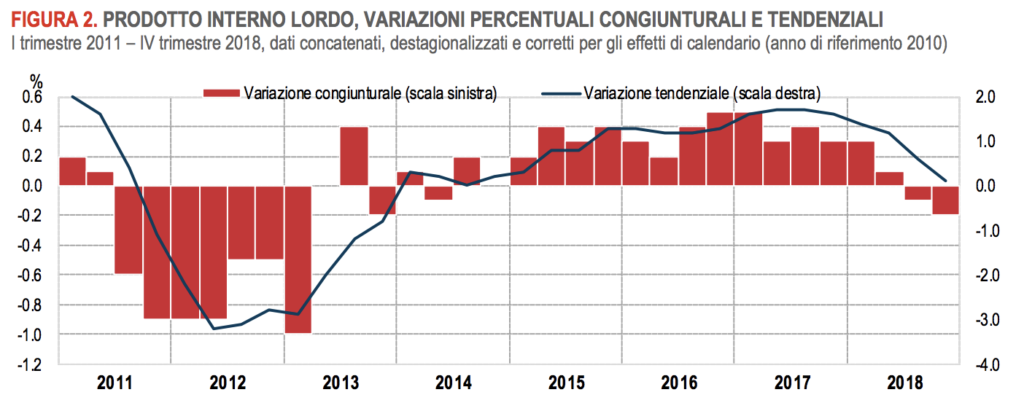

L'istituto di statistica ha rivisto al rialzo il dato congiunturale del Pil relativo al quarto trimestre 2018 comunicato a fine gennaio (da -0,2% a -0,1%) ma si tratta comunque del secondo trimestre consecutivo di calo, ma dove è finita la crescita di tutta l'area Euro?

La crescita economica non è un problema che riguarda soltanto l’Italia, ma tutta l’eurozona.

Nell’ultimo trimestre del 2018, l’economia italiana è entrata in recessione tecnica (-0,2%), e l'Istat lo ha confermato.

Il tasso di crescita in Europa è il più basso da oltre sei anni (0,2%) e la Germania, prima economia dell’eurozona, ha evitato la recessione tecnica per un soffio (0,02% nell’ultimo trimestre 2018).

A cosa è dovuta la frenata dell'economia europea?

Negli ultimi anni, l’economia tedesca si è confermata locomotiva trainante dell'eurozona. Ha marciato marciato a suon di record della bilancia commerciale, e lo stesso è avvenuto per l’eurozona che dal 2012 in poi è diventata esportatrice netta verso il resto mondo.

Ma la ruota gira fintantoché la domanda proveniente dall’estero continua a crescere. Perché quando un’economia si basa troppo sulle esportazioni finisce per diventare eccessivamente dipendente dalle dinamiche degli altri paesi. Cina in primis. Infatti, con l’avvio della guerra commerciale tra Usa e Cina e con il conseguente rallentamento dell’economia cinese, la Germania (primo partner commerciale per la Cina) sta pagando il conto più salato. E se il vagone di testa della locomotiva europea si ferma, tutti gli altri fanno lo stesso.

Cos’è mancato all’Europa in questi anni?

Dopo la crisi del 2008 il vero grande assente è stata una politica fiscale espansiva. Per mantenere una crescita duratura ma soprattutto diffusa nell’eurozona, non sono bastati 2 trilioni di dollari di cartamoneta stampata dalla BCE. Con l’introduzione del fiscal compact nel 2012, la Commissione Europea ha previsto regole e criteri per monitorare molto più da vicino – ed eventualmente sanzionare – gli Stati Membri che incorrono in deficit e debiti pubblici eccessivi.

Per stare al gioco delle regole europee, i governi degli stati più indebitati sono stati costretti a ridurre i deficit di bilancio e mettere in atto misure di austerità che abbassano la spesa pubblica e aumentano le tasse. Ma costringere i paesi a tirare la cinghia quando l’economia si trova in difficoltà, è come prescrivere la dieta ad un paziente sottopeso e malnutrito.

Di fatto, i governi hanno tolto denaro dall’economia anziché metterne di più in circolazione.

In Italia, dove il tasso di disoccupazione supera il 10%, quello giovanile sfiora il 30%, e con una povertà che è aumentata da 1 a 6 milioni di individui in 10 anni, esclusa la parentesi del 2009 i governi hanno sempre realizzato politiche fiscali restrittive sottostando ai diktat di Bruxelles.

Come ritrovare la crescita?

L’insistenza della Commissione Europea sul fatto che i paesi periferici dell’eurozona continuino a ridurre il deficit di bilancio è assolutamente irragionevole in una situazione di crescita economica molto bassa.

Un appuntamento importante che può portare con se un vento di cambiamento sarà quello delle elezioni politiche europee.

Le ultime proiezioni vedono un sostanziale equilibrio tra eurofili e sovranisti, che sicuramente spingeranno ad un cambio di rotta per evitare il rischio di una rottura definitiva degli equilibri già precari dell’eurozona.

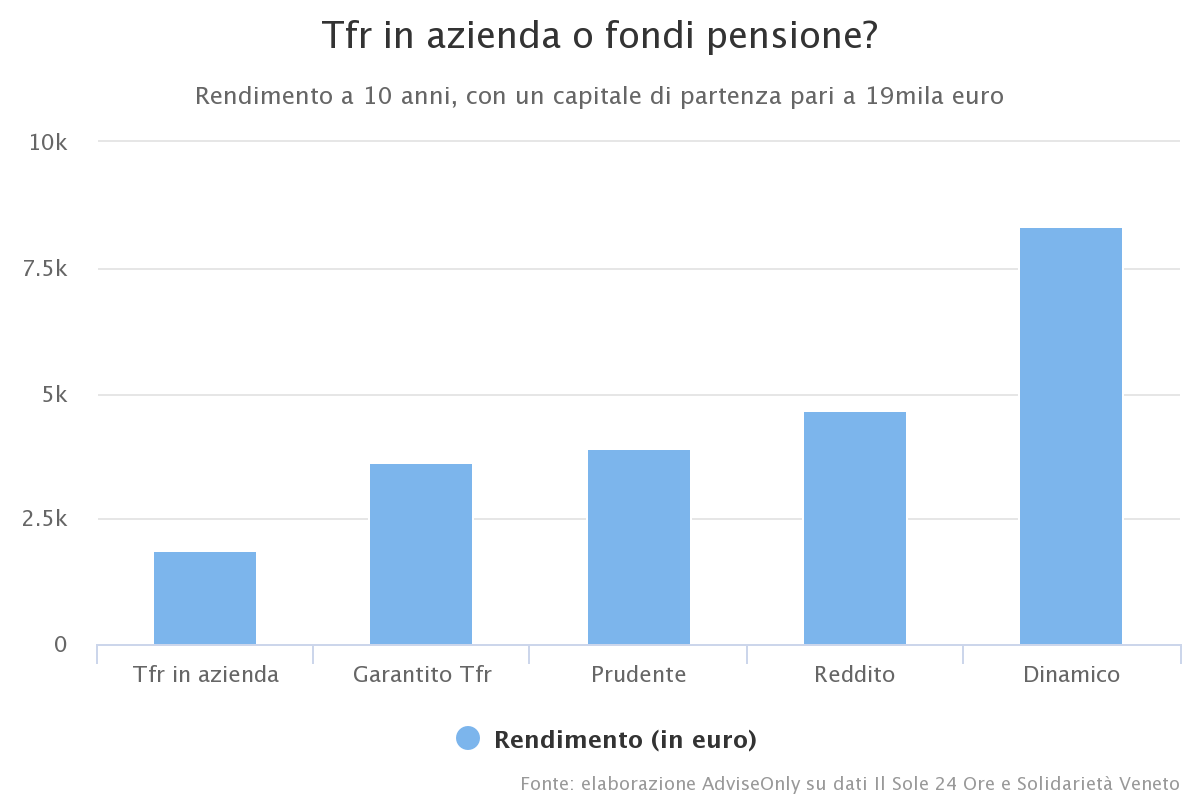

Europee alla porta

Si avvicinano sempre più le elezioni europee tra slogan e sovranisti alla riscossa. Vediamo le ultime proiezioni cosa raccontano.

Niente terremoti, per ora.

La seconda proiezione dell’Europarlamento sul voto di maggio 2019 immortala il quadro di un cambiamento moderato, rispetto alle attese di una «onda sovranista» pronta ad abbattersi sugli equilibri della Ue.

Il Partito popolare europeo e il Partito socialista europeo, le famiglie del centrodestra e del centrosinistra in Europa, viaggiano rispettivamente su una stima di 181 e 135 seggi su 705 (36 e 51 in meno dal 2014, con un’emorragia drastica soprattutto a sinistra).

Poco? Sicuramente meno di quanto serve per assicurarsi la maggioranza assoluta a Bruxelles, ma la flessione è bilanciata dai 75 seggi attribuiti all’Alleanza dei Democratici e dei Liberali e per l'Europa (+6 rispetto al 2014): una coalizione fra i tre garantirebbe un blocco da quasi 400 seggi al Parlamento, senza escludere un appoggio esterno dei Verdi (proiettati a 49 seggi, un po’ al di sotto degli entusiasmi dello scorso autunno) e altre forze minori.

Sull’altra sponda della barricata, la sigla populista dell’Europa delle nazioni e della libertà si aggira su stime di 59 seggi (un balzo di 22 seggi dal 2014, trainata dai 28 scranni stimati per la Lega di Salvini), mentre l’Europa della libertà e della democrazia diretta si accontenta di 39 poltrone (contro le 41 della legislatura in scadenza, con 21 seggi in arrivo dai Cinque stelle).

La somma dei due sfiora appena i 100 seggi: una dimensione insufficiente per tenere in ostaggio l’Eurocamera o «salvare la Ue dal bunker di Bruxelles», come promettevano i leader più agguerriti, anche se non vanno trascurati i segnali di insofferenza per l’establishment comunitario.

Insomma al momento sembra ci si avvii verso un cambiamento moderato, sicuramente un ammodernamento della Ue originaria forse diventata troppo rigida ed antiquata per le dinamiche mondiali.

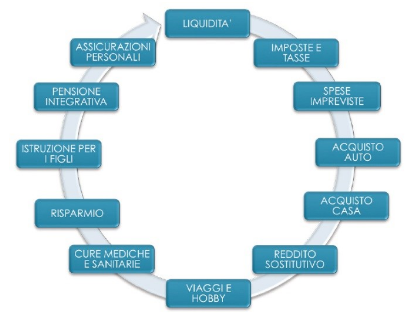

Vita e pianificazione

Gli individui, anche se non sono perfettamente razionali, hanno obiettivi reali. Le scelte d’investimento, quindi, dovrebbero essere guidate dalle prospettive di vita rispondendo alla domanda “è adatto a soddisfare i miei bisogni?” e non a domande quali ad esempio “quanto rende?” o “quando è il momento giusto?”.

Cosa succederebbe se un evento ti piombasse addosso all'improvviso?

Cosa faresti se ti trovassi senza soldi durante un viaggio?

Come ti comporteresti se la prenotazione fatta per il tuo soggiorno fosse falsa?

Tutto questo può accadere ed accade ogni giorno, e tu cosa faresti in questi casi? Saresti pronto?

Queste sono le domande che spesso tutti noi ci facciamo prima di pianificare un viaggio, io stesso in questo ultimo mese avendo viaggiato parecchio me le sono poste più volte organizzandomi per essere pronto più possibile ad ogni evenienza.

Prima di partire per un viaggio ognuno di noi dovrebbe:

- Sapere esattamente da dove e come si parte

- Sapere dove si vuole andare, dove alloggiare e cosa fare

- Scegliere il miglior mezzo ed il più conveniente per raggiungere la meta

- Arrivato a destinazione si vive l'esperienza serenamente ed in maniera dinamica, pronti ad aggiustare anche in corsa la roadmap stabilita.

L'insieme dei punti sopra servono ad ogni viaggiatore per non farsi cogliere alla sprovvista, io stesso seguo questa scaletta per vivermi il viaggio nel miglior modo possibile.

Si pianifica un viaggio per la ricerca di una sicurezza maggiore, ed allo stesso modo si deve pianificare la propria vita finanziaria per viverla con consapevolezza.

Viaggio per?

divertimento, lavoro, opportunità.

Investo per?

la mia previdenza, per i miei figli, per comprarmi la casa dei sogni.

Tutti, anche se non sono perfettamente razionali, hanno obiettivi reali.

Le scelte d’investimento, quindi, dovrebbero essere guidate dalle prospettive di vita rispondendo alla domanda “è adatto a soddisfare i miei bisogni?” .

Ecco che l’investimento ottimale diventa conseguenza di una attenta pianificazione finanziaria costruita sulle esigenze reali e sulle soluzioni e servizi per soddisfarle.

L’investimento diventa il mezzo. Il bisogno il fine.

Spesso invece capita di dimenticare le fasi di vita, perché l’investitore non riesce ad individuarle e/o a trasmetterle al consulente ( il suo compito in primis è quello di aiutare il risparmiatore nell'individuazione).

Per questo è fondamentale la “pianificazione finanziaria”.

Le quattro fasi che compongono il processo di pianificazione sono:

- diagnosi, che investitore sono oggi che strumenti utilizzo e quali sono i miei bisogni

- pianificazione, è la fase consecutiva dove si stabiliscono gli obbiettivi (dove voglio andare), quale soluzione intraprendere e per quanto tempo ( dove alloggiare )

- proposta, si elabora la strategia più efficiente dal punto di vista finanziario, coerente con i tempi di realizzo delle esigenze e coerenti col rischio di mercato in funzione del tempo di realizzo e della tolleranza al rischio ( scelgo il mezzo migliore e più conveniente per raggiungere la meta)

- monitoraggio, verificare nel tempo il piano di investimento e analizzare la possibilità di raggiungere gli obiettivi con strumenti anche diversi da quelli iniziali ( vivere il viaggio tenendo d'occhio la roadmap sempre pronti a delle variazioni)

La pianificazione finanziaria rappresenta un mezzo con il quale chi si trova a dover fare scelte nella vita consegue maggiore tranquillità e controllo, e lo stesso vale se tutto il processo si utilizza per la propria vita finanziaria applicandolo alle scelte di investimento.

Come diceva Albert Einstein: “I problemi non possono essere risolti con gli stessi schemi mentali che li hanno prodotti”.

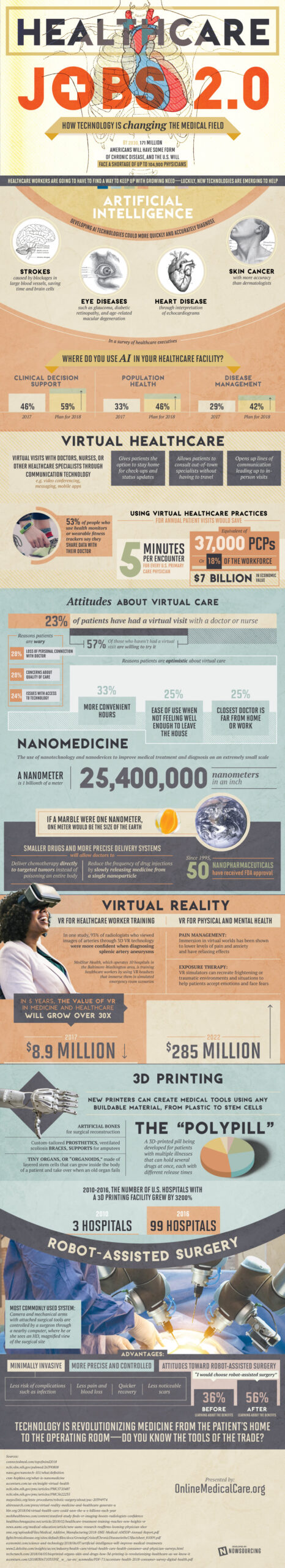

Megatrend, Tech ed Healtcare a braccetto

Che si tratti di condivisione di informazioni tra pazienti e medici o di un intervento chirurgico ad alto rischio, è chiaro che le applicazioni dinamiche della tecnologia sono ben avviate nell'ammodernamento del settore sanitario.

Da un paio di anni, viste le prospettive di crescita minori delle asset class convenzionali, si parla di investimenti alternativi.

Strategie di risparmio che si discostano dal classico portafoglio geografico finanziario puntando a settori canalizzati sulle prospettive di crescita,sviluppo e cambiamento dell'umanità.

Health care, Cyber security, Acqua ed Energie rinnovabili sono solo alcune.

In particolare due stanno progredendo in maniera complementare destando molto stupore anche negli addetti ai lavori: Tecnologia e Sanità

I 5 modi in cui il Tech sta trasformando l'industria sanitaria

INTELLIGENZA ARTIFICIALE

L'intelligenza artificiale avrà un impatto drammatico su molte industrie e l'assistenza sanitaria non ne fa eccezione.

Un'ampia fetta di dirigenti sanitari sta già applicando l'intelligenza artificiale nelle loro operazioni , con dati che invitano ad aumentare i budget futuri di investimento.

| Usi sanitari di AI | Adozione (2017) | Adozione (2018) |

|---|---|---|

| Supporto decisionale clinico | 46% | 59% |

| Salute della popolazione | 33% | 46% |

| Gestione delle malattie | 29% | 42% |

| Riammissioni | 33% | 41% |

| Spese mediche / piano sanitario | 21% | 38% |

| Sicurezza e qualità del paziente | 25% | 33% |

| Gestione della catena di approvvigionamento | 13% | 21% |

| Cura del cancro | 4% | 12% |

Poiché la tecnologia diventa più sviluppata e diffusa, si prevede che l'AI possa aiutare a diagnosticare ictus, malattie degli occhi, malattie cardiache, cancro della pelle e altre condizioni.

ASSISTENZA SANITARIA VIRTUALE

Conosciuto anche come telemedicina, l'assistenza sanitaria virtuale consente a pazienti e medici di toccare la base in remoto utilizzando tecnologie come le videoconferenze o le app mobile. Molti pazienti si stanno inoltre abituando a utilizzare la tecnologia indossabile per monitorare eventuali cambiamenti nella loro salute e condividerli con i loro medici.

Convenienza, facilità d'uso e tempi di viaggio ottimizzati per il medico più vicino sono i principali motivi per cui i pazienti scelgono cure virtuali. Il rovescio della medaglia, molti sono preoccupati per la qualità delle cure, o temono una perdita di una connessione personale con un medico.

NANOMEDICINA

La nanomedicina è un campo in rapida evoluzione che controlla singoli atomi e molecole su una "nanoscala" estremamente piccola da 1 a 100 nanometri. Per metterlo in prospettiva, un singolo foglio di giornale ha uno spessore di circa 100.000 nm.

La nanomedicina è utilizzata principalmente per diagnosticare, trattare e prevenire efficacemente varie malattie. Rispetto ai farmaci convenzionali, è molto più efficace nei sistemi di targeting e distribuzione precisi, aprendo la strada alla lotta contro condizioni complesse come il cancro.

Il mercato globale della nanomedicina potrebbe valere oltre $ 350 miliardi entro il 2025.

REALTA' VIRTUALE

Sebbene sia normalmente associato all'intrattenimento, la realtà virtuale sta facendo successo anche nel settore sanitario. L'esperienza coinvolgente e multisensoriale fornita dalla VR può essere di beneficio sia per i medici che per i pazienti:

- La formazione VR degli operatori sanitari può essere utilizzata per addestrare i chirurghi in un ambiente simulato realistico ed a basso rischio.

- La salute fisica e mentale, la VR offre potenziale terapeutico e di riabilitazione per i disturbi acuti del dolore e dell'ansia.

La VR è quindi considerata uno strumento economico ed efficiente sia per l'insegnamento che per il trattamento.

STAMPA 3D

La stampa 3D ha fatto molta strada dal suo debutto, soprattutto nei suoi usi nel settore sanitario. La tecnologia offre prototipi più veloci, creando qualsiasi cosa, da protesi personalizzate a "poli-pillole" ad una frazione del costo.

L'aspetto personalizzabile della stampa 3D sta rivoluzionando i trapianti di organi e la riparazione dei tessuti, ed è persino in grado di produrre una pelle realistica per le vittime di ustioni.

CHIRURGIA ASSISTITA DA ROBOT

Ultimo ma certamente non meno importante, la chirurgia robotica sta attraversando gli ospedali. Permette ai medici di eseguire procedure delicate e complesse che potrebbero essere altrimenti impossibili.

In genere, i chirurghi controllano un dispositivo con una fotocamera e bracci meccanici, dando loro una visione ad alta definizione del sito chirurgico. Secondo la Mayo Clinic , questo metodo generalmente:

- Migliora precisione, flessibilità e controllo

- Viene fornito con meno complicazioni come le infezioni

- Risultati in cicatrici meno evidenti in quanto è minimamente invasivo

L'adozione tecnologica in campo medico non è priva di sfide future, ma il valore aggiunto è chiaro. Queste che abbiamo appena visto sono solo la superficie delle possibilità tecnologiche nel settore sanitario, sicuramente ce ne sono e saranno altre che ancora non riusciamo nemmeno ad immaginare e solo il tempo ce le potrà mostrare.

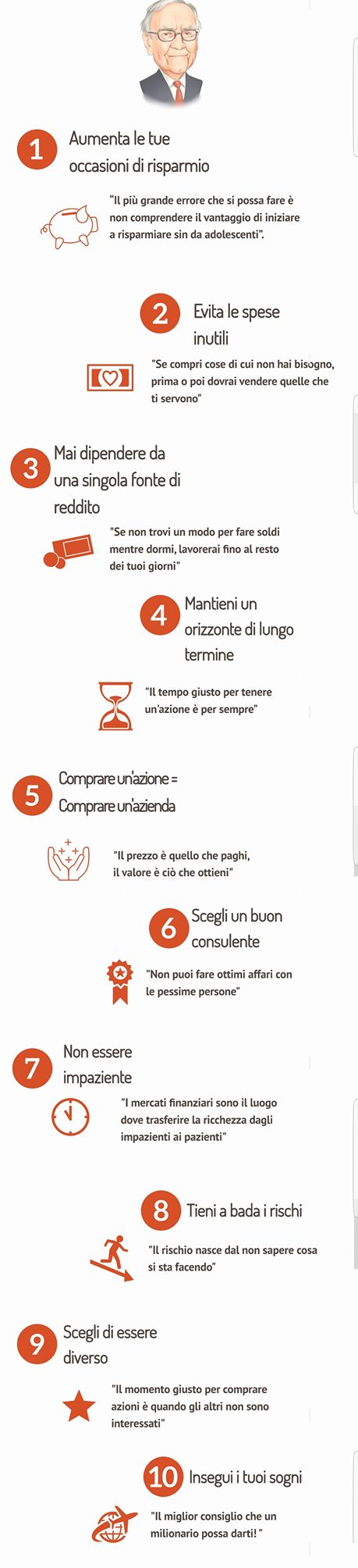

Lettera agli azionisti di Warren Buffett 2019

La lettera annuale di Warren Buffett agli azionisti di Berkshire Hathaway è considerata una lettura obbligata per gli investitori di tutto il mondo. Vediamo i punti salienti dell'ultima ed alcuni consigli per il vostro risparmio.

Warren Buffett è, dai miei tempi universitari, un idolo.

Buffett mi ha sempre colpito perchè non è solo un grandissimo investitore, ma anche un eccezionale comunicatore, cosa non da poco in un modo apparentemente complesso come quello finanziario.

La sua filosofia di investimento è, e deve essere, come un mantra per ogni piccolo e grande risparmiatore.

Da quarant’anni l'oracolo di Omaha, pubblica ogni anno una lettera agli azionisti della sua società, la Berkshire Hathaway, dove comunica i risultati del suo business.

Non sono i dati la parte interessante della lettera annuale quanto il peculiare modus operandi di Buffett.

Infatti tutte le lettere sono lectio magistralis di economia, finanza e risparmio.

Nel 2019, Buffett ha messo in guardia dall'indebitarsi per comprare azioni, una lezione che funziona sia per le grandi aziende che per gli individui ricordando il pericolo derivante dal grosso aumento del debito mondiale.

Ecco i punti salienti della lettera

- L'economia americana andrà benissimo, indipendentemente da chi è responsabile, Buffett ha discusso di come il business americano sia ancora un potente motore di crescita a lungo termine. Ha sottolineato che da quando ha fatto il suo primo investimento, l'America ha avuto sette repubblicani e sette democratici alla Casa Bianca, e in quegli anni hanno avuto diversi periodi di crisi economica, tra cui un rapido periodo inflazionistico, guerre, un crollo immobiliare e molto altro.

- Berkshire ha guadagnato 4 miliardi nel 2018,l'anno peggiore da decenni, la prima cosa che Buffett ha sottolineato nella lettera è il profitto operativo di $ 4 miliardi di Berkshire. Come molti investitori sanno, il 2018 non è stato esattamente un anno eccezionale per le azioni e alcune delle principali partecipazioni della Berkshire sono state particolarmente colpite. Quella cifra di $ 4 miliardi comprende $ 20,6 miliardi di perdite non realizzate dal portafoglio azionario della società. Quindi, l'utile operativo di Berkshire è stato in realtà di circa $ 25 miliardi nel 2018 - semplicemente non sembra così.

- L'orizzonte temporale degli investimenti, se stai cercando di creare ricchezza, la chiave è la pazienza e la selezione dei titoli. Gli investimenti azionari di Berkshire valevano quasi $ 173 miliardi alla fine del 2018, una cifra molto superiore al loro costo.

- Diversificazione del business, questo è un principio secolare che è rilevante per tutte le imprese che sono alla ricerca di crescita.

- Perché l'oro non è un grande investimento a lungo termine, Buffett ha scritto che se qualcuno avesse messo i propri soldi in oro nel 1942, il loro rendimento totale sarebbe stato inferiore all'1% di quello che avrebbero ottenuto investendo semplicemente nello S&P500.

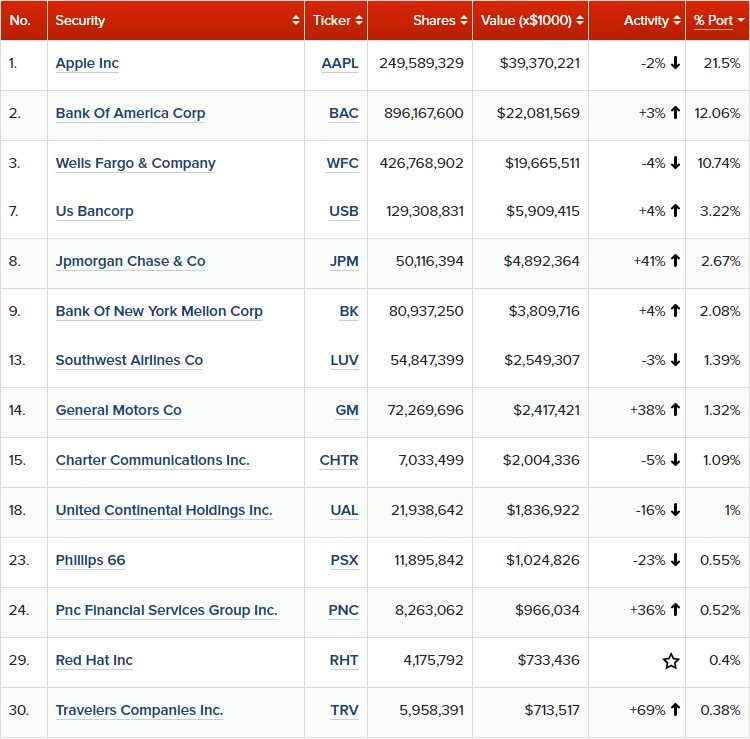

Gli ultimi movimenti del 2018 del portafoglio di Buffett:

Volete imparare ad investire come Warren Buffett?

Vi affascina l'idea lo so, alcuni mi scrivono per chiedermi come si fa' e lo capisco.

Questo perchè Warren Buffett è visto nell'immaginario collettivo come l'investitore intelligente,colui che non sbaglia mai.

Se pensate che semplicemente copiando la sua operatività potete "investire come Buffett" state facendo un errore pazzesco perchè non siete Warren Buffett.

Voi non avete 77 anni di esperienza sul campo e maniacalità nell'operare, ma soprattutto non avete miliardi di dollari a disposizione da investire e neppure io.

E come non li avete voi, vi assicuro che non li ha neppure qualche ciarlatano che vi "insegna a investire come Warren Buffett"?

Non siete e nessuno lo è un investitore come Buffett ma da ogni buon esempio si può prendere spunto per migliorarsi. Per ciò ecco 10 REGOLE utili ad ogni risparmiatore.

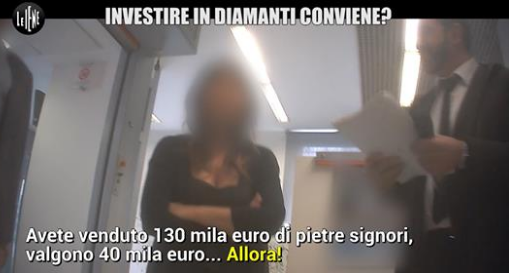

La truffa dei diamanti

"Diamonds Are A Girl's Best Friend" , così si intitolava la famosa canzone di

Marilyn Monroe . Ma per molti investitori non è andata proprio bene con la nota pietra preziosa. Per colpa di chi?

In questi giorni è impazzata la notizia sulla "truffa" dei diamanti perpetrata da 5 istituti bancari nel 2018.

Già ad inizio dell'anno passato avevo scritto su questo tipo di investimento e sull'offerta che veniva fatta a dei risparmiatori spesso ignoti delle difficoltà dell'investimento in diamanti.

Le Iene ad Aprile ne parlarono in questo un servizio: https://www.iene.mediaset.it/video/pelazza-investire-in-diamanti-conviene-_87261.shtml

Le modalità di proposte erano sempre le stesse:

- Grafici in impennata

- Rendimento "sicuro"

- Prestigio dell'investimento

Insomma, tutto quello che serve per far abboccare!

Lo dico per l'ennesima volta:

Questa è vendita non consulenza finanziaria!!!

Un venditore ti chiama per proporti l'occasione del momento, e chiama solo te perchè selezionato.

Un risparmiatore occasionale risponde e corre in banca a sottoscrivere.

Quindi la colpa è di entrambe.

Troppo spesso sportellisti, spinti anche dalle alte sfere, si vestono da venditori proponendo a destra e manca i prodotti che la casa madre deve collocare.

Allo stesso modo, troppo spesso il risparmiatore cade in tranelli emotivi come l'avidità del rendimento, dell'investimento capace di svoltargli la vita.

Dal connubio delle due cose nascono le truffe che periodicamente tornano, come i risparmiatori delle banche fallite.

L'investimento in diamanti non è sbagliato, ma è il modo ed il contesto che lo rendono giusto o meno per il patrimonio di un investitore.

Sicuramente non potrà mai essere più del 5% del tuo capitale, sicuramente è adatto a patrimoni importanti e ben articolati, sicuramente non si compra dalla prima società che capita.

Un consulente questo lo sa, mi auguro, e deve farlo sapere al risparmiatore che si affida a lui.

Il re del market timing

In tempi finanziari come i nostri, dove neanche gli analisti riescono a fare previsioni per il domani, e dove un semplice tweet può condizionare il sentiment degli investitori c'è che va in giro vantandosi di avere strategie di trading che sistematicamente anticipano e battano il mercato. Marketing o acchiappa sprovveduti?

Negli investimenti come nella vita il tempismo è una variabile spesso determinante per il raggiungimento di un obbiettivo.

In finanza gli anglosassoni lo chiamano market timing, espressione difficilmente traducibile che indica una strategia d'investimento attraverso la quale si cerca di comprare prima di un rialzo e di vendere prima di un ribasso. In pratica, di anticipare i movimenti di mercato.

Ma facciamola più semplice.

Tutto si spiega con la risposta a questa domanda:

E' più efficiente restare sempre investiti, oppure entrare ed uscire dal mercato cercando di portare a casa un risultato maggiore?

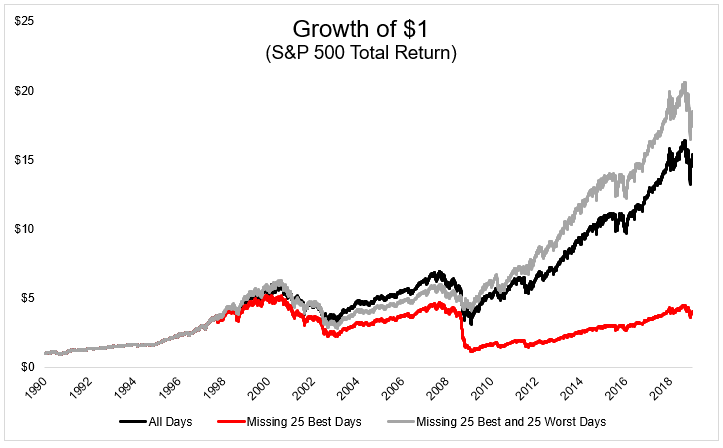

Vediamo 3 esempi sullo S&P500 per trovare una risposta chiara e semplice:

- RESTO SEMPRE INVESTITO, strategia buy & hold;

- COMPRO E VENDO PERDENDO I 25 GIORNI MIGLIORI;

- COMPRO E VENDO PERDENDO I 25 GIORNI MIGLIORI E PEGGIORI.

Il grafico rappresenta l'evoluzione di 1$ investito sull'indice azionario americano seguendo le linee guida degli esempi.

- La Linea nera (resto sempre investito sul mercato), ci mostra come una strategia basata solo sulla scelta e mantenimento di un orizzonte temporale porti ad avere ben 15$

- Linea rossa ( entro ed esco dal mercato perdendo i 25 giorni migliori ), porta ad aver 4$

- Linea grigia ( entrare ed uscire dal mercato perdendo i 25 giorni peggiori e migliori ) porta ad avere 16$ circa.

Probabilisticamente le possibilità che facendo market timing si ricada negli ultimi due esempi sono molto, anzi moltissimo elevate.

Basti pensare che in 28 anni ci sono più di 10.000 giorni, e qui si parla di 25.

Per onor del vero va detto che il terzo caso (linea grigia) ha creato valore aggiunto rispetto alla Buy & Hold ma il punto è un altro.

Il gioco vale la candela? NO.

Esistono vari fenomeni psicologici che possono spiegare i motivi per cui gli investitori sono attratti dal market timing. Alcuni di essi sono dettati dalla paura, altri dal comportamento “da gregge”, e altri da idee sbagliate che derivano dalle nostre esperienze o da influenze esterne di amici e parenti.

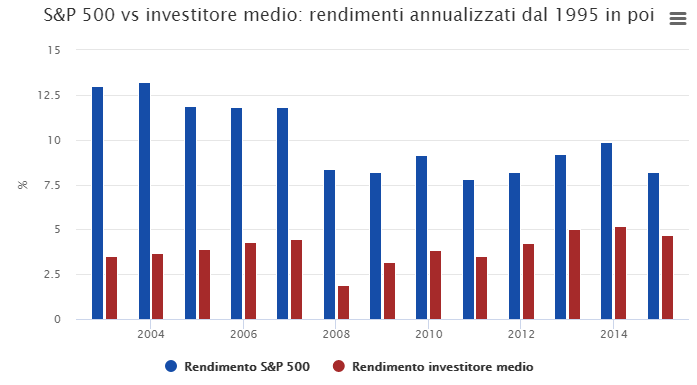

Ma i fatti dicono altro e ci sono studi che lo dimostrano.

Uno studio condotto dalla società DALBAR (Quantitative Analysis of Investor Behavior), ha confrontato i rendimenti dell’indice S&P500 con quelli realizzati dall’investitore medio in fondi azionari.

In conclusione stare fermi è la cosa migliore, certo ci sarà sempre l'eccezione che conferma la regola ma davanti alle evidenze l'atteggiamento peggiore che un investitore può avere è di non prenderle in considerazione.

Pianifica per obbiettivi i tuoi investimenti, diversifica il tuo portafoglio e fallo lavorare per l'orizzonte temporale scelto all'inizio.

Sono queste le 3 semplici regole di partenza per garantire la tutela ed il giusto successo al tuo patrimonio.

Fitch conferma il rating dell'Italia

Ieri alle 22 è iniziata il tourbillon 2019 delle agenzie di rating sullo stato di salute dell'Italia e della sua economia.

"RATING", sarà probabilmente questa la parola che impazzerà nei TG per i prossimi mesi, mentre " SPREAD" sarà magari la seconda.

Nella tarda serata di Venerdì 22 è stato annunciato il primo giudizio del 2019 sull'Italia. Fitch, tra le prime agenzie di rating mondiale, sostanzialmente ha confermato tripla B ( BBB ) ed outlook NEGATIVO già espresso nel 2018.

Dopo l'agenzia Fitch ecco le varie date di valutazione:

https://it.reuters.com/article/bondsNews/idITL8N1Z72CM

All'Italia è andata benissimo così, ma vanno fatte alcune considerazioni su tutto il meccanismo del rating.

Le agenzie di rating non sono entità impeccabili, visto le clamorose sviste sulle previsioni di Lehman Brothers o Parmalat, ma il motivo che dovrebbe rallegrarci sulla valutazione confermata è che i rating in generale, pur con tutte le loro pecche, sono un linguaggio finanziario universale.

L’intera industria del risparmio gestito globale li usa per decidere quali titoli ogni fondo può comprare oppure no. Per abitudine, per semplicità, ma soprattutto per mancanza di alternative altrettanto universalmente riconosciute.

Ecco perché è importante che l’Italia non sia stata declassata.

Ancora più importante che tutte e quattro le maggiori agenzie di valutazione abbiano lasciato l’Italia nella serie A dei rating, cioè nel campo «investment grade».

Se fosse stata doppiamente declassata e fosse scesa nel settore «spazzatura» (rating BB), molti fondi avrebbero dovuto vendere i titoli italiani nei prossimi mesi portando a grosse incidenze su prezzi e rendimenti visto il peso del debito italiano sui principali indici obbligazionari.

Quindi, per il momento va bene così.

Con quello del 22 l'Italia ha i verdetti di tutte le agenzie di rating principali.

Lunedì ci sarà la risposta dei mercati con possibile euforia almeno nelle prime ore di contrattazione.

Ma non faccio previsioni, perchè come dico sempre saranno gli eventi a guidare il mercato e in questo caso i prezzi dei BTp.