Wealth Advisor Awards 2024 CityWire

Martedì sera si sono svolti i Wealth Awards 2024 organizzati da Citywire Italia. In una delle location più suggestive di Milano, Palazzo Parigi Hotel & Grand Spa, ho ricevuto con grande orgoglio il premio come Miglior Consulente Finanziario 2024 per il Centro Italia.

Martedì sera si sono svolti i Wealth Awards 2024 organizzati da Citywire Italia. In una delle location più suggestive di Milano, Palazzo Parigi Hotel & Grand Spa, ho ricevuto con grande orgoglio il premio come Miglior Consulente Finanziario 2024 per il Centro Italia.

Una conferma per il secondo anno e un riconoscimento che mi rende fiero di quanto fin ora fatto e mi motiva a fare sempre meglio per ciò che sarà.

Vorrei condividere il premio con chi mi supporta da quasi dieci anni, Giovanni Pacifici e Fabrizio Adriani e con tutti i miei clienti che hanno scelto di intraprendere una strada ardua all'inizio, ma oggi quanto mai giusta con risultati ed obiettivi raggiunti.

Ringrazio Fineco Bank, partner sin dal principio con il progetto giovani ed oggi struttura che mi mette a disposizione team di professionisti settoriali per una consulenza d'eccellenza a 360° anche feeonly.

Complimenti anche ai colleghi Luca Lapi e Luca La Rosa premiati nella stessa serata con l'augurio di prossimi importanti successi.

Qui le foto: https://citywire.com/it/news/cw-italia-wealth-awards-le-foto-della-premiazione-con-i-protagonisti-delle-reti-e-banche-private/a2444296

Grazie.

Sei fondamenti di successo per gli investitori secondo Nick Murray

Se ti dicessi che sei variabili rappresentano oltre il 90% dei rendimenti dei tuoi investimenti a lungo termine, attirerei la tua attenzione?

Questo è ciò che sostieni Nick Murray, scrittore e professionista finanziario degli ultimi 50 anni. Grazie al suo background di consulente finanziario, Murray offre una prospettiva unica su ciò che si traduce in successo. Crede fermamente nel rapporto di lavoro con un consulente, pur riconoscendo che gli investitori possono avere successo anche senza ma con probabilità assai misere.

Ciò che distingue davvero il punto di vista di Murray da tanti altri è il valore aggiunto, secondo lui, dei consulenti. In un mondo fissato sui rendimenti, apparentemente a qualunque costo, ritiene che la selezione del portafoglio (purché appropriata) abbia un valore aggiunto trascurabile. Ritiene che il valore di un Advisor derivi da:

- Preparare un cliente al successo: costruire un piano finanziario unico e avere investimenti adeguati.

- Coaching comportamentale continuo: attenersi al proprio piano ed evitare un grosso errore.

Murray dice qualcosa del genere: essere un investitore di successo è semplice, ma non è facile. Ciò che intende dire è che ciò che dobbiamo fare non è eccessivamente complicato, si tratta di fare bene le piccole cose per un tempo molto lungo. La parte non facile è riuscire a rispettare un piano, soprattutto per un periodo molto lungo o durante le turbolenze del mercato. Quindi, anche se ciò che dobbiamo fare è semplice, farlo regolarmente non è facile.

Il fattore determinante del rendimento reale a lungo termine non è la performance degli investimenti, ma il comportamento degli investitori.

Di seguito sono riportate le sei variabili, tre principi e tre pratiche, su cui ritiene che ogni investitore dovrebbe concentrarsi per avere successo a lungo termine.

Fede nel futuro

Gli investimenti a lungo termine si riducono a una battaglia della mente inconscia, tra la fede nel futuro e la paura del futuro. Il risultato è fortemente governato da quale di questi impulsi vince.

In ogni momento, ci sono stati motivi per essere pessimisti riguardo al presente e al futuro. Eppure, in quasi tutti i criteri misurabili, il mondo è migliorato. Chiunque esamini la storia può vedere chiaramente i progressi che sono stati fatti e continuano ad essere fatti. L’ottimismo è l’unico realismo.

Questo progresso non è stato lineare, ma esponenziale. I progressi nella medicina, nella scienza, nella tecnologia e nell’economia, anche negli ultimi 10 anni, spazzerebbero via qualcuno da solo un paio di generazioni prima. Oggi, il microprocessore di un minivan contiene più potenza di calcolo di quella esistente nel 1950.

Come investitori, investiamo nel domani, progettiamo il domani. La strada non è dritta e liscia, ci saranno curve e dossi, a volte grandi. Ma possiamo avere fiducia in quello che è sempre stato così, che le cose migliorano sempre, che si fanno sempre progressi.

Non posso sapere esattamente come andranno le cose. So solo che le cose andranno bene.

Pazienza

Viviamo in un mondo in cui la pressione costante è quella di fare qualcosa, dove a volte la cosa più difficile da fare è proprio niente. Più un investitore insegue ciò che è interessante, più perde di vista i propri obiettivi finanziari e ciò che è necessario per raggiungerli.

Gli studi dimostrano che questo comportamento porta a errori, che portano a rendimenti inferiori, che di fatto allontanano ulteriormente l’investitore dai propri obiettivi. È una situazione in cui non fare nulla avrebbe portato a un risultato migliore. Invece di inseguire i rendimenti, ci sono due cose che puoi chiederti riguardo al tuo portafoglio:

- È appropriato per la realizzazione dei miei obiettivi finanziari a lungo termine?

- Storicamente ha prodotto rendimenti in grado di finanziare adeguatamente i miei obiettivi?

A volte non lo saranno, i mercati saranno in ribasso, i rendimenti a breve termine saranno negativi. Ma i dati storici tengono conto di tutto il bene e di tutto il male. Le medie storiche tengono già conto degli anni cattivi.

Non posso sapere quando andrà tutto bene. So solo che andrà tutto bene.

Disciplina

Se la pazienza è la decisione di non fare qualcosa di sbagliato, la disciplina è la decisione di continuare a fare le cose giuste. Durante la volatilità del mercato, la nostra disciplina viene messa alla prova, non solo durante i minimi ma anche durante i massimi.

Quando i mercati sono ai massimi, non è il momento giusto per essere eccessivamente entusiasti e scommettere tutto. Quando i mercati sono ai minimi, non è il momento giusto per spaventarsi e smettere del tutto di investire. L’investitore disciplinato continua ad agire allo stesso modo indipendentemente da ciò che sta facendo il mercato, perché quando la disciplina fallisce, il piano fallisce.

Non mi interessa cosa funziona in questo momento. Mi interessa ciò che ha sempre funzionato... e continuerò a fare ciò che ha sempre funzionato.

Allocazione delle risorse

L'asset allocation è il mix a lungo termine di azioni, obbligazioni e liquidità all'interno del tuo portafoglio, che costituisce fino al 93% dei rendimenti e della volatilità di un portafoglio.

Una corretta asset allocation non elimina la volatilità, ma ci mette nella posizione di trarne vantaggio. I mercati si muovono naturalmente su e giù, ma nel lungo termine lo fanno ancora di più. La volatilità è il prezzo che paghiamo come investitori per i nostri rendimenti, e la storia dimostra che maggiore è la volatilità, maggiori saranno i rendimenti a lungo termine che possiamo aspettarci.

Come investitori, dovremmo abbracciare la volatilità perché sappiamo che porta a rendimenti più elevati a lungo termine. Ciò significa dare maggiore peso alle azioni nei nostri portafogli e meno alle obbligazioni e alla liquidità. Se non sei soddisfatto dei tuoi rendimenti, è probabile che non stai investendo in modo efficiente.

Diversificazione

Se l’asset allocation ci consente di catturare la volatilità, la diversificazione ci consente di sopravvivere ad essa. Nessuno sa quale sarà la prestazione migliore nel prossimo periodo di tempo. Quindi all'interno di ciascuna categoria di asset: azioni; obbligazioni; contanti, è importante possedere un mix.

Durante i periodi di mercati in ribasso, la diversificazione distribuisce il rischio tra molte aziende, paesi e settori. Mettendoci in una posizione di fiducia che i mercati si riprenderanno, come hanno sempre fatto, perché stiamo investendo in un modo che ha sempre funzionato.

Non possederò mai abbastanza di nessuna cosa per poterci fare una strage. Non possederò mai abbastanza di nessuna cosa per poterne rimanere ucciso.

Ribilanciamento

Nel corso del tempo, poiché diverse parti del tuo portafoglio si comportano in modo diverso, la struttura del tuo portafoglio cambierà leggermente. Magari portando il tuo portafoglio da 80/20 a 70/30 (azioni/obbligazioni).

Poiché sappiamo che i mercati si muovono naturalmente, ciò che sale è probabile che scenda, e ciò che scende è probabile che ritorni su. Il ribilanciamento può riportare gli asset a livelli che ci aspettiamo abbiano un buon rendimento nel breve termine, mantenendo il portafoglio allineato alla tolleranza al rischio e agli obiettivi.

È importante mantenere un approccio di riequilibrio automatico o sistematico. La selezione e la tempistica del mercato non si traducono in rendimenti a lungo termine e considerare il mercato in qualsiasi momento per effettuare un riequilibrio significherà perdere tempo e fatica. Automatizza il ribilanciamento senza alcuna distorsione su base annuale.

Diversifica, ti aiuterà

Uno dei principali #BIAS cognitivi che ho incontrato nella mia esperienza professionale è l’home bias. Investitori italiani con interi portafogli interamente concentrati su titoli del bel paese. Mentre con il tempo si fortifica negli investitori italiani la potenza della diversificazione geografica, negli ultimi anni molti investitori americani hanno abbandonato la diversificazione internazionale (o almeno l’hanno fortemente presa in considerazione).

Capiamo perché questo sta accadendo.

Il mercato azionario statunitense ha distrutto tutti gli investitori sin dalla fine della Grande Crisi Finanziaria.

Dal 2009, il totale dei fondi indicizzati del mercato azionario statunitense è cresciuto di oltre il 660%, mentre il totale dei fondi indicizzati internazionali è cresciuto di circa il 180%. Si tratta di rendimenti annuali superiori al 14% annuo negli Stati Uniti rispetto a meno del 7% annuo nel resto del mondo.

Ci sono buone ragioni per questo divario di performance: un settore tecnologico più grande, un dollaro forte, l’economia statunitense ha ottenuto risultati migliori, ecc.

Molti investitori presumono di non aver più bisogno di detenere azioni internazionali perché le grandi società statunitensi ottengono una discreta fetta delle vendite e degli utili all’estero. Gli Stati Uniti sono in una posizione dominante nel mercato azionario globale,,(costituendo circa il 60% del totale della capitalizzazione di mercato), un contesto normativo più favorevole per l’innovazione e il settore tecnologico.

Considerando quanto sono potenti le aziende a stelle e strisce, sembra insensato investire al di fuori degli Stati Uniti.

Eppure ogni investitore DEVE credere ancora nella diversificazione internazionale.

Perché?

Non vi è alcuna garanzia che il mercato azionario statunitense replicherà nei prossimi 15 anni il successo ottenuto negli ultimi 15 anni.

Sebbene il mercato azionario statunitense sia stato il chiaro vincitore negli ultimi quindici anni, i vincitori tendono a cambiare di decennio in decennio.

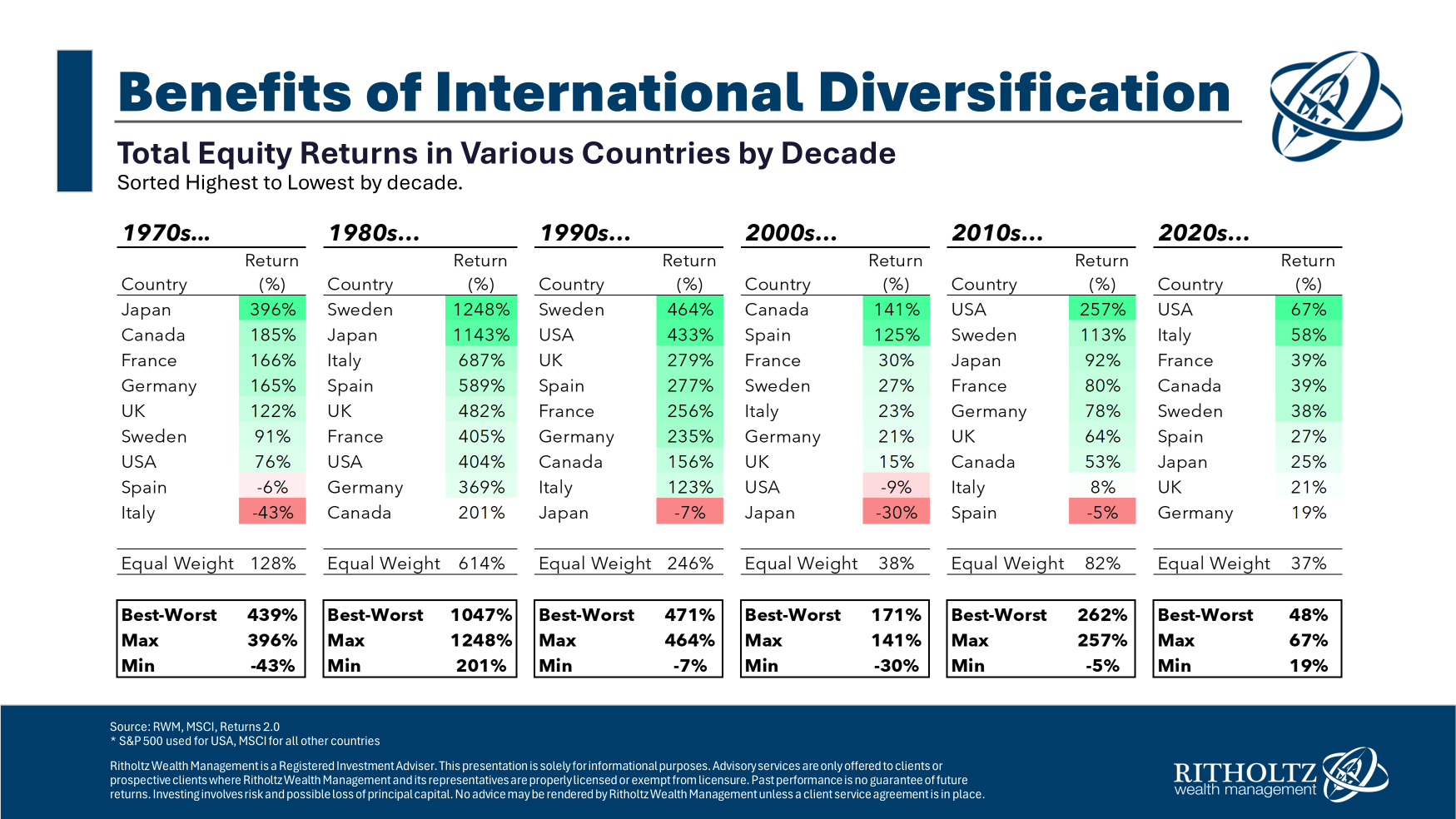

Dai un’occhiata ai rendimenti totali per decennio per varie economie sviluppate a partire dagli anni ’70:

Ogni decennio ha grandi vincitori e grandi perdenti. Basta guardare lo spread tra i titoli con le performance migliori e quelle peggiori in ciascun periodo. Ci sono alcuni divari enormi.

Ogni decennio ha grandi vincitori e grandi perdenti. Basta guardare lo spread tra i titoli con le performance migliori e quelle peggiori in ciascun periodo. Ci sono alcuni divari enormi.

Il dominio degli Stati Uniti potrebbe essere un segno di un cambiamento di paradigma nei mercati globali o potrebbe essere un pregiudizio legato al passato.

Non è necessario guardare troppo indietro per individuare il decennio perduto nei titoli azionari statunitensi (è successo dal 2000 al 2009). Negli anni ’70 e ’80, i titoli azionari statunitensi erano più vicini al fondo della classifica che al massimo.

Mi piace la diversificazione come forma di gestione del rischio perché aiuta a evitare gli estremi. Sì, ciò significa che non sarai mai completamente investito nel rendimento migliore, ma significa anche che non sarai mai completamente esposto al rendimento peggiore.

La diversificazione ti apre anche a vincitori sorprendenti.

Il leggendario investitore Peter Bernstein una volta disse:

“Considero la diversificazione non solo come una strategia di sopravvivenza ma come una strategia aggressiva, perché la prossima manna potrebbe arrivare da un luogo sorprendente”.

La diversificazione internazionale potrebbe non proteggerti dagli anni brutti o addirittura dai cicli brutti.

Ciò che dovrebbe fare è proteggerti da decenni terribili. Ogni paese li ha.

Anche gli Stati Uniti. DIVERSIFICA, TI SALVERA’.

Fortuna vs Ripetibilità

La fortuna gioca un ruolo così importante nel mondo. Ma è difficile parlarne. Se dici a qualcuno che è fortunato, puoi sembrare geloso. Se ti dicono che hai avuto fortuna, ti senti sminuito.

Forse un modo migliore per inquadrare la fortuna è chiedersi: cosa non è ripetibile?

Fortunato implica eventi casuali che non potevi vedere arrivare. Ciò che non è ripetibile è diverso. Jeff #Bezos è stato fortunato a creare Amazon? Non allo stesso modo, ovviamente, il vincitore della lotteria è fortunato. Era visionario, ambizioso ed esperto a un livello che si vede solo poche volte al secolo.

Ma potrebbe, a partire da oggi, senza denaro o riconoscimento del nome, creare da zero un nuovo business multimiliardario?

Forse, ma probabilmente no. Ci sono così tante cose che hanno aiutato Amazon a diventare quello che è e che non può essere replicato: la crescita di Internet, le condizioni di mercato, i vecchi concorrenti, la politica, le normative, ecc. Bezos è enormemente abile in un modo che non è fortuna. Ma molto di ciò che ha fatto non era ripetibile. Questi punti non sono contraddittori.

È così importante conoscere la differenza tra i due quando si tenta di imparare da qualcuno. Vuoi provare a emulare abilità ripetibili. Tentare di copiare le parti del successo di qualcuno che non sono ripetibili equivale a un cinquantaseienne che si veste da adolescente e si aspetta di essere cool.

C'è una legge dell'evoluzione chiamata Legge dell’irreversibilità di Dollo che dice che una volta che una specie perde un tratto, non lo riacquisterà mai più perché il percorso che gli ha dato il tratto, in primo luogo, era così complicato che non può essere replicato. Supponiamo che un animale abbia le corna e poi si evolva fino a perderle. Le probabilità che si evolva per riacquistare le corna sono nulle, perché il percorso che originariamente gli ha dato le corna era molto complesso: milioni di anni di selezione in condizioni ambientali e competitive specifiche che non si ripeteranno in futuro. Non si possono chiamare fortuna i tratti evolutivi: si sono verificati a causa di forze molto specifiche. Non puoi mai fare affidamento sul fatto che quelle forze si ripetano esattamente come hanno fatto in passato.

Molte cose funzionano così.

Negli affari e negli investimenti, puoi imparare le grandi lezioni sul perché le cose si comportano in un certo modo senza dare per scontato che il passato sia una guida diretta per il futuro, perché non lo è: la maggior parte dei dettagli non sono ripetibili. La storia è lo studio del cambiamento, ironicamente usato come mappa del futuro.

Jason Zweig del Wall Street Journal una volta parlò di cosa succede quando cerchi di imparare una lezione molto specifica e non ripetibile, quando invece devi prestare attenzione a una lezione più ampia e molto ripetibile:

[Dopo il crollo delle dot-com], la lezione che la gente ha imparato da ciò non è stata: “Non dovrei mai speculare su asset finanziari sopravvalutati”. La lezione che hanno imparato è stata: “Non dovrei mai speculare sulle azioni di Internet”. E così le stesse persone che avevano perso il 90% o più del loro denaro scambiando azioni su Internet finirono per vendere case a metà degli anni 2000, e furono spazzate via. È pericoloso imparare lezioni limitate.

La cosa bella quando chiedi: "è ripetibile?" è che inizi a concentrarti su cose che tu e io – laici comuni – abbiamo la possibilità di ripeterci.

Puoi imparare molto dalla pazienza di Warren #Buffett. Ma non è possibile replicare l’ambiente di mercato che aveva negli anni ’50, quindi fai attenzione a copiare le strategie specifiche che usò allora.

Puoi imparare moltissimo da John D. Rockefeller sull'importanza del controllo della diversificazione. Ma non è possibile replicare il sistema legale del XX secolo che gli ha permesso di distruggere i concorrenti, quindi non lasciarti trasportare.

Elon #Musk può insegnarti molto sull’assunzione di rischi e sul branding, ma molto meno sulla competizione nel settore automobilistico.

Jeff Bezos può insegnarti tanto sulla gestione e sul pensiero a lungo termine, ma molto meno sull’e-commerce e sul cloud computing.

Il modo per diventare più fortunati è trovare ciò che è ripetibile.

Under 40: metti al riparo oggi il tuo domani

La brutta notizia è che i ragazzi di oggi dovranno lavorare più a lungo. Quella pessima è che avranno pensioni più basse. Se proprio vogliamo essere ottimisti la notizia bella è che almeno lo sanno. Non è poco perché possono preparare le contromisure da subito, risparmiando il necessario o per uscire dal lavoro prima oppure per avere una pensione adeguata allo stile di vita al quale sono nel frattempo abituati.

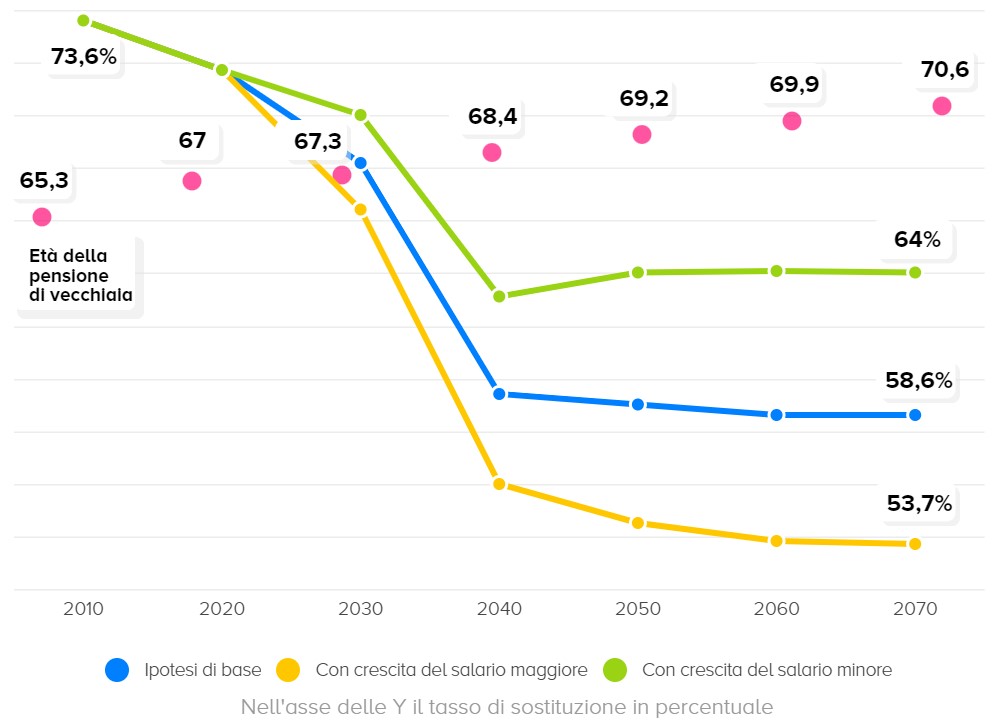

Ma i numeri sono numeri e non mentono, soprattutto se sono della Ragioneria Generale dello Stato, che ha elaborato alcune previsioni su quello che forse è l’indicatore più importante tra quelli a cui guardare quando parliamo di pensioni: il tasso di sostituzione. Si tratta della porzione del salario che, se si fa conto solo sui contributi obbligatori, rimarrà nelle tasche dei pensionati dopo essersi ritirati. Ovvero, guardandola in un altro modo, misura quanto si perde pensionandosi.

Godiamo dei tassi di sostituzione più alti al mondo, ma ancora per poco

A oggi, secondo l’Ocse, il tasso di sostituzione italiano lordo al momento della pensione di vecchiaia è del 76,1%, vuol dire che in media oggi tutti, uomini, donne, lavoratori con alti salari o con bassi salari, in qualsiasi settore lavorino prendono di pensione il 76,1% dell’ultimo stipendio se hanno avuto una carriera continua e si ritirano a 67 anni. Solo in Grecia e in Spagna, che hanno fatto scelte di politica economica simili alle nostre, troviamo percentuali maggiori mentre nella maggior parte dei Paesi questo indicatore è molto più basso, nella Ue, per esempio, è del 54,8%. In alcuni casi il tasso di sostituzione ufficiale arriva anche sotto il 30%, è il caso di Polonia, Irlanda, Australia, dove la previdenza obbligatoria chiede contributi molto più contenuti. Pagare meno contributi mentre si è al lavoro significa che in pensione si deve accettare un crollo del proprio reddito del 70%. Per questo nei Paesi dove il tasso di sostituzione è particolarmente basso è anche particolarmente diffusa la contribuzione volontaria che è sostenuta sia dal singolo lavoratore che dalle aziende e agevolato dai governi.

Un sistema pensionistico che integri la pensione pubblica obbligatoria sarà in futuro necessario anche in Italia per non ritirarsi con la metà o poco più del reddito che si aveva quando si era al lavoro. Perché? Basta guardare i numeri: la spesa pubblica pensionistica italiana è e resterà la più alta del mondo in rapporto al Pil, dato che assorbe il 16,2% del prodotto interno lordo, cifra che arriverà al 17,2% nel 2035-2040. E anche se non ci saranno tagli e riforme, i pensionati di domani guadagneranno meno (cioè avranno un tasso di sostituzione più basso dell’attuale) per la mera applicazione delle regole già in vigore, la principale delle quali è l’utilizzo sempre più ampio del solo criterio contributivo, cioè il calcolo dell’assegno pensionistico solo in base ai contributi versati, senza tener conto dell’ultimo stipendio percepito.

Le riforme Dini e Fornero, infatti, hanno stabilito che per coloro che hanno cominciato a lavorare dopo il 1978, quindi sostanzialmente tutti, la pensione sarà calcolata in modo contributivo per i versamenti successivi al 1996, mentre il vecchio sistema retributivo rimane valido come sistema di calcolo solo per quel pezzo di carriera precedente al 1996. Il calcolo retributivo, ricordiamolo, è quello per cui l’assegno pensionistico è proporzionato direttamente al livello dello stipendio percepito, rivalutato, e chi un tempo si ritirava con il solo sistema retributivo dopo 40 anni di lavoro riceveva una pensione solo del 20% inferiore allo stipendio percepito gli ultimi anni di carriera. Ora non è più così.

Un esempio concreto: com’era, com’è…e come sarà

Man mano che passa il tempo, però, il numero di anni di lavoro prima del 1996 costituisce una porzione sempre più piccola della carriera dei pensionandi ed è per questo che il tasso di sostituzione è destinato a diminuire. Il problema è sapere di quanto. La risposta arriva proprio dalla Ragioneria Generale dello Stato che ha preso come esempio un dipendente del settore privato e ha misurato quanto gli rimarrà in tasca andando in pensione considerando diverse date.

Ebbene: se il nostro lavoratore-tipo si fosse ritirato nel 2010 con 65 anni e 4 mesi di età e 38 anni di lavoro (si presume realisticamente una carriera discontinua), avrebbe ricevuto il 73,6% dello stipendio, e avrebbe goduto di un calcolo interamente retributivo. Come si vede dal nostro grafico nel 2020, invece, questa percentuale sarebbe scesa al 71,7%, e questo nonostante l’aumento dell’età di pensionamento a 67 anni. Perché? Perché tale dipendente, sempre con 38 anni di contributi, per le riforme Dini e Fornero avrebbe visto il suo assegno calcolato in parte con il sistema contributivo. Se poi avesse voluto approfittare di Quota 100, varata nel 2019 (che consentiva di ritirarsi dal lavoro a 62 anni con 38 anni di contributi), gli sarebbe andata ancora peggio perché avrebbe incassato appena il 65,3% dell’ultimo stipendio.

Questo per quanto riguarda il passato, per quanto riguarda il futuro le cose vanno peggio. Quelli che andranno in pensione nel 2030 (sempre con 38 anni di contributi e un’età di 67 anni e 4 mesi) percepiranno una somma mensile pari al 68,2% del reddito perché la maggior parte dell’assegno sarà calcolato sulla base dei contributi effettivamente versati (metodo contributivo) e non in base all’ultimo stipendio (metodo retributivo).

Tra il 2030 e il 2040 (siccome la natura fa il suo corso) si “estingueranno” completamente i lavoratori che avevano cominciato la propria carriera prima del 1996 e il calcolo sarà solo contributivo per tutti. La Ragioneria ha ipotizzato che i pensionandi del futuro vorranno usare l’anticipo di tre anni rispetto al requisito di vecchiaia previsto dalla legge e quindi nel 2040 si ritireranno a 65 anni e 5 mesi (tre anni prima dei 68 anni e 5 mesi cui sarà arrivata l’età della pensione di vecchiaia) e riceveranno solo il 59,4% dell’ultimo stipendio, sia per l’effetto dell’anticipo che del calcolo interamente contributivo.

Questa percentuale continuerà a scendere negli anni successivi e sarà del 59% nel 2050 e del 58,6% nel 2060 e 2070. I giovani di oggi prenderanno sempre meno anche se, nel frattempo, sarà cresciuta l’età minima di pensionamento: nel 2070, quando si ritireranno i ragazzi e bambini di oggi, la pensione di vecchiaia sarà di 70 anni e 7 mesi, e quella anticipata contributiva di 67 anni e 7 mesi.

Guarda per credere: SIMULATORE SOLE24ORE

Più fai carriera, più basso sarà l’assegno in proporzione allo stipendio

Le ipotesi della Ragioneria dello Stato naturalmente riguardano il lavoratore medio. Le cose cambiano se consideriamo alcuni casi differenti, e cambiano in modo anche paradossale. Poniamo il caso che un lavoratore riesca ad aumentare ogni anno il proprio stipendio dello 0,5% in più rispetto alla crescita media. Bene, si dirà. Invece no, male, perché il suo tasso di sostituzione diventa ancora più basso e nel 2070 riceverebbe un assegno pari solo al 53,7% dell’ultimo stipendio. Al contrario un lavoratore che avesse una progressione più lenta della retribuzione, diciamo dello 0,5% annuo inferiore alla media, prenderebbe di più: il 64%. La ragione è che il calcolo contributivo viene effettuato su tutti i versamenti nel corso della vita lavorativa e di conseguenza per il lavoratore di successo valgono per la determinazione della pensione anche i contributi dell’inizio della carriera, che erano molto bassi rispetto a quelli successivi alle varie promozioni.

La morale non cambia: domani ci saranno più 60enni al lavoro di oggi, ma con una prospettiva di reddito inferiore a quella di cui possono godere coloro che si accingono ad andare in pensione attualmente. Significa che dovremo imparare a gestirci la pensione senza appoggiarci solo su quella pubblica, e questo vale, come si è visto, soprattutto per coloro che avranno raggiunto carriere brillanti e ruoli direttivi, che rischiano più di altri di ricevere pensioni non soddisfacenti.

Non puoi investire come Buffett, ma imparare SI.

Warren Buffett è l’investitore più riconoscibile di sempre. Anche se non sai nulla di investimenti, sai comunque chi è The Oracle of Omaha. Ha iniziato a investire all’età di 11 anni, a volte scherzando dicendo di aver iniziato troppo tardi, e da allora ha continuato a investire, ormai da oltre ottant’anni.

Quando senti "Warren Buffett", inizi quasi immediatamente a pensare ad alcune delle altre persone più ricche del mondo. Una lista nella quale è stato vicino o in cima, per un bel po' di tempo. Ma c'è una grande differenza tra lui e molti altri in quella lista.

A differenza dei #Bezos, #Musk e #Zuckerberg del mondo, #Buffett non ha guadagnato la sua ricchezza creando aziende innovative. Non ha inventato l'iPod, il colosso globale dell'e-commerce, o la possibilità della vita su Marte. Il successo di Buffett è stato in parte dovuto alla sua capacità di identificare le persone e le aziende che lo faranno. La conclusione è che Warren Buffett è un grande investitore.

Essere in grado di trovare le aziende giuste in cui investire ha sicuramente aiutato Buffett lungo il percorso. Naturalmente, non tutte le aziende in cui ha investito hanno funzionato come sperava. E' proprio così che va la vita. Ma la scelta delle aziende non è stata la chiave del successo di Buffett.

Soprattutto, la chiave del successo di Warren Buffett è il tempo.

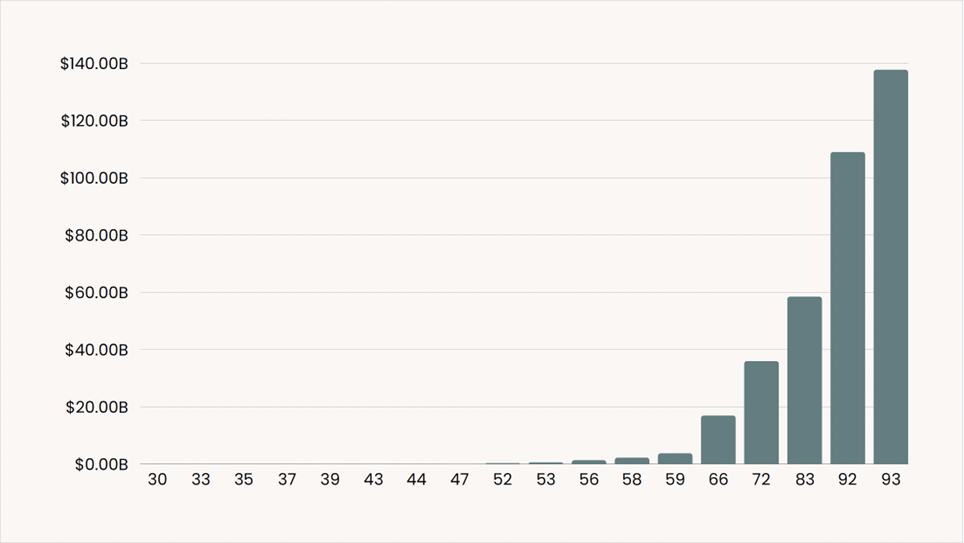

Il grafico seguente inizia all'età di 30 anni, quando Buffett aveva un patrimonio netto di circa $ 1.000.000. Come puoi vedere, non c'è praticamente alcun cambiamento visivo fino a quasi 25 anni dopo. Anche il cambiamento che possiamo osservare, una variazione del patrimonio netto da 1 milione di dollari a 1,4 miliardi di dollari (un aumento di 1.400 volte), sembra microscopico rispetto al patrimonio netto di 137 miliardi di dollari all’età di 93 anni.

Patrimonio netto di Warren Buffett per età

Questo grafico copre oltre sessant'anni e in quel periodo di tempo oltre il 99% della ricchezza di Buffett è stata creata dopo il suo cinquantesimo compleanno.

Potresti pensare: " Lui è Warren Buffett, è un paragone irrealistico!" '. Certo, è difficile paragonare qualcuno al più grande investitore di tutti i tempi. Ma chiunque può applicare l’approccio di Buffett e investire per un lungo periodo di tempo.

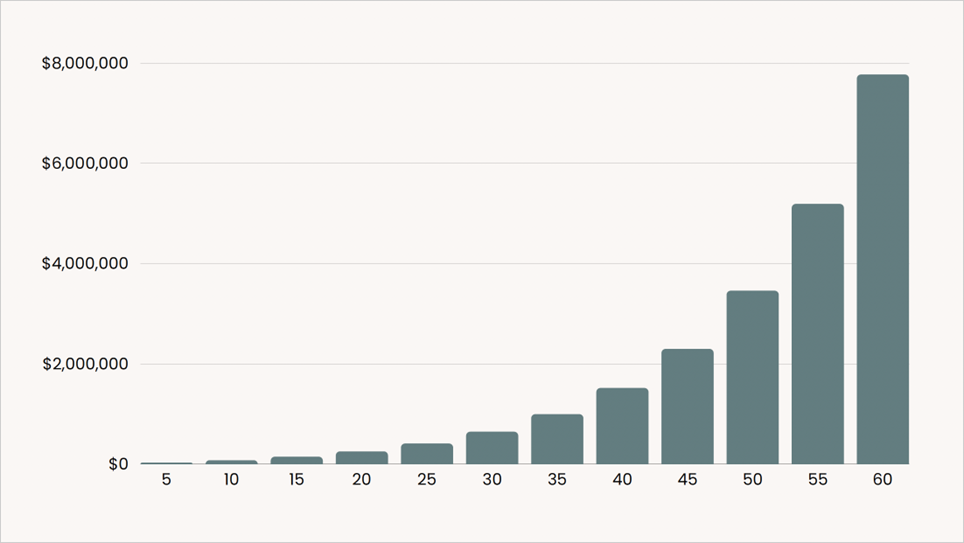

Nel grafico seguente, immagina di investire $ 200 ogni due settimane e guadagnare l'8% ogni anno. Vediamo risultati molto simili al grafico di Buffett. Il 92% della ricchezza totale è stata creata negli ultimi 30 anni. Nel caso di Buffett, il 97% della sua ricchezza è stata creata negli ultimi 30 anni.

$ 200 investiti bisettimanalmente guadagnando l'8% annuo

Entrambi i grafici hanno uno schema simile, con una crescita che inizia in piccolo ma diventa esponenziale negli anni successivi. Questi risultati non sono dovuti alla scelta delle aziende giuste, alla tempistica del mercato o all’assunzione di rischi irragionevoli. Questi risultati sono dovuti dalla stessa cosa che ha dato risultati a Buffett. Il Tempo.

Non dobbiamo essere Buffett per ottenere risultati simili a Buffett. Dobbiamo solo mettere i nostri soldi in una posizione in cui possano funzionare per noi, il più a lungo possibile. Semplice.

Non puoi investire come Buffett, ma imparare SI.

Per vincere bisogna accettare di perdere

Nella mia vita non sono solo un consulente finanziario ma anche un allenatore di calcio giovanile. In questi ultimi giorni, parlando con i miei ragazzi delle recenti vittorie, ma anche delle precedenti sconfitte, abbiamo riflettuto su quanto siano più segnanti per noi sportivi le perdite ed è per ciò che vanno ribaltate positivamente in insegnamenti per il futuro.

Cosa c’entra questo con gli investimenti?

Il 27 marzo è venuto meno il premio nobel David Kahneman, psicologo straordinario che ha passato l’esistenza nello scovare le dinamiche della mente umana. Pensieri lenti e veloci è stato uno dei primissimi libri che ho letto nella mia esperienza professionale (qui trovi altre letture consigliate) in cui ho trovato dei concetti cardine io ciò che faccio ogni giorno.

L'avversione alla perdita di Kahneman è forse il concetto monetario più importante di tutti. Le perdite influiscono sulle tue emozioni legate al denaro in tanti modi.

- Le perdite possono causare il panico nei mercati.

- Le perdite possono cambiare la tua percezione del rischio.

- Le perdite presenti oggi possono influire sulla tua posizione di investimento in futuro.

- La paura delle perdite può indurre gli investitori a creare allocazioni di portafoglio non ottimali.

- Le perdite possono costringere gli investitori a mantenere posizioni in perdita perché non venderanno fino al pareggio.

L'inflazione è una perdita di potere d'acquisto, il che spiega perché è un argomento così carico di carica emotiva.

- Le perdite sono così dolorose che puoi riviverle nel sonno.

La capacità di gestire le perdite è ciò che distingue gli investitori di successo da quelli che non hanno successo. Sei nei guai se le perdite ti portano a reagire in modo eccessivo o a commettere grossi errori nei peggiori momenti possibili.

Non puoi farcela nel mercato azionario se non hai la capacità di gestire le perdite occasionalmente. Non posso garantire quali saranno i rendimenti futuri del mercato azionario. Posso garantire che prima o poi ci saranno perdite spaventose.

Forse il modo più importante per affrontare questo pregiudizio è riconoscere come l’avversione alla perdita può influenzare i tuoi sentimenti e le tue reazioni. Proprio come una sconfitta a calcio può abbatterti moralmente influenzando allenamenti e prestazioni future se non si accetta si dà subito, o meglio ancora, se non la si prende come una occasione per capire dai propri errori.

Dopo essersi ritirato dalla televisione, David Letterman ha parlato di com'è stato competere con altri conduttori per tutta la sua carriera:

"Penso che ci sia qualcosa di sbagliato in me", ha detto, scherzando solo a metà. “O è un difetto di carattere o un disturbo della personalità. È l'uno o l'altro. Non ho ricevuto risposta dal laboratorio."

Più seriamente, ha aggiunto: “Forse la vita è dura, non lo so. Quando lo spettacolo era grandioso, non era mai così piacevole quanto la miseria di uno spettacolo brutto. È questa la natura umana?”

Sì, David, questa è la natura umana.

Ognuno ha il proprio difetto di carattere o disturbo di personalità quando si tratta di emozioni legate al denaro.

Gestire quelle emozioni è ancora più importante di come gestisci il tuo portafoglio.

“Basterebbe la presenza di un unico scarafaggio a rovinare del tutto il carattere invitante di una ciotola di ciliegie, mentre una ciliegia non farebbe niente a una ciotola di scarafaggi. Il negativo vince sul positivo sotto molti profili e l’avversione alla perdita è una delle tante manifestazioni di una vasta dominanza della negatività.” Daniel Kahneman

Lungo termine e recency bias

Da 10 anni mi occupo di consulenza finanziaria, ed ho notato che ciclicamente in concomitanza di mercati tendenti al rialzo aumenta tra investitori e colleghi la presunzione di padroneggiare il mercato ed il recency bias.

Torniamo con i piedi per terra e rispettiamo i patti con il nostro piano.

I cicli di mercato operano su numerosi orizzonti temporali:

- Tendenze a breve termine che sono spesso influenzate dallo slancio e dalle emozioni.

- Tendenze a medio termine che sono maggiormente influenzate da una combinazione di flussi, temi e fondamentali.

- Tendenze a lungo termine che sono influenzate principalmente dai fondamentali.

La parte difficile dell'investimento è che è difficile sapere in tempo reale se si stanno vivendo mercati secolari o ciclici. Ciò implica che è sempre bene regolarsi sul proprio tempo senza cronometrare quello del mercato. Se ti chiedo “Tra quanto andrai in pensione?” o “Quanti anni ci sono per mandare all’università i tuoi figli?” avrai sempre una risposta esatta e certa. Discorso opposto se inizi a chiederti a che punto sta il mercato o quanto salirà/scenderà.

Una delle domande più difficili a cui rispondere come investitore diversificato è questa: sono disciplinato attenendomi al mio approccio a lungo termine o sono irrazionale perché il mondo è cambiato per sempre?

Cliff Asness ha parlato di questa idea in una recente intervista al Financial Times :

Il problema è che non hai altra scelta; nessuno conosce il futuro. Quindi assegni quello che ritieni sia la giusta quantità di rischio alle cose, perché il segreto è che l’intero mercato azionario è altrettanto vulnerabile. Forse l’esempio più interessante è quello dei mercati sviluppati statunitensi rispetto a quelli non statunitensi. Notoriamente, gli Stati Uniti hanno schiacciato tutti [negli ultimi 15 anni]. Nei 15 anni precedenti la domanda era: perché investire negli Stati Uniti?

Ti dice qualcosa che le storie possono cambiare così tanto. Nel 1990 gli Stati Uniti erano più economici del resto del mondo. Oggi sono molto più cari del resto del mondo. Quasi tutta la vittoria degli Stati Uniti è dovuta al loro arricchimento. Puoi discutere se è giustificato, ma tendi a non ottenere una ripetizione: un'altra triplicazione relativa del rapporto di valutazione in 30 anni. Dico a qualsiasi investitore statunitense con una certa diversificazione internazionale: stai facendo la cosa giusta. Sono solo le tempistiche su cui queste cose funzionano.

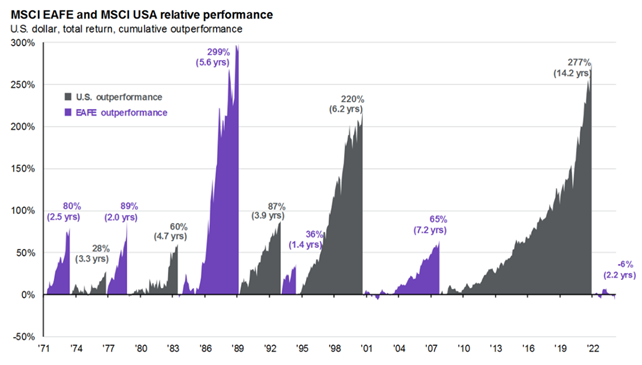

Questo grafico di JP Morgan mostra ciò di cui Asness sta parlando con le azioni statunitensi rispetto a quelle internazionali:

Alcuni di questi cicli sono stati relativamente brevi. Quello più recente è stato molto lungo.

La cosa folle è che nessuno se lo aspettava davvero. Sembra ovvio col senno di poi, ma all’uscita dalla Grande Crisi Finanziaria poche persone stavano puntando l’America.

All’inizio degli anni 2010, infatti, erano in voga tra gestori e non molte presentazioni sui mercati emergenti, sui BRIC (in particolare sulla Cina) e sulle materie prime. Nessuno aveva previsto che avremmo visto emergere società tecnologiche con capitalizzazione di mercato di migliaia di miliardi di dollari come i titoli più dominanti che avessimo mai visto.

La ragione di ciò è semplice: le prestazioni.

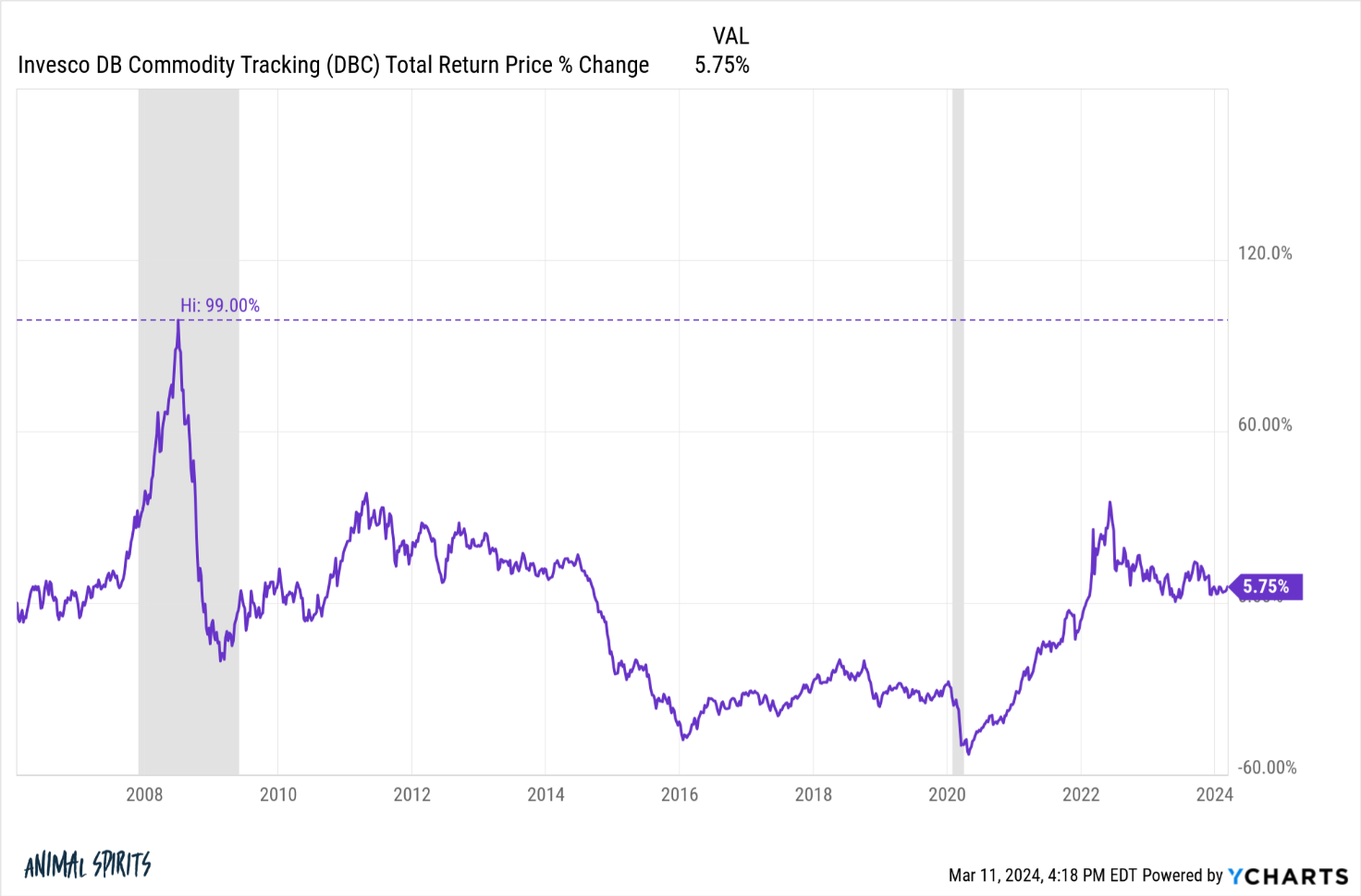

Dal 2000 al 2007, i titoli dei mercati emergenti sono cresciuti ben oltre il 200% in totale (15,3% all’anno). Il mercato azionario cinese ha registrato un rialzo simile. Anche le materie prime sono impazzite poco prima che la crisi finanziaria prendesse il sopravvento:

Il paniere di materie prime è aumentato di quasi il 100% dal 2007 all’estate del 2008.

Il paniere di materie prime è aumentato di quasi il 100% dal 2007 all’estate del 2008.

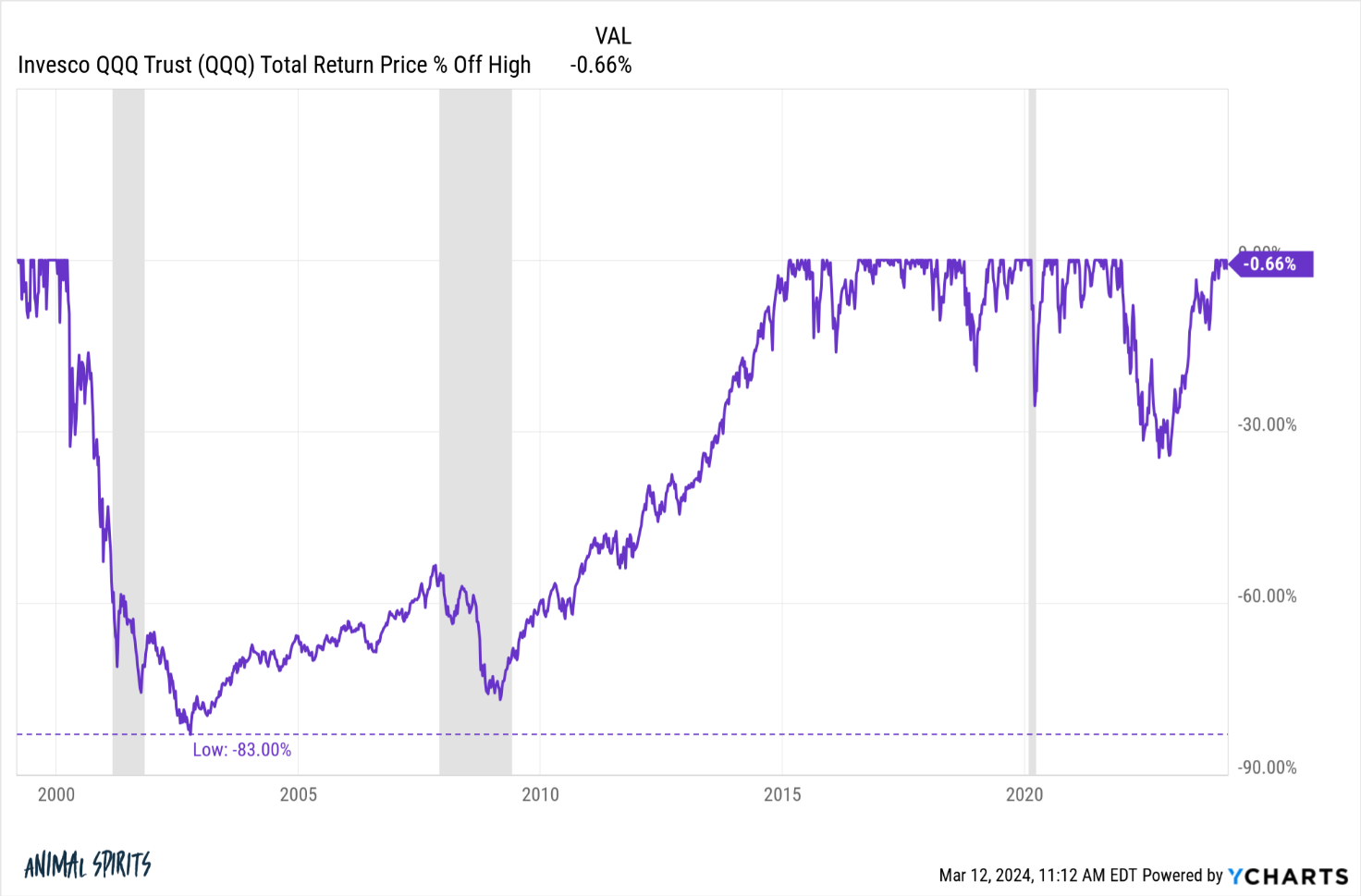

I titoli tecnologici, d’altro canto, erano nel mezzo di un crollo gigantesco.

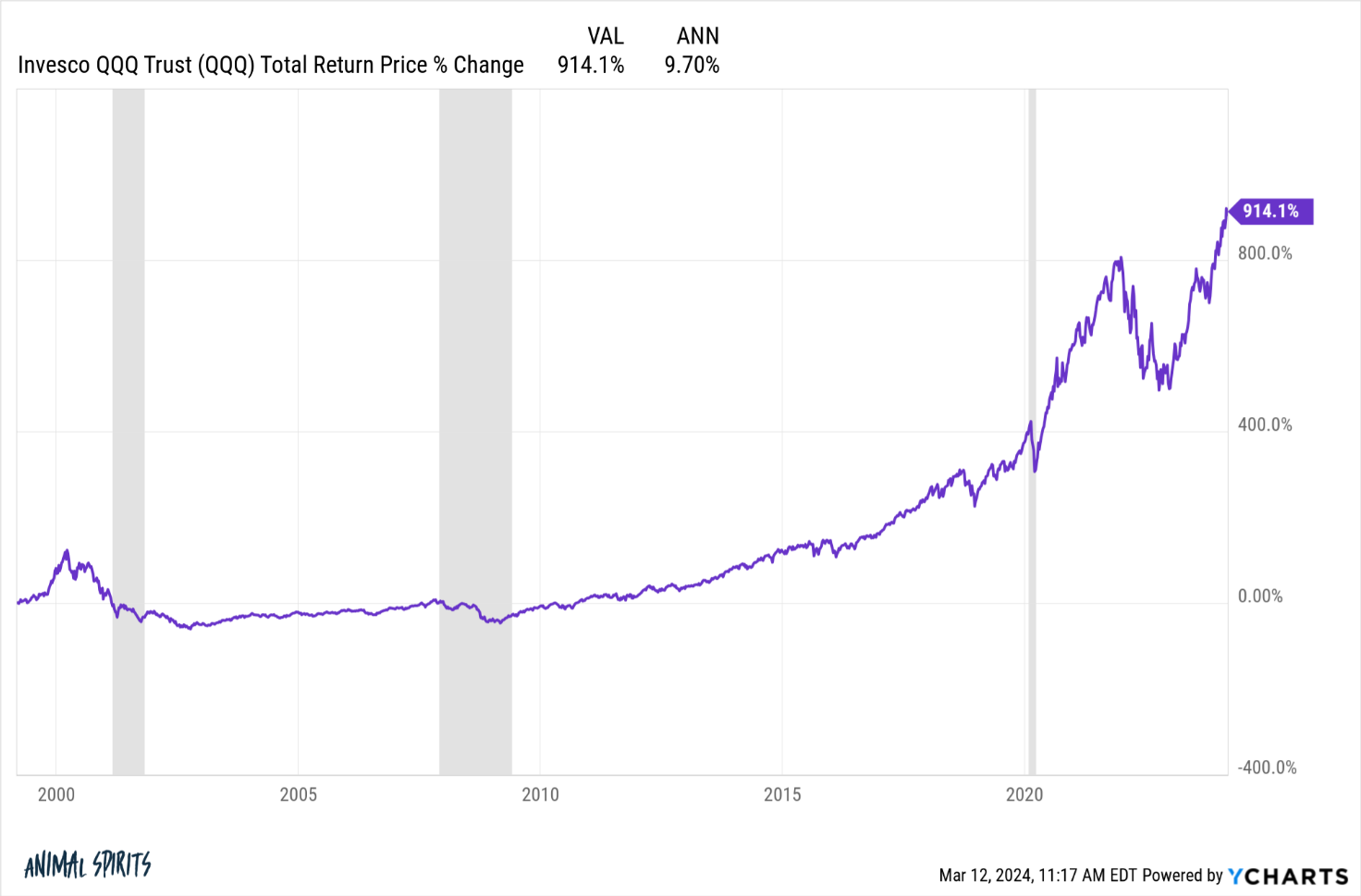

Il Nasdaq 100 è crollato di oltre l’80% dopo lo scoppio della bolla dot-com:

Rimase sott'acqua per 15 anni.

Rimase sott'acqua per 15 anni.

È aumentato di quasi l'800% in totale dall'inizio del 2012. Si tratta di rendimenti annuali prossimi al 20% all'anno. Se hai investito nei Magnifici 7, sei praticamente Warren Buffett ormai da più di un decennio.

Ma i rendimenti prima di questo ciclo erano terribili. Dall'avvio del Nasdaq 100 ETF (QQQ) all'inizio del 1999 fino alla fine del 2011, il fondo è cresciuto complessivamente del 14,3%. Questo è l'1% all'anno per 13 anni.

È interessante notare che se uniamo insieme questi due cicli diametralmente opposti si ottiene sostanzialmente il rendimento medio a lungo termine del mercato azionario dall’inizio di questo ETF:

Il ciclo attuale dura da più di 10 anni. Anche il ciclo precedente è durato più di 10 anni. Uno è stato incredibile per gli investitori. L'altro lo paragonerei più ad un calcio alle parti intime.

Il ciclo attuale dura da più di 10 anni. Anche il ciclo precedente è durato più di 10 anni. Uno è stato incredibile per gli investitori. L'altro lo paragonerei più ad un calcio alle parti intime.

Entrambi i cicli sono stati estremi, ma a volte ciò accade perché questi sono semplicemente i mercati.

Non ottieni il bene senza il male.

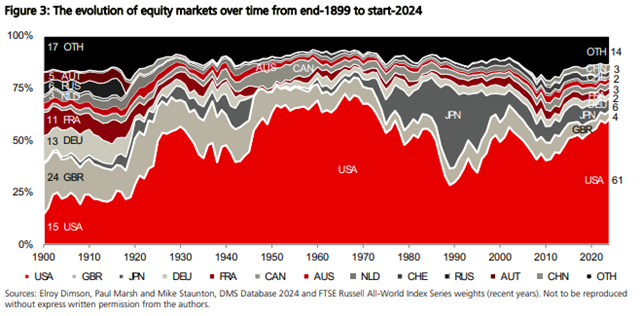

Asness ha ragione nel dire che le azioni statunitensi non sono sempre state le preferite di oggi. Il Credit Suisse Global Investment Yearbook contiene un ottimo grafico che mostra l’evoluzione dei mercati azionari globali dall’inizio del XX secolo in base alla ponderazione dei paesi:

Nel 1900 il mercato azionario statunitense era relativamente piccolo. Negli anni ’50, ’60 e ’70 avevamo la posizione dominante a livello globale. Ma il Giappone ha dato agli USA del filo da torcere negli anni ’80. Nel 1990, il Giappone rappresentava quasi il 50% dei mercati azionari globali, mentre le azioni statunitensi erano scese a circa un terzo del totale.

Nonostante il sano mercato rialzista degli anni ’80, i titoli azionari statunitensi sono rimasti pesantemente indietro rispetto al resto del mondo per due decenni. Questi erano i rendimenti totali (e annuali) dal 1970 al 1989 per i titoli esteri sviluppati (MSCI EAFE) e statunitensi (S&P 500):

- Titoli esteri: +1.934% (+16,3%)

- Azioni USA: +790% (11,6%)

Negli anni ’90, le azioni statunitensi hanno recuperato terreno in grande stile. Negli anni 2000, i titoli azionari internazionali hanno ripreso il comando. Dall’inizio degli anni 2010, le azioni statunitensi hanno fatto ancora una volta un balzo in avanti.

Questi cicli sono normali.

Puoi attraversare periodi di sottoperformance per oltre 10 anni e non avere idea se o quando la tua strategia tornerà in auge.

Puoi attraversare periodi di sovraperformance per oltre 10 anni e non avere idea se o quando la tua strategia perderà il favore del mercato.

Il problema con questi tipi di cicli è che è impossibile evitare il recency bias perché sembra che queste tendenze persisteranno indefinitamente nel futuro.

L’America sta dominando il resto del mondo in questo momento in termini di performance dei mercati economici e finanziari. Non sono disposto a scommettere contro l'America nel lungo termine.

Ma negli anni ’80 il Giappone dominava il resto del mondo.

Negli anni 2000 la Cina dominava il resto del mondo

All’inizio del 1900 il Regno Unito dominava il resto del mondo.

Forse il mercato azionario statunitense è semplicemente migliore. Forse i titoli tecnologici sovraperformeranno per sempre. A volte è diverso.

Ma non sono disposto a puntare all-in.

Continuo a pensare che la diversificazione internazionale sia una forma prudente di gestione del rischio.

I vincitori di oggi diventeranno, prima o poi, i ritardatari di domani. Semplicemente non so quando e non so perché. Per certo nel medio lungo termine un razionale equilibrio nella gestione del rischio avrà risultati migliori in termini di ritorni ma anche in qualità della vita. Passare più tempo con i propri cari ed affetti o con noi stessi alla fine darà più soddisfazione che perdere tempo nel farci domande senza avere risposte ( quanto durerà ancora questo ciclo?).

I rally di inizio anno: scopriamone di più

Tech ed oro da applausi ma attenzione alle mode

Sapere per evitare sbandate, le basi della consulenza finanziaria

SEMICONDUTTORI, BITCOIN, ORO: OGNI RALLY E' DIVERSO

L'inquietudine diffusa globalmente ha spinto il metallo giallo e le cripto

![]()

Fonte: elaborazione AdviseOnly su dati Investing,

performance da gennaio al 7 marzo 2024

Da un po’ di giorni a questa parte, alcune asset class sembrano più ricercate della "spezia" del pianeta Arrakis (vedi "Dune" e "Dune 2"). Da inizio anno al 7 marzo svettano in particolare i semiconduttori e il Bitcoin, in uno dei suoi periodici ritorni alla ribalta, ma in generale le quotazioni sono parse dominate dall’euforia e dall’appetito per il rischio su vari fronti. Per dire: l’S&P 500 ha chiuso il quarto mese positivo di fila, con una crescita del +21,5%. Ma non solo azionario, con il tech e il suo indotto in prima linea e cripto, in evidenza anche l’oro.

Ogni rally ha le sue ragioni: se i semiconduttori beneficiano dell’entusiasmo per le prospettive dell’AI, oro e Bitcoin rispecchiano l’inquietudine diffusa globalmente in questa particolare fase. Fatto sta che l’euforia, sui mercati, tende a propagarsi esponenzialmente. E questo set di rally può far venire la voglia di mettere un po’ di tutto in portafoglio. Il che è strategicamente sbagliato, esattamente come fissarsi su un rally in particolare. Occorre, invece, sforzarsi di mantenere una visione globale e diversificare: del resto, gli sviluppi geopolitici ed economici degli ultimi mesi e anni sono lì a ricordarci, fra le altre cose, l’importanza di una buona diversificazione e di un’allocazione equilibrata.

Il punto è proprio questo: la diversificazione va fatta con metodo e non "tanto per". Insomma, deve esserci una logica, altrimenti vengono meno gli innegabili e comprovati vantaggi

Quanto è bene diversificare?

Il buon senso, ormai lo sappiamo, consiglia di mantenere sempre i nervi saldi e di ripartire i rischi, anche quando l’effetto di questa suddivisione sembra essere contenuto. Ma quanto diversificare? Non esiste, ovviamente, una risposta valida per tutti i portafogli e per tutti gli investitori. Quel che è certo è che i dati ci dicono che l’eccessiva diversificazione rischia di annacquare i risultati di un portafoglio senza però ridurre significativamente il rischio.

Sostanzialmente, possiamo considerare due dati di fatto:

- ogni nuovo investimento che inseriamo in portafoglio ne riduce il profilo di rischio complessivo;

- allo stesso tempo troppe aggiunte, magari anche poco ragionate e fatte sull’onda del rally del momento, comprimono il rendimento atteso senza portare vantaggi apprezzabili in termini di mitigazione del rischio.

E allora, come diversificare? Seguendo alcuni parametri. Fra questi, ha dimostrato di avere una grande utilità la bussola della correlazione. Ma non è tutto semplice come può sembrare a un primo sguardo. Vediamo perché.

Correlazione: abbiamo una sola certezza, ed è che non è scolpita sulla pietra

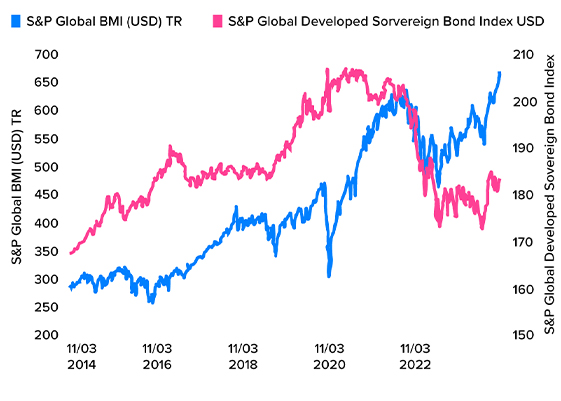

Diversificare con criterio, quindi, per diversificare bene. In generale, per ottenere una buona diversificazione di portafoglio, è bene far coesistere due attività che abbiano una correlazione negativa (o decorrelazione). Facile, no? No, purtroppo: perché la correlazione non è immutabile.

Si tende a pensare alla correlazione fra due strumenti come all’altezza di una persona adulta, che una volta raggiunta non cambia più per tutta la vita. Ma la correlazione, come concetto, è più assimilabile al peso: può cambiare eccome. Per dire: ecco due asset class sulla cui decorrelazione abbiamo puntato per anni, salvo poi scoprire che non sono decorrelate sempre, nei secoli dei secoli. A volte si muovono nella stessa, medesima, direzione.

AZIONARIO VS. OBBLIGAZIONARIO:

LA CORRELAZIONE CAMBIA NEL TEMPO

Dati dal marzo 2014 al marzo 2024

Fonte: S&P Dow Jones Indices, divisione di S&P Global

E la prova ce la offre il portafoglio 60/40, composto al 60% da azioni e al 40% da obbligazioni: da circa due anni questo oramai consolidato approccio all’allocazione di portafoglio è un po’ sull’ottovolante, penalizzato nel 2022 a causa dell’inflazione e del conseguente rialzo dei tassi da parte delle banche centrali, più o meno in recupero dalla prima metà del 2023. E adesso? Le ragioni per detenere un portafoglio 60/40 possono ancora essere valide, consapevoli però che la situazione può evolvere e cambiare.

Per una diversificazione migliore è necessario conoscere la correlazione nel tempo

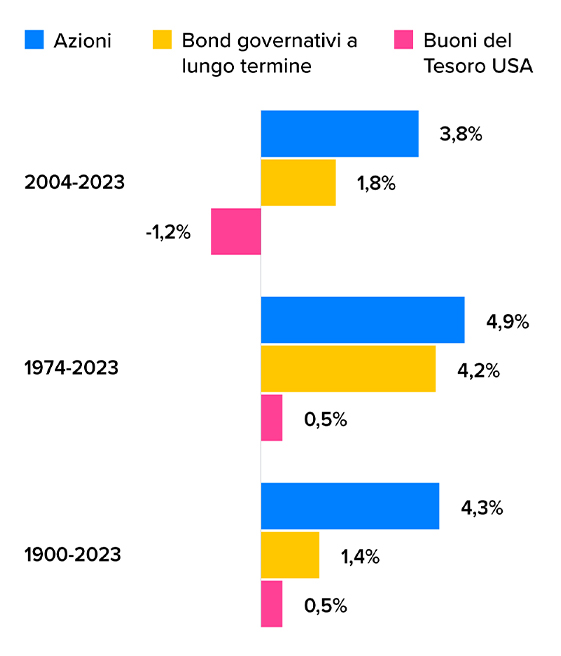

Possiamo quindi dire che per costruire un portafoglio bilanciato è necessario analizzare gli strumenti e la loro correlazione nel tempo, in modo da ottenere di volta in volta una diversificazione efficace. Questa strategia consente di proteggere il portafoglio dalle turbolenze dei mercati, cogliendo però al contempo le opportunità che si presentano, e che si confermano particolarmente interessanti proprio nell’azionario.

RENDIMENTI REALI ANNUALIZZATI IN DOLLARI USA E

PREMI DI RISCHIO (%) Mondo ex-USA, periodo 1900-2023

Fonte: UBS Global Investment Returns Yearbook: Summary Edition 2024.

Tutti i rendimenti includono i redditi reinvestiti, sono adeguati per l’inflazione e sono espressi come rendimenti medi geometrici.

Se la correlazione fosse immutabile, sarebbe semplice. Ma poiché muta, ci vogliono analisi dettagliate e conoscenze di mercato approfondite per ottimizzare la diversificazione di portafoglio anche nell’attuale fase storica.

20 insegnamenti dall’esperienza di Ben Carlson

Recentemente il noto Consulente finanziario americano, Ben Carlson, ha festeggiato i venti anni di professione. Lo seguo sin dall’inizio della mia attuale professione traendo sempre molti spunti sia sul risparmio gestito che sulla pianificazione finanziaria.

Oggi ho ripreso 20 delle sue principali considerazioni frutto di esperienza, colloqui e vita vissuta nelle “trincea” degli investimenti personal.

- Le esperienze modellano la tua percezione del rischio. La tua capacità e necessità di assumerti rischi dovrebbero basarsi sulla tua fase della vita, sull’orizzonte temporale, sulle circostanze finanziarie e sugli obiettivi.

Ma il tuo desiderio di correre rischi spesso prevale su tutto ciò, a seconda delle tue esperienze di vita. Se hai lavorato presso Enron o Lehman Brothers o AIG o hai investito con Madoff, la tua propensione al rischio sarà alterata per sempre.

E va bene finché pianifichi di conseguenza.

- L'intelligenza non garantisce il successo degli investimenti. Warren Buffett una volta scrisse: “Investire non è un gioco in cui il ragazzo con un QI di 160 batte quello con un QI di 130. Una volta che hai un’intelligenza ordinaria, ciò di cui hai bisogno è il temperamento per controllare gli impulsi che mettono nei guai altre persone nell’investire”.

Ho incontrato così tante persone altamente istruite che sono pessimi investitori. Non riescono a controllare le proprie emozioni perché il loro pedigree accademico li rende eccessivamente sicuri delle proprie capacità.

L’intelligenza emotiva è il vero segno dell’intelligenza negli investimenti.

- Nessuno vive la vita a lungo termine. I rendimenti a lungo termine sono gli unici che contano, ma per arrivarci è necessario sopravvivere a una serie di periodi a breve termine.

La buona strategia a cui puoi attenerti in questi brevi termini è preferibile alla strategia perfetta a cui non puoi attenerti.

- L’unica domanda del cliente che conta è: “Starò bene?” Ogni situazione è unica in quanto ognuno ha le proprie paure e desideri.

La risposta che tutti cercano è la stessa, però: dimmi solo che starò bene.

- Non è mai stato così facile o difficile impostarlo e dimenticarlo. Gli investitori non si sono mai trovati meglio in termini di capacità di automatizzare investimenti, contributi, allocazioni, ribilanciamento e reinvestimento dei dividendi.

Ma non c'è mai stata così tanta tentazione di armeggiare con il tuo portafoglio "imposta e dimentica" a causa di tutti i nuovi prodotti di investimento, fondi, piattaforme di trading a commissione zero e opportunità di trading.

Ogni giorno diventa sempre più difficile evitare il nuovo frutto proibito.

- I ricchi odiano pagare le tasse più di quanto preferiscano guadagnare di più. Sto scherzando solo a metà, ma più soldi le persone hanno più cercano modi per evitare di pagare lo Zio Sam.

- Diventare ricchi da un giorno all'altro è una maledizione, non una benedizione. Sono convinto che le persone che accumulano ricchezza lentamente nel corso della loro carriera siano molto più attrezzate a gestire il denaro rispetto a coloro che vi entrano facilmente.

Significa di più per coloro che hanno acquisito ricchezza attraverso la pazienza e la disciplina.

- Investire è difficile. Paradossalmente, arrivare a questa realizzazione può renderlo un po’ più semplice.

- I rischi maggiori sono sempre gli stessi…ma diversi. Il rischio successivo raramente è uguale all’ultimo rischio perché ogni contesto di mercato è diverso.

D’altro canto, gli errori più grandi commessi dagli investitori sono spesso gli stessi: timing del mercato, pregiudizi legati al passato, paura quando gli altri sono timorosi e avidi quando gli altri sono avidi e investimento nelle ultime mode passeggere.

È sempre un mercato diverso, ma la natura umana è la costante.

- Al mercato non interessa quanto sei intelligente. Non esiste un alfa per il grado di difficoltà quando si investe.

Impegnarsi di più non garantisce maggiori profitti.

- Un prodotto non è un portafoglio e un portafoglio non è un piano. Più lo faccio, più mi rendo conto che la finanza personale e la pianificazione finanziaria sono prerequisiti per investire con successo.

- Pensare troppo può essere altrettanto debilitante quanto non pensare affatto. Investire implica un’incertezza irriducibile riguardo al futuro.

Devi abituarti a prendere decisioni di investimento con informazioni imperfette.

- Il rischio di carriera spiega la maggior parte delle decisioni irrazionali nel settore degli investimenti. Ci sono un sacco di sciocchezze che accadono nel settore degli investimenti. La maggior parte di ciò può essere spiegata dagli incentivi.

- Non esiste un portafoglio perfetto. Il portafoglio migliore è quello a cui puoi restare fedele in ogni caso, non quello più ottimizzato per formule o fogli di calcolo stupidi.

- Sono le nostre emozioni ad essere truccate, non il mercato azionario. Il mercato azionario è una delle ultime istituzioni rispettabili. Non è truccato contro di te o di chiunque altro.

Gli Illuminati non vogliono prenderti, ma le tue emozioni potrebbero esserlo se non sai come controllarle.

- L'esperienza non è la stessa cosa della competenza. Solo perché fai qualcosa da molto tempo non significa che sei un esperto.

Conosco molti investitori esperti che combattono costantemente l'ultima guerra a proprio danno.

Quante persone che hanno “chiamato” il crollo del 2008 si sono completamente perse il conseguente mercato rialzista? Tutti loro?

Quante leggende degli investimenti diventano permanenti man mano che invecchiano perché non riescono a riconoscere come i mercati sono cambiati nel tempo?

Molti professionisti degli investimenti che operano nel settore da molti anni commettono sempre gli stessi errori.

- Avere sempre ragione è sopravvalutato. Guadagnare è più importante che avere ragione sul mercato.

Le previsioni riguardano più l’ego che il guadagno.

- C'è una grande differenza tra ricchi e benestanti. Molte persone ricche sono infelici. Queste persone non sono ricche, indipendentemente da quanti soldi abbiano.

Ci sono molte persone che non sarebbero considerate ricche in base all'entità del loro patrimonio netto e che sono ricche oltre ogni immaginazione a causa della loro famiglia, dei loro amici e della soddisfazione generale per ciò che hanno.

- L’ottimismo dovrebbe essere il tuo valore predefinito. Mi rattrista vedere ogni anno un numero crescente di persone ciniche e pessimiste.

Capisco che il mondo possa essere un luogo spietato e che le cose non saranno mai perfette, ma investire è un gioco in cui vincono gli ottimisti.

- Meno è di più. Nel corso degli anni ho cambiato idea su molti argomenti legati agli investimenti. Ma non mi convincerai mai che il complesso sia meglio del semplice.

Molti investitori presumono che complicato significhi sofisticato quando la semplicità è la vera forma di sofisticazione quando si tratta di successo negli investimenti.

Trovo eccezionale quanto espresso dal collega e la chiarezza con cui lo fa. Mi permetto un’ultima considerazione, la ventunesima che racchiude tutto: