Il gioco delle good & bad news

Leggo ultimamente titoli come “Borse, recuperate le perdite 2018”, “Borse, il super rally fa dimenticare le perdite del 2018”. La settimana scorsa il più eclatante è stato quello relativo all'acquisto di azioni Amazon da parte di Buffet (o meglio dell'entourage) .

Già altre volte ho parlato di quanto le cattive notizie possano influenzare gli investimenti più distanti dai nostri veri obiettivi, pesando invece di meno su quelli che per noi si considerano più vissuti, attuali e significativi.

Facile investire oggi sulla scia di buone notizie, facendoci ingolosire dai guadagni che certamente qualcuno di coraggioso ha ottenuto sugli ultimi rialzi di mercato.

Meno lo è stato invece quando comparivano titoli come “Ecco perché le borse hanno perso 15mila miliardi nel 2018”, o “Borse, il Natale nero di Wall Street: è stata la peggior vigilia della storia”.

Con il senno di poi sarebbe facile oggi dire che in quel momento sarebbe stato bene investire.

Ma, quanti hanno davvero investito o non ha disinvestito?

Pochi ne sono convinto, perchè per fare ciò un investitore necessità di consapevolezza.

Perdere o guadagnare dipende anche da noi, da come sappiamo gestire le nostre paure ossia dal nostro grado di consapevolezza in quello che stiamo facendo.

Jeremy Siegel, ci insegna che:

Noi abbiamo una sola certezza e cioè che nel lungo periodo non c’è nulla di più redditizio e sicuro di un investimento ben diversificato in azioni .

Chiaro è che sarà poi una nostra scelta, magari condivisa con il proprio consulente finanziario, su quanto rischio prenderci in termini di tempo e di volatilità.

I media, ormai, hanno un condizionamento diretto e sistematico sulle scelte "dei più". Una soluzione per divincolarsi dalla attuale soluzione ce la fornisce il premio Nobel per l’economia 2017 Richard Tahler.

Intervistato da un giornalista che gli chiedeva appunto come lui si comportasse quando sentiva notizie negative, Tahler rispose:

cambio canale

E voi invece, come vi comportate con i nostri investimenti quando ascoltate una notizia negativa?”.

Provate ora a rispondere a questa domanda: io come reagirò al prossimo ribasso?

Cosa è una correzione del mercato?

Nessun mercato al mondo ha solo la marcia in avanti, anzi. Ogni tanto assistiamo a marce indietro più meno lunghe e repentine. Questo è il mercato!

Anche se la destinazione finale è solitamente rialzista, i mercati spesso prendono una strada molto più panoramica per arrivarci. A volte questo significa andare fuori dai sentieri battuti, e altre volte può significare fare un passo direttamente all'indietro per essere riorientati.

Nel gergo dell'investimento, quest'ultima situazione può essere descritta come una correzione del mercato: una variazione del mercato di duration a breve termine tra il -10% e -20%.

Si tratta di declini significativi che possono rappresentare uno "stress emotivo" per gli investitori, in particolare per coloro che hanno poca esperienza.

Rottura di una correzione del mercato

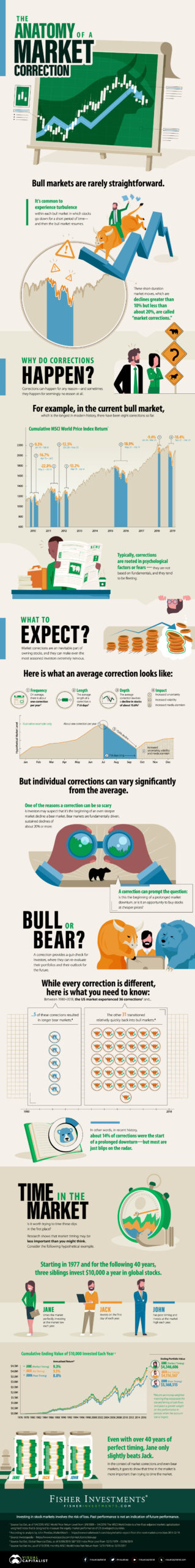

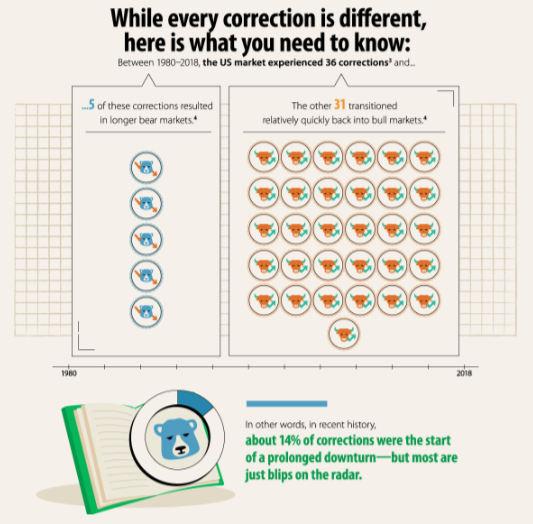

L'infografica di oggi ci viene da Fisher Investments e descrive l'anatomia delle correzioni del mercato, visualizzando anche gran parte dei dati relativi a questi eventi comuni.

La correzione media del mercato è simile a questa:

- Frequenza: in media, c'è una correzione del mercato che si verifica ogni anno

- Lunghezza: la correzione media dura per 71,6 giorni

- Profondità: la correzione media comporta un calo del 15,6%

- Impatto:una correzione spesso provoca aumenti di incertezza, volatilità e allarmismo dei media.

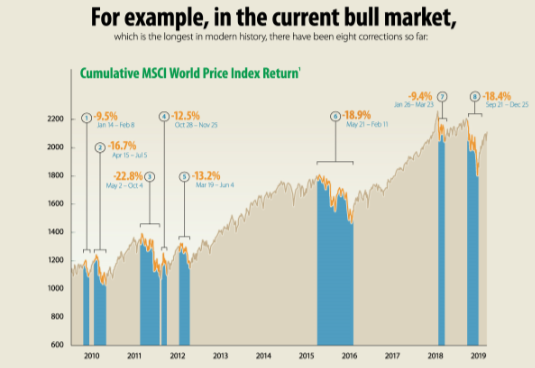

Nell'attuale mercato rialzista, ci sono già state otto correzioni. La più notevole di queste è andata dal 21 maggio 2015 all'11 febbraio 2016 e ha provocato un calo del -18,9% dei prezzi delle azioni.

Bull o Bear?

Una delle maggiori sfide create dalle correzioni del mercato è che sono anche lontane dall'essere semplici.

Le correzioni possono terminare in due settimane, o potrebbero volerci quasi un anno prima che una correzione torni a un mercato rialzista. A complicare le cose, c'è anche la possibilità che una correzione possa trasformarsi in un mercato ribassista - un declino guidato fondamentalmente e sostenuto dove il mercato scende del 20% o più.

Sebbene ogni correzione sia diversa, i dati possono anche aiutare a tracciare un quadro più chiaro: tra il 1980 e il 2016 ci sono state 36 correzioni nel mercato statunitense, e solo cinque di esse (circa il 14%) hanno prodotto mercati orso più lunghi e sostenuti.

Il rovescio della medaglia, tuttavia, significa che l'86% delle volte, una correzione finisce per essere solo un blip sul radar di un mercato toro altrimenti intatto.

In altre parole, la stragrande maggioranza delle correzioni finisce per offrire agli investitori intelligenti l'opportunità di approfittare dei prezzi più bassi prima che il mercato toro continui a salire.

Questo grafico ci mostra come si ottengano ottime performance abbandonando l'idea di essere i maghi market timing e adottando un piano di accumulo asettico dall'emotività e sistematico...

... Ma soprattutto si riesca a dormire ogni notte tranquilli per i propri investimenti!

Conosciamo la volatilità di mercato

Quasi tutte le attività vedono fluttuazioni di valore nel tempo. Ogni impresa ha dei momenti di flessione e boom durante la sua vita ed alla stessa maniera succede per il mercato.

Ma mentre le oscillazioni dei prezzi sono un fenomeno comune nella maggior parte delle classi di attività esistenti, sono nel mercato azionario

le più famose .

Questi movimenti al rialzo e al ribasso dei prezzi sono noti come volatilità , che è definita come "una misura della frequenza e della gravità del movimento dei prezzi in un dato mercato".

Capiamo la volatilità

L'infografica di Fisher Investments , serve da introduzione al concetto di volatilità, oltre a offrire una prospettiva sull'impatto della volatilità sugli investimenti.

Perché certe volte i mercati sono più volatili di altri?

Nel breve termine, la volatilità è guidata dalle variazioni della domanda, che è in gran parte correlata alle variazioni delle aspettative di rendimento. Queste aspettative possono essere influenzate da:

- Rapporti sulle entrate

- Nuovi dati economici

- Cambiamenti alla leadership dell'azienda

- Nuove innovazioni

- Mentalità della mandria

- Cambiamenti politici

- Variazioni del tasso di interesse

- Oscillazioni del sentiment di mercato

- Altri eventi (economici, politici, ecc.)

Spesso i media e gli investitori assegnano certe narrative ai cambiamenti di prezzo, ma la realtà è che il mercato azionario è molto complesso e ha molti fattori sottostanti che guidano i movimenti.

Ciò che alla fine conta per la volatilità è la domanda: se le scorte aumentano o diminuiscono in un dato giorno, possiamo dire in via definitiva che la domanda di scorte è stata più (o meno) della scorta di scorte.

Come si misura la volatilità?

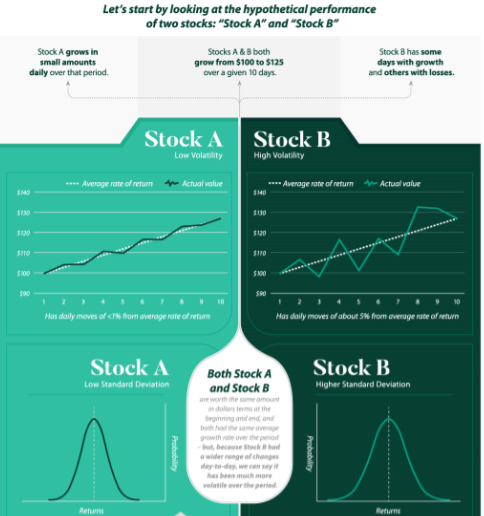

Dal punto di vista tecnico, la volatilità è una misura statistica della dispersione dei rendimenti per un dato indice di sicurezza o di mercato in un periodo di tempo specifico.

In altre parole, due titoli possono avere lo stesso tasso medio di rendimento in un anno, ma uno può avere spostamenti giornalieri dell'1%, mentre l'altro può saltare del 5% ogni giorno. Quest'ultimo stock ha una deviazione standard più alta dei rendimenti e quindi ha una maggiore volatilità.

Ecco cosa devi sapere sulla deviazione standard, che è una misura comune di volatilità:

- Circa il 68% dei rendimenti è compreso tra +/- 1 deviazione standard

- Per calcolare la deviazione standard, le differenze devono essere quadrate. Ciò significa che le differenze negative e positive sono combinate

- La deviazione standard indica la probabilità di un determinato valore, in base ai dati passati

- La deviazione standard, tuttavia, non mostra la direzione del movimento

Tutto ciò diventa più interessante quando guardiamo al mercato nel suo insieme, in cui migliaia di azioni (ciascuna con la propria volatilità individuale) si muovono su e giù contemporaneamente.

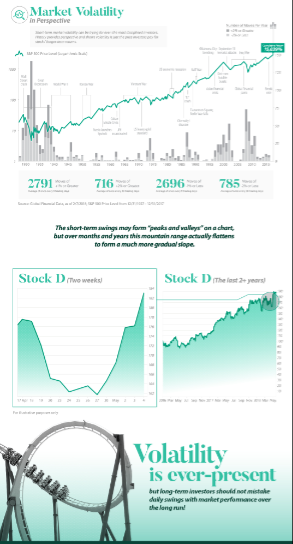

Volatilità del mercato

Ora che puoi vedere come la volatilità gioca con i singoli titoli, è logico che la volatilità del mercato sia la volatilità complessiva della vasta raccolta di titoli che compongono il mercato.

Negli Stati Uniti, l'indice del mercato azionario più visto è l'S & P 500, una raccolta di 500 delle più grandi società quotate nel Paese. Una misura della volatilità di S & P 500 è l'indice di volatilità CBOE, o come è noto con il suo simbolo ticker, il VIX.

La volatilità e il sentiment nel mercato generale sono importanti, perché gli esseri umani tendono a sperimentare il dolore della perdita in modo più acuto rispetto al rialzo dei guadagni, e ciò può influire sul processo decisionale a breve termine nei mercati.

Le oscillazioni negative dei prezzi nel più ampio mercato possono essere angoscianti e snervanti per gli investitori e l'elevata volatilità presenta alcune sfide:

- L'incertezza nei mercati può portare alla paura, che può portare gli investitori a prendere decisioni che altrimenti non potrebbero prendere

- Se alcuni flussi di cassa sono necessari in una data successiva, maggiore volatilità significa una maggiore possibilità di un deficit

- Una maggiore volatilità significa anche una più ampia distribuzione dei possibili valori del portafoglio finale

Detto questo, la volatilità rappresenta anche una possibilità di rendimenti migliori del previsto, e per gli investitori a lungo termine che sono pazienti, la volatilità può aiutare a generare risultati.

⏰ORIZZONTE TEMPORALE⏳

Una delle regole auree per il successo di un'ottima pianificazione finanziaria è trovare una giusta risposta alla domanda:

?Quanto tempo dare ad un investimento? ?

Nel post scorso ho parlato di Life strategy ma soprattutto di goal based strategy, ossia organizzare il proprio risparmio ed obiettivi e coerenti orizzonti temporali.

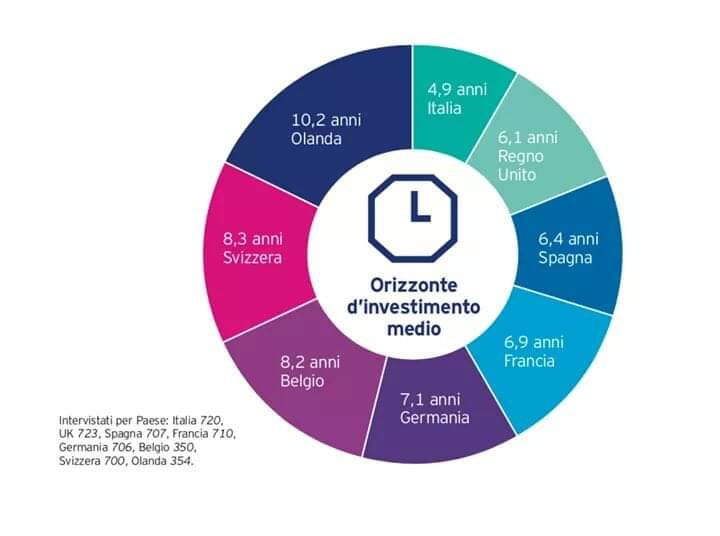

Questo grafico a torta dimostra quanto ancora siamo lontani da una buona educazione finanziaria.

Spesso leggendo commenti o post in molti gruppi di trader generalmente vedo affanno e tentativi di capire dove andrà il mercato nel breve, sia azionario che obbligazionario, con operazioni mordi e fuggi che reputo molto puerili per un buon investitore.

Sono operazioni che denotano, oltre a mancanza di pianificazione sul medio lungo periodo, una scarsa maturità dell'investitore ed una paura evidente di stare sul mercato beccandosi ribassi e rialzi. Con la presunzione di saper prevedere il mercato.

La realtà dei fatti è che queste operazioni oltre ad essere inefficienti e costose a causa dei costi di compravendita provocano di solito, quando va bene, un piccolo gain momentaneo e tuttavia un successivo immobilismo per assenza di idee, paura di ingressi errati e mancanza di pianificazione.

In numeri credo fortemente si tratti di un modo inefficiente di investire, faccio l'esempio dei mordi e fuggi su strumenti quali btp, quando stando semplicemente su altri strumenti e senza muovere un dito si guadagna (si è guadagnato) di certo di più, evitando inutili perdite di tempo.

Inefficienza, dovuta a mancanza di cultura e ad incapacità di stare sul mercato. E posso citare ancora l'esempio di chi entra ed esce dall'azionario globale, un mercato sul quale si fanno performance maggiori sul lungo periodi stando immobili ed accumulando sui ribassi. La conferma di tutto ciò è dai dati oggettivi. La mentalità del trader provoca una percentuale di insuccessi di circa l'ottanta per cento ( perdite addirittura), contro performance di benchmark notoriamente buone.

E in Italia❓

Si scopre, ma neanche troppo, dai dati una immaturità maggiore dell'investitore.

- Mancanza di fiducia nel mercato

- Paura

- Ossessione di movimentare

Forse sono le principali motivazioni e chi non le ha vissute? Ci sono passati tutti.

Poi c'è chi si sveglia e capisce. Chi no.

Certo non mi stupisce scoprire che in nazioni con educazione finanziaria più elevata (Svizzera e Germania ad esempio) l'orizzonte di investimento sia quasi doppio di quello italiano. Più che buffo in effetti è l'evidenza di un comportamento di natura culturale.

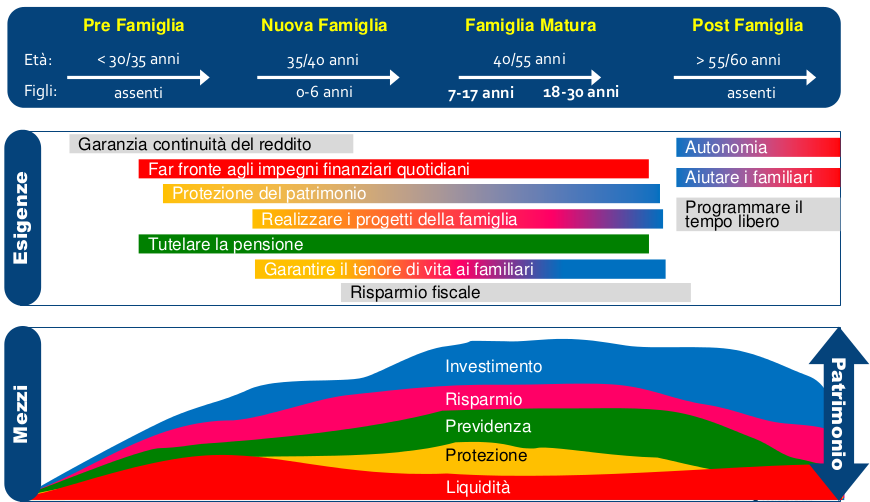

Ecco come dovrebbe essere organizzato il patrimonio durante la vita intera di una famiglia :

Sell in May and go away

Domani sarà il primo Maggio e come ogni anno inizierà a girare tra gli addetti ai lavori la frase nel titolo. Credenze, modi di dire e ricorrenze spesso sono brutti compagni di viaggio per ogni investitore.

“Sell in May and go away, and come on back on St. Leger’s Day”, questa è la frase per intero che fa "figo" a Maggio.

Il significato spiegato sarebbe: vendi a Maggio, allontanati dai mercati e torna ad investire solo al Leger’s Day, leggendaria corsa dei cavalli che si tiene a metà Settembre.

Oggi, complici le nuove direttive delle banche centrali, non ha molto senso ormai e storicamente non è proprio cosi fortunato il bimestre settembre e ottobre visto che ha dato alla luce il famoso crollo del 1929, il Black Monday del 1987, il crac del post 11 settembre e la crisi di Lehman Brothers nel 2008.

Ma cosa succede statisticamente tra Maggio e Settembre?

I migliori rally dell’anno! Sempre più spesso, infatti, si registrano tra il quinto e il decimo mese. Questo significa che chi ha deciso di seguire il motto del Sell in May ha perso diversi dei migliori rally degli ultimi anni. Numeri alla mano, l’S&P 500 ha visto un +6% dall’inizio dello scorso maggio fino alla fine di ottobre e un +7% da maggio a ottobre 2014.

Risultati che si associano al +10% in maggio-ottobre del 2013. E ancora.

Negli ultimi 20 anni, il quarto mese è stato il migliore proprio per l’S&P 500, con un aumento medio dell’1,7% .

Investire è una cosa seria, non il prodotto di abitudini popolari e ce lo dicono pure i numeri.

Abbandonare l'emotività è il primo passo per diventare un Investitore.

Capire che "i rendimenti ce li restituisce il mercato", poi è una naturale conseguenza.

Perchè non sono i tarocchi letti dai guru a manovrare le borse, né le "abitudini" da bar che si leggono o sentono tra i fanatici improvvisati di Wall Street.

Il mercato è il vero "RE", sempre, se è vero che persino "solo" una piccola percentuale di Gestori Professionali riescono a batterlo.

Quindi è necessario impostare la propria strategia di investimento seguendo certezze come:

- Obiettivi ( goal-based strategy )

- Tempo ( Lyfe strategy )

Il fine è quello di partire dalle Tue esigenze di risparmiatore ed investitore per pianificare una strategia che permetta di trarre il miglior e maggior beneficio dal mercato.

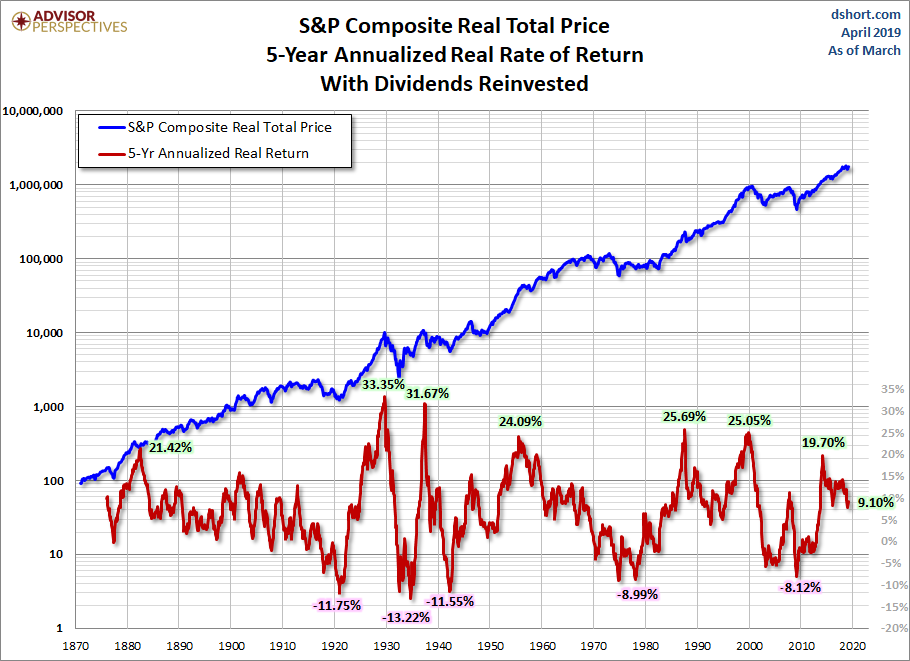

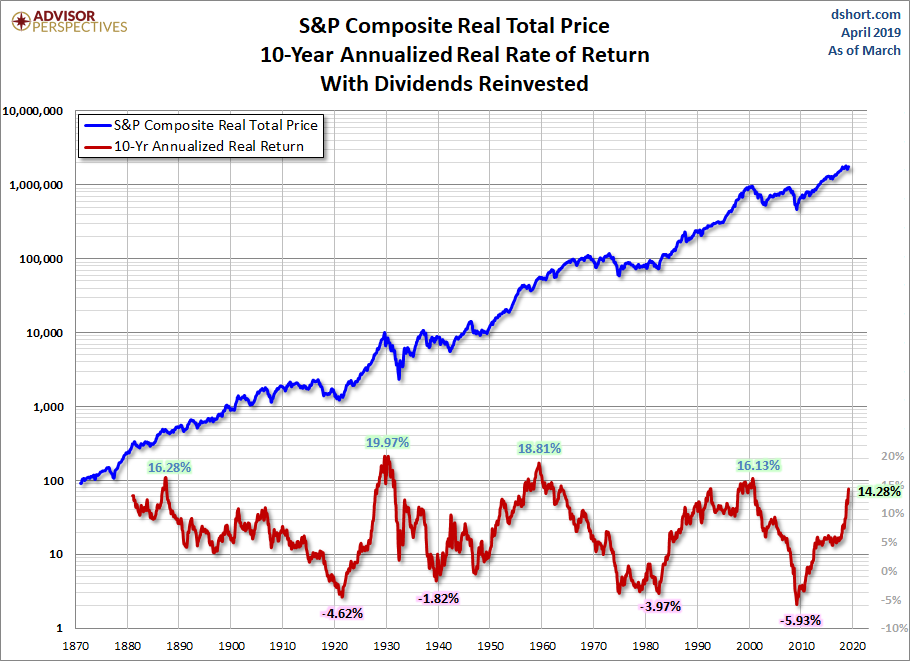

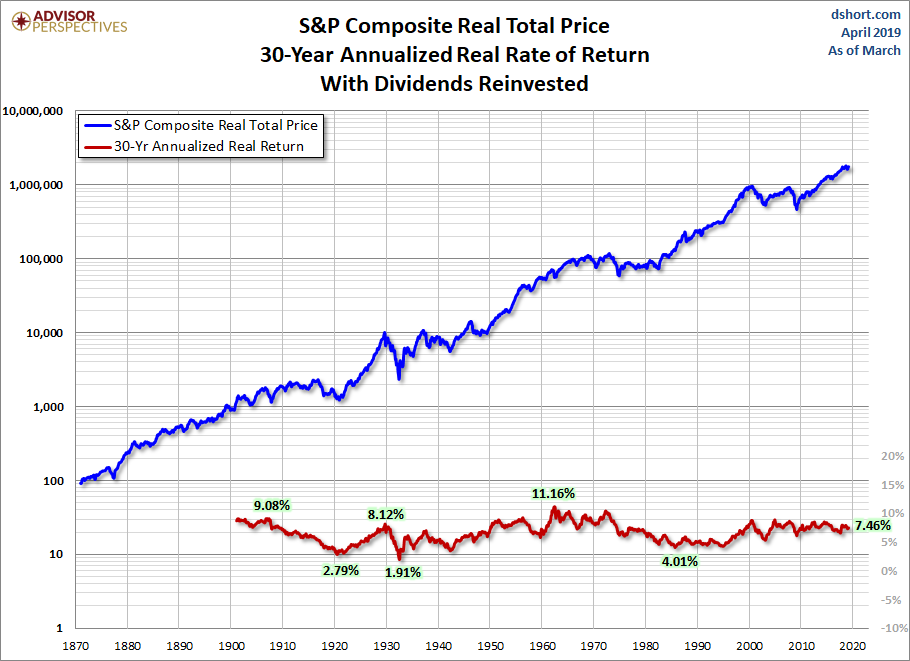

Nelle foto a seguire si apprezzano i rendimenti TR dell'S&P 500 "rolling" (cioè degli anni precedenti la misurazione) a 5, 10, 30 anni.

I grafici evidenziano come impostare investimenti "Life Strategy", è anche garanzia di eliminazione delle potenziali perdite che si azzerano a 30 anni.

Il Goal Investing, invece, è un approccio mentale che vede la creazione di una strategia di investimento che non si concentra prevalentemente sulle performance del mercato, ma porta il risparmiatore a incentrare i propri investimenti su obiettivi reali.

La crescita dei figli, la pensione, l’investimento in un bene materiale o immateriale (come l’automobile o il viaggio dei propri sogni) sono obiettivi reali che permettono al risparmiatore di pianificare gli investimenti, fissandosi un obiettivo chiaro e rimanendo focalizzati sul raggiungimento di quest’ultimo

Tutto ciò è parte della Pianificazione Finanziaria, di cui parlo spesso ed argomento di questo breve video ( in inglese ) che vi invito a vedere:

In conclusione il consiglio che vi do, come dice il video, è: rivolgetevi ad un Professionista, qualificato e competente che vi conduca sulla strada dell'impostazione di portafogli d'investimento per obiettivi e livelli comprensibili di rischio/rendimento ad asset allocation predefinite con una profonda e attenta pianificazione che azzerino la maggior parte di scommesse e "puntate" su cosa renderà di più nel minor tempo possibile.

Ogni Guru prima o poi ci becca

In questi giorni sui principali social gira un articolo del noto analista John Hussman che prevede crolli del 30% tra il 2019 e 2020. Vediamo razionalmente come analizzare questa informazione.

È da ieri che sta rimbalzando sul web questa intervista:

L'intervistato è John Hussman, noto gestore di hedge fund, economista, trader, investitore insomma uno che sembrerebbe sapere cosa dice.

Hussman, come fa periodicamente , prevede crolli anche del 30% nel 2019, altri nel 2020 e poi stagnazione a profusione. Insomma l'apocalisse finanziaria.

Come lui, tanti ogni giorno si avventurano in profezie, stile calendario Maya nel 2012 ve le ricordate?

Panico, paura ed incertezza sono queste le emozioni che scaturiscono questi "esperti" facilitando il suicidio finanziario di ogni investitore poco sul pezzo.

Ma il buon Hussman negli ultimi 10 anni come ha affrontato il mercato?

Semplice, basta andare a vedere come hanno performato i fondi della Hussman Fund .

Prendiamo il "meno peggio",il Hussman Strategic Growth Fund.

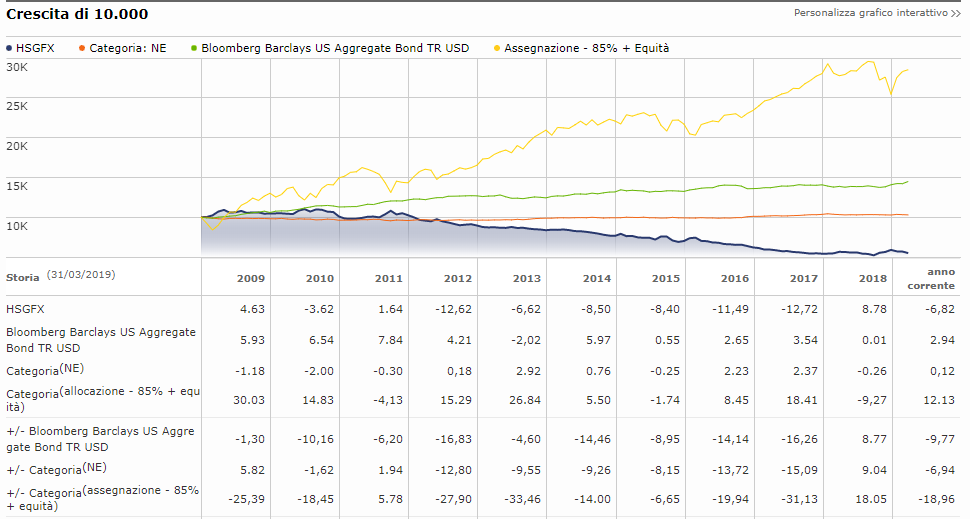

Nel grafico le 4 linee rappresentano diversi tipi di investimento:

- BLU, Hussman Fund SG;

- ROSSO, Market Neutral;

- VERDE, Aggregato Treasury US;

- GIALLO, Azionario globale.

Facendo un analisi tecnica mi viene da dire, una schifenza.

Un autentico disastro.

Insomma una roba da vergognarsi, soprattutto se si vanta di essere analisti di fama mondiale, e pure pagati.

Rendiamo ancora più razionale questo scempio finanziario, immaginando di aver investito nel fondo del guru americano 10.000 $ e facendo un confronto con le asset class viste sopra.

Se 10 anni fa aveste investito 10.000 $ su Hussman Strategic Growth Fund oggi avreste meno di 5.000 $.

Insomma la metà con un bel -50%.

Invece, se aveste investito su un indice azionario internazionale (linea gialla nel grafico) oggi avreste 30.000 $

E se aveste investito su un indice obbligazionario US (linea verde) oggi avreste 14.500 $.

Alla faccia del mega GURU di Wall Street !!!

Mentre tutti gli indici globali si godevano il mercato toro più lungo della storia, il nostro caro Hussman brucia da 10 anni soldi, predicando disastri forte di aver AZZECCATO i crolli del 2000 e del 2008.

E... facendosi pagare pure caro visto i costi dei suoi fondi.

Ma razionalmente cos'ha portato a suoi investitori la dote divinatoria di Hussman nel prevedere il futuro?

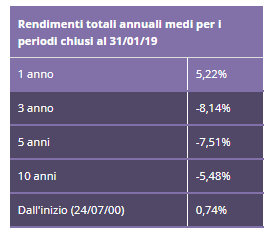

Ad un rendimento dello 0,74% all'anno dalla data di lancio del fondo (anno 2000).

Meno dell'inflazione, inferiore a un conto deposito, inferiore a un BOT, inferiore a tutto.

Quindi a cosa serve sapere indovinare i crolli se non si portano benefici all'investitore?

A portare confusione nella testa di chi investe.

Sono proprio le cazzate dei fantomatici maghi della finanza, su giornali e social, il motivo per cui i risparmiatori e gli investitori entrano ed escono dal mercato sempre nel momento sbagliato.

E perdono regolarmente soldi.

Io non sono nè sarò mai un guru, ne mi vanterò di essere un analista di fama mondiale, ma sicuramente nel fare la mia professione ho come obiettivo portare un valore aggiunto al risparmiatore.

L'educazione finanziaria è il mezzo che principalmente uso perchè un investitore preparato vivrà sempre consapevolmente ogni fase di mercato, anche i crolli.

Quindi basta guru!

P.S.: Un calo delle quotazioni del mercato non è questione di SE, ma di QUANDO.

Italiani ed investimenti

Un rapporto complicato ma necessario per il futuro di tutti

Che ce ne rendiamo conto o meno, spesso gli italiani sono i primi a farsi lo sgambetto verso la strada di un futuro finanziario sereno e fruttuoso.

Parlando e conoscendo tanta gente ogni giorno è questa l'idea che ho maturato e che condivido sempre con risparmiatori miei clienti e non.

- "Ma cosa sto risparmiando tanto a fare? Non avrò mai abbastanza soldi da parte."

- "Tanto, una pensione non ce l'avrò mai: è inutile iniziare a pensarci!"

- "C'è troppa scelta tra tutti questi strumenti: preferisco non scegliere, tanto sbaglierei comunque".

Quante volte hai mai permesso che uno di questi pensieri ti bloccasse nell'azione?

Ti sarai reso conto, visto che leggendolo nero su bianco è più semplice capirlo, che tutti questi pensieri contengono parecchi paradossi.

La scienza che studia tali meccanismi mentali è la finanza comportamentale. Questa ci ha provato che siamo tutt'altro che razionali, quando si parla di soldi: è un campo pieno di paure e in cui l'emotività fa spesso da padrona.

Se anche tu hai pensato almeno una volta una delle frasi di sopra, e spesso ti giri e rigiri nel letto senza prendere sonno, preso dalla paura al pensiero del tuo futuro finanziario, allora continua a leggere, perché sei in buona compagnia e potresti trovare qualche consiglio per sbloccarti.

Soldi e lavoro

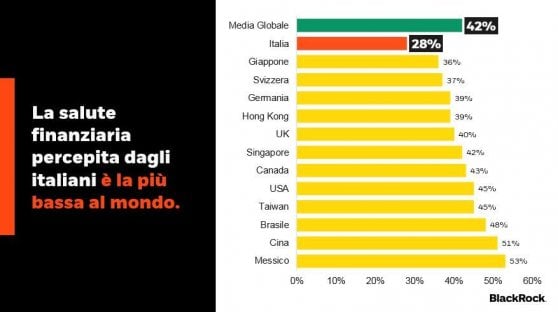

La casa d'investimento BlackRock ha condotto un'indagine, prendendo come campione più di 27.000 investitori in 13 paesi; in Italia ci sono stati circa 2.000 intervistati, che hanno rivelato parecchie cose scomode del nostro Bel paese.

Dai dati è infatti emerso che la nostra salute finanziaria percepita è la più bassa al mondo: è una delle voci che vanno a comporre il nostro stato generale di benessere, e purtroppo le preoccupazioni riportate riguardo a "soldi e lavoro" getterebbero molti nel panico.

Allo stesso tempo, non faremmo un granché per cambiare questa situazione.

Ed è qui il grosso paragone dell'italiano: consapevole, frustrato ma non voglioso di cambiare la sua condizione.

Quindi cosa fare per disinnescare questo meccanismo subdolo?

L'unica cosa è tornare all'oggettività: prova a sederti di fronte ai tuoi numeri, alle entrate e alle spese. Dove puoi migliorare/razionalizzare le risorse? Il problema è che hai davvero poche entrate (allora pensa a come rimpinguarle o se cercare un altro lavoro), oppure potresti partire dal rivedere le tue spese?

Insomma, mettiti davanti un foglio e scrivi, solo mettendo su carta riuscirai a non fornire più alibi alla tua emotività.

Pianificazione, questa sconosciuta

Secondo i dati, noi italiani abbiamo la consapevolezza di dover pianificare per tempo per il nostro futuro, iniziando ad accantonare soldi per la pensione e per gli imprevisti. L'articolo riporta infatti che:

- il 69% degli intervistati è consapevole di dover mettere da parte soldi dal proprio stipendio;

- 2/3 di questi sanno che bisogna farsi trovare pronti per gli imprevisti;

- nonostante questo, solo il 43% ha iniziato effettivamente a mettere soldi da parte per la pensione!

Mettiti in testa una cosa: Siamo condannati a dover risparmiare

Ormai facilmente chiunque può farsi una idea delle cifre che dovremmo accantonare, è facile farsi prendere dal panico vedendo " IL QUANTO". Il paradosso è che si finisce per accantonare anche il pensiero, e stop! Inizia da oggi a mettere da parte, arrivando a poco a poco ad una cifra sempre più significativa, non appena le tue entrate te lo permetteranno.

Risparmiatori ma non investitori

Sembra che noi italiani siamo ancora, come si dice da sempre, un popolo di risparmiatori, e che ne siamo anche consapevoli: il 78% degli intervistati si considera tale, contro un 69% della media globale.

E allora, cosa c'è che non va? Un primo punto è il pensare ad un orizzonte temporale di breve termine, come abbiamo visto prima, ed un secondo è il fatto di rischiare assai poco: non siamo di certo un popolo di grandi investitori (un 47% lo fa, in media), e questo accade per PAURA.

L'incertezza da sempre spaventa l'uomo soprattutto se si parla di soldi. L'unico modo per sconfiggerla è prendere coscienza ma soprattutto consapevolezza.

Inizia ad investire a piccoli passi, con piccole cifre, informandoti e valutando al meglio, coltivando la tua educazione finanziaria, piuttosto che non iniziare proprio, rimandando tutto in un futuro indefinito.

Meno scelta c'è e meglio è

Addirittura il 77% degli intervistati vorrebbe avere di fronte a sé una scelta più ristretta di strumenti finanziari.

La nostra è infatti un'epoca dominata dal paradosso della scelta: in tutti i campi, siamo sottoposti ad una marea di sollecitazioni tra possibilità diverse, e questo può dare una vertigine che spinge all'immobilismo.

Vuoi uscirne? Vuoi dare un senso alla tua vita da risparmiatore?

se stai leggendo questo articolo è per questo, quindi dedica parte delle tue energie cercando informazioni e studiando per avere una base, poi affidati a chi si occupa di pianificazione finanziaria per farti da guida.

Neet e nuovo record negativo per l'Italia

In un precedente articolo ho affrontato il tema della ricerca del Talento e dei Paesi più attivi nella ricerca di lavoratori con profili di qualità elevata.

Il Bel Paese a riguardo è tra le nazioni più in controtendenza, visto la ormai conclamata " Fuga dei Cervelli" e il nuovo primato riguardo i Neet, giovani che non studiano né lavorano e non si formano.

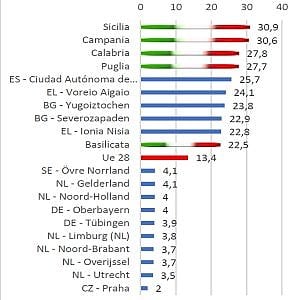

Sono 4 le Regioni italiane del Sud in cima alla classifica europea dei Neet: Sicilia, Campania, Calabria e Puglia.

Circa tre ragazzi su dieci tra i 15 e 25 anni si trovano in questa condizione.

I Numeri che parlano chiaro e ribadiscono il concetto da poco espresso anche da Eurostat: l'Italia ha la maglia nera nel Vecchio continente per Neet.

L'Osservatorio statistico dei Consulenti del lavoro ha rielaborato i dati di fonte europea e di matrice Istat per entrare nel dettaglio territoriale italiano. Certo, sfuggono alla statistica tutti quei giovani che si dedicano ai "lavoretti" assai frequenti nel nostro panorama del lavoro.

Secondo la ricognizione dell'Osservatorio, alla fine del 2017 i ragazzi ai margini di lavoro o formazione tra 15 e 29 anni erano poco più di 2 milioni, quasi equamente divisi tra maschi e femmine. Più della metà di questi giovani si trova al Mezzogiorno, dove il tasso di Neet arriva al 34%.

Una generazione abbandonata

In Italia manca da anni una vera politica del lavoro che si occupi di dare un’occupazione a tutti. Alla fine uno Stato se non si preoccupa di pianificare questo, cosa deve fare?

Non mi riferisco a lavori statali per tutti ma ad una politica seria e continuativa volta ad attirare investimenti stranieri, a favorire quelli interni, a snellire la burocrazia al fine di stimolare la creazione di nuovi posti di lavoro.

A chi pensa che invece lo Stato non c’entri e ognuno si debba arrangiare dico che è l’italiano medio: miope, egoista, gretto ed ignorante. Uno Stato serio e forte sa occuparsi dei più deboli, di quelli che da soli non ce la fanno. O la soluzione è scappare tutti all’estero?

Va ricordato che scivolare ai margini non è difficile, bastano un’autostima scarsa, un pizzico di sfortuna, una forza mentale un po’ discontinua, pochi stimoli culturali dalla propria famiglia di origine, magari – perché no – un’intelligenza non brillantissima. Senza incappare in tutte queste condizioni tutte assieme basta semplicemente un periodo no.

Cosa fare per non essere un neet?

Non penso di essere io il risolutore di ogni problema dello Stato ma ad un neet che stesse leggendo direi innanzitutto di non perdere la speranza perché la situazione è seria ma non irreparabile.

La condizione stessa di neet lo identifica come un giovane, una persona che quindi ha tutto il tempo di uscire da una condizione svantaggiosa.

Per cominciare sconsiglierei assolutamente di intraprendere un’attività imprenditoriale(apertura negozio abbigliamento, gelaterie e simili). Se uno è neet, lo è probabilmente perché non ha sviluppato competenze ed esperienze significative, un’avventura imprenditoriale si trasformerebbe pertanto in un disastro annunciato in cui magari distruggere i risparmi dei genitori.

Piuttosto consiglierei di puntare sulla formazione, una che includa senz’altro al suo termine un’esperienza lavorativa, di modo da interrompere il circolo vizioso e mettere a CV allo stesso tempo un’esperienza formativa e una lavorativa. Esistono corsi offerti da enti pubblici (e pertanto gratuiti) che garantiscono mini-percorsi di questo genere. Naturalmente non bisogna essere affatto “choosy” ed accettare lo stage per quello che è (fosse anche fare fotocopie), l’importante nella prima fase è uscire di casa e scrivere qualcosa nel CV.

Per uscire completamente dal circolo vizioso, il neet deve comunque realizzare che il suo problema è prima di tutto mentale. Deve smetterla di sentirsi uno sfigato e riprendere in mano il proprio destino: il mondo è fatto di persone assolutamente medie e a fare la differenza è la determinazione.

Quali paesi attraggono i lavoratori più qualificati?

Ogni tanto parlando di Italia e giovani, si affronta l'argomento "Fuga di cervelli all'estero". Le possibilità lavorative di crescita, ambienti più stimolanti e maggior riconoscimento del talento sono le principali cause di questa perdita di qualità.

Per le aziende più innovative del mondo, l'obiettivo dichiarato di attrarre i migliori talenti non è semplicemente un mantra delle risorse umane: è una questione di sopravvivenza.

Sia che parliamo di un gigante come Google che cerca costantemente di aggiungere ingegneri di livello mondiale o stiamo parlando di una startup che ha bisogno di un visionario per plasmare prodotti del futuro, le aziende innovative richiedono l'accesso a lavoratori altamente qualificati per rimanere prima della loro concorrenza.

La ricerca globale per il talento

Non c'è dubbio che le migliori aziende faranno di tutto per mettere in campo lavoratori altamente qualificati, anche se devono guardare a livello internazionale per trovare il meglio del meglio.

Tuttavia, parte di questo processo di assunzione non è necessariamente sotto il loro controllo. La realtà è che gli stessi paesi hanno politiche diverse che influenzano la facilità con cui attirare le persone, educarle e svilupparle e trattenere i migliori lavoratori - e questi fattori possono potenziare o minare gli sforzi di reclutamento di talenti.

L'infografica di oggi proviene da KDM Engineering e raggruppa i primi 25 paesi per attrattiva di lavoratori altamente qualificati.

Se attrarre le persone migliori non è già abbastanza difficile, c'è un altro fattore che può complicare le cose: a volte le persone migliori non si trovano localmente o addirittura a livello nazionale.

Per le migliori aziende, il reclutamento è un gioco globale - ed è parzialmente guidato dalle politiche dei governi e dalla qualità della vita all'interno dei confini dei loro paesi.

Principali paesi per attrarre lavoratori altamente qualificati

Utilizzando i dati delle Nazioni Unite e il Global Talent Competitive Index, ecco i primi 10 paesi migliori per attrarre e trattenere lavoratori altamente qualificati.

Sono ordinati per classifica generale, ma vengono visualizzati anche i loro ranghi della sottocategoria:

| Punteggio generale | Nazione | Abilitare | Attirare | Crescere | conservare | migranti |

|---|---|---|---|---|---|---|

| # 1 | Svizzera | # 2 | # 5 | # 5 | # 1 | 2.438.702 |

| # 2 | Singapore | # 1 | # 1 | # 13 | # 7 | 2.543.638 |

| # 3 | Regno Unito | # 8 | # 11 | # 7 | # 5 | 8.543.120 |

| # 4 | stati Uniti | # 11 | # 16 | # 2 | # 8 | 46.627.102 |

| # 5 | Svezia | # 9 | # 13 | # 8 | # 4 | 1.639.771 |

| # 6 | Australia | # 17 | # 6 | # 9 | # 14 | 6.763.663 |

| # 7 | Lussemburgo | # 21 | # 2 | # 17 | # 3 | 249.325 |

| # 8 | Danimarca | # 3 | # 15 | # 3 | # 15 | 572.520 |

| # 9 | Finlandia | # 6 | # 21 | # 4 | # 9 | 315.881 |

| # 10 | Norvegia | # 13 | # 14 | # 10 | # 2 | 741.813 |

I ranghi della sottocategoria sono definiti come segue:

- Abilita: stato degli scenari normativi e di mercato nel paese

- Attrazione: capacità di attrarre aziende e persone con le competenze necessarie

- Crescita: capacità di offrire un'istruzione di alta qualità, l'apprendistato e la formazione

- Mantieni: indica la qualità della vita nel paese

Secondo i dati, la Svizzera (n. 1) e Singapore (n. 2) sono i due paesi migliori per il raggiungimento e il mantenimento di lavoratori altamente qualificati.

Mentre gli ambienti normativi in entrambi questi paesi sono noti per reputazione, forse la cosa più sorprendente è che Singapore ottiene il primo posto nella sottocategoria "Attract", mentre la Svizzera è il paese numero 1 per il mantenimento di talenti basato sulla qualità della vita .

Un altro punto dati che si distingue?

Gli Stati Uniti hanno una popolazione migrante totale più elevata (46,6 milioni) rispetto a tutti i paesi della lista dei 10 migliori classificati. Non sorprende che la massiccia economia statunitense abbia anche un alto rango nella categoria "Grow", che rappresenta le opportunità disponibili per portare i lavoratori altamente qualificati a un livello superiore attraverso l'istruzione e la formazione.

E l'Italia?

Noi abbiamo il problema opposto, ossia i NEET, ossia persone non impegnate nello studio, né nel lavoro né nella formazione.

Come i Mega trend influenzano il futuro del mercato

Nell'ultimo biennio si è sentito parlare sempre più di mega trend di crescita globale come idee di investimento alternative alle classiche soluzioni finanziarie.Vediamo insieme come potranno incidere nel mercato del futuro.

È difficile dire con certezza cosa riserva il futuro, e come dico sempre nessuno ha la sfera di cristallo.

Perciò, è compito degli addetti ai lavori trovare opportunità analizzando il mercato. C'è solo un problema: la frenesia delle informazioni di oggi rende complesso la scrematura con il "rumore", ovvero quelle notizie e dati poco attendibili.

Dove dovrebbe concentrarsi l'attenzione di un investitore, quando si prevede che quasi ogni nuova impresa sarà la prossima grande novità?

La potente influenza delle macro tendenze o mega trend

L'infografica di oggi ci viene fornita da US Global Investors mostra come poter analizzare le tendenze macroeconomiche fornendo uno strumento adatto per le future scelte di investimento.

Vediamo i vari punti insieme.

Due principali approcci di investimento

Quando si selezionano gli stock, molti investitori rientrano in uno dei due campi:

1. Investimenti top-down

- Analizzare le tendenze macroeconomiche.

- Identificare settori e regioni specifici.

- Scegliere singoli titoli in base ai fondamentali dell'azienda.

Considerando l'invecchiamento della popolazione cinese, un investitore top-down può scegliere di investire in titoli sanitari cinesi.

2. Investimenti dal basso verso l'alto o bottom-up

- Completa analisi approfondite dell'azienda.

- Selezione di uno stock che superi gli altri nel suo settore.

Un investitore bottom-up potrebbe analizzare Home Depot e scegliere di investire se avesse una performance forte rispetto a quella di Lowe.

Questi approcci possono essere usati separatamente o anche combinati insieme.

Cos'è una tendenza macro?

Una tendenza macro è uno spostamento direzionale a lungo termine che colpisce una grande popolazione, spesso su scala globale. Ad esempio, il cambiamento climatico sta influenzando le industrie sia in termini positivi che negativi. Mentre le industrie "verdi" hanno visto un maggiore sostegno, le stazioni sciistiche prevedono di avere il 50% di stagioni invernali più brevi entro il 2050.

Esistono due modi principali per identificare i trend macro:

- Politica del governo

Le politiche del governo sono un precursore del cambiamento, che modellano le tendenze macro e creano opportunità. Ad esempio, il Recovery Act di Obama ha alimentato la crescita delle energie rinnovabili con un investimento di $ 90 miliardi. - Cicli economici

La natura ciclica dell'economia significa che gli investitori possono anche utilizzare la cronologia per identificare i macro trend. Considerariamo la politica fiscale e monetaria, che viene attuata in risposta ai dati economici:- Economia in espansione

La banca centrale aumenta i tassi e il governo riduce gli stimoli fiscali. Di conseguenza, l'inflazione è moderata. - Economia in contrazione

La banca centrale abbassa i tassi e il governo aumenta gli stimoli fiscali. Di conseguenza, la crescita è stimolata.

- Economia in espansione

Scoperta del valore a lungo termine

Le macro tendenze sono uno strumento chiave per scoprire opportunità di mercato a lungo termine. Sono utili perché sono:

- Unbiased e guidate dai dati

- Non influenzate dai titoli quotidiani

- Tendono ad evitare industrie di nicchia più rischiose

- Possono essere diversificate per settori e regioni

Attualmente ci sono molte tendenze macro in gioco. Ad esempio, la radicale riforma fiscale e la deregolamentazione di Trump hanno stimolato l'economia statunitense, portando la crescita del PIL a un massimo di 13 anni superiore al 3% nel terzo trimestre del 2018.

Tuttavia, non tutti sono vincitori. Le ridotte imposte americane hanno reso il Canada meno competitivo. Si stima che il 4,9% del PIL canadese sia a rischio a causa degli effetti a catena della riforma fiscale statunitense. Inoltre, i regolatori temono che le deregolamentazioni bancarie possano mettere a rischio il sistema finanziario.

Le proposte in esame ... indeboliscono i buffer che sono fondamentali per la resilienza del nostro sistema.

- Lael Brainard, membro del Consiglio di amministrazione della Federal Reserve

Quindi, come fanno gli investitori a scremare questa vastità di informazioni in un futuro di ricchezza?

Individuare la prossima ondata

Nel mondo iperconnesso di oggi, è facile perdersi nel sovraccarico di dati. Pensare a un quadro più ampio consente agli investitori di concentrarsi su tendenze che:

- Hanno una visione a lungo termine

- Influiscono su una grande popolazione

- Creano una visione più chiara del futuro

Quindi, un investitore può rivolgersi alle regioni e ai settori più promettenti . Se utilizzato in modo efficace, questo approccio permette agli addetti ai lavori di proporre una soluzione di investimento ai risparmiatori adatta al lungo periodo, asettica dalle tempeste mediatiche giornaliere ma soprattutto maggiormente immune dalla nociva emotività.