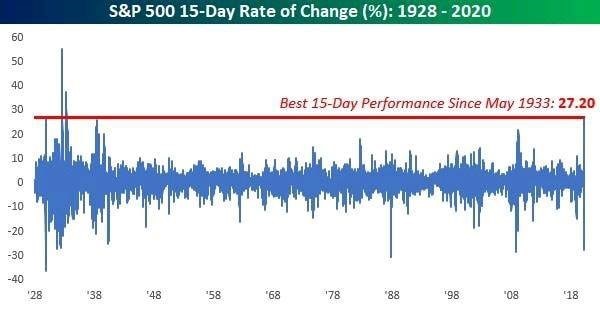

Miglior 15 giorni dal 1933

Il 2020 riconferma l'eccezionalità statistica per i dati finanziari fino ad oggi.

Lo S&P500 dopo essere stato in calo di oltre il 30% da inizio con una discesa storica per la rapidità, ieri ha chiuso la miglior quindicina dal 1933 con un rimbalzo di 27% circa.

Riuscirà ora a chiudere l'anno in verde?❓

Qui un bell'articolo di LPL reasearch a riguardo:

https://lplresearch.com/…/can-stocks-close-higher-in-2…/amp/

La storia ci dice che sono più gli anni con rendimenti ? positivi ma come sempre lo sapremo a fine anno, quindi meglio non fare previsioni soprattutto in una situazione imprevedibile e piena di variabili come questa.

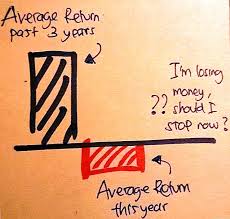

Il rischio è di essere usciti dal mercato sulla paura e ritrovarsi appesi tra:

- È come il 2008

- Sarà una ripresa a U o L

- Ci sarà una seconda gamba ribassista

- È solo un rimbalzo del gatto morto

E non rientrare più!

Avere un PIANO d'INVESTIMENTO serve soprattutto ad allontanare le dinamiche emotive per evitare di ritrovarsi nel limbo finanziario dei SE e dei MA.

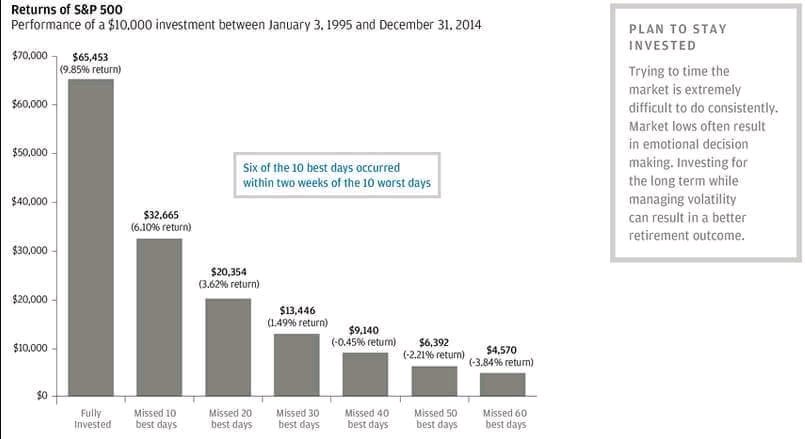

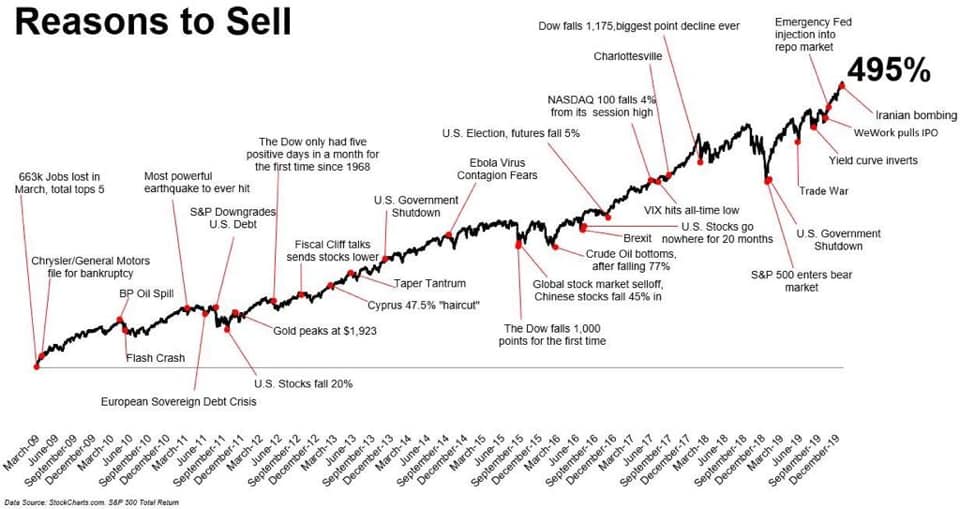

Il bias del senno di poi

Quando è il momento giusto per entrare e uscire? , è la domanda che ogni investitore al mondo si trova periodicamente a chiedersi. Tanti studi hanno dimostrato che solo a posteriori è possibile sapere se i mercati finanziari hanno raggiunto il punto di minimo o il punto di massimo. Insomma nessuno li può conoscere né prima né durante.

Da anni la mia esperienza mi ha portato ha elaborare un protocollo, razionale e professionale, per eliminare ogni dilemma e dubbio che possono portare l’investitore all’errore.

Partiamo dai fatti per arrivarci insieme.

Il grafico mostra insieme uno dei mercati Orso più profondi e veloci della storia ma anche il mercato Toro che di è sviluppato dal punto di minimo di Marzo con un secco + 20%.

Dati, e considerazioni che sono evidenti ora con il senno di poi, perché così all’inizio del ribasso, del rialzo ed ora la probabilità che il mercato scenda o salga è sempre la stessa del 50%.

Questa è la realtà nel breve periodo.

L’immagine sopra è un esempio di quanto sia improbabile l’operatività giusta. Il giorno del dato sulla disoccupazione americana ( tra i più alti di sempre) il DowJones chiude con la migliore settimana dal 1939.

Questo perché i mercati anticipano, ragionano ad aspettative che possono peraltro essere anche disattese positivamente o negativamente.

In queste dinamiche si insinuano i bias dannosi per l’investitore dove magari durante un rialzo si è frenati nel comprare perché troppo tardi o nel ribasso restare immobile perché può scendere di più.

Tutti siamo perfezionisti, ma spesso poco realisti.

Prima accettiamo che fare il giusto market timing è impossibile prima si diventa investitori “adulti”.

L’unico modo per evitare tutto ciò è quindi utilizzare una strategia, adottare un protocollo incentrato sugli obiettivi e le disponibilità dell’investitore.

L’uso di un piano permette all’investitore di essere fautore del proprio percorso finanziario, il mercato il mezzo per realizzarlo.

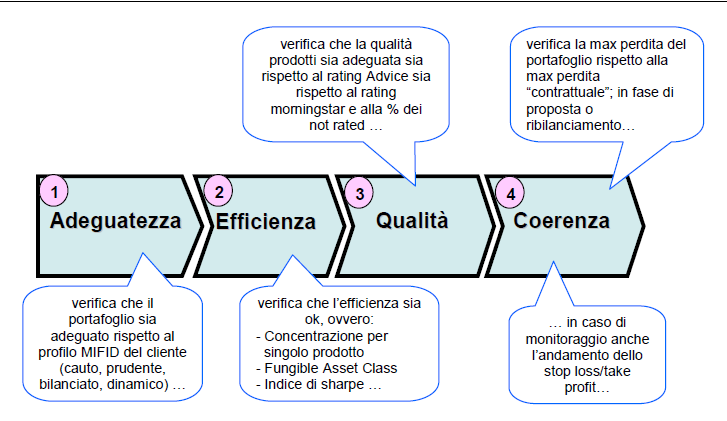

Il protocollo che utilizzo parte dalla profilatura dell’investitore, per arrivare ad una scelta condivisa del profilo di rischio più adeguato in base all’esperienza, alla sostenibilità della volatlità ma soprattutto all’obiettivo ed all’orizzonte temporale scelto per la realizzazione.

Un piano permette di sapere in ogni fase di mercato cosa fare e come farlo senza cadere succubi degli umori del mercato.

Il mercato ha toccato il fondo oppure no?

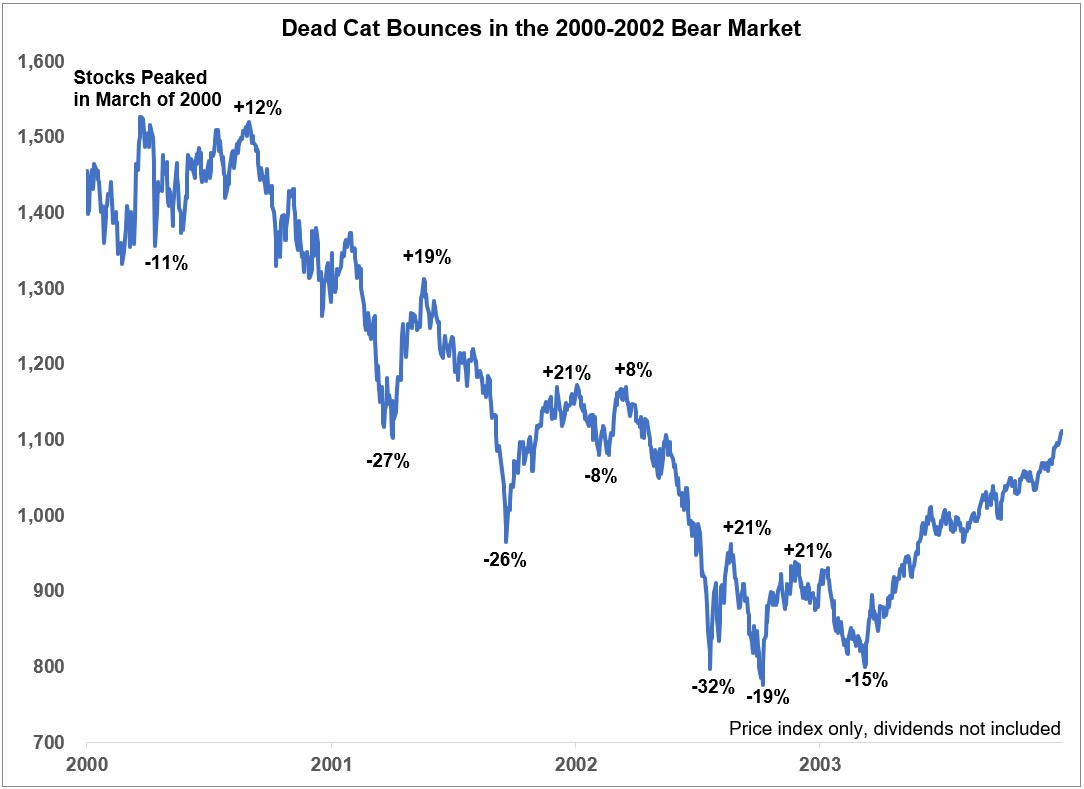

Leggendo varie riviste e post del settore troverai chi dice che il mercato abbia ormai già toccato il suo punto più basso, chi sostiene l’opposto ed ancora qualcuno che parlerà di “dead cat bounce”, rimbalzo del gatto morto relativamente a quello di settimana scorsa. La realtà è una sola: nessuna di queste affermazioni è corretta.

Dinamiche di un mercato

ribassista, “dead cat bounce”

Per dead cat bounce si intende un rialzo momentaneo dei prezzi all’interno di un mercato ribassista.

Nella crisi del 2000 se ne

sono verificati almeno 6, come da immagine, mentre nel mercato orso che stiamo

vivendo al momento uno addirittura così potente da poter affermare che ci sia

stato un mercato Toro.

Ma attenzione, questo non significa che il ribasso sia

finito!

Ora in che situazione ci troviamo, dopo un -34% in un

mese e un +21% in una settimana?

Abbiamo passato il punto di minimo?

E’ partito il rimbalzo?

Sicuramente sono gli stessi dubbi che avranno avuto

gli investitori del 2000 o del 2008.

Ieri, come oggi, nessuno lo sa. Lo scopriremo magari

tra qualche tempo.

Chiunque affermi qualcosa in questo momento sta

prendendo decisioni con il senno di poi.

Ed è quantomeno azzardato

prendere decisione di investimento sulla base di supposizioni verificabili solo

a posteriori.

Avere rispetto per i propri investimenti e risparmi

significa non lasciare al caso scelte in maniera.

Con i tuoi soldi dovrai pagarti la pensione, la sanità

futura, l’istruzione dei tuoi figli, sopperire a eventuali cali di reddito.

In questi periodi di ribassi, come nel 2018, mi fa sinceramente sorridere la superbia mista a ignoranza di chi crede di riuscire ad azzeccare il timing del mercato.

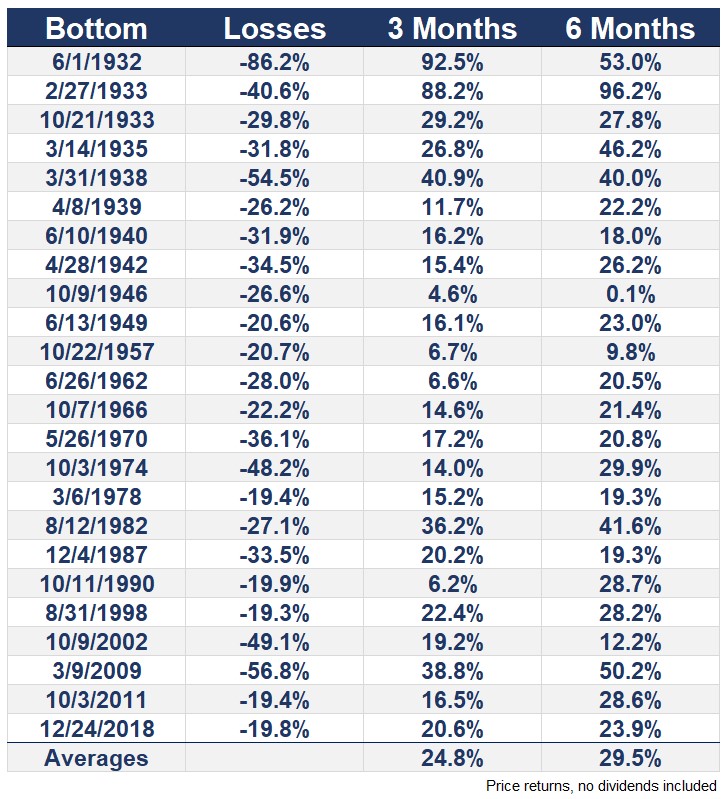

Gli stessi secondo voi avranno “azzeccato”

i minimi nell’immagine? Quanti li avranno classificati come rimbalzi del gatto

morto?

Il

market timing giusto non esiste e nessuno vi avviserà

quando sarà toccato il minimo.

Avere una strategia prima che si verifichino mercati

ribassisti ti permette di sapere sempre cosa fare, non lasciando terreno

fertile ai dubbi ed all’emotività.

Da anni uso il mio PROTOCOLLO

di investimento con tutti i miei clienti investitori, e ad oggi è l’unico modo per affrontare con

serenità non solo un mercato che nel breve termine è incomprensibile

ma anche, più in generale, un mercato ribassista.

Investimenti e Covid19

Nei momenti di incertezza aumentano i dubbi anche sui propri investimenti. Ho radunato in questo articolo le principali domande che ho ricevuto sui miei social.

Il Corona virus sarà ciò per cui, al momento, tutti noi ci ricorderemo il 2020. Quella che sembrava inizialmente una situazione lontana a noi, è diventata oggi motivo di interesse comune dal punto di vista sanitario sicuramente, ma anche finanziario, I principali mercati, infatti, ancora oggi sono in preda alla molta volatilità scaturita dal clima di incertezza che aleggia un pò ovunque. Questo video ci riassume l'andamento delle principali borse da inizio anno.

In un momento così è importantissimo cercare di rimanere più razionali possibili nel rapporto con i propri investimenti. Per evitare che l’emotività possa portare chi ha investimenti a compiere scelte sbagliate, ho radunato le principali domande che mi sono state fatte da clienti e investitori cercando di rispondere in maniera semplice, chiara e diretta.

E' la classica situazione nella quale è l’emotività prende il sopravvento. Nessuno sa con certezza quando i mercati scenderanno, NESSUNO. Se ci fosse tutta questa certezza probabilmente staremo a fare tutti i gestori dei migliori fondi al mondo no?. E' “I M P O S S I B I L E” fare previsioni sempre ed a maggior ragione nel breve periodo.

Studi sulla finanza comportamentale dimostrano come le persone sbaglino in continuazione con queste previsioni e il passato ce lo dimostra.

E’ il giusto momento per vendere?

Parte la discesa sui mercati finanziari ed a tutti inizia a balenare per la testa questa domanda. Troviamo la risposta ragionando insieme. In uno scambio per guadagnare, bisogna comprare quando il prezzo è basso e vendere quando il prezzo è alto, giusto ?. Per gli investimenti funziona alla stessa maniera.

Purtroppo, però, l’emotività rischia di prendere il sopravvento e spingendoci verso decisioni che con il tempo si possono rimpiangere.

Proprio io dovevo prendere la discesa?

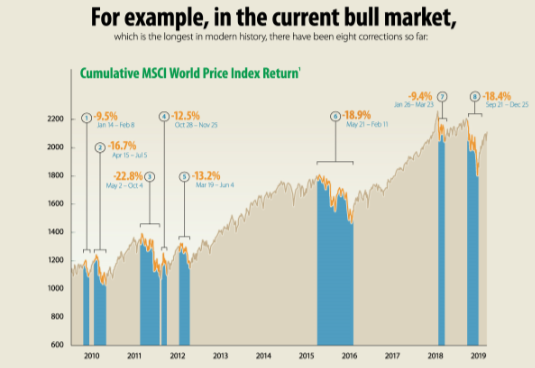

Fidati, il mercato non ce l'ha con te anzi, le discesa sono la normalità solo che vengono dimenticate molto in fretta. Mediamente dal 2009 ad oggi ci sono state più di 2 discese ogni anno e prontamente anche le risalite ecco perchè vale la pena aspettare, anche questa volta.

Quanto tempo ci vuole perchè il mercato recuperi?

Ci sono molti fattori che influenzano la rapidità del recupero. I 3 più importanti sono la profondità della discesa, il mercato di riferimento e soprattutto il modo in cui si è diversificato. Premesso che ogni investimento va valutato singolarmente, il fattore che incide principalmente è il tempo.

Il consulente mi ha chiamato proponendomi di comprare più obbligazionario abbassando il rischio. Va bene?

Facciamo un passo indietro per arrivare alla risposta. Sai qual'è il tuo profilo di rischio?. Questa è la prima domanda a cui dovresti aver trovato risposta prima di iniziare il tuo investimento, o meglio ancora la tua pianificazione. Sapere all'inizio ed individuare da subito la giusta profilatura evita proprio di avere questi dubbi nei momenti di ribasso. Quindi, DIPENDE.

Siamo in un mercato orso, come gestisco i miei investimenti ora?

Il fai da te in questi momenti rischia di essere terreno fertile per l'emotività, quindi il primo consiglio che ti do è di farti affiancare da un professionista nella consulenza finanziaria. Nella scelta non farti ammaliare da chi vanta di battere il mercato costantemente, è un venditore di fumo!. Un professionista nel settore si presenta come consigliere finanziario, proponendoti un protocollo di investimento ferreo che ti permetta di partecipare a pieno alla crescita dei mercati ma, soprattutto, di mantenere i giusti comportamenti nella tua vita finanziaria.

Sicuramente non ho risposto a tutte le domande, ma sicuramente queste sono le principali che frullano nella testa degli investitori in questo 2020.

Il consiglio finale è come sempre quello di farsi affiancare ad un professionista serio e riconosciuto, che sia un ottimo gestore emotivo dell'investitore ed abbai delle metodologie semplici, affidabili e trasparenti.

E ora che fare ?

"lavati le mani, ignora i mercati, non toccarti la faccia, non toccare le tue azioni"

A dieci anni dal 9 Marzo 2009, lo stesso giorno farà storia ma nel 2020.

Petrolio -20%, Tokio -5%, mercati europei tra -7% e -10%, America che apre sotto del 5% e chiuderà a -7%.

Cosa succede ai mercati finanziari? E cosa fare ora per i propri investimenti?

Il primo consiglio che ti do, è di non farsi prendere dall'emotività e tenere i nervi saldi. Il secondo consiglio è di approfittare della situazione per fare esperienza e fare un check al tuo portafoglio finanziario seguendo 3 passi:

1 – Valutare l'asset allocation.

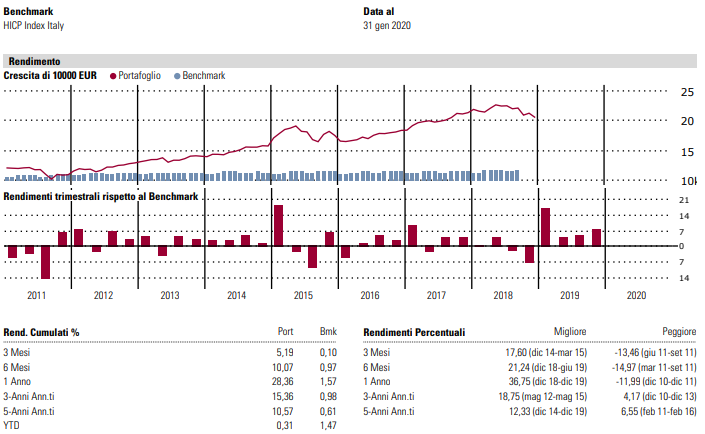

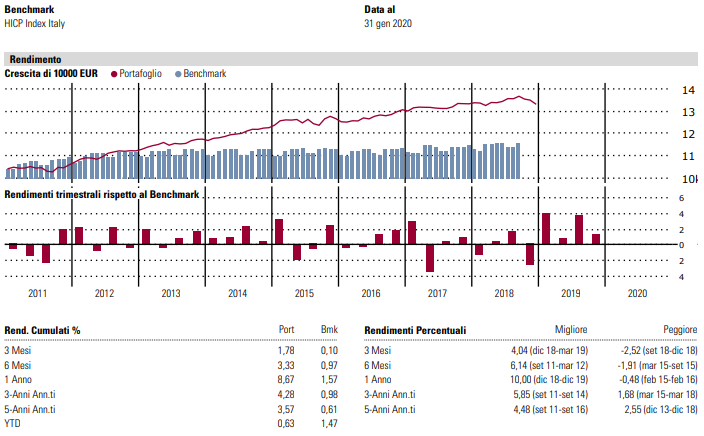

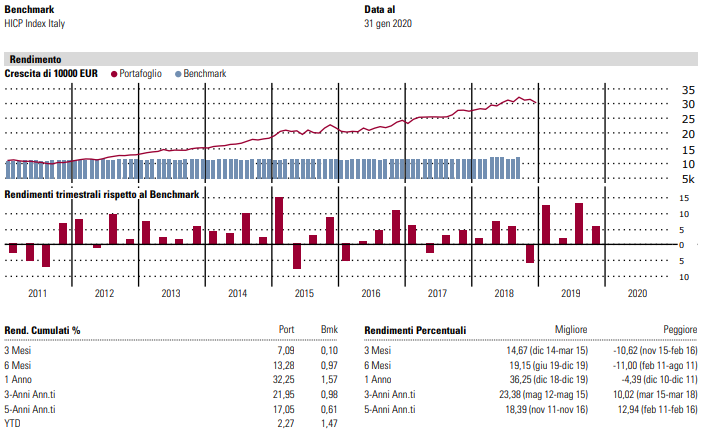

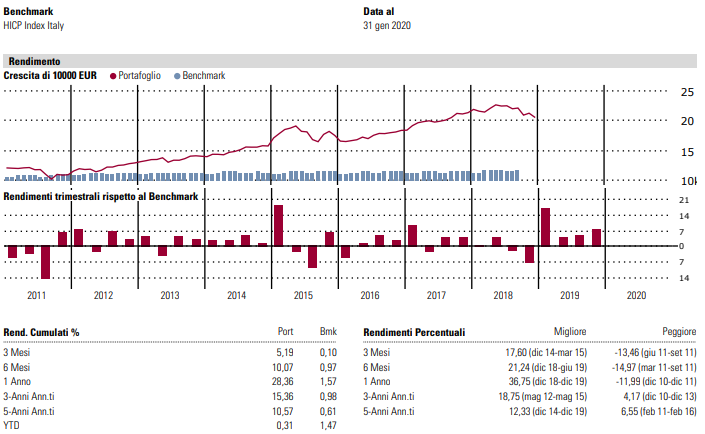

Prima di iniziare ogni pianificazione finanziaria devi individuare l'obiettivo, il tempo e il tuo profilo di rischio come questi a seguire.

Se quella attuale riesci a "digerirla" con difficoltà allora è troppo aggressiva per te! La componente azionaria e l'asset allocation vanno aggiustate e fai tesoro dell'esperienza per il futuro, quando la situazione si normalizzerà.

2 – Calma e gesso.

Le perdite temporanee fanno purtroppo parte di ogni maratona di investimento. Guardare da un punto di vista più ampio può essere un valido antidoto.

3 – Pianifica gli acquisti.

Con la correzione attuale, le azioni saranno probabilmente scese sotto l’allocazione originaria. Soprattutto nelle pianificazioni di lungo periodo dovresti avere della liquidità accantonata. Quindi, con calma e razionalità, è il momento di mettere in azione il piano di ribilanciamenti. Inizia a pianificare i prossimi acquisti per ristabilire i giusti pesi nel portafoglio.

Aggiustata la situazione diventa vitale il controllo, avere sistemi tecnologici che lo permettono è necessario per avere efficienza in ogni singola parte.

Tutto rientra nel robusto PROTOCOLLO DI INVESTIMENTO che uso con tutte le centinaia di clienti, questo è il valore aggiunto della consulenza Evoluta Patrimoniale.

Prima di salutarvi, 3 minuti con il Nobel Kahneman sul momento.

Cosa (non) è successo a Febbraio?

NEWS DAL MONDO ED I MIEI LAZY PORTFOLIO

ECONOMIA E FINANZA

Il 2020 è iniziato al cardiopalma per gli investitori principalmente e ne sta ancora mettendo alla prova la tempra.

Ci eravamo lasciati alle spalle venti di guerra mondiale con il mese di Gennaio ma il mondo si è ritrovato a fare i conti con una "pseudo" pandemia.

Senza entrare in argomentazioni mediche che non mi competono vediamo cosa è successo sui mercati in maniera razionale in modo da poter gestire l'emotività, nemica numero uno di ogni investitore.

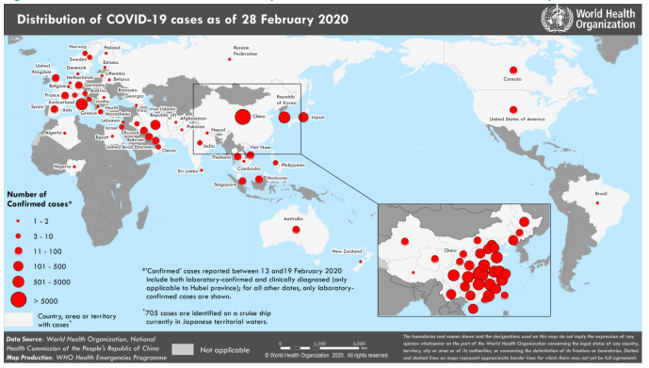

Da Gennaio ad oggi il Covid-19 a bussato alla porta di ogni Paese come era immaginabile e chissà se già da tempo era presente.

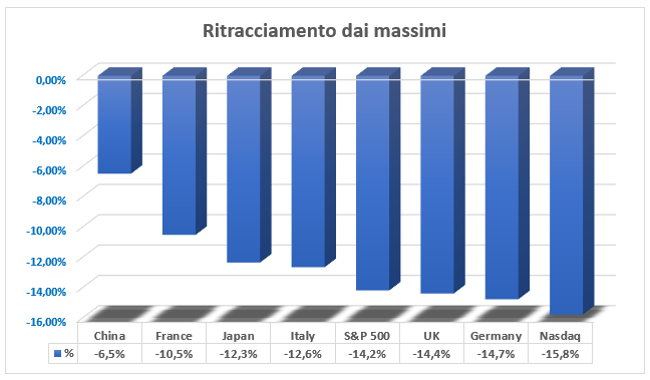

Inizialmente il mercato cinese era l'unico ad aver accusato il colpo con una giornata chiusa con un secco -7%, ma poi il sentiment si è diffuso a livello globale portando ad uno sfogo di panico che ha causato sui mercati la peggior settimana dal 2008 per rapidità e forza nella discesa.

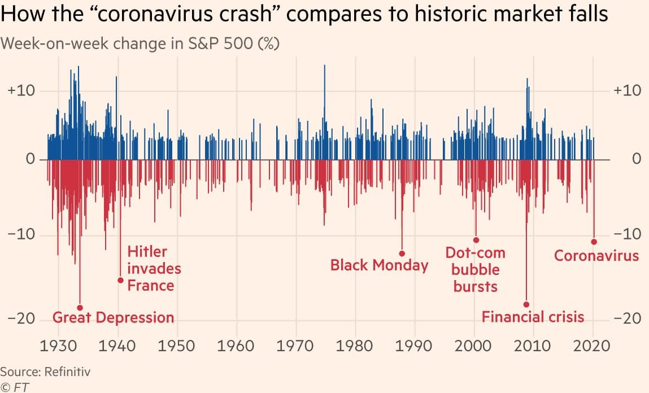

Con sedute consecutive in calo la settimana dello S&p500 si è chiusa con quasi il -13% ma nel passato cosa è successo poi?

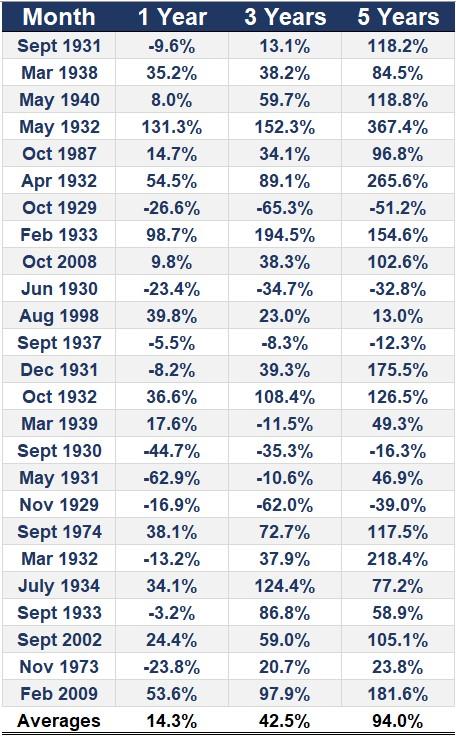

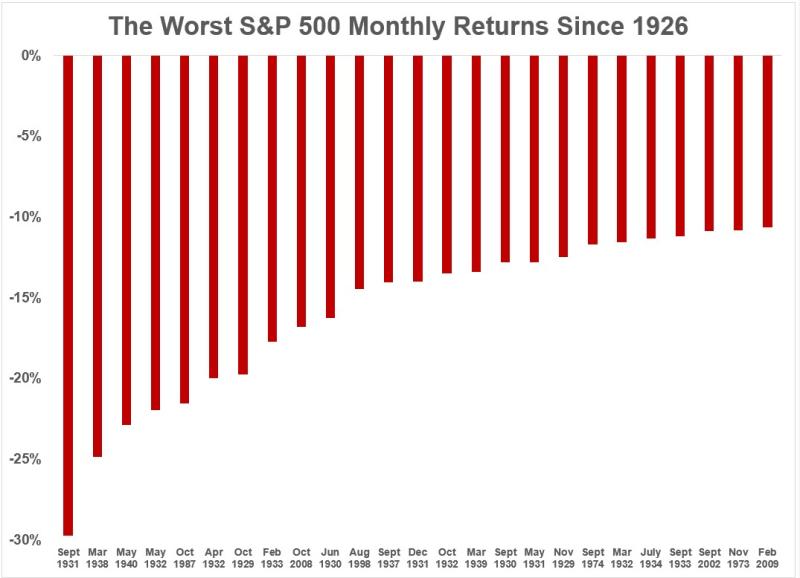

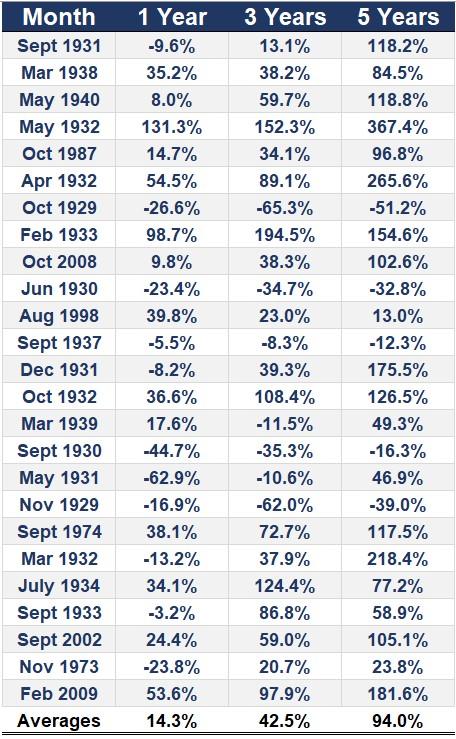

Il grafico a barre ROSSE indica i peggiori mesi dello S&p500.I peggiori rendimenti mensili variavano da -10,7% a febbraio 2009 a -29,7% a settembre 1931. Lo scorso mese non è stato poi così male insomma ?❗

Il grafico sopra mostra i rendimenti a distanza di 1,3 e 5 anni. Il 56% delle volte il mercato è aumentato un anno dopo. Il 72% delle volte 3 anni dopo e l'80% delle volte 5 anni dopo.

COME SEMPRE IL TEMPO È LA GARANZIA.

C'è anche un'altra buona notizia, tanto più basso andiamo tanto più alti dovrebbero essere i rendimenti attesi.

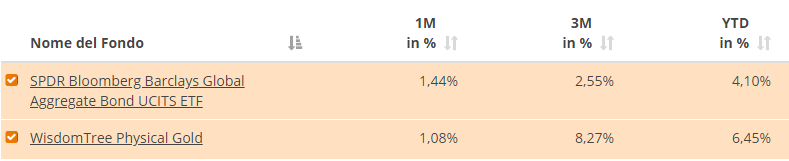

Il tempo è il primo ingrediente per resistere a questa influenza finanziaria ma hanno funzionato anche DIVERSIFICAZIONE e DECORRELAZIONE.

Quanti sanno che la Cina attualmente è il mercato che ha reagito meglio?

Quanti sanno che Obbligazionario ed Oro sono saliti a Febbraio?

Avere portafogli robusti significa avere soluzioni in grado di resistere anche a questo.

Insomma a buon intenditor poche parole!

AGGIORNAMENTO MENSILE LAZY PORTFOLIO

Vediamo come si sono comportati i 3 portafoglio modello LowRisk, Intercropping, MaxDiversification:

LowRisk, bilanciato prudente YTD + 3,75 %

Intercropping, bilanciato moderato YTD + 1,56%

MaxDiversification, azionario globale YTD -5,60%

SARS, Corona virus e mercati

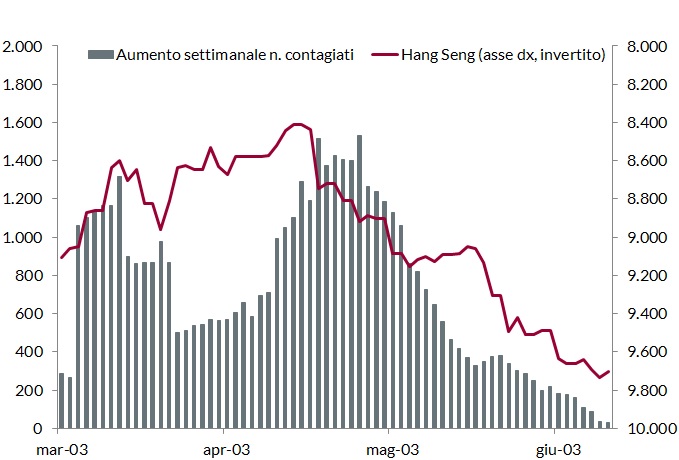

Nel novembre 2002 il mondo fu sconvolto da una nuova malattia partita dalla Cina. Solo nel luglio 2003 fu dichiarata contenuta. Stiamo parlando della famosa SARS.

Oggi invece siamo alla prese con una situazione similare con il CORONA Virus. Il confronto tra le due situazioni dal punto di vista medico viene fatto in maniera dettagliata qui, noi vediamo il riscontro sui mercati.

Partiamo da un fondamentale presupposto, nessun investitore può paragonare le due situazioni per prendere decisioni perchè fortemente differenti e ci viene in aiuto pure CNBC con questo bell'articolo.

Durante la SARS, infatti, i mercati vissero un panico iniziale, a cui segui un momento di lateralità e ripresa considerando anche i venti di guerra dello stesso periodo. L'indice cinese, Hang Seng, in particolare fu strettamente correlato alla percentuale di contagi come da grafico:

Grafici simili anche per il Corona virus ma...

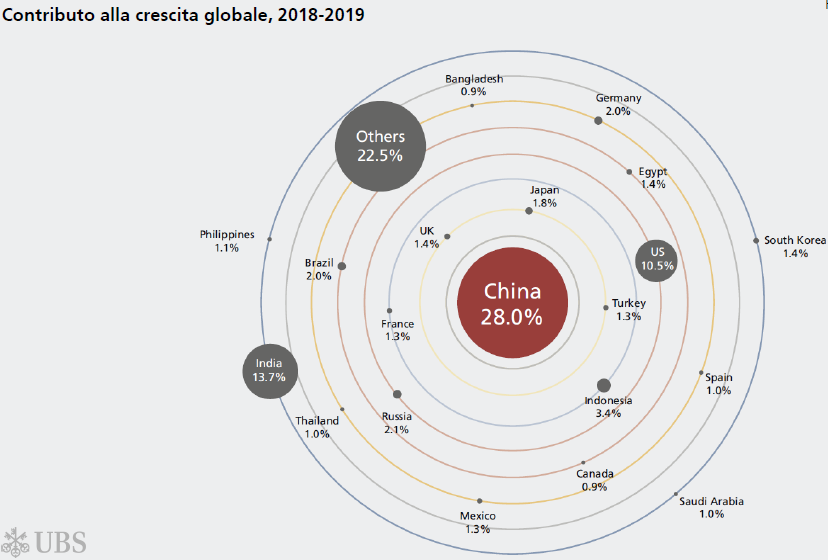

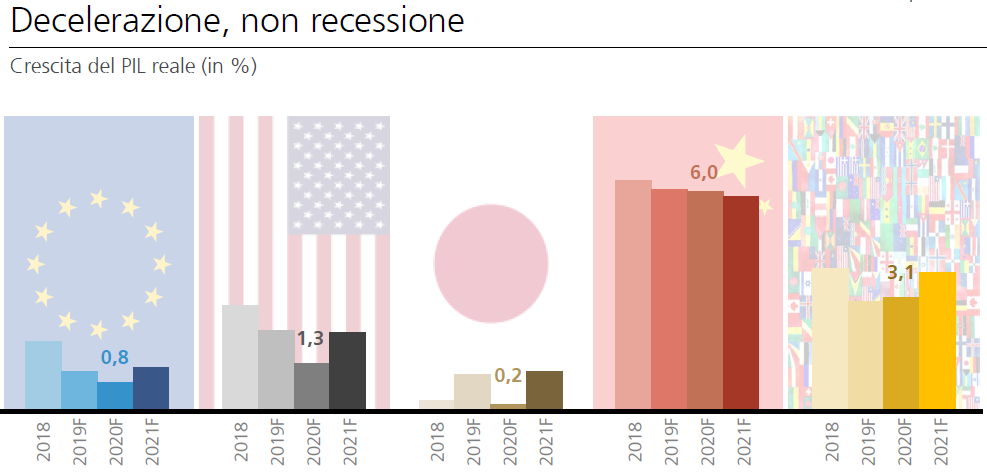

I driver del mercato sono cambiati, nel 2020 la banca centrale cinese la fa da padrona e non il numero di contagi. Non solo a livello locale ma anche globalmente la situazione si replica ed è evidente dal fatto che nonostante dati di rallentamento, terza guerra mondiale sfiorata e pandemia alle porte i mercati continuano per la loro strada.

I players finanziari oggi

Chi guida i mercati dell'ultimo decennio? La risposta a questa domanda è fondamentale per capire il contesto globale e iniziare un processo che porti ad investire oggi.

I maggiori "player" oggi sono 3:

- BANCHE CENTRALI, dopo la crisi del 2008 le istituzioni hanno preso sempre più fortemente la "guida" dei mercati interni e non solo facendo da salva crolli e/o dopanti per la spinta economica

- BIG TECH, la silicon valley americana e le altre super potenze tecnologiche ormai detengono capitali pari ad intere borse finanziarie e spesso negli ultimi anni hanno fatto da locomotive per interi mercati e forse dando una nuova fisionomia ai cicli di mercato essendo abbondante la concentrazione sui servizi

- POLITICA, la finanza nell'ultimo decennio ha preso sempre più una verve politica. Avete presente i mercati come si muovono ad un temuto Tweet di Trump? o alle elezioni italiane?

Come investire quindi?

Sono molteplici le strategie e le tecniche di investimento, ma ho sempre ritenuto che vanno utilizzate quelle giuste al contesto di applicazione.

Sopra abbiamo cercato di comprendere il recente passato ed il presente per giungere a fare delle considerazioni:

- ANALISI TECNICA E FONDAMENTALE, ormai serve solo per leggere il passato o l'immediato presente ma perde di totale attendibilità per prendere scelte sul lungo termine soprattutto. Basta pensare a quante realtà, anche italiane, scontano prezzi incoerenti con i fondamentali o all'ultimo mese dei mercati finanziari globali dove nessuno analizzando il grafico giornaliero o settimanale avrebbe anticipato il movimento futuro ( chi sapeva del rimbalzo della borsa cinese grazie alle manovre dirette sui mercati della banche centrale )

- FUND SELECTION, in contesti di volatilità controllata e bassa non è possibile, o quasi, creare alpha (valore aggiunto rispetto al mercato) da parte dei gestori. Numerose statistiche dicono che solo il 15% nei gestori batte il mercato sotto i 5 anni. Va scemando la percentuale allungando l'orizzonte temporale fino all'1% sopra i 20 anni.

Abbandonate candele e grafici per fare previsioni, e la

gestione attiva per orizzonti di lungo periodo restano solo queste certezze per

decidere oggi sugli investimenti futuri:

- PIANIFICAZIONE, nessuno può influenzare i tuoi obiettivi finanziari se non te stesso

- DIVERSIFICAZIONE, distribuire il rischio tra varie asset class e soluzioni finanziarie trovando il giusto mix e quì l'uso di modelli e le competenze del consulente finanziario diventano fondamentali

- QUALITA', scegliere strumenti di abbiano rating ed informazioni attendibili, trasparenti e fruibili

- COSTI, NON E' SEMPRE VERO CHE CHI PIU' SPENDE MENO SPENDE soprattutto nella scelta dei prodotti finanziari anzi. E' meglio spendere il giusto per il valore aggiunto apportato ed anche qui il consulente finanziario diventa fondamentale nell'ottimizzazione.

Cosa è successo a Gennaio?

News dal mondo ed i miei Lazy Portfolio

ECONOMIA e FINANZA

Il 2020 è iniziato al cardiopalma per gli investitori principalmente per 2 fatti:

- Nei primi giorni del mese si è sfiorata la terza guerra mondiale causata dall'attacco USA in Iran che ha portato all'uccisione del generale iraniano Soleimani che ha portato ad una escalation conclusasi in qualche giorno;

- L'esplosione di una possibile pandemia dovuta dal CORONA VIRUS e che ancora vede l'intero mondo coinvolto.

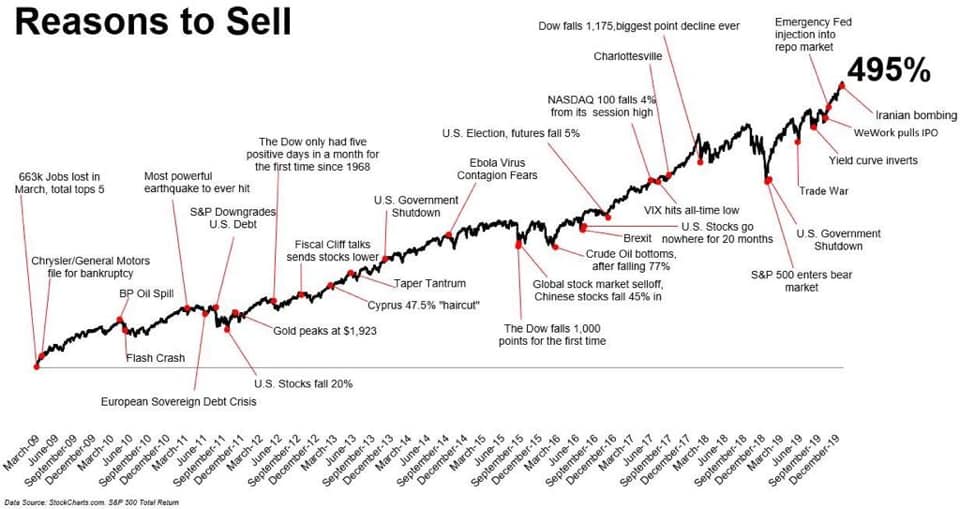

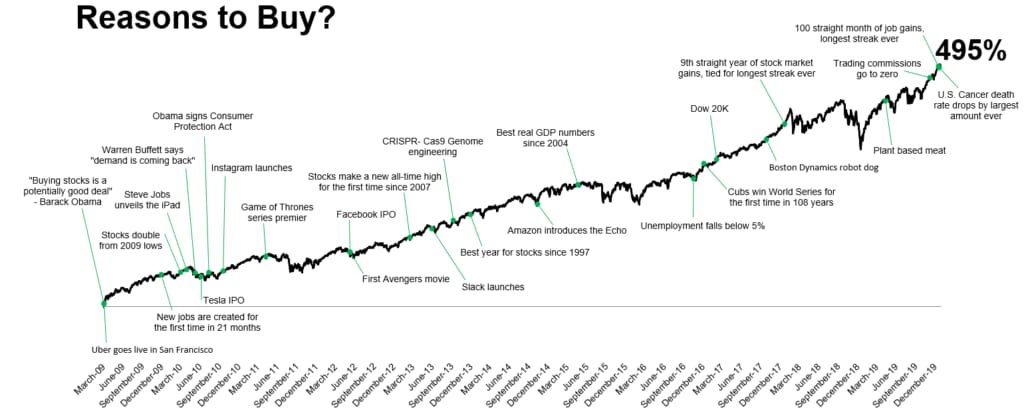

Potremmo sintetizzare entrambe le situazioni con un grafico che riassume le varie ragione per vendere che hanno tentato gli investitori negli ultimi anno.

Tutti i mercati finanziari ne hanno, oggi il mercato cinese per esempio, ha chiuso con un sonoro -7% arrivando però da 4 giorni di chiusura ed in pieno fermento per le notizie del virus.

E' di questi giorni un articolo su Bluerating dove viene intervistato, sui fatti del mese, il famoso Ray Dalio.

Il fondatore di Bridgewater Associates interrogato a proposito ha risposto così: "Puntare sulla diversificazione oggi è più necessario del solito. Quando non hai una percezione precisa di ciò che sta accadendo, la migliore strategia di investimento è diversificare in modo intelligente tra posizioni geografiche, classi di attività e valute".

Insomma a buon intenditor poche parole!

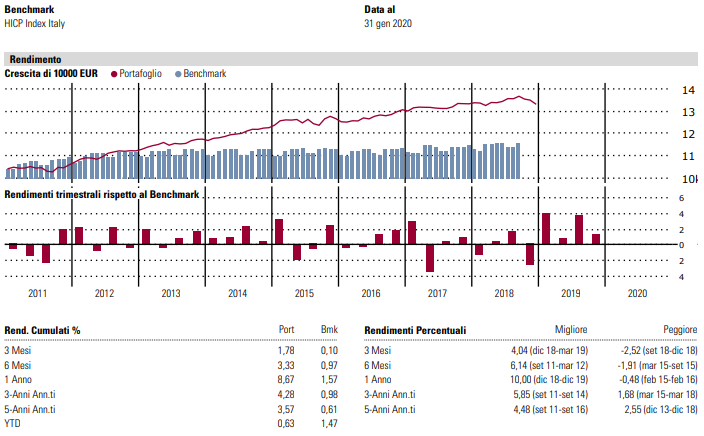

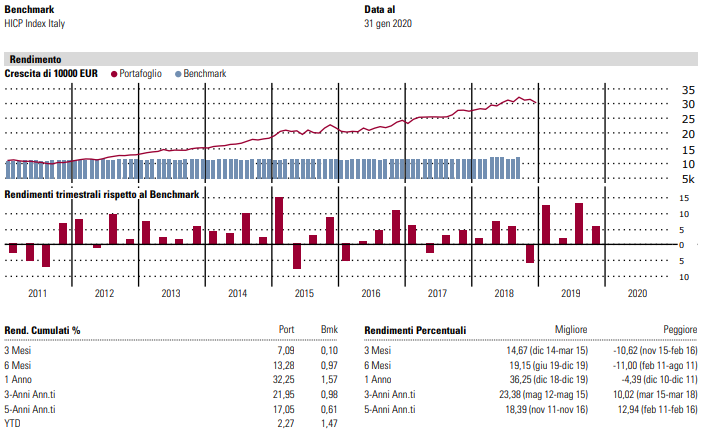

AGGIORNAMENTO MENSILE LAZY PORTFOLIO

Vediamo come si sono comportati i 3 portafoglio modello LowRisk, Intercropping, MaxDiversification:

LowRisk, bilanciato prudente YTD +0,63 %

Intercropping, bilanciato moderato YTD + 2,27%

MaxDiversification, azionario globale YTD + 0,31%

Corona virus: che fare con gli investimenti

Alla riapertura delle borse asiatiche in profondo ROSSO, ma senza stupore penso sia giusto e doveroso fare il punto della situazione visto che molti investitori mi hanno chiesto consigli sui loro investimenti.

Due le principali risposte che ho dato in base all'esposizione ed all'orizzonte temporale:

- Non hai esposizioni sulla Cina attualmente ed orizzonte temporale lungo, magari è l'occasione aprire una posizione con testa

- Hai l’esposizione sulla Cina allora si possono fare 2 ragionamenti in base al profilo d'investimento partendo da questa foto:

- Profilo dinamico di lungo periodo: mantieni la posizione e se hai liquidità media senza sovraesporti. La Cina è il futuro, con un’economia formata da circa 1.5 Miliardi di persone,una classe media in costante miglioramento e con un contributo alla crescita del PIL globale del 28% con crescita del PIL interno superiore al 5% annuo;

- Profilo prudente: Tutti i portafoglio odierni hanno la Cina come asset, e spero in questo caso con il contagocce, quindi si potrebbe considerare la situazione per portare a casa i profitti maturati negli ultimi anni ( CHE DEVONO ESSERCI) e magari sfruttare lo strumento del piano di accumulo per ricreare una coerente posizione sul mercato cinese.

Razionalmente tutte le considerazioni che dobbiamo fare sulla Cina, così come su ogni altro Paese ed asset, devono basarsi su evidenze e dati concreti come questi:

Analizzando dati e fondamentali, è evidente come la Cina sia certamente una potenza di primo livello globale, nonostante il calo della crescita del PIL reale al 5% per quest'anno.

Numero pazzesco pensando a quello italiano no?

Parlando di investimenti, in conclusione, il consiglio che vi do è uno:

NON ASCOLTATE TG E MEDIA, ma piuttosto concentratevi sui dati come l'inflazione, il tasso di disoccupazione e la crescita del Pil perchè questo è ciò che farà la fortuna di un paese e dei vostri investimenti.

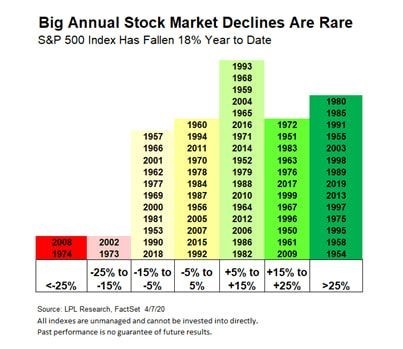

Recensy bias, l'errore cognitivo dell'ultimo biennio

Quanti di voi tendono a valutare una situazione ricordando eventi similari recenti? Tendenzialmente, anche nel vivere quotidiano, si danno opinioni in base al vissuto recente perchè la memoria a breve spesso è la più immediata ma non sempre la più obiettiva.

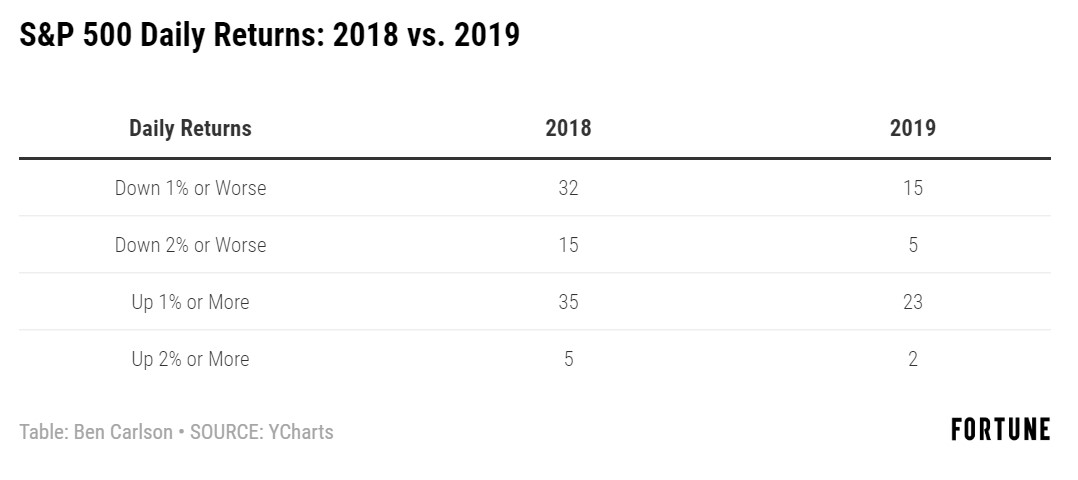

Questo succede anche all'investitore soprattutto dopo due anni come il 2018 e 2019. Il primo resterà alla storia per il fatto che tutte le principali asset class hanno chiuso l'anno in negativo, il secondo invece per i rendimenti a doppia cifra di tutto.

Ma attenzione! Valutare e scegliere su asset, magari come l'azionario, considerando solo un anno è un errore micidiale

Il mercato azionario ha appena terminato il 2019 con una impennata pazzesca. Lo S & P, per esempio, è aumentato di quasi il 32%, compresi i dividendi. Qui si innesca il primo processo mentale negativo per l'investitore.

Enormi guadagni sono sempre una piacevole sorpresa nell'immediato per l'investitore che però tende ad innervosirsi poco dopo per la crescente convinzione che presto tutto crollerà.

La verità è che c'è poco di razionale in questa congettura soprattutto considerando i rendimenti azionari di anno in anno. Ciò che è accaduto l'anno scorso non ha alcuna influenza su ciò che accade quest'anno.

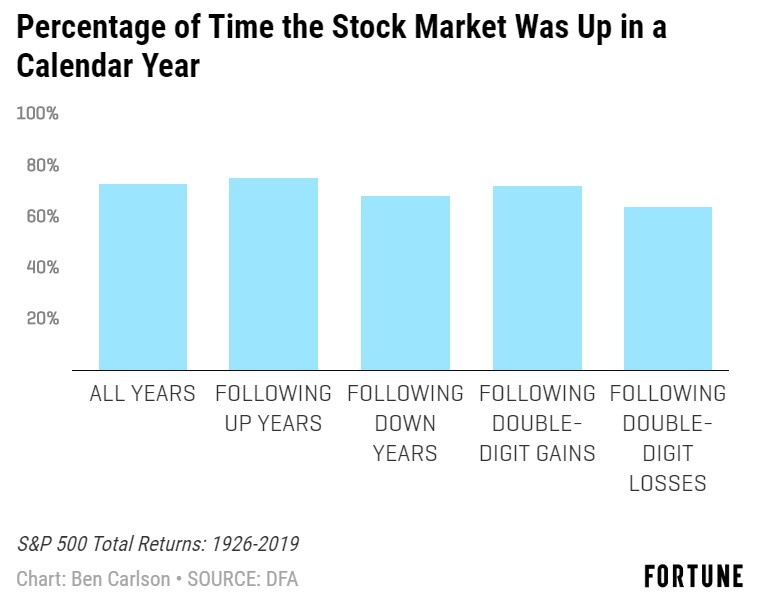

Storicamente, la percentuale di guadagni nel mercato azionario seguendo una varietà di scenari è abbastanza simile:

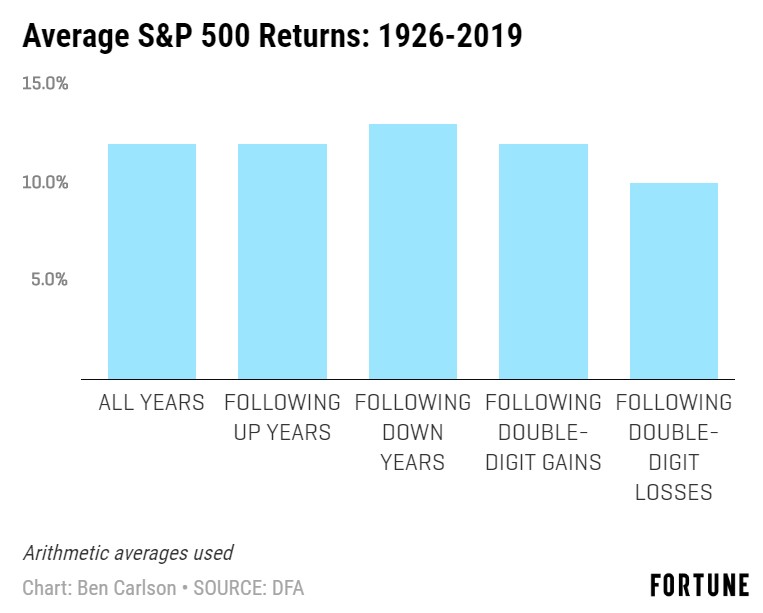

Dal 1926, lo S&P 500 è aumentato nel 70% e più dei casi. Ma possiamo anche suddividere questi numeri in base alla percentuale di tempo in cui la borsa è aumentata in un anno solare dopo un anno in crescita, un anno in calo, un guadagno a doppia cifra o una perdita a doppia cifra. In media, la percentuale di tempo in aumento dell'anno successivo è relativamente simile.

Dal 1926 al 2019 lo S&P 500 considerando i vari scenari, dall'anno in positivo all'anno in negativo a doppia cifra conferma una regola fondamentale negli investimenti: NEL LUNGO PERIODO TUTTO TORNA ALLA MEDIA

Il 2018 è stato il primo anno negativo del decennio 2010 per lo S&P 500, con un calo di oltre il 4%.

Il 2019 è stato il diciottesimo anno solare dal 1928 che ha visto lo S&P 500 aumentare del 30% o più. Ciò significa che si sono verificati guadagni del 30% o più in circa uno su cinque anni.

Nel 2018 l'indice Bloomberg Barclays Aggregate Bond ha sovraperformato l'indice S&P 500 di quasi il 4,5%.

Nel 2019 l'S & P 500 ha sovraperformato l'indice Bloomberg Barclays Aggregate Bond di oltre il 22%.

Cosa fare allora per evitare di cadere nel recensy bias?

- Evitare di guardare i risultati di anno di anno per prendere decisioni soprattutto per gli asset più rischiosi come l'azionario

- Diversificare e lasciar fare il portafoglio, la decorrelazione tra asset mitiga sempre la volatilità dei mercati ( nel 2018 l'obbligazionario a sovraperformato l'azionario)

- Cercare certezze nelle medie per avere migliori e più puntuali prospettive sul lungo termine.