Seconda ondata del Covid-19 ed elezioni americane alle porte hanno ributtato i mercati sull’ottovolante della volatilità. Alti e bassi fanno e faranno sempre parte del mondo degli investimenti per questo è bene conoscere tutti gli strumenti migliori per affrontarli. Pic e Pac restano i migliori alleati dell’investitore in ogni stagione del mercato.

Era inizio anno ed i mercati viaggiavano sull’onda di un 2019 di ripresa, con ottime performance ottenute sia degli strumenti obbligazionari che azionari. Vicino ai 1.800 punti, l’unica preoccupazione per lo MSCI WORLD era la prossima Brexit e la diatriba Siria-Usa. Quanti avevano previsto di ritrovarci nella situazione che tutti noi oggi viviamo? Nessuno. Per l’ennesima volta abbiamo la conferma che è meglio evitare previsioni o la ricerca del momento giusto per investire.

Quindi che fare? Meglio preferire strumenti che ci permettono di entrare sui mercati in modo graduale. I Piani di accumulo del capitale, i cosiddetti “Pac”, che permettono agli investitori di versare determinate somme un poco per volta e per un lasso di tempo medio-lungo magari se abbini ad un Piano di investimento di capitali ( Pic ).

PIC e PAC: le performance a confronto

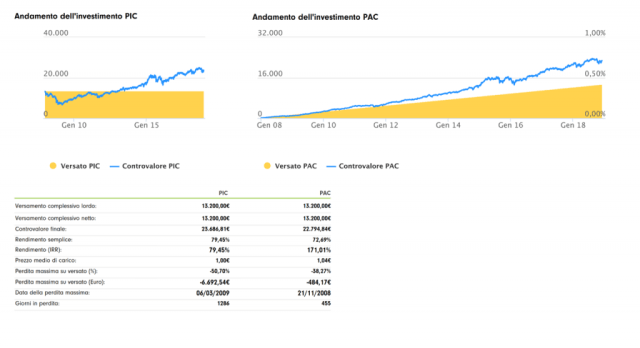

Solitamente se si parla di Pac si parla anche di Pic. Le due soluzioni vanno spesso a braccetto venendo confrontate tra loro. Questo perché rappresentano due distinte scelte finanziarie. Il Pic – Piano di Investimento di Capitale – corrisponde ad un investimento in un’unica soluzione, particolarmente indicato per il risparmiatore che dispone di una certa somma fin da subito. II Pac invece come abbiamo visto consiste nell’investimento di somme nel tempo, con regolarità. Quindi la discriminante tra i due riguarda solo l’esistenza o meno di un capitale iniziale da poter investire? Sì certo, ma la differenza cruciale sta in realtà nella modalità d’investimento: la gradualità d’entrata sul mercato del Pac lo rende più indicato in caso di mercati incerti. Un esempio? Se avessimo investito in un portafoglio azionario a gennaio 2008, durante la crisi dei mutui subprime, oggi, a distanza di anni, il Pac ci avrebbe permesso di guadagnare più rispetto al Pic ma soprattutto ci avrebbe permesso di attenuare la volatilità e quindi lo stress emotivo.

Entrare gradualmente sui mercati è la soluzione migliore per combattere l’emotività

Storicamente cercare di uscire dal mercato nei momenti di discesa per rientrare “al momento giusto” dà la garanzia che si perderanno le migliori opportunità del periodo. Statisticamente i migliori giorni di mercato avvengono durante forti ribassi, e la matematica è ancora più crudele con gli amanti del market timing in un orizzonte temporale di 5 anni, vedendo performance dimezzate e perdite raddoppiate. Ma c’è un modo per evitare a priori emotività ed errato “market timing”, basta puntare su strumenti come i Piani di accumulo del capitale, che in un contesto come quello attuale riescono a:

Negli investimenti di successo quindi più che cogliere il momento giusto o l’azienda che esploderà nei prossimi anni conta il “tempo nel mercato”: cioè quanto rimaniamo investiti.

Facile a dirsi, un po’ meno a farlo soprattutto in momenti come l’attuale pandemia: non sappiamo quale sarà l’evoluzione dei contagi e quando tutto questo finirà davvero. Sfortunatamente, abbandonare la nave però aumenterebbe di molto il rischio di “mancare” le migliori giornate sui mercati, danneggiando irreparabilmente la performance dei nostri investimenti. Ed è per questo che quando si adotta una strategia d’investimento conviene seguirla sempre, anche quando sembra che le cose non vadano benissimo. Ecco perché il Pac – ma anche il Pic- che puntano ad avere un orizzonte temporale superiore ai cinque anni, sono tra le soluzioni migliori per combattere gli alti e bassi dei mercati.

Quindi meglio il Pac o il Pic?

La domanda se la pongono in molti. Gli italiani secondo la Covip preferiscono di gran lunga i Pic per far fruttare la capitalizzazione composta da subito. Ma Pic e Pac anche se spesso messi in contrasto tra loro non lo sono affatto: nulla vieta di combinare le due strategie d’investimento. Un grande classico è infatti iniziare a investire con un capitale precedentemente accumulato e poi, mano a mano che si risparmia, investire somme inferiori tramite un PAC.

Morale della favola

Questo il succo:

- l’evidenza empirica è che i PAC hanno un rischio inferiore ai PIC, soprattutto su archi temporali medi e brevi;

- il risultato medio atteso è simile (tenete presente che si parla di investimenti, per i quali l’alea ha un ruolo importante);

- il PAC distoglie l’attenzione dal market timing, aiutando dal punto di vista psicologico l’investitore a mantenere la rotta giusta;

- il PAC si può tranquillamente combinare con il PIC;

- bisogna stare attenti ai costi (come sempre);

- in definitiva è un’ottima strategia che consente di costituire un capitale investendo i risparmi (anche piccoli) con gradualità e poco stress.