Facciamo i conti di fine anno vedendo come si sono comportati i 3 portafogli modello LowRisk, Intercropping e MaxDiversification

A Settembre 2019 ho deciso di pubblicare regolarmente l’andamento di tre portafogli modello fatti da me partendo dalle strategie di asset allocation più conosciute al mondo e rispettando regole imprescindibili nella gestione del risparmio come:

- semplicità, pochi strumenti ma scelti accuratamente;

- diversificazione del rischio e asset allocation strategica ;

- efficienza dei costi, TER inferiore allo 0,5%;

- orizzonte temporale almeno medio/lungo, danno il meglio sui 10 anni;

- ribilanciamenti ridotti, annuali o semestrali per ridurre i costi;

- accessibilità, adatti ad ogni investitore.

I tre portafogli modello sono REALI da almeno 5 anni e nascono per colmare 3 profili di rischio, PRUDENTE, BILANCIATO e DINAMICO.

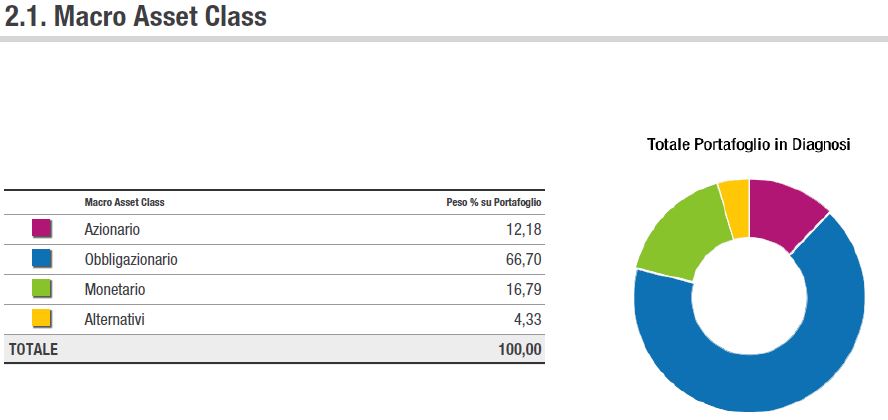

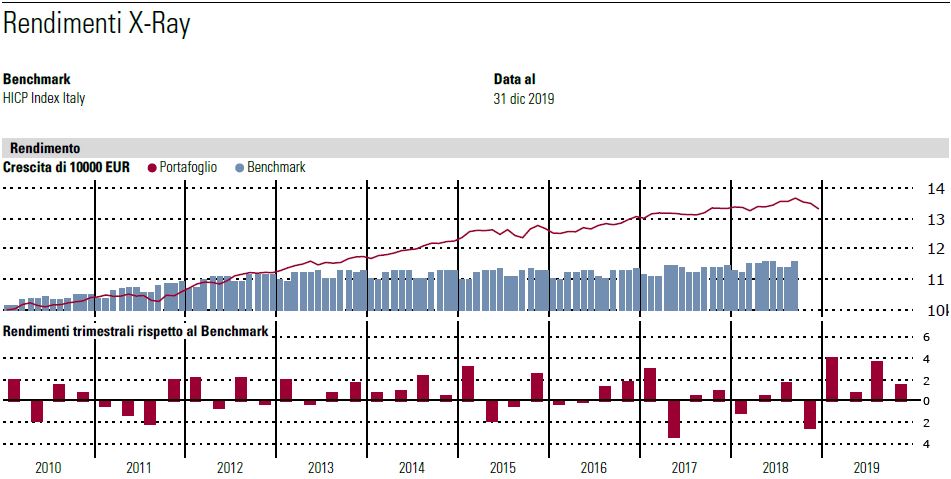

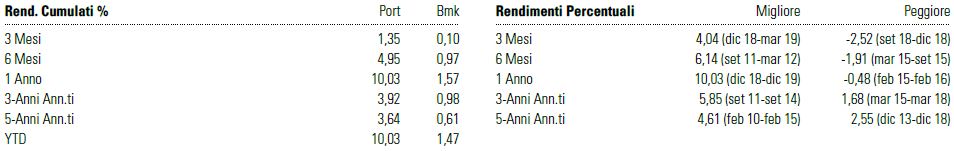

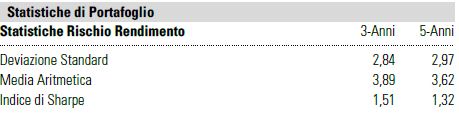

LOWRISK ( prudente)

- Rendimento YTD + 10,03%

- Deviazione Standard a 3 anni 2,84

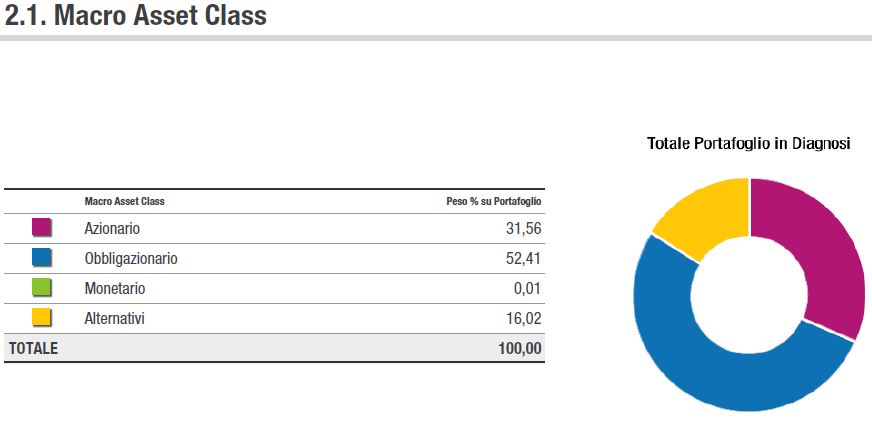

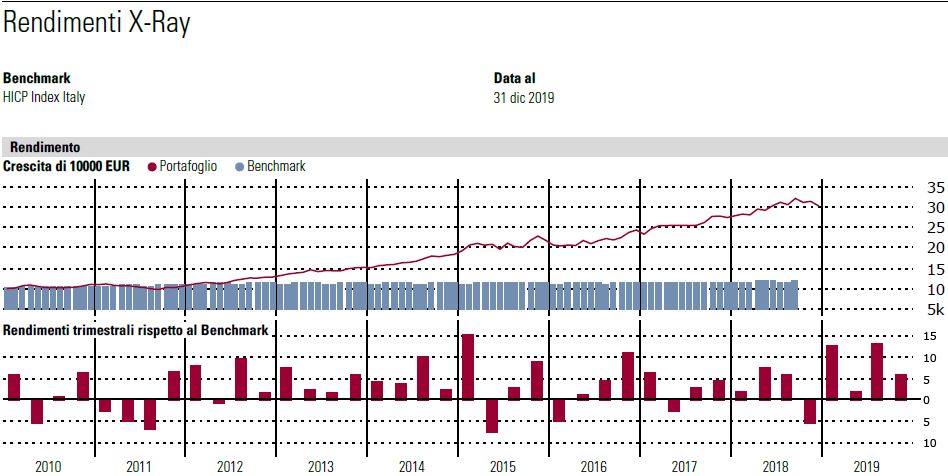

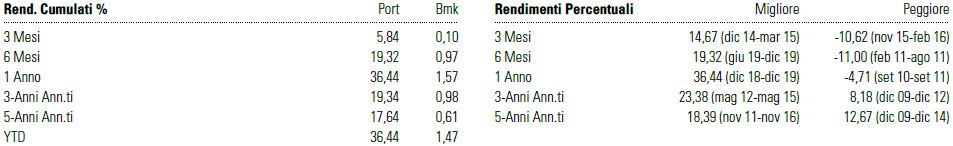

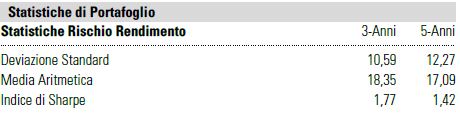

Intercropping (bilanciato moderato)

- Rendimento YTD + 36,44%

- Deviazione Standard a 3 anni 10,96

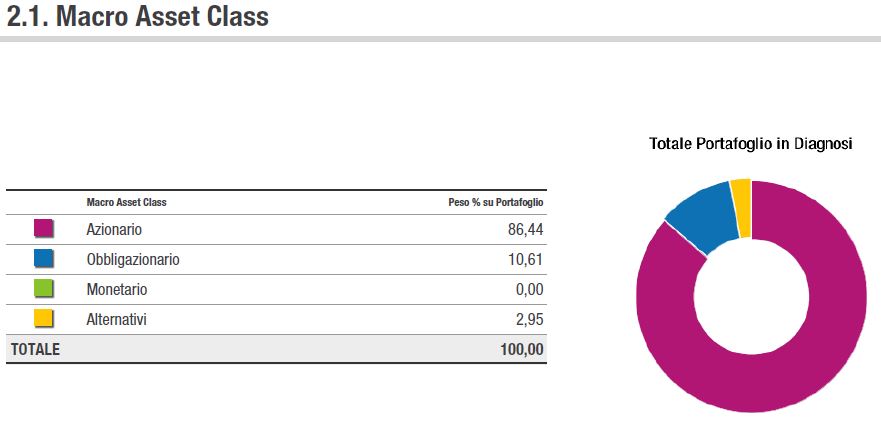

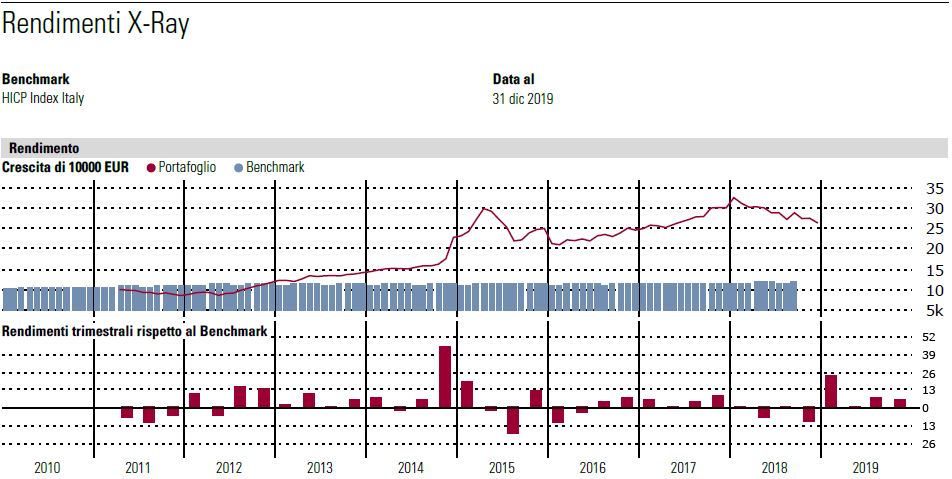

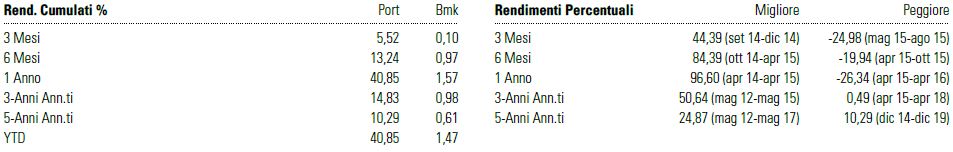

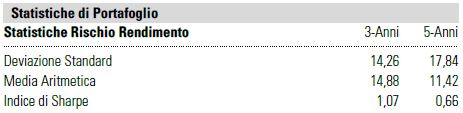

MaxDiversification ( Dinamico )

- Rendimento YTD + 40,85%

- Deviazione Standard a 3 anni 14,26

Il 2019 è stato l’anno emblematico che ” è il mercato che restituisce i giusti rendimenti” basta saper INVESTIRE, esponendosi ai rischi con consapevolezza e ragionate scelte su forti basi statistiche piuttosto che avventurarsi in previsioni o affidarsi a doti gestorie.

Il Consulente Finanziario ha il dovere di proporre costruzioni su misura dell’investitore, educarlo nel COMPORTAMENTO e guidarlo fermamente per portare a casa risultati come questi.

I rendimenti chiaramente sono al lordo dei “costi di consulenza” ma provate a vedere le commissioni di gestione di un fondo: SONO SICURO CHE MAGARI PAGATE DI PIU’ ED IL RENDIMENTO E’ MENO!.