In tempi finanziari come i nostri, dove neanche gli analisti riescono a fare previsioni per il domani, e dove un semplice tweet può condizionare il sentiment degli investitori c’è che va in giro vantandosi di avere strategie di trading che sistematicamente anticipano e battano il mercato. Marketing o acchiappa sprovveduti?

Negli investimenti come nella vita il tempismo è una variabile spesso determinante per il raggiungimento di un obbiettivo.

In finanza gli anglosassoni lo chiamano market timing, espressione difficilmente traducibile che indica una strategia d’investimento attraverso la quale si cerca di comprare prima di un rialzo e di vendere prima di un ribasso. In pratica, di anticipare i movimenti di mercato.

Ma facciamola più semplice.

Tutto si spiega con la risposta a questa domanda:

E’ più efficiente restare sempre investiti, oppure entrare ed uscire dal mercato cercando di portare a casa un risultato maggiore?

Vediamo 3 esempi sullo S&P500 per trovare una risposta chiara e semplice:

- RESTO SEMPRE INVESTITO, strategia buy & hold;

- COMPRO E VENDO PERDENDO I 25 GIORNI MIGLIORI;

- COMPRO E VENDO PERDENDO I 25 GIORNI MIGLIORI E PEGGIORI.

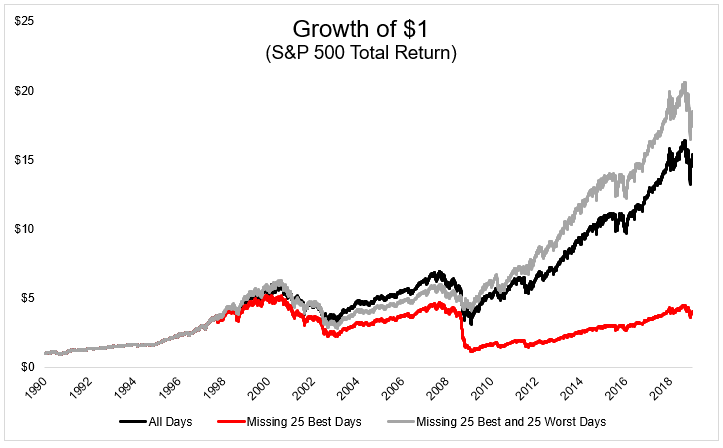

Il grafico rappresenta l’evoluzione di 1$ investito sull’indice azionario americano seguendo le linee guida degli esempi.

- La Linea nera (resto sempre investito sul mercato), ci mostra come una strategia basata solo sulla scelta e mantenimento di un orizzonte temporale porti ad avere ben 15$

- Linea rossa ( entro ed esco dal mercato perdendo i 25 giorni migliori ), porta ad aver 4$

- Linea grigia ( entrare ed uscire dal mercato perdendo i 25 giorni peggiori e migliori ) porta ad avere 16$ circa.

Probabilisticamente le possibilità che facendo market timing si ricada negli ultimi due esempi sono molto, anzi moltissimo elevate.

Basti pensare che in 28 anni ci sono più di 10.000 giorni, e qui si parla di 25.

Per onor del vero va detto che il terzo caso (linea grigia) ha creato valore aggiunto rispetto alla Buy & Hold ma il punto è un altro.

Il gioco vale la candela? NO.

Esistono vari fenomeni psicologici che possono spiegare i motivi per cui gli investitori sono attratti dal market timing. Alcuni di essi sono dettati dalla paura, altri dal comportamento “da gregge”, e altri da idee sbagliate che derivano dalle nostre esperienze o da influenze esterne di amici e parenti.

Ma i fatti dicono altro e ci sono studi che lo dimostrano.

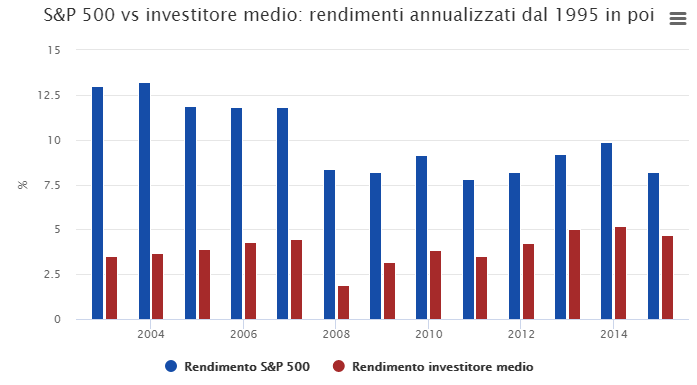

Uno studio condotto dalla società DALBAR (Quantitative Analysis of Investor Behavior), ha confrontato i rendimenti dell’indice S&P500 con quelli realizzati dall’investitore medio in fondi azionari.

In conclusione stare fermi è la cosa migliore, certo ci sarà sempre l’eccezione che conferma la regola ma davanti alle evidenze l’atteggiamento peggiore che un investitore può avere è di non prenderle in considerazione.

Pianifica per obbiettivi i tuoi investimenti, diversifica il tuo portafoglio e fallo lavorare per l’orizzonte temporale scelto all’inizio.

Sono queste le 3 semplici regole di partenza per garantire la tutela ed il giusto successo al tuo patrimonio.