Il 2022 rappresenta per molti investitori un ulteriore step esperienziale di ciò che significa essere investitori, dopo un 2020 da trattato accademico sulla volatilità, banche centrali ed eventi outlier che potremmo sintetizzare con una parola: PANDEMIA.

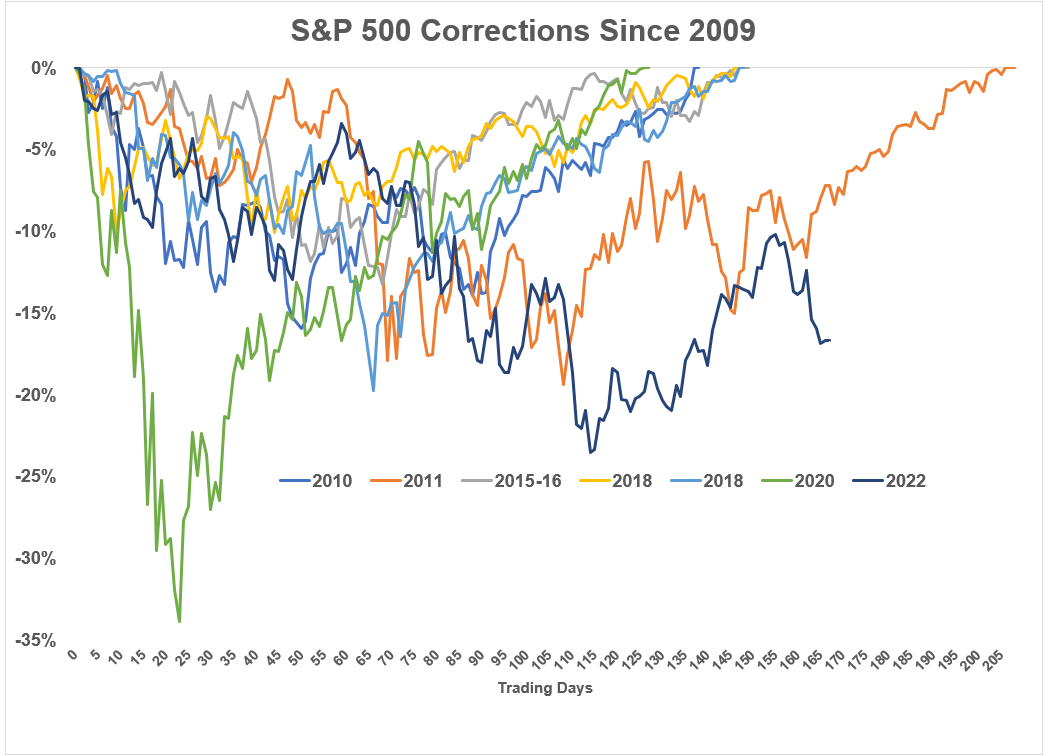

Tutti ci ricordiamo la crisi del 2008 e successiva ripresa. Ci sono state una manciata di correzioni e mercati ribassisti dall’inizio del 2009, ma l’unico che si è avvicinato alla lunghezza del ribasso attuale è stato quello del 2011.

Ma il mercato ribassista del 2011 (-19,4%…abbastanza vicino ad oggi) a questo punto era già nel mezzo di una ripresa (linea arancione). Non siamo tornati ai minimi, ma il mercato azionario è tornato indietro ancora una volta. E ora ci stiamo dirigendo verso il nono mese di questo drawdown 2022.

È facile essere negativi in questo momento, ma è sempre facile essere negativi durante un mercato ribassista.

- La Federal Reserve sta attivamente cercando di spingere il mercato azionario al ribasso.

- L’inflazione è la più alta degli ultimi quattro decenni.

- I tassi di interesse stanno aumentando.

- Sia le azioni che le obbligazioni sono scese a due cifre dai massimi.

Il mercato azionario non sarebbe in ribasso se non ci fossero cattive notizie, e dovresti sapere che fa parte del gioco.

È facile essere ribassisti in questo momento ma non dovremmo definirci tali, o meglio, non c’è la necessità di essere necessariamente rialzisti o ribassisti se si è investitori di lungo periodo.

Prima di iniziare ogni investimento che abbia un orizzonte temporale di almeno 10 anni dovremmo fare nostro questo grafico. Tante brutte notizie, tanti eventi “catastrofici”, alti e bassi ma CRESCITA.

Guardando l’immagine sopra non vedo davvero la necessità di essere rialzista o ribassista come investitore a lungo termine perché mi aspetto di vedere mercati al rialzo, al ribasso, ai mercati laterali e tutto il resto.

“Keep kalm and stay invest”.

Preferisco rimanere calmo, invece di andare avanti e indietro tra essere rialzista o ribassista.

Questo mercato ribassista potrebbe durare più a lungo. Le azioni potrebbero scendere di più. Oppure potremmo vedere nuovi massimi nel giro di pochi mesi.

Sinceramente non lo so, quindi meglio lasciarsi condizionare da certezze.

Sappiamo già che le azioni saranno volatili quando iniziamo ad investire quindi perché dovresti preoccuparti delle fluttuazioni del mercato se sai che non dureranno per sempre?

Negli investimenti a lungo termine il successo è strettamente collegato all’abbandonare l’idea di sapere cosa farà o non farà il mercato nei prossimi mesi.

Se hai fatto una accurata pianificazione (spero) non hai bisogno di spendere i soldi di questo investimento nel breve termine, quindi dovrai sentirti a tuo agio nel vedere il valore del tuo portafoglio diminuire a volte.

Ma se hai bisogno di spendere questi soldi nel breve termine, perché stai investendo nel mercato azionario?

Forse è il caso che tu riprenda in mano la tua pianificazione patrimoniale.

Per sopravvivere ai mercati ribassisti è necessario gestire sia la volatilità che le emozioni ma soprattutto avere fede nel proprio piano finanziario.