Guerra commerciale: la Cina cambia passo

- A proposito di cambiamenti: anche la Cina volta pagina negli obiettivi per l’anno in corso.

- Il target di crescita è del 5%, con un maggior focus sui consumi privati e sulla nuova economia.

- Bene sintonizzarsi su tutte le aree geografiche: ovunque possono sorgere nuove opportunità.

FASE SFIDANTE PER IL BENCHMARK USA, RALLY PER L’HANG SENG

Variazione percentuale da inizio anno al 10 marzo 2025

Fonte: Elaborazione Wealthype su dati Investing.com

C’è parecchio che bolle, sui mercati: lo vediamo tutti i giorni e non è necessariamente una cattiva notizia, perché – come sempre diciamo – tra una portata e l’altra possono venir fuori interessanti opportunità. Per esempio, pur non smorzandosi i riflettori sugli States (al di là delle varie ed eventuali correzioni in corso, restano pur sempre la prima economia mondiale), altri se ne stanno accendendo sull’Europa e la Cina. Oggi ci concentriamo su quest’ultima. La seconda economia al mondo (dopo gli Stati Uniti d’America, appunto) ha tutta l’intenzione di crescere ancora. In barba ai dazi trumpiani.

La Cina ha alzato il velo sui suoi obiettivi per l’anno in corso

Nella prima settimana di marzo, il Congresso Nazionale del Popolo e la Conferenza Consultiva Politica del Popolo Cinese si sono riuniti a Pechino per le cosiddette “Due sessioni”. Si tratta dell’appuntamento politico più importante dell’anno, e il motivo è semplice: definisce l’agenda economico-politica cinese per i dodici mesi. Quindi, stavolta, per il 2025. Un anno che ha segnato il ritorno alla Casa Bianca di Donald Trump e l’avvio di una nuova guerra commerciale tra Cina e Stati Uniti d’America.

Nel giorno di avvio del Congresso Nazionale del Popolo, il primo ministro della Repubblica Popolare Cinese Li Qiang ha presentato il rapporto sul lavoro del governo, che contiene le priorità per l’anno in corso: obiettivi di crescita del PIL, quindi, ma anche inflazione e deficit di bilancio. E proprio da questo rapporto si evince che Pechino non intende badare a spese pur di dare una spinta ai consumi, raggiungere il suo obiettivo di crescita di “circa il 5%” annuo e stimolare i rialzi dei prezzi, attualmente in deflazione (cioè non crescono e anzi scendono, proprio perché la sollecitazione che arriva dai consumi e dagli investimenti aziendali non è al momento sufficiente).

L’obiettivo per Pechino è una crescita del +5% circa nel 2025

Ebbene, sì: per Pechino, l’obiettivo di espansione annuale è del 5% “circa”. Il “circa” potrebbe essere la spia dell’incertezza che aleggia intorno all’impatto delle tensioni commerciali con gli Stati Uniti, in un contesto in cui non è da escludersi la possibilità di un accordo fra le due superpotenze economiche.

LA CINA HA FISSATO UN AMBIZIOSO OBIETTIVO DI CRESCITA PER IL 2025

Pechino intende mantenere un ritmo di espansione economica sostenuto

Fonti: Ufficio Nazionale di Statistica, Rapporti di Lavoro del Governo, Bloomberg

L’incrocio di spade (commerciali) rappresenta del resto solo l’ultima delle sfide per un’economia già gravata dalle difficoltà del comparto immobiliare e dal rallentamento della spesa dei consumatori e degli investimenti delle imprese private: due temi, questi ultimi, che i funzionari governativi – e il Partito Comunista Cinese di cui sono espressione – sembrano avere tutta l’intenzione di risolvere.

Avanti tutta sulla domanda interna e sulla spesa per i consumi

In tutto il documento presentato da Li, la parola “consumi” è menzionata ben 27 volte: il massimo da circa un decennio, ossia – più o meno – da quando il presidente Xi Jinping ha assunto l’attuale carica. Lo “sviluppo di alta qualità” – uno slogan che incarna la spinta di Xi alla promozione dell’industria manifatturiera ad alta tecnologia – ricorre molto meno frequentemente rispetto all’anno precedente. Anche se, come vedremo tra poco, non è un punto affatto trascurato.

NEL NUOVO DOCUMENTO PROGRAMMATICO, LA CINA DÀ PRIORITÀ AI CONSUMI

La parola “consumi” è citata 27 volte, il massimo da oltre un decennio

Fonte: Bloomberg, Rapporti di Lavoro Annuali del Governo

Rinnovato sostegno alle aziende e al tech (anche in chiave anti-USA)

Allo stesso tempo, infatti, Pechino non trascura la tecnologia e l’Intelligenza Artificiale. In seguito al lancio di DeepSeek (modello linguistico su larga scala basato sull’IA generativa e giudicato rivoluzionario in termini di contenimento dei costi e del consumo energetico), il presidente Xi non ha mancato di trasmettere segnali di apertura al mercato e in particolare alle aziende tech, dopo anni caratterizzati da un’elevata pressione regolatoria.

Un rinnovato sostegno sugellato dall’incontro che a febbraio proprio Xi ha avuto con le più importanti aziende cinesi, alle quali ha assicurato l’affiancamento del governo. La domanda, ora, è quali forme potrà assumere questo slancio di fronte all’imprevedibilità tariffaria di Trump e all’intensificarsi della competizione tra Cina e Stati Uniti per la supremazia tecnologica.

Fatto è che il presidente Xi e il suo entourage sembrano intenzionati a emancipare l’economia cinese dalla sua dipendenza dal mercato immobiliare, creando nuovi spazi per i consumi e per l’iniziativa privata. Basterà questa ricetta, sulla quale si stanno concentrando i massicci stimoli delle autorità, per generare crescita?

Prezzi anemici in Cina: affrontare (e vincere?) la sfida della deflazione

Lo sapremo tra qualche mese, esaminando i dati sui prezzi in Cina. Il Paese non ha granché partecipato alla fiammata che ha investito tutte le economie avanzate dall’autunno del 2021 in avanti. Anzi: si candida a registrare il più lungo periodo di deflazione dagli anni Sessanta proprio a causa della debolezza dei consumi e degli investimenti.

IN CINA SI PREVEDE LA PIÙ LUNGA DEFLAZIONE DAGLI ANNI SESSANTA

Gli economisti pronosticano prezzi in calo per il terzo anno consecutivo nel 2025

Fonte: Ufficio Nazionale di Statistica, Bloomberg. I dati si riferiscono al deflatore del PIL*

*Il deflatore del PIL è calcolato come il divario tra la crescita del PIL nominale e la crescita del PIL reale.

La deflazione, è utile ricordarlo, è una diminuzione del livello generale dei prezzi. In un tacito riconoscimento delle pressioni in tal senso, il governo ha ridotto il suo obiettivo ufficiale di incremento dei prezzi al consumo al +2% annuo circa, il livello più modesto dal 2003. E già questa è comunque una bella sfida. Per capirne la reale portata, basti dire che a febbraio l’indice dei prezzi al consumo in Cina è sceso del -0,7% su base annuale, portandosi sotto lo zero per la prima volta in 13 mesi. Né va granché meglio sul fronte dei prezzi alla produzione.

Un ambizioso piano fiscale per spingere la crescita economica

Programmi di crescita ambiziosi reclamano ambiziosi piani fiscali. E infatti è previsto che la politica fiscale diventi “più proattiva”, con un incremento del deficit del bilancio pubblico dal 3% al 4% del PIL: il più consistente obiettivo di deficit fiscale in oltre tre decenni, che si accompagna all’impegno ad aumentare l’emissione di obbligazioni degli enti locali a livelli record.

Il governo emetterà 1.300 miliardi di yuan in obbligazioni a lunghissimo termine, rispetto ai 1.000 miliardi di yuan dell’anno passato. Di questi, 300 miliardi andranno a finanziare i consumi (nel dettaglio, un programma lanciato l’anno scorso su sconti per quei consumatori che decidono di cambiare auto o elettrodomestici). Il resto del denaro andrà alla realizzazione di grandi progetti infrastrutturali e allo stimolo alle imprese affinché aggiornino le loro attrezzature.

E la banca centrale? Farà la sua parte, è ovvio: la politica monetaria passerà da “prudente” a “moderatamente allentata” per la prima volta in più di un decennio, con una riduzione dei tassi di interesse e della quantità di denaro che i creditori dovranno accantonare nelle riserve.

Cosa implicano i target cinesi per chi investe?

Investire in Cina sembra offrire alcune interessanti opportunità, in virtù degli obiettivi di crescita e della rinnovata apertura ai mercati. È però fondamentale ricordare che una strategia di diversificazione ben pianificata, che ricomprenda anche altre aree geografiche e settori, è la chiave per bilanciare il rischio e massimizzare il potenziale rendimento a lungo termine. Vale sempre e ovunque: da Nord a Sud, da Ovest all’Estremo Oriente.

L'indice migliore per i tuoi investimenti: Opportunità ed Appagamento

"il mercato azionario è il miglior strumento democratico di ridistribuzione della ricchezza. Punisce gli eccessi emotivi e premia nel tempo i miti razionali"

10 anni di professione e chi non ottiene risultati fa sempre gli stessi errori.

Mercati sui massimi o quasi ( perche sempre domani conosciamo se ieri è stato toccato il massimo di periodo)i media si riempiono di titoli che celebrano i best performer (#fondi, #Etf, #azioni e #crypto). Furbizia ed AVIDITÀ ingolosiscono di guadagni facili sprovveduti, saccenti e presuntuosi.

"COMPRIAMO #NVIDIA tanto sale" , "#MicroStrategy ha fatto il 100% entriamo" e ognuno sono convinto avrà la sua frase da poter aggiungere.

Il mercato da dicembre sta facendo pulizia di chi si reputa superiore e sempre così sarà.

Mercati che scendono arrivando magari su minimi (vale nota sopra) i media si riempiono di titoli nefasti evidenziando le perdite (non sono tali ma oscillazioni negative finché non si vende). Pessimismo e PAURA colpiscono sprovveduti, inconsapevoli e disorganizzati.

"il mercato scenderà ancora meglio vendere", "temo che con I dazi ci sarà un grosso storno" ed aggiungete la vostra nei commenti.

Anche qua il mercato farà pulizia di chi non avrà organizzato il suo piano o non avrà fede nello stesso. Di chi non ha consapevolezza su come vivere i propri investimenti o peggio ancora di chi sa sempre cosa succederà domani.

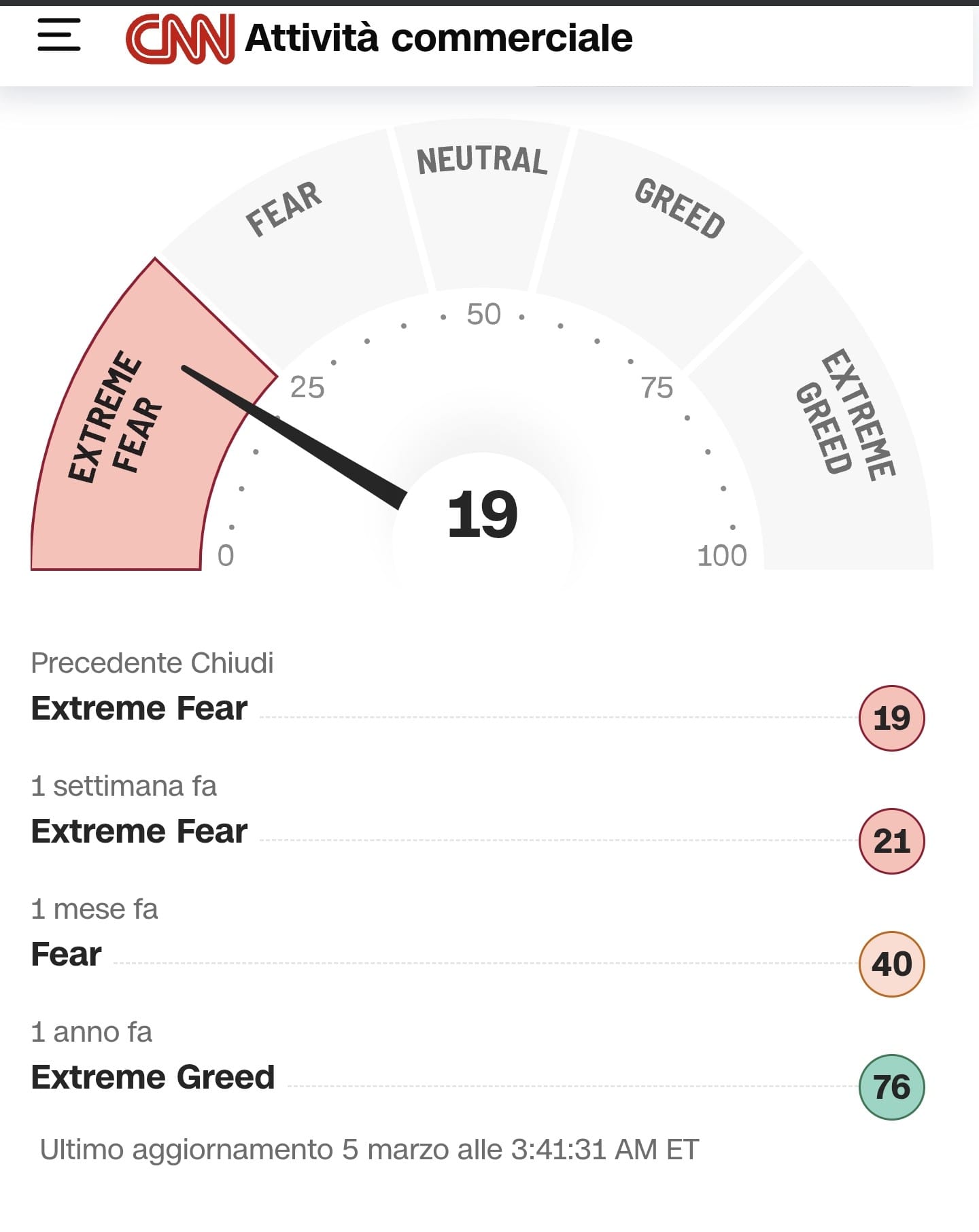

HAI PRESENTE IL FEAR AND GREED INDEX?

Oggi indica estreme paura nei mercati.

Vuoi una strategia GRATIS che aumenterà il tuo successo negli investimenti?

Vuoi una strategia GRATIS che aumenterà il tuo successo negli investimenti?

Basta sostituire 2 parole:

PAURA -> OPPORTUNITÀ

AVIDITÀ -> APPAGAMENTO

e comportarsi razionalmente di conseguenza.

Mente e mercati: perché cambiare è così difficile?

- A volte la troppa scelta a disposizione manda in tilt la nostra mente, impedendoci di scegliere.

- La paura di sbagliare o di perdere un’alternativa migliore ci porta a “immobilizzarci”.

- Abbracciare il cambiamento è importante per evolvere. Anche negli investimenti.

COSA SUCCEDE QUANDO LA SCELTA È TROPPA

L’esperimento della marmellata

Fonte: elaborazione Wealthype

Viviamo in un mondo in cui le opportunità di scelta appaiono quasi infinite. Lo shopping online ci permette di confrontare un numero di alternative di uno stesso prodotto che qualche anno fa era semplicemente impensabile. E lo stesso discorso vale per le piattaforme di streaming o per le società di food delivery.

Certe volte, però, troppa scelta ci “congela”, portandoci a rinunciare del tutto. Non ti è mai capitato di impiegare talmente tanto tempo a scegliere quale serie vedere da finire per accorgerti che è ora di andare a letto senza aver guardato niente? O di aver rimandato all’infinito un acquisto tutto sommato poco importante – una borsa da palestra, un paio di scarpe – nella speranza di trovare l’opzione “perfetta”, che però non arrivava mai?

Ecco, se ti è capitato sei stato anche tu vittima di quello che in psicologia viene chiamato “choice overload” (sovraccarico da scelta) o anche, se ti piacciono le sigle, “FOBO”, acronimo di Fear Of Better Options.

Di cosa parliamo quando parliamo di “FOBO”?

La FOBO è una tendenza della psiche umana che è stata indagata in diverse occasioni. L’infografica in apertura è tratta da uno studio condotto anni fa dagli psicologi Sheena Iyengar e Mark Lepper della Columbia and Stanford University (1). In buona sostanza, un negozio di alimentari ha proposto un’esposizione di marmellate ai suoi clienti: in una giornata sono state esposte 24 diverse marmellate, mentre in un’altra giornata la scelta è stata ridotta a sei gusti. Ebbene, se la vasta scelta ha suscitato maggiore interesse tra i clienti, alla fine gli acquisti effettivi sono stati molto inferiori a quelli registrati dal banchetto con una selezione ridotta di gusti.

Il motivo? Troppa possibilità di scelta ci fa andare in “cortocircuito”: la nostra mente viene sopraffatta dalla paura di non scegliere l’opzione migliore, di commettere errori, di rinunciare ad altre possibilità interessanti. E così non sceglie affatto, restando immobile. In questo caso, l’ansia da FOBO si tramuta addirittura in FODA, ossia in Fear Of Doing Anything, paura di compiere una qualunque scelta. Sempre per chi ama le sigle.

Certo, compiere delle scelte è difficile, perché comporta il passaggio dal piano della possibilità, in cui tutto può ancora succedere, a quello della realtà, in cui bisogna necessariamente scartare le alternative. Allo stesso tempo, però, compiere una scelta è entusiasmante, perché ci consente di imprimere una direzione alla nostra vita. E di cambiare rotta, quando le condizioni lo richiedono.

FOBO e FODA nella gestione degli investimenti

Anche quando si parla di gestione dei risparmi una continua procrastinazione o addirittura un “immobilismo” nelle scelte rischia di essere davvero controproducente. Iniziare finalmente a investire o cambiare un piano di investimento che per te non funziona più è fondamentale, anche se per farlo devi vincere la tua resistenza al cambiamento.

Spesso cambiare idea (e agire di conseguenza) è più faticoso che rimanere nel percorso già intrapreso. Nella vita così come negli investimenti. Ma sul lungo periodo, doversi adattare a una situazione non più ottimale può essere molto più difficile (o dispendioso) di quanto possa esserlo, nel breve termine, farti coraggio e rivedere le scelte fatte.

Prendiamo il caso dei mercati finanziari: nel 2024 l’azionario ha messo a segno performance decisamente positive (e anche in questi primi mesi del 2025 sta consegnando rendimenti interessanti). Eppure, come mostra una recente indagine di Unimpresa (2), la quota di risparmio detenuta in contante e depositi resta molto elevata tra i risparmiatori italiani (anche se si nota una lenta crescita degli investimenti azionari).

I RISPARMI E GLI INVESTIMENTI DEGLI ITALIANI

Fonte: Centro Studi Unimpresa su dati Banca d’Italia

Del resto, abbandonare la “cara vecchia” liquidità può spaventare. I mercati finanziari offrono moltissime possibilità in termini di strumenti, grado di rischio, durata, area geografica, settore e chi più ne ha più ne metta. Aggiungiamoci che magari non sei proprio un drago in materia di finanza e il cocktail è completo: scatta la FOBO, ti metti a ragionare su quale sia la scelta migliore, non ne vieni a capo, temi di sbagliare e alla fine, semplicemente, ti fermi e non investi affatto.

Davvero è meglio non scegliere piuttosto che scegliere male?

In realtà, la “non scelta” ha un costo, che nel caso specifico si chiama “inflazione”. E di recente abbiamo visto quanto non ne voglia sapere di mollare la presa (si vedano, per esempio, i dati sul CPI statunitense di gennaio). Per avere un’idea di quanto possa arrivare a pesare l’inflazione, è sufficiente dare un’occhiata al grafico sul potere d’acquisto di un dollaro USA nel tempo.

IL VALORE DEL DOLLARO USA DAL 1700 A OGGI

Fonte: Statista

Se scegli “la strada vecchia” – cioè, il non investimento – la perdita nell’arco degli anni può essere anche molto significativa. Anche perché, se il potere d’acquisto tende a scendere (o, almeno, così è stato negli ultimi 300 e passa anni), per i mercati azionari è vero il contrario: sul lungo periodo tendono a salire. Te lo abbiamo già mostrato, ma in questi casi, come si dice, “repetita iuvant”.

L’INDICE S&P 500 HA CONTINUATO A SALIRE NEGLI ULTIMI 90 ANNI

Fonte: Macrotrends. Dati al 31 dicembre di ogni anno dal 1928

La FOBO – o un vero e proprio blocco decisionale – può colpire anche chi già investe sui mercati. In questo caso, può succedere che l’investitore si renda conto che il suo portafoglio andrebbe rivisto, ma è restio a intervenire perché non vuole vedere la perdita monetizzata. L’attesa, però, non porta da nessuna parte. Guardare in faccia la realtà e agire di conseguenza può portare a grandi soddisfazioni, al netto della inevitabile fase di assestamento nella nuova dimensione. Ricorda: il cambiamento può fare bene. Ma per beneficiarne, è indispensabile mettere da parte ansie e paure. E affidarsi a chi ne sa veramente.