Sin dall’inizio della mia esperienza da consulente finanziario ho sempre alimentato la mia curiosità cercando letture, spunti ed ispirazione da tutto il mondo. Una delle più efficaci è sempre stata Visualize Value , di Jack Butcher. La creazione di immagini semplici ma potenti permette di mostrare concetti complessi in maniera fruibile ai più, ed è essenziale nella mia professione.

Ecco cinque dei miei elementi visivi preferiti di Visualize Value per evitare errori negli investimenti.

Continua a costruirti

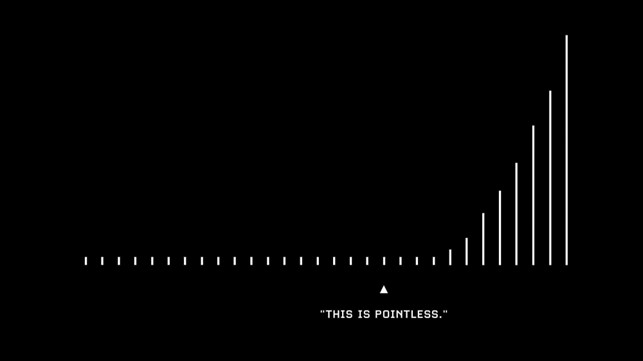

Gli investimenti, come tante altre cose, sono composti. È l’idea di costruire continuamente su se stesso. Pensa a far rotolare una palla di neve: ad ogni singola rotazione la palla di neve aumenta di dimensioni. Ma non aumenta allo stesso ritmo. Ogni tiro aumenta ciò su cui si costruisce la palla di neve. Anche se stai ancora facendo solo un tiro, la palla di neve si compone per darti sempre di più ogni volta.

Il segreto del compounding è davvero molto semplice: è il momento. Più a lungo permetti al compounding di funzionare per te, più grandi e migliori diventeranno i risultati. Quasi il 99% del patrimonio netto di Warren Buffet è arrivato dopo il suo sessantesimo compleanno. Se invece di continuare a investire, semplicemente avesse deciso di smettere, di andare in pensione all’età di 60 anni e vivere una vita agiata, probabilmente nessuno saprebbe veramente chi è.

Costruire qualcosa di grande richiede molto tempo. Ma sai cosa, dovrebbe essere così. Se fosse facile, non ci sarebbe davvero nulla di speciale. L’effetto composto funziona come l’evoluzione: entrambi dipendono da piccoli cambiamenti in un periodo di tempo molto lungo, che si sommano a qualcosa di grande. Che si tratti di investire, di un’abitudine o di apprendimento, per farlo correttamente è necessario fare progressi e basarsi su tali progressi. Se ti senti bloccato o hai la sensazione di non andare da nessuna parte, il progresso che stai cercando potrebbe essere proprio dietro l’angolo.

Guarda l’insieme non il frammento

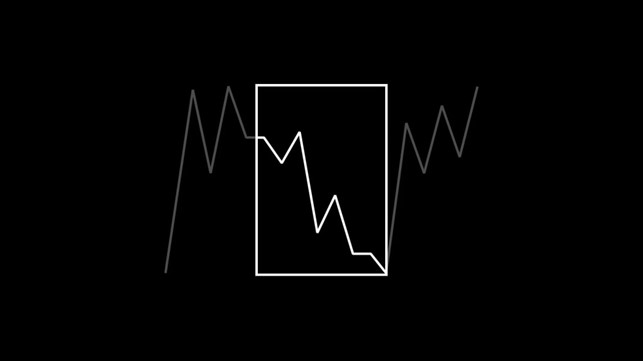

Non è importante solo ciò che vediamo, ma anche il modo in cui lo percepiamo o lo inquadriamo. È facile lasciarsi prendere dal momento e fare in modo che qualcosa accada proprio adesso, un affare più grande di quello che è. Nel corso della nostra vita, ci siamo trovati in situazioni che sembravano la fine del mondo. Ma guarda, siamo ancora qui.

Fare un passo indietro rispetto a ciò che stiamo vivendo, per valutarlo nella giusta cornice dimensionale, è importante. Essere troppo concentrati sul presente o sul breve termine potrebbe farci sentire giù. Anche se abbiamo fatto progressi significativi lungo il percorso. Un brutto giorno o un brutto evento non è sufficiente per cancellare settimane, mesi o anni di progressi positivi. Se consideri qualcosa come negativo, fai un passo indietro per aumentare le dimensioni del fotogramma fino a quando non sembrerà positivo.

I mercati azionari scendono nel breve termine quasi quanto sono rialzisti, ma più lungo è il nostro arco temporale e più allunghiamo il nostro quadro, migliori saranno i risultati. Storicamente parlando, investire nello S&P 500 per più di 15 anni ha prodotto solo rendimenti positivi. Questo in un periodo di tempo che include: depressioni, guerre mondiali, recessioni, pandemie, alcuni dei peggiori tra i peggiori che l’umanità ha dovuto affrontare. Ricordati di rimpicciolire, di osservare il quadro generale, non solo un piccolo frammento di tempo.

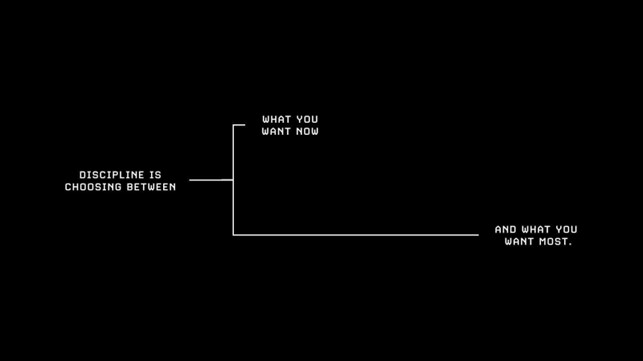

“La disciplina è scegliere tra ciò che vuoi adesso e ciò che desideri di più.” – Abraham Lincoln

Uno dei modi più semplici per dare priorità agli investimenti è diventare più connesso al tuo sé futuro. Nel futuro puoi spesso sentirti estraneo al te attuale. Ha senso, pensa a quanto sei cambiato negli ultimi cinque anni. Le versioni passate di noi stessi possono sembrare persone completamente diverse. Ora proiettate la stessa entità del cambiamento nel corso dei decenni andando avanti.

La nostra giornata è piena di decisioni tra il nostro sé attuale e quello futuro. Con le tue finanze, si tratta principalmente di spendere o risparmiare. Parte di ciò che è così difficile è che i nostri cervelli sono programmati per il breve termine. Qualcosa che ci ha aiutato quando eravamo primitivi e le minacce erano ovunque, ma ora è qualcosa che danneggia il nostro pensiero a lungo termine. Ogni giorno prendiamo decisioni tra ciò che vogliamo adesso e ciò che desideriamo di più.

Senza sentirci connessi al nostro sé futuro: come saremo, cosa faremo, cosa sarà importante per lui, è impossibile stabilire delle priorità per lui. È indovinare le priorità per uno sconosciuto. Se puoi prenderti il tempo per capire meglio chi vuoi essere e cosa ti richiederà per arrivarci, avrai una migliore comprensione di ciò a cui devi dare la priorità. E quando devi decidere tra ciò che vuoi adesso e ciò che desideri di più, puoi prendere una decisione più equilibrata.

Costruire contro scommettere

Costruire un’abitudine può richiedere mesi e raccogliere i benefici di quell’abitudine potrebbe richiedere anche di più. A volte, anche una vita intera non è abbastanza lunga. Lo stesso vale con i nostri soldi. Costruire richiede coerenza, disciplina e, soprattutto, pazienza. Spesso la costruzione richiede più tempo di quanto pensiamo. Ogni giorno, partendo dal giorno prima. Confrontando giorno per giorno i progressi sembrano trascurabili, ma se si confrontano mesi, anni o decenni, i progressi sono impossibili da ignorare.

Le scommesse possono offrire una scorciatoia per ciò che vogliamo. Un modo per correre un grosso rischio per ottenere una grande ricompensa. Ma il problema è che le scommesse sono incoerenti. Se qualcuno riesce a vincere una scommessa, è perché: ha avuto ragione o perché ha avuto fortuna? In ogni caso ci sono tantissime variabili, la maggior parte delle quali sono fuori dal nostro controllo. È impossibile replicare costantemente il successo attraverso le scommesse e crea un falso senso di successo quando vinci perché potresti perdere tutto la prossima volta.

Investire con successo significa fare bene le piccole cose, per un tempo molto lungo. Quando parliamo di fare le piccole cose, concentrandoci su ciò che è sotto il nostro controllo, che possiamo replicare a lungo termine, parliamo di costruire. Sforzo calcolato sotto il nostro controllo, che costruisce verso i nostri obiettivi, le cose che desideriamo di più. Non metterti nella posizione di rischiare ciò che hai e di cui hai bisogno, per ciò che non hai e di cui non hai bisogno.

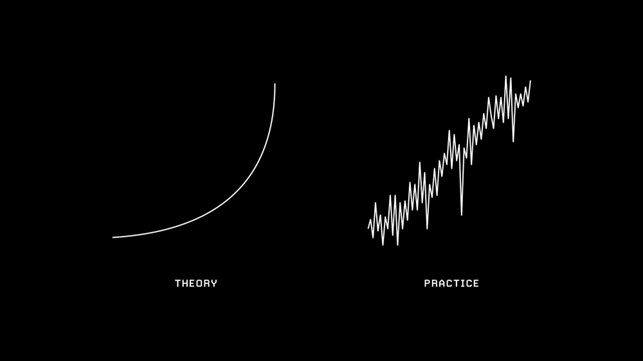

“In teoria, non c’è differenza tra pratica e teoria. In pratica sì”. — Yoghi Berra

Quando tracciamo un piano finanziario, utilizziamo medie storiche leggermente prudenti per un portafoglio. Generalmente assumiamo un tasso di rendimento costante e apportiamo aggiustamenti lungo il percorso. In realtà, i mercati non si comportano mai così. La performance per lo stesso identico portafoglio può variare drasticamente. La differenza tra l’anno migliore e quello peggiore dell’S&P 500 è quasi del 100%.

È importante avere aspettative realistiche perché stabilisce ciò che percepiamo come normale. L’S&P subisce un calo di almeno il 10% in circa 2/3 anni, è molto normale, anche in anni che registrano un enorme guadagno. Se qualcuno ha esperienza solo con i conti deposito, dove l’aspettativa è una piccola crescita senza possibilità di perdita, non appena vede un rendimento negativo nei suoi investimenti, potrebbe dare di matto. Secondo la loro esperienza, è anormale. Ma se le loro aspettative fossero in linea con la realtà, vedrebbero che è normale.

Il nostro successo come investitori non dipende dal nostro rendimento più alto in un anno, ma dal tempo in cui riusciamo a ottenere un rendimento modesto. Ognuno di noi sperimenterà molteplici recessioni nel corso della propria vita, numerosi mercati ribassisti e decine di volte in cui il mercato scende di oltre il 10%. Il trucco è capire che queste cose sono tutte normali. Non richiedono alcun cambiamento correttivo o drastico. Quando sapremo cosa aspettarci, non saremo sorpresi quando ciò accadrà davvero.