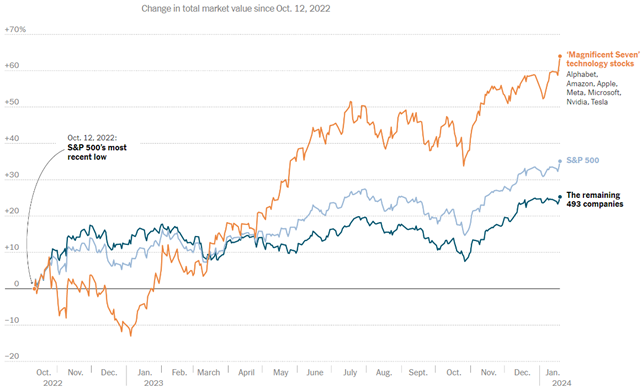

Lo S&P 500 è in rialzo del 36% rispetto ai minimi di settembre 2022 e il 60% della performance inaspettata è attribuita ai Magnifici Sette. I sette titoli: #Alphabet (+68%), #Amazon (+60%), #Apple (+50%), #Meta (+196%), #Microsoft (+77%), #Nvidia (+303%) e #Tesla (+70%) — sono cresciute complessivamente di quasi il 117%, superando di gran lunga la performance delle altre 493 società dell’indice S&P 500.

Negli anni passati ho scritto articoli sui magnifici sette trattando anche della poca diversificazione dell’indice americano visto il loro peso.

Da allora, il gruppo ha continuato a sovraperformare.

Fonte: FactSet

Negli ultimi mesi, il rally si è ampliato, con un numero crescente di aziende che partecipano alla ripresa. Oltre la metà delle aziende incluse nell’indice ha superato i propri valori dall’ultimo massimo dello S&P nel gennaio 2022.

Alcuni suggeriscono che ciò indichi che il rally potrebbe continuare ad espandersi, poiché i titoli precedentemente sottoperformanti iniziano a riprendersi, alimentati da una visione più positiva del futuro economico. Tuttavia, altri avvertono che potrebbe trattarsi solo di una ripresa temporanea che precede un declino, soprattutto perché la decelerazione economica in corso ha un impatto su queste società.

Lasciando le previsioni economiche agli economisti, continuo a concentrarmi sui fondamentali aziendali e sulle opportunità quantificabili.

L’intelligenza artificiale generativa come driver di performance

Con lo svolgersi del 2023, abbiamo visto prove sempre più evidenti che l’intelligenza artificiale generativa non è una montatura.

- L’intelligenza artificiale sta rapidamente guadagnando terreno: oltre il 70% delle organizzazioni ora utilizza servizi di intelligenza artificiale gestiti.

- Ancora agli inizi: il 32% delle organizzazioni sembra essere ancora nella fase di sperimentazione di questi strumenti, distribuendo meno di 10 istanze di servizi IA nei propri ambienti cloud.

- La fase di scalabilità rappresenta un’opportunità >5 volte maggiore: il 10% ha distribuito 50 o più istanze nei propri ambienti.

(Fonte: Wiz State of AI in the Cloud nel 2024, un campione di oltre 150.000 account cloud pubblici)

“Prevediamo che nel 2024, man mano che la capacità di elaborazione dell’intelligenza artificiale e i prodotti basati sull’intelligenza artificiale diventeranno più accessibili, l’opportunità dell’intelligenza artificiale generativa andrà oltre la fase sperimentale, consentendo alle organizzazioni di sfruttare le capacità basate sull’intelligenza artificiale per aumentare le entrate e la produttività.”

Fantastici Quattro

Riteniamo che quattro titoli dei Magnifici Sette continueranno a fornire un ROIC leader poiché investono ulteriormente nell’innovazione guidata dai clienti. Di seguito ho identificato i principali catalizzatori per ciascuna azienda per il 2024 e oltre. Le cifre percentuali rappresentano le nostre stime ROIC per il 2028.

ALPHABET (30%)

- Priorità all’intelligenza artificiale – Alphabet continua a ristrutturare la propria forza lavoro per dare priorità agli investimenti nell’intelligenza artificiale. Internamente, ciò migliora l’efficienza operativa. Esternamente, accelera lo sviluppo e la commercializzazione delle sue capacità di intelligenza artificiale, incluso il suo modello linguistico di grandi dimensioni Gemini, che dovrebbe superare l’attuale modello leader, GPT-4, di OpenAI.

- Dominanza della ricerca – Secondo Statcounter, al 31/12/2023 Google detiene il 91,6% della quota di ricerca, nonostante le preoccupazioni sull’erosione della quota dovuta all’intelligenza artificiale generativa. Google consoliderà la sua posizione dominante incorporando funzionalità di intelligenza artificiale nel 2024. Ad esempio, Google ha recentemente lanciato Circle to Search, che consente agli utenti Android di effettuare ricerche multiple utilizzando gesti come cerchiare una borsa all’interno di un’immagine e porre una domanda come “Dove posso comprarlo?” “

AMAZON (21%)

- Rete di distribuzione senza eguali: il passaggio di Amazon alla logistica regionale ha consentito all’azienda di consegnare più merci a velocità di consegna più elevate e a costi inferiori. Velocità di consegna più elevate aiutano Amazon a mantenere la sua posizione di mercato online di riferimento. I margini per il business della vendita al dettaglio continueranno a migliorare, soprattutto perché la capacità in eccesso viene utilizzata in modo efficiente per il Fulfillment-as-a-Service attraverso iniziative più recenti come Acquista con Prime e Supply Chain di Amazon.

- Iniziative strategiche – Amazon ha diverse iniziative di crescita che richiedono spese in conto capitale significative che pochi operatori possono eguagliare ma che possono produrre enormi vantaggi a lungo termine. Questi includono il settore dei generi alimentari e dei negozi internazionali, Amazon Pharmacy per i servizi sanitari e Project Kuiper per la banda larga satellitare.

META (27%)

- Capacità di elaborazione AI leader: Meta avrà una riserva di quasi 600.000 GPU entro la fine del 2024. Con la sua enorme capacità infrastrutturale, Meta sta cercando di costruire modelli di IA all’avanguardia che sostengano le sue piattaforme social e pubblicitarie.

- Leader del social commerce: le piattaforme dominanti di Meta combinate con risorse di dati uniche e algoritmi di intelligenza artificiale leader di mercato ottimizzano la personalizzazione e migliorano la conversione per creatori e marchi che investono sempre più nel social commerce, un mercato destinato a crescere del 30%+ ogni anno nei prossimi 5 anni. anni.

MICROSOFT (27%)

- Aumento della domanda aziendale – Microsoft è ben preparata per diffondere l’adozione dell’intelligenza artificiale nella sua produttività e nella base installata di software aziendale man mano che quest’anno verranno lanciati più casi d’uso, costruiti su solide basi con i modelli leader di mercato di OpenAI. A 30 dollari per licenza copilota, ogni ulteriore adozione dell’1% da parte della base clienti di Office aggiungerà 1,4 miliardi di dollari al fatturato.

- Guadagni di quote di Azure – Microsoft Azure è pronta a guadagnare quote nel mercato del cloud computing grazie al suo stack tecnologico leader di intelligenza artificiale generativa, alle solide relazioni aziendali e alla partnership con OpenAI. Questo nuovo cambiamento tecnologico rappresenta anche un’opportunità per Azure di acquisire quote di partecipazione tra sviluppatori e startup.

Guarda oltre i potenziali rischi

Per quanto riguarda i rischi potenziali, la preoccupazione principale è un rallentamento significativo dell’attività dei consumatori e delle imprese, che potrebbe innescare una recessione. Inoltre, i rischi geopolitici sono un fattore da considerare.

Mentre le incertezze creano rumore a breve termine, nel lungo è sempre più performante mantenere la rotta, investendo in società di alta qualità, con orizzonte di investimento a lungo termine e preservazione del capitale.