La passata settimana i principali mercati hanno tentato un rimbalzo dopo settimane che sancivano l’ingresso in un mercato orso globale o quasi.

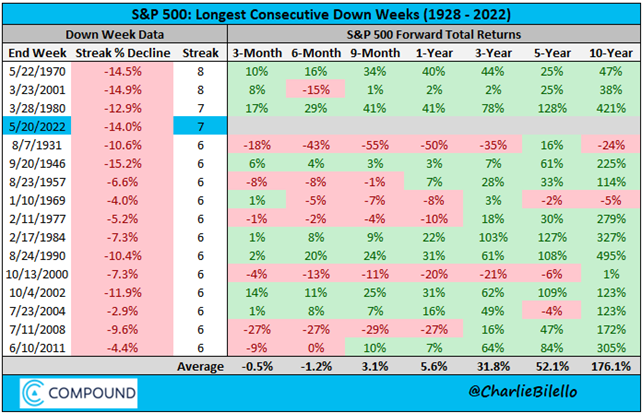

In particolare il principale indice americano, S&P500, ha ufficializzato l’ingresso in bear market dopo il 7° calo settimanale consecutivo. Questa è la più lunga striscia di ribassi settimanali dal 2001 che è sceso di 8 settimane consecutive (ed è legata al 1970 per la cronaca). Ecco uno sguardo a ciò che è successo dopo le più lunghe serie di down della storia …

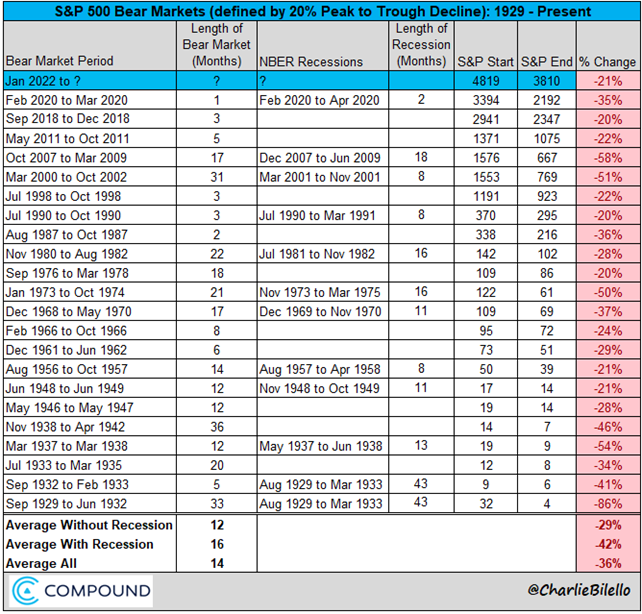

Da inizio anno l’indice S&P 500 è sceso del 20,9% dal suo massimo all’inizio di gennaio, il più grande calo per l’indice da marzo 2020.

La domanda che tutti si pongono: cosa succede dopo?

Per rispondere a questo, diamo uno sguardo indietro nella storia, tentando di trovare parallelismi con il passato.

Ma anche uno sguardo superficiale a una tabella di precedenti mercati ribassisti rivela la difficoltà nel farlo, poiché la mancanza di un modello coerente è evidente. I mercati ribassisti sono durati a 1 mese (2020) e fino a 36 mesi (1938-42), con un intervallo di cali da -20% (2018/1990/1976-78) a -86% (Grande Depressione).

Ogni mercato ribassista è diverso e la storia completa di quello che stiamo vivendo oggi deve ancora essere scritta, ma possiamo trovare delle strategie anti panico.

Ogni ribasso ha dato vita a meravigliosi rimbalzi, restare nel mercato diventa quindi il primo passo per evitare di restarne fuori.

Avere una quota di liquidità da affiancare ad un programma di mediazioni ragionato ci avrebbe permesso sempre di guadagnare tempo nel recovery ed alzare i rendimenti medi dei nostri investimenti.