Ogni mercato ribassista è diverso

La passata settimana i principali mercati hanno tentato un rimbalzo dopo settimane che sancivano l’ingresso in un mercato orso globale o quasi.

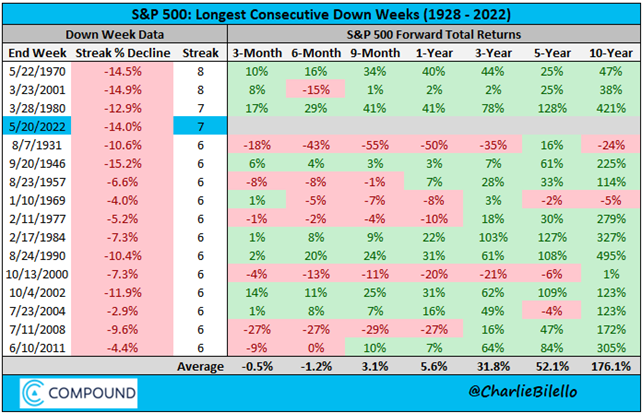

In particolare il principale indice americano, S&P500, ha ufficializzato l’ingresso in bear market dopo il 7° calo settimanale consecutivo. Questa è la più lunga striscia di ribassi settimanali dal 2001 che è sceso di 8 settimane consecutive (ed è legata al 1970 per la cronaca). Ecco uno sguardo a ciò che è successo dopo le più lunghe serie di down della storia ...

Da inizio anno l'indice S&P 500 è sceso del 20,9% dal suo massimo all'inizio di gennaio, il più grande calo per l'indice da marzo 2020.

La domanda che tutti si pongono: cosa succede dopo?

Per rispondere a questo, diamo uno sguardo indietro nella storia, tentando di trovare parallelismi con il passato.

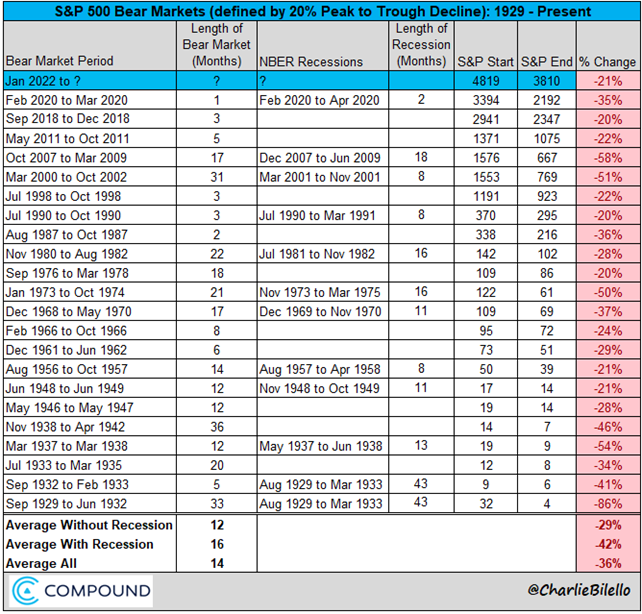

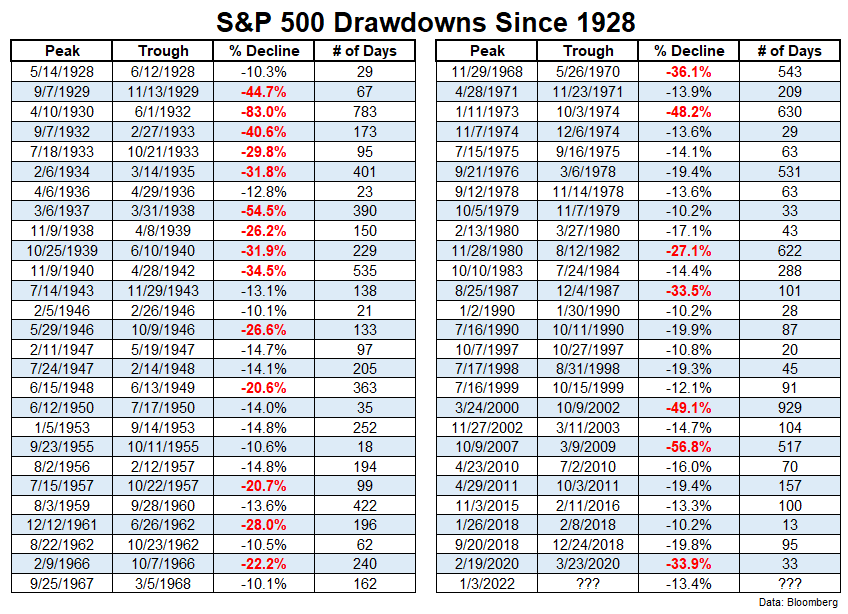

Ma anche uno sguardo superficiale a una tabella di precedenti mercati ribassisti rivela la difficoltà nel farlo, poiché la mancanza di un modello coerente è evidente. I mercati ribassisti sono durati a 1 mese (2020) e fino a 36 mesi (1938-42), con un intervallo di cali da -20% (2018/1990/1976-78) a -86% (Grande Depressione).

Ogni mercato ribassista è diverso e la storia completa di quello che stiamo vivendo oggi deve ancora essere scritta, ma possiamo trovare delle strategie anti panico.

Ogni ribasso ha dato vita a meravigliosi rimbalzi, restare nel mercato diventa quindi il primo passo per evitare di restarne fuori.

Avere una quota di liquidità da affiancare ad un programma di mediazioni ragionato ci avrebbe permesso sempre di guadagnare tempo nel recovery ed alzare i rendimenti medi dei nostri investimenti.

Fai la scelta giusta oggi, per avere rendimenti migliori domani

Diamo un pò di numeri alla testa per togliere spazio alle emozioni e scelte di pancia.

“Nei mercati, l’organo più importante è lo stomaco non il cervello. Se studi la storia e la storia è una lezione importante, ciò che impariamo è che i mercati scendono e scendono parecchio. La matematica è semplice: in 93 anni, il mercato ha subito 50 cali del 10%, mediamente una volta ogni due anni, questo lo chiamiamo correzione. Sempre in 93 anni poi, i mercati hanno subito 15 cali di oltre il 25%, una volta ogni 6 anni circa, questi li chiamiamo Bear Market. Questo è tutto ciò che devi sapere. Devi sapere che ogni tanto il mercato scende.

Se non sei pronto per questo, non dovresti possedere azioni.”

PETER LYNCH

RICORDATI sempre di investire coerentemente con il TUO essere investitore.

10 risposte alle domande che tutti gli investitori si stanno facendo e si faranno

Nei momenti di stress finanziario dei mercati diventa importante trovare argomenti razionali per non commettere errori devastanti per ogni pianificazione finanziaria. Ho voluto radunare in questo articolo 10 domande e relative risposte che mi sono state fatte da lettori ed investitori in questi giorni ma che saranno le stesse anche nei futuri ribassi.

1. Perché il mercato sta crollando?

Non si è spiaccicato a terra... finora! Il Ftse Mib è sceso solo del 16% dal massimo del 4 gennaio, e lo stesso vale per gli altri indici. Lo S&P500 da inizio anno è sceso del 14% mentre il Nasdaq del 23%. Tanto per te? Ma non è un incidente anzi.

Se pensi sia troppo o lo reputi un tracollo, potresti soffrire di "cecità al denominatore", che è la tendenza a concentrarsi sul numero assoluto rispetto al calo percentuale. Ti faccio un esempio. Sei entrato nel mercato investendo € 500.000, ma il tuo sguardo si concentra sul -80.000 euro piuttosto che la variazione percentuale. I motivi possono essere due: o sembra che tu sia stato viziato dall'aumento dei mercati negli ultimi anni che un calo dell'16% sembra un crollo, oppure, non sei l’investitore che pensi di essere ed in questo caso ti consiglio di rivedere la tua propensione al rischio prima che tu compia errori.

Come ha detto Warren Buffett al recente incontro del Berkshire –

My general assumption — there’s no way to prove it — but essentially, people are now behaving somewhat more tribal than they have for a long time. It’s fun to participate in, but it can get very dangerous when people say two plus two is five and the other says two plus two is three, you know, and they’re gonna give you those answers.

L’oracolo di Omaha afferma che ci sono molti operatori nel mercato che associano comportamenti istintivi nelle decisioni per lungo tempo, insomma si investe con la pancia e questo non fa altro che far bruciare denaro ai piccoli investitori. Ricorda, il sistema, mira a sollecitare la tua emotività tra miti del guadagno facile, notizie di crolli e rendite facili e subito, tieniti alla larga da tutto ciò e prendi qualsiasi decisione di investimento almeno contando fino a 1000.

Dobbiamo capire che il mercato azionario si muove in cicli, e quindi le fluttuazioni sono inevitabili.

Puoi aggrapparti alla speranza di far cassa con i tuoi guadagni, portarli a casa e gettare via le tue perdite. Questa è stata la speranza di ogni investitore ambizioso, ma fino ad oggi nessuno è riuscito ad anticipare il mercato con costanza. Chiunque vada dietro ai guadagni (piacere) non deve lamentarsi quando si imbatte in perdite (dolore). Se non lo accetti, fidati, saranno i mercati a servirti questo promemoria, e dobbiamo accettarlo.

2. Va bene, non è un incidente. Perché il mercato è in calo?

Se si va dietro alle notizie sentiremo che la gente sta parlando dei "deboli segnali globali", dell'aumento dell'inflazione e dei tassi di interesse, della guerra Russia-Ucraina, del fragile sistema finanziario, ecc. Ma la realtà è molto più complicata credo. È un mix di tutti questi fattori ed altri.

La mia più razionale ipotesi sul perché il mercato stia scendendo è che sono più le persone che stanno vendendo azioni di quante ne stiano acquistando. E questo sembra perché ci sono più persone con meno stomaco per resistere a tali battute d'arresto temporanee.

3. Ci stiamo dirigendo verso un'altra situazione simile a quella del 2008?

Ah, se questa situazione è come il 2008 è impossibile da prevedere. Anche se Buffett ha detto alla riunione di Berkshire che “we were not very, very far away from having something that might have been a repeat of 2008 or even worse", pensando al massiccio impatto della pandemia sulla liquidità del mercato, tutto ciò che posso dire con certezza è che non lo so se questo si riveli essere come il 2008 o meno. Ma sembra ragionevolmente che le cose potrebbero rimanere difficili per un po' di tempo...ma con la stessa certezza ti dico che può diventare più difficile se continui a guardare e leggere quei titoli dei media che hanno la devastante abitudine di rendere le cose fuori proporzione (ricorda ancora, il sistema in cui viviamo mira a sollecitare l’estrema emotività, ma negli investimenti vince chi mantiene un ragionevole equilibrio).

Quindi, se desideri ridurre le tue preoccupazioni, prima smetti di guardare / leggere quei media. Questo ti darà tutto il tempo e il senso per pensare con calma e saggezza a questa situazione ed anzi confrontati con il tuo consulente finanziario per un pensiero ragionato condiviso.

Dopo l'ultimo declino, le azioni sono un po 'più economiche di quanto non fossero prima che tutto iniziasse. Ma potrebbero diventare ancora molto più economiche prima che questo sia finito.

4. Ok, quindi stai dicendo che il mercato può diventare più rischioso?

In primo luogo, devi imparare a distinguere tra "rischio" e "incertezza". Andando a rispolverare qualche vecchia lezione universitaria di calcolo delle probabilità provo a spiegartelo.

Il rischio è quando non sappiamo cosa accadrà dopo, ma conosciamo la probabilità di vari risultati da quell'evento. Il lancio dei dadi è un esempio.

I rischi reali nell'investimento sono quelli di perdere denaro e perdere opportunità. Purtroppo, ignoriamo il primo rischio quando i prezzi delle azioni sono in aumento e il secondo rischio quando sono in calo.

L'incertezza, d'altra parte, è quando non sappiamo cosa accadrà dopo, e nemmeno conosciamo la probabilità di vari esiti da quell'evento. La vera incertezza si verifica in sistemi complessi, dove molti attori interagiscono nel tempo – l'economia e il mercato azionario sono esempi.

Le reali opportunità di profitto esistono solo di fronte all'incertezza, come la situazione che viviamo ora. Il che significa che se vogliamo investire con successo, non solo dobbiamo affrontare l'incertezza, dobbiamo cercarla e poi adattarci ad essa.

5. Sono ancora preoccupato! Dovrei vendere e incassare prima che il mercato scenda ulteriormente? Ho sentito il detto: "Sell in May, and go away". Siamo a maggio!

Investire è molto personale, quindi non esiste un unico consiglio adatto a tutti. Ma basta che tutti ragionino per capire. Se sei sicuro del tuo lavoro (flussi di cassa) per i prossimi anni, hai un surplus mensile che dedichi al risparmio, magari hai un piano finanziario che prevede un fondo per gli imprevisti e i tuoi obiettivi sono lontani (diciamo, oltre i dieci anni), allora continua ad investire.

Se ti stai agitando con una tale correzione (non crash!), allora devi essere preoccupato. In effetti, devi riconsiderare seriamente le tue decisioni negli investimenti, perché come scrivo spesso “investire non è per tutti, soprattutto se non si conosce che investitore siamo”.

Una visione a lungo termine richiede la capacità di sopportare l'estrema volatilità del mercato a breve termine. Se non puoi farlo, dovresti spostare i tuoi soldi su altri strumenti come conti deposito bancari e fondi liquidità.

Jason Zweig ha scritto in un post sul WSJ – "Al fine di catturare i rendimenti potenzialmente più elevati che le azioni possono offrire, devi riconciliarti con la certezza di orribili perdite a breve termine. Se non riesci a farlo, non dovresti investire in azioni e non dovresti nemmeno provare vergogna per questo. "

Rispetta il tuo IO INVESTITORE.

6. Ora vedi un'opportunità per acquistare più azioni?

Se hai identificato asset class che hanno un grande potenziale, ed hai un portafoglio ben diversificato insieme ad un piano finanziario strutturato ALLORA SI. Tali discese di mercato sembreranno piccoli scivoli su un periodo di 10 o 20 anni. Non interrompere l’effetto dell’interesse composto a meno che non ci siano dubbi sulla qualità del veicolo di investimento che stai utilizzando per farlo.

Ma ecco un avvertimento: se pensi che questo sia un momento per essere avido perché tutti sembrano essere in preda al panico, allora dovresti chiederti se la tua avidità è guidata dalla fiducia nel tuo portafoglio, o è in realtà una manifestazione della paura di perdere? È davvero un'opportunità o solo una distrazione?

Non dimenticare che le fluttuazioni del mercato a breve termine sono gravi distrazioni per la nostra consapevolezza dei guadagni a lungo termine.

Le poche domande che devi porti sono:

Questo calo avrebbe un impatto sulle fondamenta stesse del mio portafoglio?

Ho investito utilizzando denaro preso in prestito?

Ho investito in azioni in base a suggerimenti, poiché non so nulla?

Avrei bisogno dei soldi che ho investito in azionario nei prossimi 1-3 anni?

Se la risposta a tutte le domande di cui sopra è "no", allora non c'è motivo di farsi prendere dal panico. Siediti e rilassati.

7. Quindi cosa devo fare? Voglio una risposta definitiva.

Quando non puoi muoverti, amico mio, non ti muovi. Non fai nulla! Quindi siediti e leggi un buon libro.

D'altra parte, se hai una mossa ben ponderata e ragionata su come affrontare questa situazione, allora muoviti (avere un protocollo di investimento prestabilito per ogni fase di mercato ora ti può aiutare). Ma prima, per favore spegni la tv o chiudi la finestra google dove stai cercando previsioni. Non lasciarti ingannare dai commenti degli esperti che possano aiutarti a identificare (specialmente usando i grafici) un punto di ingresso esatto in cui puoi sapere che stai riacquistando azioni sui minimi o quasi. Il futuro è incerto e nessun grafico o predizione può aggiungere alcuna certezza ad esso.

In tutte le tue decisioni, agisci con saggezza e non ascoltare chi ti spinge verso la paura ma anche l’avidità.

8. Tutto questo sembra rilassarmi, ma resto innervosito. Cosa mi suggerisci di fare?

Come ho detto, non preoccuparti e non agire con fretta.

E vi prego di ricordare, come sempre, che anche questo passerà! Già ti sei dimenticato la pandemia del 2020, sono passati solo 2 anni.

9. Dovrei spostare un po' di denaro sull'oro? Ho sentito che è un'assicurazione contro i brutti momenti.

Hai ragione che serve da attenuatore nei momenti in cui altre asset class stanno calando. Giusto l’uso ma non l’abuso.

Non deterrei mai più del 10% del mio portafoglio in oro, semplicemente perché non credo che sia necessario più di questo. Non produce i flussi di cassa, ma soprattutto penso che sia meglio possedere azioni per il lungo periodo.

10. Quali azioni stai acquistando?

Risposta breve – le migliori del mondo!

Risposta lunga – Oltre l’80% degli investitori che fanno stock picking perdono denaro, gli stessi gestori di fondi difficilmente riescono a performare con costanza e per lungo tempo meglio del mercato nonostante abbiano informazioni e strumenti sopra di noi quindi come faccio ad avere le migliori azioni al mondo?

Affidandomi al miglior gestore del mondo ossia il mercato. Comperare un indice ti dà la garanzia di avere mediamente sempre le azioni più performanti nel lungo termine, riducendo il tuo rischio complessivo.

Ho sempre diffidato da chi si pubblicizza puntando sull’emotività di chi ascolta, diffido ancora di più da chi vuole “regalare” consigli vincenti ed ancora sta lavorando invece che essere in qualche paradiso terrestre godendosi il patrimonio frutto della sua bravura.

Ricorda ancora una volta, il sistema in cui viviamo mira a sollecitare l’estrema emotività, ma negli investimenti vince chi mantiene un ragionevole equilibrio.

Calcio e finanza

Manchester City - Real Madrid 4 a 3

Questo è il risultato della semifinale di andata che pesava sulla squadra di Carlo Ancelotti, il punto di partenza su cui costruire la gara di ritorno.

Siamo sull'1 a 0 per il City, all'86° minuto Grealish si invola palla al piede sulla sinistra puntando l'area del Real.

Militao cerca il recupero disperato, ma il giocatore del City arriva sul fondo e mette la più classica palla dietro per Foden a Courtois battuto.

Sembra la fine della UEFA Champions League per la squadra di Madrid.

Ma…c'è chi ci crede fino alla fine.

Mendy con una diagonale eccezionale salva la sua squadra con un scivolata che toglie il pallone dalla rete.

Questo è l'evento che cambia tutto! Qui si apre una nuova partita, che vede il Real ribaltare la partita in 2 minuti con la doppietta di Rodrigo, ed il gol ai supplementari di Benzema che porta la squadra di Ancelloti in finale.

Uso spesso il calcio per parlare di finanza ed investimenti. Da inizio anno oltre il 90% delle asset class sono in rosso e la volatilità è tornata forte sui mercati, insomma il risultato della partita di andata non è a nostro favore. A rendere più dura l'impresa ci sono aumenti dei tassi, inflazione e guerra come il gol di Maherz dopo nella partita di ritorno.

In questi momenti va fatta la differenza, una prova di fede verso il proprio piano d'investimento dando una spallata a paura, emozioni e voglia di vendere tutto.

Va trovata la forza di razionalizzare.

Rileggete la vostra pianificazione, rinforzate le convinzioni nel protocollo che adottate, e mantenete il patto fatto con il TU futuro.

PERCHE' AZIONI e LUNGO TERMINE VANNO A BRACCETTO?

Il primo obiettivo della consulenza finanziaria deve essere di fornire metodologie e protocolli di investimento che permettano di ridurre al minimo le possibilità di erosione del capitale.

In questa ottica c'è anche consigliare l'utilizzo di un asset class in rapporto al coerente orizzonte temporale.

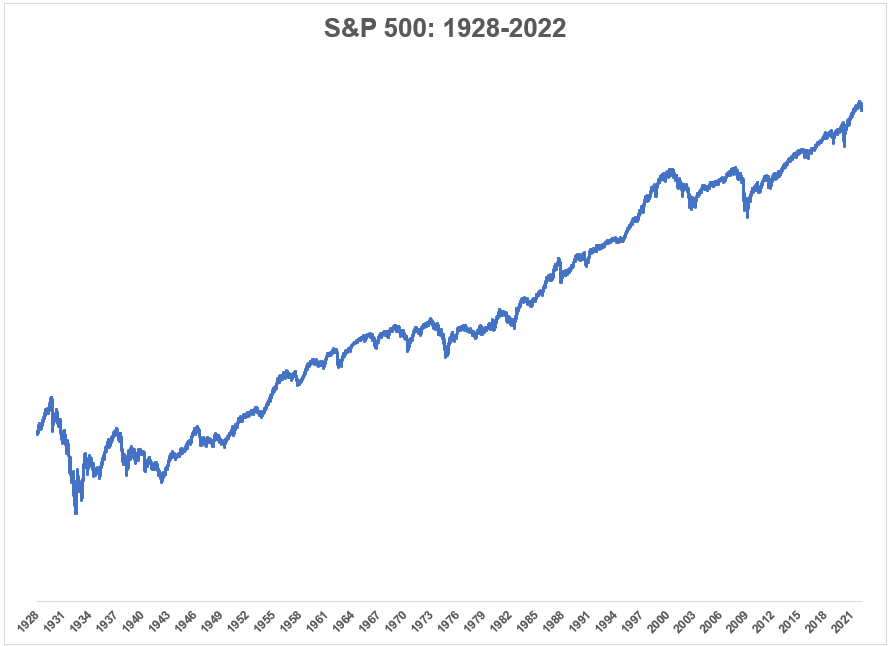

Dal 1928, il mercato azionario statunitense (#SP500) è aumentato del 9,8% all'anno.

Il motivo principale, che non centra con le banche centrali, per cui il mercato azionario sale nel tempo è perché l'economia cresce e le società guadagnano di più.

Il perchè investirci è la partecipazione alla crescita nel tempo di queste aziende.

MA QUì VIENE IL BELLO!

Quando investi nel mercato azionario non ottieni semplicemente l'8-10% anno dopo anno.

No, ottieni una combinazione di enormi guadagni seguiti da perdite schiaccianti. Deve essere così o i rendimenti a lungo termine non esisterebbero.

Se il mercato azionario fosse facile, tutti diventerebbero investitori buy-and-hold.

Il fatto che non sia sempre facile è uno dei motivi principali per cui il mercato azionario sale nel lungo termine.

Ecco che sapere come si sta investendo, avere un giusto grado di consapevolezza accoppiato ad una bella dose di fermezza diventando gli unici modi per vivere SEMPLICEMENTE ogni fase del mercato.

Mentre il mercato crolla Buffett inizia a comperare

Il 29 aprile, come ogni anno, Warren Buffett e Charlie Munger hanno tenuto la conferenza stampa con gli investitori di Berkshire Hathaway per commentare l’anno passato e condividere le sensazioni per quello venturo.

Consiglio sempre ad addetti ai lavori e non di seguire questa occasione perché dall’altra parte ci sono investitori che producono rendimenti quasi da 50 anni ma soprattutto pubblici e controllabili (non come tanti gestori da social del paese sempre in guadagno senza pubblicare mai portafogli).

Meglio ascoltare e cercare di imparare da chi ha una storia pubblica di successo, facendo attenzione a non pensare di diventare Buffett perché ogni investitore è un investitore a sé.

Warren #Buffett ha messo in guardia su chi dice di prevederne il percorso, ribadendo che la migliore protezione contro l'#inflazione è investire nelle proprie capacità.

Tanti i concetti su una singola frase:

- Mai affidarsi alle previsioni, la Bce nei giorni scorsi ha fatto mea culpa per aver sbagliato le previsioni sull’inflazione e se sbaglia chi detiene i dati migliori in tempo reale e con elaboratori sofisticati vi sembra possibile che Pincopallino da Roccofritto esperto in investimenti possa avere un ufficio studi migliore per sapere in anticipo dove andranno i mercati?

- Per proteggersi dall’inflazione dobbiamo investire, il primo obiettivo per cui siamo costretti ad investire è mantenere il potere d’acquisto dei nostri averi nel domani. L’indice armonizzato dei prezzi al consumo (IAPC) misura in base ad un paniere di beni fondamentali l’inflazione di un soggetto presente nell’area di riferimento. 7,4% è quella attuale, il che significa che compriamo di meno rispetto ad un anno fa con gli stessi denari, quindi diventa essenziale trovare soluzioni per contrastare questo fenomeno attraverso gli investimenti.

Se sei interessato a calcolare la tua questo è il link al calcolatore. - #WallStreet incoraggia al fai date ed alla speculazione, l'Oracolo di Omaha non ha risparmiato critiche al mondo di WallStreet dicendo:

"WallStreet fa soldi, in un modo o nell'altro, prendendo le briciole che cadono dal tavolo del capitalismo. Fanno molti più soldi quando la gente scommette [in borsa] invece che investire. È molto meglio avere qualcuno che fa #trading 20 volte al giorno e che è entusiasta come se stesse tirando il manico della slot machine".

Social ed internet continuano a mandare segnali e stimoli sbagliati agli investitori incoraggiandoli al fai da te puntando sulla perdita dei trader da camera. Indovina un po' quale è la principale causa di insuccesso negli investimenti? L’EMOTIVITA’. Io, personalmente, neanche mi metto seduto a tavolino per un confronto con chi non mi presenta risultati certificati e comprovati da anni un po' come San Tommaso.

Scommetteresti sul tuo futuro o preferiresti costruirlo ragionevolmente?

Investire è una faccenda seria da cui dipende il tuo futuro, e tutti miriamo ad averne uno sempre migliore quindi meglio dargli la giusta e doverosa importanza.