Ucraina-Russia: 3 lezioni per gli investitori

Con l'invasione russa dell'Ucraina il 24 febbraio, l'ordine del dopo Guerra Fredda – fondato sulla pace, la sicurezza e l'incoraggiamento e la proliferazione del commercio globale e dei flussi di capitali – si è fermato bruscamente. Mentre i mercati e le economie globali digeriscono l'impatto di questo nuovo ordine mondiale, molti investitori si sono lanciati alla ricerca di cosa significhi tutto ciò per i loro portafogli.

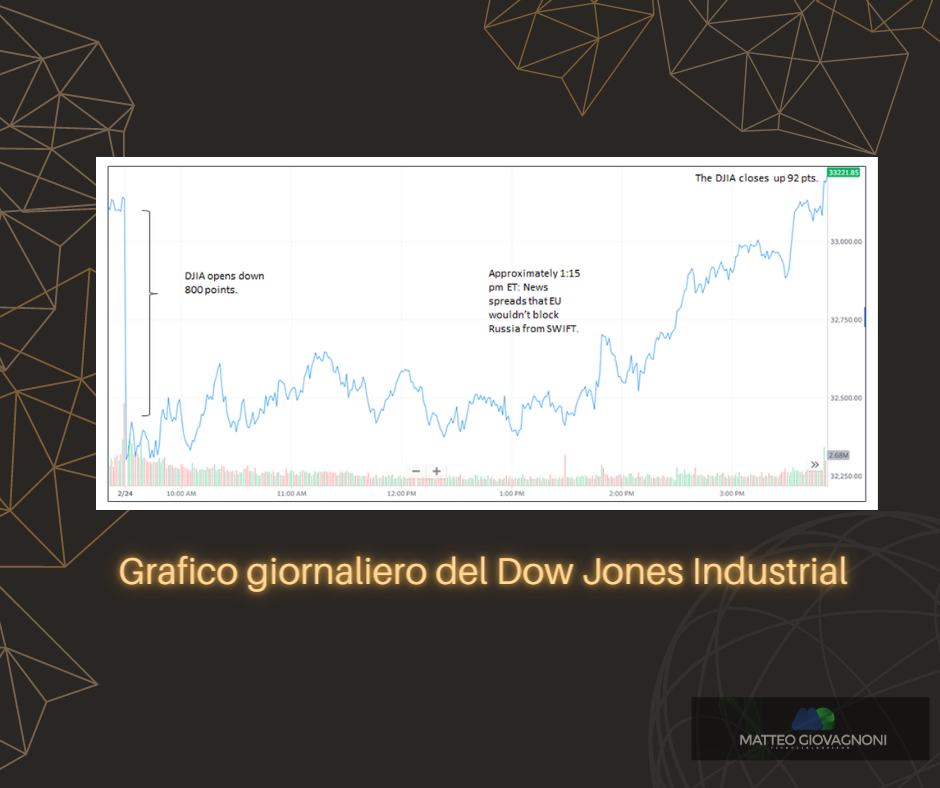

1)I mercati rispondono rapidamente alle nuove informazioni

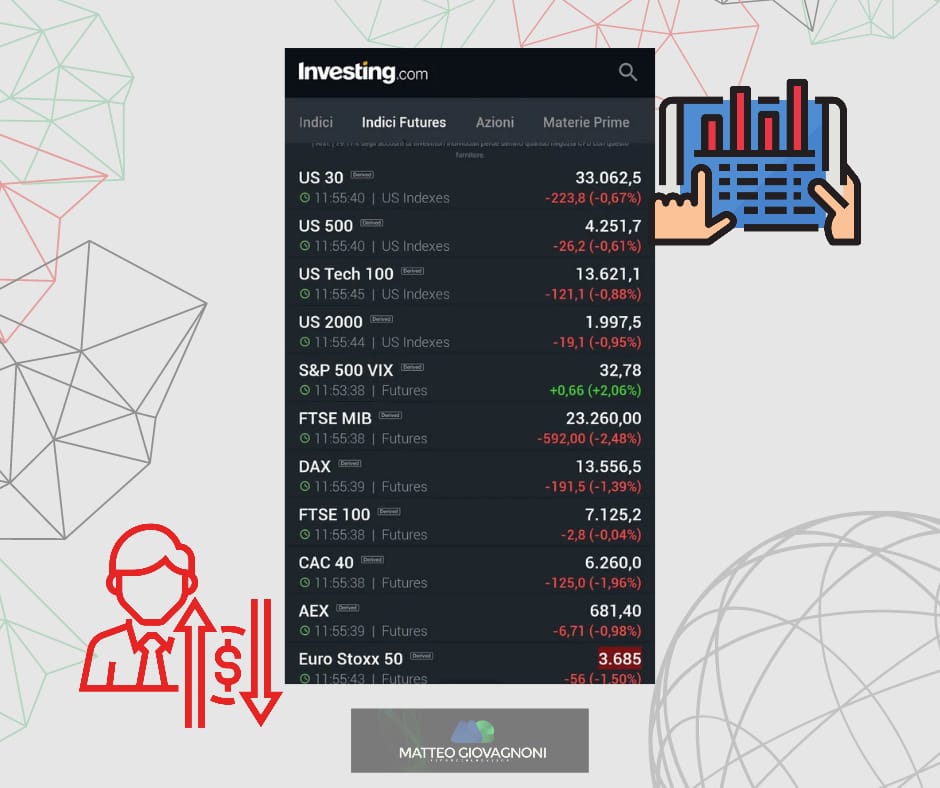

I mercati hanno risposto immediatamente quando è arrivata la notizia dell'invasione. In risposta, le nazioni occidentali hanno annunciato una pesante raffica di sanzioni contro la Russia, a lungo minacciate, volte a paralizzare l'economia russa, punire gli oligarchi russi e isolare la Russia dall'economia globale. Il Dow Jones è stato venduto all'inizio delle notizie ed era in calo di oltre 800 punti. Tuttavia, intorno alle 13:13 ET è emersa la notizia che l'Unione Europea aveva deciso di non escludere la Russia da SWIFT – la rete globale di telecomunicazioni che collega le banche del mondo – una decisione che ha effettivamente attenuato gli impatti più immediati e più duri di qualsiasi sanzione economica. Successivamente il mercato ha recuperato più di 800 punti per concludere la giornata con un rialzo di 92 punti.

La rapidità con cui i mercati hanno risposto alle nuove informazioni non è stata isolata dal Dow Jones. Il primo giorno dell'invasione (24 febbraio), il mercato azionario russo è crollato di quasi il 40%. Una settimana dopo, l'indice MSCI Russia è sceso di quasi il 50%; nel momento in cui scrivo, il rublo russo è in calo di circa il 30% rispetto al dollaro USA. Allo stesso modo, il rendimento del Tesoro decennale statunitense ha aperto in ribasso di quasi 10 punti base rispetto alla chiusura del giorno precedente, prima di riprendersi quasi completamente entro la fine della giornata.

Il vantaggio per gli investitori è che i mercati rispondono rapidamente alle nuove informazioni; qualsiasi speranza che potremmo nutrire di fare trading su tali informazioni per guadagnare profitti a breve termine dovrebbe essere messa da parte. Nella maggior parte dei casi, i mercati sono altamente efficienti quando si tratta di incorporare rapidamente nuove informazioni e la nostra capacità di catturare profitti in eccesso facendo trading su tali informazioni è quasi sempre poco più di un utopico desiderio.

2)Gli investitori dovrebbero diversificare non per ciò che si aspettano, ma per proteggersi da ciò che non fanno

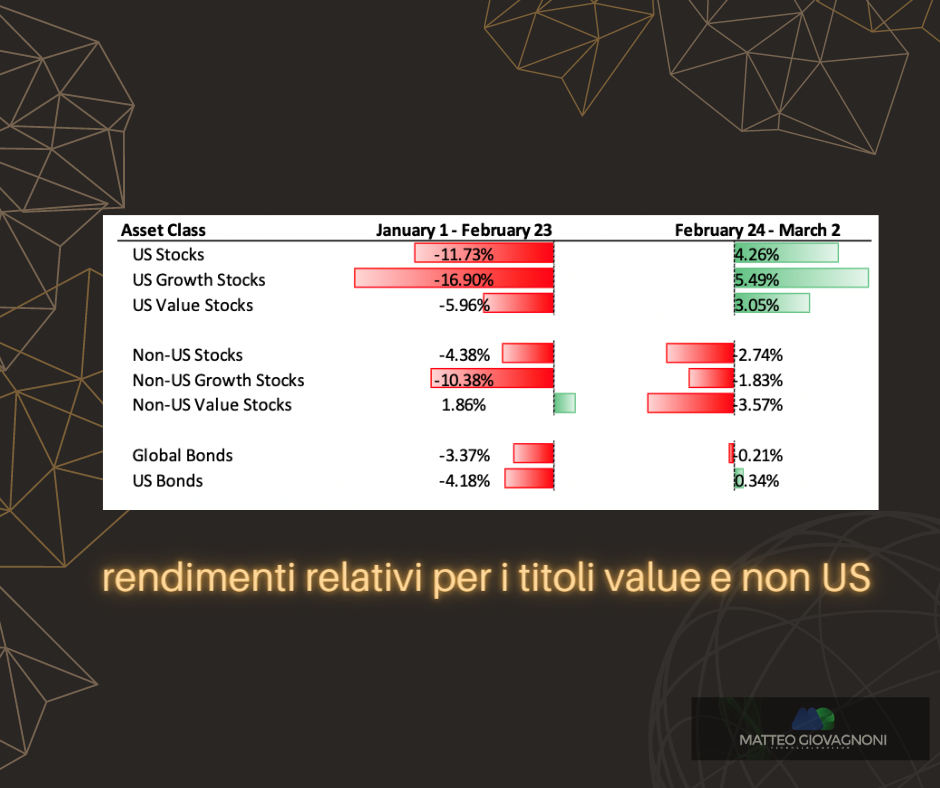

L'umiltà è di gran lunga la risorsa più importante da includere in qualsiasi portafoglio. Gli investitori farebbero bene a tenere sotto controllo la l’eccessiva fiducia. All'inizio dell'anno, quasi tutti gli esperti di mercato prevedevano tassi di interesse più elevati per l'anno a venire. Non più di una settimana fa, il mercato stava scontando sette rialzi dei tassi in America, con un aumento fino a 50 punti base a marzo. Di conseguenza, la maggior parte dei consulenti finanziari ha raccomandato agli investitori di ridurre la duration del reddito fisso, ridurre le allocazioni al Growth e magari sovrappesare i titoli Value e non all'interno dei propri portafogli. Sulla base delle aspettative del mercato, queste erano assolutamente le chiamate giuste.

Eppure, sono le nostre aspettative – non importa quanto siano validi i nostri ragionamenti – che portano a un'eccessiva sicurezza, uno stato mentale pericoloso che può illudere maliziosamente facendoci rinunciare a una preziosa diversificazione. Troppi investitori sovrappesano pesantemente i portafogli sulla base delle previsioni di mercato degli esperti. Sono state proprio quelle classi di attività che ci aspettavamo sottoperformassero quest'anno che hanno finora sovraperformato nettamente dall'inizio della crisi. Prima della crisi, la tesi degli esperti era accurata: i titoli value hanno sovraperformato la crescita, sia in patria che all'estero. Allo stesso modo, il reddito fisso, pur essendo ancora un potente diversificatore per le azioni, ha lottato di fronte all'inflazione e alla promessa di tassi più elevati. Tuttavia, nella settimana successiva all'inizio dell'invasione, è stato il miglior salvaportafoglio.

Gli investitori farebbero bene a mantenere portafogli ben diversificati a livello globale tra le principali classi di attività mantenendo in modo significativo un'allocazione di attività ampia e ponderata per la capitalizzazione.

È importante diversificare tra asset class e all'interno di esse. Torniamo indietro nel tempo e consideriamo il caso di un investitore che, nella speranza di capitalizzare su un previsto aumento dei prezzi dell'energia a causa della crisi, decide di aggiungere un'allocazione del settore energetico al suo portafoglio quando il mercato chiuderà il 23 febbraio. vuole essere diversificato, quindi decide di aggiungere non uno ma due titoli alla sua nuova allocazione nel settore energetico. Trascorre diversi giorni a leggere pile di dati finanziari aziendali sul suo terminale Bloomberg e, essendo del Texas, decide di dividere la sua allocazione nel settore energetico tra due società: un'allocazione 50/50 a ExxonMobil (XOM) e Marathon(MPC). Eppure, nonostante i migliori sforzi del nostro ipotetico investitore, il suo portafoglio non era sufficientemente diversificato per compensare il rischio specifico della società associato al possesso di sole due società. Avrebbe fatto meglio se avesse semplicemente investito in un fondo del settore energetico più diversificato.

Diversificare è importante

Non fissarti sui rendimenti di mercato a breve termine. L'imprevisto può accadere in qualsiasi momento. In effetti, se i mercati ci hanno insegnato qualcosa nel corso degli anni, è che l'imprevisto ha un modo inaspettato di accadere e con un alto grado di frequenza. E l'approccio migliore per proteggersi dagli imprevisti è il mantenimento di un portafoglio disciplinato e diversificato a livello globale e ben diversificato per asset class.

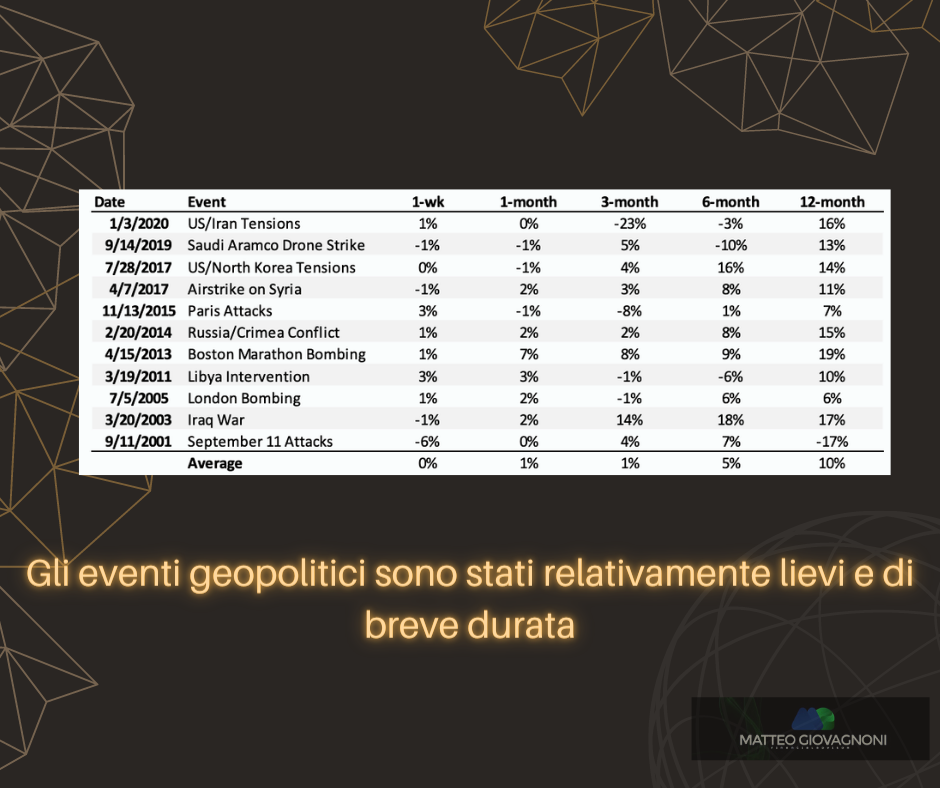

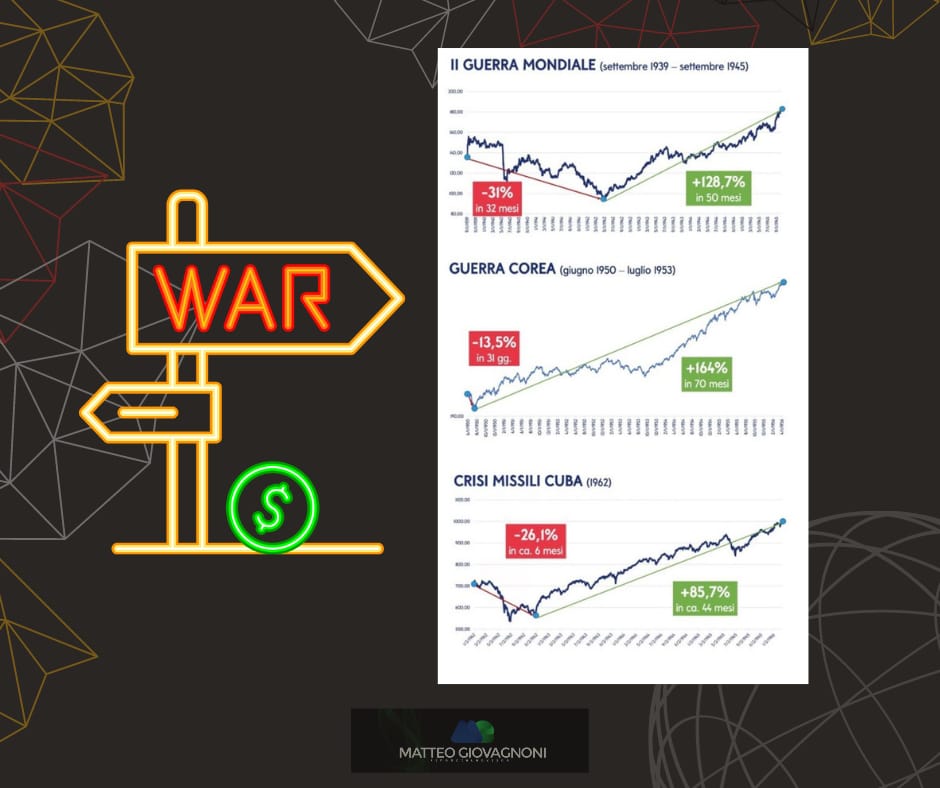

3)Le vendite “geopolitiche” sono in genere di breve durata

La storia del mercato include un'incredibile abbondanza di crisi geopolitiche, finanziarie ed economiche. Le vendite geopolitiche sono state in genere di breve durata. Un recente studio di Vanguard ha mostrato che, a partire dalla crisi di Suez del 1956, le azioni statunitensi hanno guadagnato in media il 5% entro sei mesi dall'iniziale svendita geopolitica e il 9% entro un anno. Anche la crisi missilistica cubana del 1962 – probabilmente la più grave crisi geopolitica dalla fine della seconda guerra mondiale – ha visto le azioni statunitensi inizialmente diminuire di un 5% relativamente mite per poi tornare al 21% sei mesi dopo. Allo stesso modo, la storia più recente non ha visto mancare crisi geopolitiche; e quando osserviamo i dati, ciò che vediamo è che le crisi geopolitiche hanno avuto la tendenza ad essere di durata relativamente breve e che, nel tempo, i mercati hanno continuato a premiare gli investitori disciplinati.

Conclusione

Niente di tutto questo deve trascurare o minimizzare in alcun modo l'indicibile tragedia umana che si sta svolgendo in Ucraina. La guerra è sempre e ovunque orribile, e in genere è un gioco a somma negativa senza vincitori. Tuttavia, i vantaggi per gli investitori sono che i mercati, nel tempo, premiano coloro che:

- resistono (1) al market timing;

- (2) rimangono diversificati, sia geograficamente che tra asset class;

- (3) rimangono disciplinati di fronte alle crisi geopolitiche.

SFATIAMO QUALCHE MITO

???? ????? ??? ?? ??????? ?????? ?? ??', ?? ???????????? ??? ?????' ??? ?????.

Da inizio anno con -10% generalizzato su quasi tutti in mercati azionari globali (ed anche peggio) e con le obbligazioni in territori negativo (vero pericolo ad oggi) la paura è tornata ad aleggiare tra gli investitori.

A dire il vero, non dovrebbe fare molto paura, visto che nemmeno troppo tempo fa abbiamo vissuto il ribasso più forte e repentino della storia a Febbraio/Marzo 2020 ma tendiamo a dimenticare lasciando spazio alle emozioni del presente.

C'è anche da dire che in tempi come questi si può essere tentati di dire "mantieni la rotta" o " Continua a comprare ", e sono il primo a farlo, ma so che è più facile a dirsi che a farsi.

Razionalmente, però, c'è da dire anche che:

???? ?????? ??????? ?? ???????, ??? ???????????, ?????? ??? ?? ??????? ????????? ??? ??????? ??????.

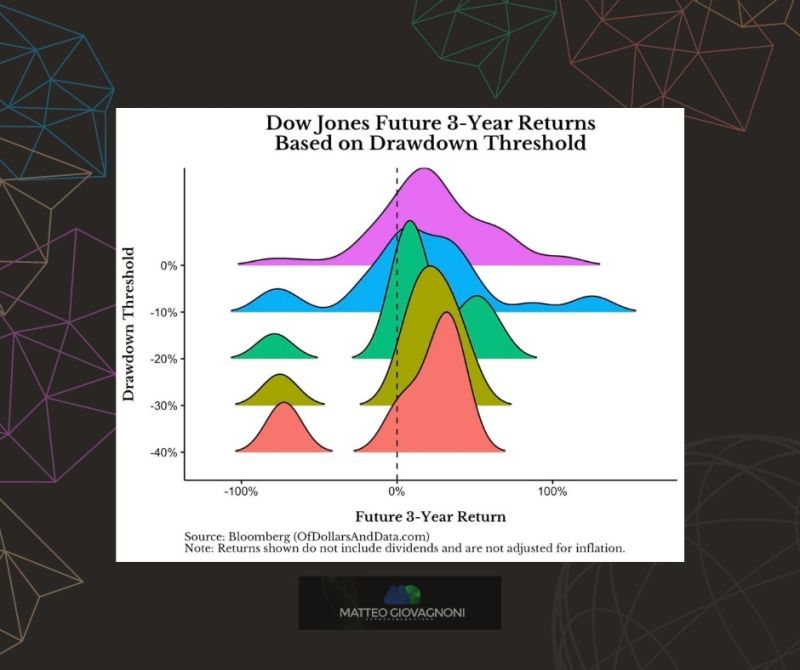

Il grafico prende in esame vari ribassi dell'indice DowJones dal 1915 e percentuale di ritorno positivo nei successivi 3 anni.

Come puoi vedere, i rendimenti a 3 anni tendono ad essere positivi indipendentemente dall'entità del calo iniziale del mercato. Ancora più importante, questi rendimenti tendono ad essere più positivi a seguito di cali di mercato più ampi .

L'unica eccezione, rappresentata dalla "gobbe" a sinistra dello zero, è stata la Grande Depressione dove le cose non andarono bene nel breve-medio termine (3 anni). Ma perchè dovresti investire in azionario nel medio termine? Prenderesti solo più rischi.

Possiamo dire quindi che la maggior parte degli investitori pensa a questi cali nel modo sbagliato?

Direi proprio di si, in primo luogo perchè nel breve-medio termine anche i peggiori ribassi si trasformano in rendimenti maggiori e anche se dovessimo trovarci in una nuova grande depressione (eventi che succedono 1 volta in un secolo) ragionare nel LUNGO PERIODO resta il naturale salva-investimento.

Ricorda sono due i maggiori pericoli per i tuoi investimenti e che devi evitare:

1) l'eccessiva emotività (paura ed avidità sono gli estremi)

2) porti le domande sbagliate.

Mercati in rosso da inizio anno…e ora che fare?

Era il 24 febbraio quando la Russia decide di invadere il suolo ucraino, oggi spostando lo sguardo sui due indici principali globali notiamo che:

- Euro Stoxx 50 è in perdita del -14,55% da inizio anno ma solo del -4,42% dall’inizio del conflitto

- S&P 500 è in perdita del -10,25% da inizio anno ed in pareggio dall’inizio del conflitto.

I numeri ci dicono che i mercati in maniera generalizzata da inizio anno hanno perdite del 10% prima del conflitto per motivi riguardanti l’inflazione ed aumenti dei tassi di interesse. Mentre dall’inizio degli scontri in terra ucraina hanno preso direzioni diverse anche per questioni geografiche essendo l’Europa più vicina e interessata economicamente dalla vicenda.

E’ evidente, come succede sempre, che il mercato ha iniziato a dare un prezzo ad uno scenario economico differente per l’Europa con una probabilità di Stagflazione (Inflazione alta e crescita economica in rallentamento) stimata oggi al 50%.

Non possiamo dire se sarà questo lo scenario essendo ancora poco direzionali le probabilità ma guardando il passato sicuramente stiamo entrando in una fase di mercato adatta per accumulare azionario.

Se hai liquidità, o meglio riserve lasciate ad hoc, l’occasione è ghiotta per costruire rendimenti migliori medi futuri per il tuo portafoglio. Senza sottovalutare lo scenario peggiore, ossia la Recessione, dove i mercati hanno raggiunto discese anche del -40% come nel 2008 o del -30% nel 2020 (dovresti ricordarti) puoi iniziare con piani di accumulo anche di 12/24 mesi sugli indici principali sfruttando il beneficio della diversificazione ed eliminando del rischio specifico selezionando singoli titoli o listini.

Avere un piano, essere pazienti e meticolosi occasioni del genere sono pasti ghiotti per ogni investitore visto che, la bella notizia, ogni crisi è stata puntualmente recuperata ed oltrepassata dai mercati con nuova crescita.

Infatti questi crolli sono fisiologici e parte integrante di un percorso di investimento e se gestiti razionalmente e non emotivamente possono diventare occasioni di maggior guadagno nel giusto orizzonte temporale.

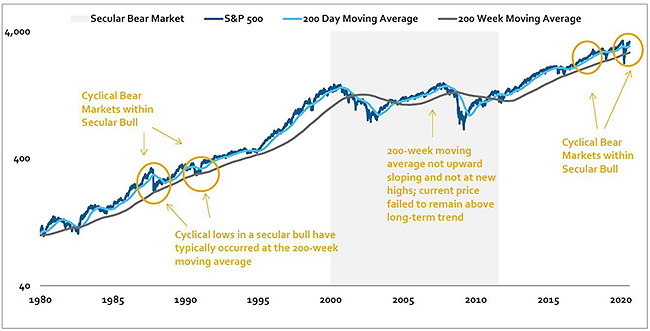

Un ciclo economico infatti è fatto di una fase di crescita o espansione a cui seguirà un picco e un successivo rallentamento che può trasformarsi in una semplice contrazione fino ad arrivare ad una recessione e nei casi più violenti depressione, salvo poi ripartire per una nuova ripresa dopo aver raggiungo il picco minimo.

Quello che non possiamo sapere in anticipo e in maniera netta è la durata di ogni fase di questo ciclo e la simultaneità delle aree geografiche, ci possono essere infatti recessioni globali o locali e viceversa.

L’unico NOSTRO ALLEATO e lo ripeto e scrivo da anni è IL TEMPO, perché secondo la teoria del secular trend, mentre questi cicli si ripetono, la tendenza è al rialzo.

Cosi anche questa volta, come sempre successo in passato, a meno di una guerra nucleare dagli scenari apocalittici (ma a quel punto non penso che sarà l’andamento dei ns investimenti il problema), il ciclo tenderà a ripetersi come dimostrano queste slide su quanto successo in passato in eventi simili.

Avere un portafoglio diversificato e ben costruito negli asset perderà terreno nelle fasi di rialzo rispetto ad un portafoglio speculativo unidirezionale ma sarà più protettivo nelle fasi di discesa e meno rischioso complessivamente, offrendo la possibilità di correggere in corso con scelte tattiche la strategia che porterà all’obiettivo finale.

Sfatiamo qualche mito

Il rischio è quantificabile

Uno degli argomenti che spesso affronto con colleghi e clienti è l'esasperazione nell'affidarsi ad equazioni matematiche per definire il rischio.

Benchmark, rendimenti aggiustati per il rischio (frontiera efficiente) e profili di rischio possono sicuramente aiutare gli investitori a darsi dei parametri di riferimento per prendere delle decisioni nel presente ma anche per gestire la volatilità del portafoglio nella sua vita futura.

Ma ATTENZIONE!

“Il rischio deriva dal non sapere cosa stai facendo”

Come disse una volta Warren Buffett, se ti siedi su queste certezze rischi di perdere di vista quella piccola percentuale di RISCHIO non calcolabile e che può spiazzarti.

Lo stesso Carl Richards scrisse: “Il rischio è ciò che rimane quando hai pensato a tutto”.

Spesso si parla di intervalli di confidenza nelle simulazioni statistiche, e queste variano tra il 90 e 99% di affidabilità. Tradotto, NESSUN METODO HA SICUREZZA AL 100%.

Quindi penso sia necessario affidarsi a sistemi quantitativi come questi a patto che siano affiancati da una forte componente qualitativa nell'investire che essenzialmente riassumerei nelle 2 domande dell'immagine:

- SONO SULLA BUONA STRADA PER RAGGIUNGERTI PER I MIEI OBIETTIVI FINANZIARI?

- COME POSSO RIDURRE AL MINIMO LA PROBABILITA’ DI NON RAGGIUNGERLI?

Farsi queste due giuste domande e conoscere saldamente le risposte ti permetteranno di gestire anche il rischio non quantificabile.

Domani le borse saliranno...o no

"Chi vincerà il campionato Mario?"

"Non ci mettiamo a fare pronostici anzi diciamoci la verità, troviamo una risposta perché ci viene fatta la domanda altrimenti tutti noi sappiamo che non converrebbe farli".

Alla domanda di Massimo Callegari così ha risposto Mario Sconcerti durante la trasmissione Pressing.

Calcio e Finanza sono due mie passioni, e così come per il "pallone" anche le previsioni sui mercati restano un palliativo all'incertezza, perché DICIAMOCI la verità ormai tutti sanno che ragionevolmente saranno stravolte o disattese.

Investire non è un gioco, ma una attività seria.

Cosa farà il mercato domani?

Magari al bar giocando con degli amici ci si può divertire azzeccando una risposta.

Ma alla stessa domanda, in un rapporto professionale, va dato il giusto peso ad ogni singola parola:

"Non lo so, ma molto probabilmente saliranno nei prossimi 10 anni."

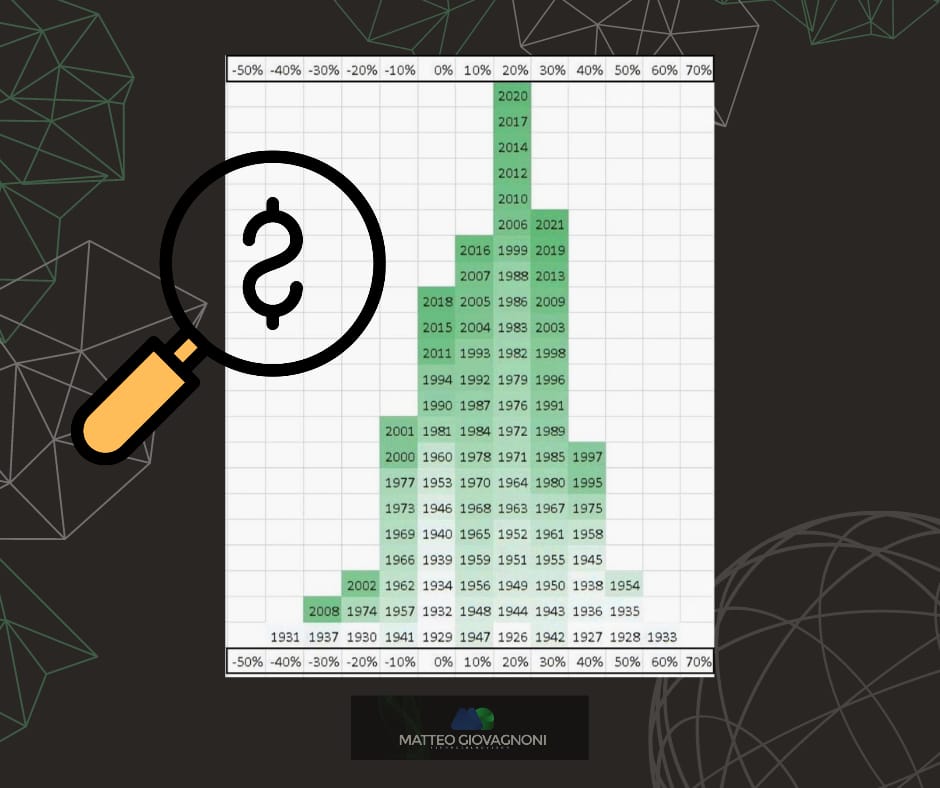

Questa è la risposta razionale che ne deriva dal grafico. Dal 1926 al 2021 lo S&P500 con maggiori probabilità ha ottenuto rendimenti annuali maggiori dello 0%. Addirittura la concentrazione maggiore sta tra il 10-30%.

Verranno inseriti altri paesi tra quelli ostili alla Russia? chiedete a Putin.

Ed Il 2022? Sarà l’ennesimo rettangolo in una qualsiasi colonna del grafico.

Per chi ancora invece vuole alimentare l’atavica umana ricerca di risposte ad eventi fuori dal nostro controllo (rune, viscere ...) che nel mondo moderno è legata ai mercati finanziari con mezzi matematici, statistici o da "esperti paraventi" volentieri condivido una sconvolgente realtà che il nostro cugino primate alla lunga ottiene risultati migliori degli esperti nelle previsioni.

“Una scimmia con gli occhi bendati che lancia freccette su una lista di titoli azionari è capace di creare un portfolio performante tanto quanto uno creato da un esperto”.

La scimmia di Malkiel.

https://www.ilsole24ore.com/art/perche-scimmia-una-moneta-investe-meglio-un-guru-AE7VR4MD

Colgo l'occasione di un augurio per la Festa della Donna.