Il 2020 sarà l’anno della volatilità?

Per il momento no ma la strada è quella giusta.

Tutti i mercati finanziari “giocano” sulla volatilità e le asimmetrie informative, sfidarli cercando di governarli o anticiparli fa cadere sempre in perdite importanti.

Negli ultimi giorni della seconda settimana Giugno abbiamo assistito ad un ritorno della volatilità ed a mercati globali con importanti segni rossi in chiusura.

E come funghi puntualmente si riaffacciano sui mezzi di informazione venditori di segnali predittivi o professionisti nella vendita di doti divinatorie inesistenti piuttosto che di professionalità.

Parlo ovviamente con cognizione di causa perché alla fine nessuno ha mai il coraggio di pubblicare i risultati di tali doti. Per questo oggi vorrei fare con voi un ragionamento razionale per arrivare ad un pensiero da investitori maturi.

Prendiamo ad esame lo S&P 500, per la quantità di informazioni a disposizione e l’efficienza del mercato.

Già ho scritto in precedenza del maggior rischio che si assume un investitore facendo market timing ed ancora di più un consulente, che dovrebbe in primis proporre protocolli che riducano al minimo i pericoli per chi investe.

Perdere SOLO 10 dei migliori giorni nel decennio 1993-2013 dimezza il rendimento medio annuo.

Restando semplicemente fermo, rispettando il piano di 10 anni che avevi concordato con il tuo consulente finanziario avresti ottenuto un rendimento del 9,22% annuo. Andando dietro a sensazioni, mal di pancia o a chi ti vende di saper leggere prima il mercato e perdendo 10 dei migliori giorni in 10 anni il tuo rendimento medio annuo sarebbe sceso a 5,49%.

Perché ti sto dicendo questo?

Adesso ci arriviamo.

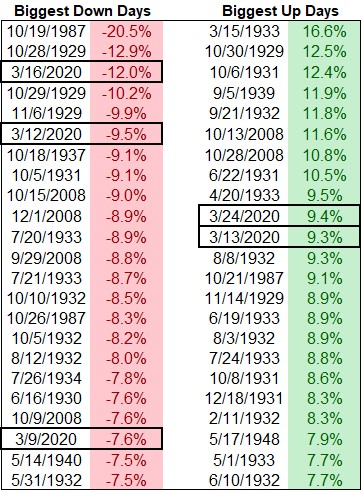

Questo 2020, e siamo solo a metà, per il momento ha 3 delle 25 peggiori perdite e 2 dei 25 maggiori guadagni per lo S&P 500 dal 1928:

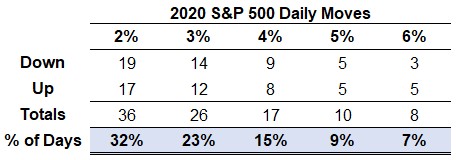

Anche i giorni con grandi variazioni non scherzano mica:

Ci sono state 26 variazioni giornaliere del 3% o più. Negli ultimi 7 anni, ce ne sono state solo 8 in totale.

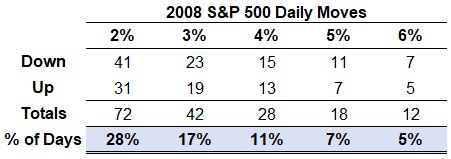

Tanti di voi si ricorderanno l’ultima crisi del 2008. In questo momento siamo sostanzialmente allo stesso punto:

A tanti di voi avranno detto che semplicemente restando fermi nel 2008 avreste recuperato tutta la perdita nel 2009 e magari partecipato al seguente mercato rialzista, tra i più forti di sempre.

In due anni circa si sarebbe ripianato tutto, e anche la perdere solo qualche giorno avrebbe compromesso il recupero senza tener conto ai meccanismi mentali che si innescano una volta usciti dal mercato e la ricerca del giusto momento per rientrare.

Ragionando sul presente, questo 2020 resterà tra gli anni più imprevedibili e volatili della storia con una discesa di oltre il 30% in 40 giorni circa e una seguente risalita del 45% in 50 giorni.

In 90 giorni abbiamo vissuto a dei movimenti di mercato come quelli del biennio 2008/2009.

Ricordi all’inizio la tavola relativa a quanto influisce perdere solo 10 dei giorni migliori in un decennio?

La metà del rendimento medio annuo.

Secondo te pensi sia realmente possibili indovinare esattamente anche 2/3 giorni migliori o peggiori in 90? ed in anticipo?

Secondo te vale la pena prendersi questo rischio?

Come gestire i bias cognitivi

“Investire non significa battere gli altri nel loro gioco. Si tratta di controllarti nel tuo stesso gioco. "

—Jason Zweig, editorialista di investimenti e finanza personale per il Wall Street Journal

Sebbene i pregiudizi siano radicati nella nostra psiche emotiva, i grandi investitori seguono rigide discipline di investimento per ridurre l'impatto delle loro emozioni.

I pregiudizi emotivi infatti tendono ad essere difficili da correggere perché sono radicati nella nostra psiche emotiva. A tale fine, i grandi investitori seguono rigide discipline di investimento per ridurre l'impatto delle loro emozioni. Come osserva Buffett "La qualità più importante per un investitore è il temperamento, non l'intelletto".

Ecco sette pregiudizi e suggerimenti comuni per affrontarli.

1. Distorsione da avversione alla perdita

Molti investitori manifestano avversione alla perdita, che si riferisce alla tendenza a preferire evitare perdite all'acquisizione di guadagni. In breve, gli investitori hanno difficoltà a far fronte alle perdite. L'espressione "perdite si profilano più grandi dei guadagni" riassume questo pregiudizio. Ad esempio, se perdi $ 10.000 contro un guadagno di $ 10.000 su un investimento, la ricerca mostra che il dolore provato dalla perdita è psicologicamente maggiore della soddisfazione o del piacere di un guadagno equivalente

Rimedio: un approccio per affrontare l'avversione alle perdite è considerare i meriti di ciascun investimento. Chiediti, compreresti questo investimento oggi? Se la risposta è "no", allora perché lo tieni? Un altro approccio è quello di parlare con un consulente di investimento fidato sulle aspettative del mercato e su come gestire le emozioni, specialmente durante le flessioni del mercato. Una terza tattica è quella di impostare e seguire le linee guida prestabilite per quando vendere un vincitore o un perdente e attenersi a loro, non importa come ti senti nel momento.

2. Distorsione da regressione-avversione

L'avversione di rammarico è l'indecisione e l'incapacità di agire a causa della paura di sperimentare risultati negativi. Gli investitori avversi al rimpianto temono di acquistare i beni sbagliati (errore di commissione) o di non acquistare i beni giusti (errore di omissione) perché vogliono evitare il dolore emotivo legato al prendere decisioni sbagliate.

Facciamo un esempio. Gli investitori che hanno subito perdite recenti potrebbero diventare troppo prudenti per evitare il dolore associato a ulteriori perdite. Possono sviluppare l'abitudine di investire in obbligazioni a breve termine per evitare la maggiore volatilità degli investimenti nel mercato azionario. Rimanendo in investimenti a basso rischio, i loro portafogli hanno un potenziale al rialzo limitato.

Rimedio: per evitare l'avversione al rimpianto, dovresti capire che non prendere una decisione è una scelta per mantenere lo status quo e le tue attuali posizioni in portafoglio. È necessario sviluppare la disciplina per impegnarsi nella pianificazione finanziaria come mezzo per raggiungere i propri obiettivi a lungo termine e riequilibrare periodicamente il proprio portafoglio.

3. Distorsione da autocontrollo

Il pregiudizio all'autocontrollo è l'incapacità di perseguire obiettivi a lungo termine a causa della mancanza di autodisciplina nel breve periodo. Gli investitori possono tentare di colmare il deficit assumendo troppi rischi. La distorsione da autocontrollo può condurre a comportamenti di investimento inefficaci.

Innanzitutto, molte persone hanno una mentalità di gratificazione immediata che li porta a consumare di più oggi a spese del risparmio per domani.

In secondo luogo, il pregiudizio all'autocontrollo porta a una pianificazione inadeguata della pensione. Molti pensionati desiderano aver speso meno, risparmiato di più e iniziato a investire prima. Dopo essere venuti a conoscenza del loro deficit pensionistico, possono correre più rischi nei loro portafogli per rimediare al tempo perso.

In terzo luogo, la distorsione da autocontrollo può comportare uno squilibrio nell'allocazione delle attività. Cioè, a causa di una mentalità “spendi oggi”, gli investitori potrebbero preferire attività che producono reddito, il che potrebbe impedire di raggiungere il livello desiderato di ricchezza a lungo termine necessaria per la pensione.

Rimedio: per ridurre i pregiudizi di autocontrollo, è necessario trovare un attento equilibrio tra obiettivi a breve, medio e lungo termine che si traduca nella valutazione del livello adeguato di risparmio, investimento e assunzione di rischi. Raggiungere questo equilibrio richiede pianificazione. Le persone non hanno intenzione di fallire; semplicemente non riescono a pianificare. Un altro rimedio è mantenere un'allocazione patrimoniale adeguata nel tuo portafoglio per raggiungere i tuoi obiettivi finanziari. Devi impegnarti nel controllo della spesa. Stabilire e seguire un budget può anche aiutare a scoraggiare la propensione al consumo eccessivo. Un suggerimento finale è quello di pagare prima di tutto mettendo da parte un certo importo di fondi ogni periodo a fini di investimento.

4. Distorsione da eccessiva fiducia( Overconfidence )

Sebbene avere un'immagine di sé positiva possa essere utile, può anche portare a decisioni di investimento scadenti. La distorsione da overconfidence è una credenza eccessiva nei propri giudizi e capacità. Gli investitori troppo fiduciosi credono di sapere più di quello che realmente sanno. Molti investitori sono troppo sicuri anche quando hanno torto. Pertanto, spesso sopravvalutano le proprie capacità ma sottovalutano i rischi reali di una decisione. Sebbene l'ottimismo eccessivo e l'eccesso di fiducia siano correlati, rappresentano due distinti comportamenti distinti. L'eccessivo ottimismo implica la convinzione che gli eventi futuri hanno più probabilità di essere positivi che realistici. Gli investitori possono fare previsioni audaci a causa del loro ottimismo. Non sorprende che questo comportamento contribuisca alle bolle del mercato, poiché gli investitori eccessivamente ottimisti ritengono che il mercato continuerà a crescere.

Il pregiudizio all'autoattribuzione è la tendenza ad attribuire successi alle proprie scelte (pregiudizio che si autoalimenta) e incolpare i fallimenti su altri e fattori esterni (pregiudizio auto-protettivo). In altre parole, gli investitori si riconoscono per le "cose buone" che accadono e incolpano gli altri per le "cose cattive". In realtà, una buona prestazione può derivare più dalla fortuna che dall'abilità, il che dà origine al detto "mai confondere i cervelli per un mercato rialzista". Tuttavia, gli investitori vogliono mantenere un'alta autostima e sentirsi bene con se stessi. Questo modello comportamentale li influenza a esagerare le loro capacità e ignorare i loro errori.

Rimedio: Per superare la fiducia eccessiva, è necessario riconoscere i segni di fiducia eccessiva, come l'attribuzione di alcune "vittorie" a breve termine a conoscenze, abilità o abilità superiori; vantarsi della performance degli investimenti a breve termine; trading troppo; e correre rischi eccessivi. Quando questi segni diventano visibili, è necessario applicare i freni. Tuttavia, è più probabile che un osservatore obiettivo rilevi questi pregiudizi di quanto tu non sia. Fare trading di meno, specialmente in conti imponibili, e diversificare il tuo portafoglio dovrebbe aiutare a frenare il comportamento troppo sicuro. Inoltre, è necessario esaminare attentamente le ipotesi e condurre ricerche adeguate prima di intraprendere qualsiasi investimento. Tenere registri dettagliati degli scambi e la motivazione di ciascuno può consentire di identificare errori e successi personali relativi alla strategia utilizzata. Lo sviluppo di meccanismi di responsabilità come la ricerca di feedback costruttivi da parte di altri può aiutarti a diventare consapevole dei pregiudizi di eccessiva fiducia. È inoltre necessario tenere una mente aperta su altre opinioni e cercare punti di vista alternativi quando si prendono decisioni di investimento.

5. Comportamento del gregge

Gli investitori imparano interagendo con altri come amici, colleghi e consulenti finanziari. Anche i media e Internet svolgono un ruolo nell'influenzare le decisioni di investimento. Tuttavia, le informazioni fornite tendono a non essere sempre analisi approfondite. I media sono spesso di parte, favorendo l'ottimismo nel vendere prodotti dagli inserzionisti e attirare spettatori o lettori. I media spesso si concentrano su storie specifiche per lunghi periodi di tempo, il che può contribuire all'esuberanza o allo sgomento che circonda l'investimento.

Forse il pregiudizio sociale più comune è la pastorizia, che si riferisce alla tendenza a radunarsi insieme, specialmente in condizioni di incertezza. Il comportamento di herding si verifica perché gli investitori avvertono una forte pressione sociale per adattarsi e conformarsi.

Gli investitori alle prime armi sono particolarmente sensibili alla pastorale perché possono credere che gli altri ne sappiano più di loro, quindi seguire la folla ha senso per loro. Tuttavia, avere una mentalità da branco porta all'acquisto quando il mercato è alto e alla vendita quando è basso. Tale comportamento è esattamente l'opposto del mantra comune di investimento "comprare basso / vendere alto". Gli investitori non vogliono essere esclusi da un mercato azionario vincente o in forte aumento, quindi seguono il flusso della folla. La loro esuberanza irrazionale li porta ad acquistare azioni a un prezzo sempre più elevato, che si chiama effetto carrozzone. Alla fine il prezzo del titolo inizia a diminuire quando gli operatori di mercato si rendono conto che è troppo caro e si verifica una svendita. Coloro che hanno acquistato le azioni per motivi irrazionali iniziano a pentirsi dei loro acquisti e temono di perdere i loro soldi, quindi iniziano a vendere.

Come notò una volta Friedrich Hayek, un economista e filosofo austriaco-britannico, "Quando una visione diventerà una visione di maggioranza, non sarà più la migliore: qualcuno avrà già avanzato oltre il punto raggiunto dalla maggioranza". Il comportamento della pastorizia contribuisce anche al mercato azionario e ad altre bolle, quando i partecipanti al mercato spingono i prezzi al di sopra del loro valore intrinseco rispetto ad alcuni sistemi di valutazione.

Rimedio: sono disponibili diverse strategie per affrontare il comportamento di gregge. Anche se potresti non voler essere escluso da una tendenza del mercato, dovresti mettere in discussione la saggezza della folla. Per evitare il richiamo della psicologia della folla, puoi resistere seguendo la mandria o saltando sul carro facendo le tue ricerche prima di investire. Potresti anche considerare di adottare un approccio contrarian in cui fai il contrario di quello che fanno tutti gli altri. L'uso di un approccio contrarian può consentirti di capitalizzare su ciò che gli altri potrebbero trascurare. Come osserva l'Oracolo di Omaha Warren Buffett, "Sii spaventato quando gli altri sono avidi e avidi quando gli altri hanno paura." Tuttavia, dovresti basare le tue decisioni sui fondamenti, non sull'ottimismo.

6. Distorsione da illusione di controllo

La tendenza all'illusione del controllo è la tendenza a sopravvalutare il tuo grado di controllo o influenza sugli eventi esterni. Agli investitori piace pensare di avere un maggiore controllo sugli investimenti di quanto non facciano realmente. Sebbene tu abbia il controllo sulle allocazioni delle risorse, sulla selezione dei titoli e sui tempi di mercato, non hai il controllo sugli esiti derivanti da queste decisioni. Questo pregiudizio può comportare un trading eccessivo e un'eccessiva fiducia e può anche impedire agli investitori di apprendere dai propri errori e di essere sensibili al feedback.

Rimedio: per ridurre l'illusione del controllo, è necessario attenersi a un piano di investimenti ben congegnato ed evitare scambi inutili. Puoi anche chiedere l'opinione degli altri e tenere un registro degli scambi per vedere se riesci a controllare i risultati di investimento. Una volta che ti rendi conto che il tuo controllo sui mercati e gli investimenti è illusorio, puoi iniziare a praticare la flessibilità e conservare la tua energia per quelle questioni sulle quali puoi esercitare influenza

7. Effetto di ancoraggio

L'effetto di dotazione è la tendenza a sopravvalutare le attività che già possiedi. Gli investitori spesso si aggrappano ai beni per familiarità, conforto o attaccamento emotivo. Cioè, hanno difficoltà a separarsi dalle cose una volta che diventano parte di esse. Ad esempio, qualcuno che eredita le azioni di un genitore o di un parente stretto può rifiutare di vendere a causa di legami emotivi. Un altro esempio è quando un investitore detiene un'attività troppo a lungo e probabilmente perde denaro nel processo quando sono disponibili investimenti più appropriati.

Rimedio: per gestire l'effetto di ancoraggio devi prima fare un passo indietro e determinare perché un bene è significativo per te. Cioè, hai identificato il motivo del tuo attaccamento. Successivamente, è necessario determinare se l'attività corrente è appropriata per il proprio portafoglio. In altre parole, dovresti decidere se mantenere un'attività influisce negativamente sull'asset allocation complessiva. In tal caso, è necessario sostituirlo con un investimento più adatto. Per contrastare l'effetto di dotazione per i titoli ereditati, ponetevi la seguente domanda: Se riceveste liquidità come parte di un'eredità, quale parte assegnereste per acquistare il titolo ereditato? Se la tua risposta è scarsa o nulla, questa consapevolezza potrebbe fornire un incentivo a vendere l'attività ereditata. ▪

Il giusto approccio al “mattone” come investimento

Investire negli immobili è una delle prerogative di della cultura italiana, ma spesso si eccede dimenticando di considerare il mercato immobiliare esattamente come tutti gli altri strumenti finanziari. Approfondiamo i fattori positivi e le criticità come per qualsiasi altro investimento.

5 fattori da considerare sempre

I fattori più importanti da esaminare per investire in immobili sono almeno cinque:

- la valutazione degli immobili a rivalutarsi nel tempo

- le tasse e le imposte

- la locazione

- la manutenzione

- l’illiquidità dell’investimento.

Nel patrimonio e nella gestione dello stesso diventa essenziale detenere un atteggiamento lungimirante che consideri un’ampia diversificazione degli investimenti tra molteplici strumenti finanziari, in modo da ripartire i pericoli evitando una eccessiva concentrazione in un settore o in una asset class. Allo steso modo avere grandi concentrazioni patrimoniali in immobili può sbilanciare in maniera preoccupante il portafoglio patrimoniale verso i rischi di una sola asset class.

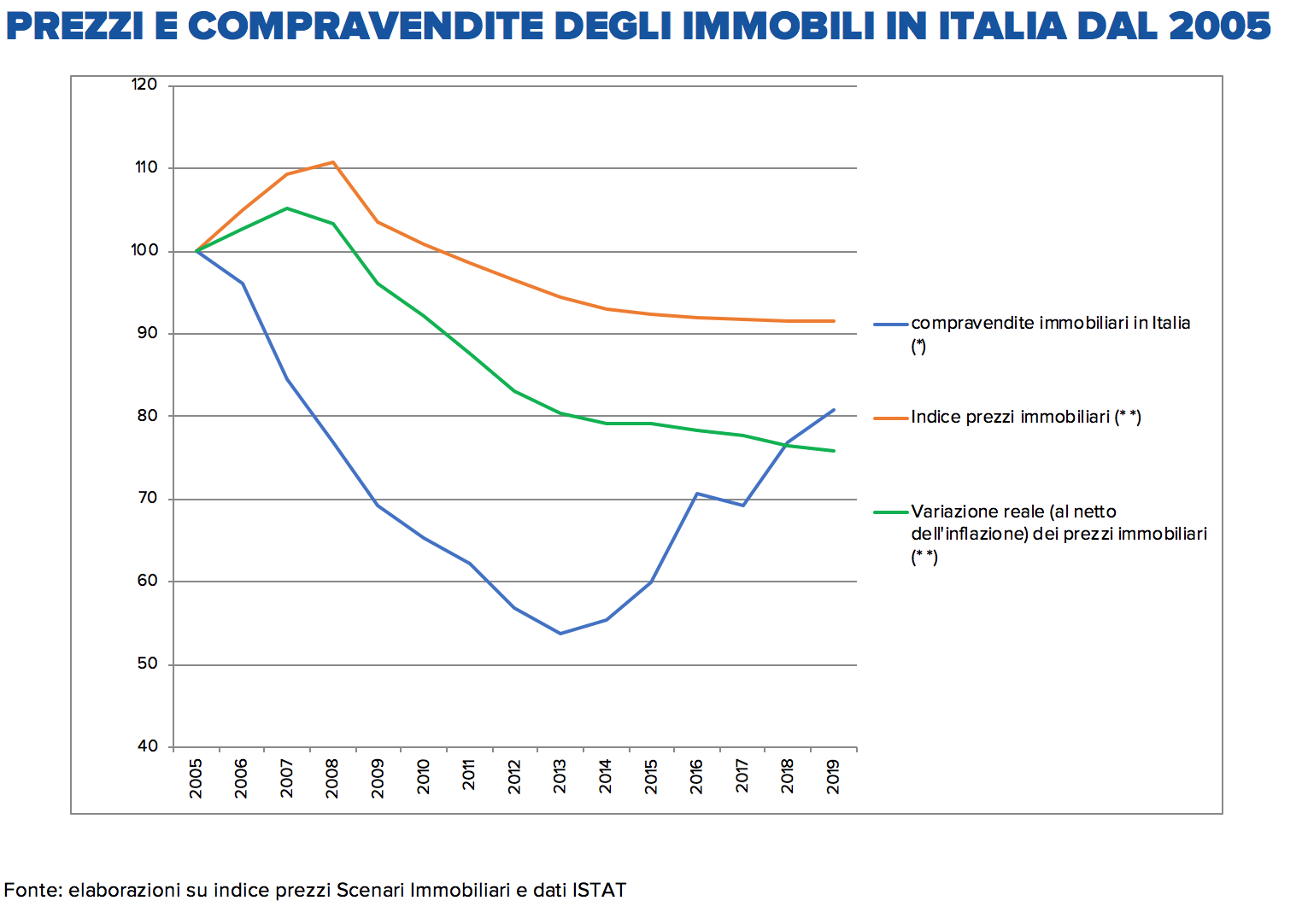

Il grafico sopra prende in esame gli indici immobiliari dal 2005 ad oggi sia a livello di prezzo che di numerosità delle compravendite. Investire in immobili viene da sempre considerato un atteggiamento sicuro e stabile nella mente dell’italiano ma i numeri non dicono ciò.

Negli ultimi 15 anni il valore di un immobile in Italia è sceso in media del 10%: tenuto conto anche dell’effetto dell’inflazione, la perdita di potere d’acquisto di un investimento in immobili nel nostro paese è ammontata dal 2005 a oggi a circa il 26%.

L’immobile è si sempre restato la, facilitando alla nostra mentre l’associazione a qualcosa di solido ma poi bisogna fare i conti con il mercato e riaffacciarsi alla realtà dei fatti.

Immobili ed azioni nel tempo

Uno studio del 2017 della Federal Reserve Bank of San Francisco (“The Rate of Return on Everything, 1870–2015”) che ha analizzato i tassi di rendimento reali delle attività finanziarie e immobiliari, dal 1870 al 2015, in 16 paesi del mondo conferma come nel lunghissimo termine, l’investimento in immobili si dimostra meno remunerativo rispetto alle azioni.

Come si può leggere nella tabella seguente, risulta che in Italia dal 1950 al 2015, il rendimento medio annuo reale delle azioni si sia attestato nel nostro paese al 6,18% contro il 5,55% di quello dell’immobiliare, mentre dal 1980 al 2015 il mercato azionario si è apprezzato in media del 9,45% contro il 4,57% dell’immobiliare.

TASSO DI RENDIMENTO REALE DEL MERCATO AZIONARIO E DI QUELLO IMMOBILIARE

| Paese | Dal 1950 | Dal 1980 | ||

| Azioni | Immobiliare | Azioni | Immobiliare | |

| Australia | 7,57 | 8,29 | 8,78 | 7,16 |

| Belgio | 9,65 | 8,14 | 11,49 | 7,20 |

| Danimarca | 9,33 | 7,04 | 12,57 | 5,14 |

| Finlandia | 12,81 | 11,18 | 16,17 | 9,47 |

| Francia | 6,38 | 10,38 | 11,07 | 6,39 |

| Germania | 7,52 | 5,29 | 10,06 | 4,12 |

| Italia | 6,18 | 5,55 | 9,45 | 4,57 |

| Giappone | 6,32 | 6,74 | 5,79 | 3,58 |

| Olanda | 9,41 | 8,53 | 11,90 | 6,41 |

| Norvegia | 7,08 | 9,10 | 11,76 | 9,81 |

| Portogallo | 4,70 | 6,01 | 8,34 | 7,15 |

| Spagna | 7,11 | 5,83 | 11,00 | 4,62 |

| Svezia | 11,30 | 8,94 | 15,74 | 9,00 |

| Svizzera | 8,73 | 5,64 | 10,06 | 6,19 |

| Regno Unito | 9,22 | 6,57 | 9,34 | 6,81 |

| USA | 8,75 | 5,62 | 9,09 | 5,66 |

| Media non ponderata | 8,24 | 7,46 | 10,68 | 6,42 |

| Media ponderata | 8,13 | 6,34 | 8,98 | 5,39 |

Nota: media dei rendimenti reali annuali. Federal Reserve Bank of San Francisco (“The Rate of Return on Everything, 1870-2015”)

Ad aggravare i rendimenti degli immobili, non conteggiati nella tabella, ci sarebbe anche altri due fattori variabili:

- Tasse e imposte

Se al momento la prima casa resta immune ai trattamenti fiscali, nel caso degli altri immobili il peso di IMU, tasse locali di vario genere, spese condominiali, pagamenti delle utenze domestiche è tutt’altro che trascurabile. In prospettiva, tenendo conto che le seconde case vengono considerate un bene ‘non di prima necessità’, non è affatto escluso che la scure del fisco nazionale e comunale non ricada ancora sugli immobili non prima casa. In tutti i casi, per chi acquista un immobile per affittarlo, le problematiche non mancano. Oltre alle tasse e alle imposte va considerato che il mercato degli affitti in Italia non si è ancora ripreso dalla grande crisi del 2008-2009. Esistono vaste aree dove l’offerta supera di gran lungo la domanda mentre dove avviene il contrario, i prezzi hanno raggiunto quotazioni al mq esagerate. Ad ogni modo, si stima che le diverse voci di tasse, imposte e spese arrivino ad incidere tra il 40% e il 50% del canone di affitto. Inoltre, emerge un elevato tasso di morosità da parte degli inquilini a cui non sempre i proprietari degli immobili possono opporsi per tutelare i propri diritti. - Le spese di manutenzione e l’illiquidità dell’investimento

Per tenere in ordine un appartamento il proprietario deve intervenire in modo frequente sia per preservare il valore commerciale dell’immobile (facciata della casa, imbiancatura, tubature, infiltrazioni ecc.) e sia per rispettare le norme statali e locali, peraltro in continua evoluzione anno dopo anno.

Infine, ma non certo per importanza, va ricordato come la natura degli investimenti immobiliari sia poco liquida. Per vendere la propria casa, soprattutto a un prezzo ragionevole, serve aspettare a volte diversi mesi. Vanno poi aggiunti anche gli eventuali costi di intermediazione che sono abbastanza elevati. L’illiquidità del mercato immobiliare rappresenta un fattore di rischio: chi si trovasse costretto a vendere in poco tempo potrebbe essere portato ad accettare offerte inferiori ai costi sostenuti in partenza, ottenendo una perdita dal proprio investimento. Meglio un’asset allocation con un’ampia diversificazione finanziaria

Alla luce di tutte queste considerazioni con la sola doverosa eccezione della prima casa, per la quale entrano in gioco aspetti personali che possono stravolgere qualsiasi valutazione strettamente economica, è evidente come risulti più efficace una opportuna diversificazione finanziaria. Se si possiede già una prima casa, è sconsigliabile dedicare tutti i risparmi (o gran parte di essi) al settore immobiliare in modo da ridurre notevolmente il rischio del portafoglio complessivo. Un atteggiamento lungimirante è quello di pianificare un’asset allocation che consideri un’ampia diversificazione degli investimenti tra molteplici strumenti finanziari, tra cui una parte che rappresenti pure il real estate globale