SARS, Corona virus e mercati

Nel novembre 2002 il mondo fu sconvolto da una nuova malattia partita dalla Cina. Solo nel luglio 2003 fu dichiarata contenuta. Stiamo parlando della famosa SARS.

Oggi invece siamo alla prese con una situazione similare con il CORONA Virus. Il confronto tra le due situazioni dal punto di vista medico viene fatto in maniera dettagliata qui, noi vediamo il riscontro sui mercati.

Partiamo da un fondamentale presupposto, nessun investitore può paragonare le due situazioni per prendere decisioni perchè fortemente differenti e ci viene in aiuto pure CNBC con questo bell'articolo.

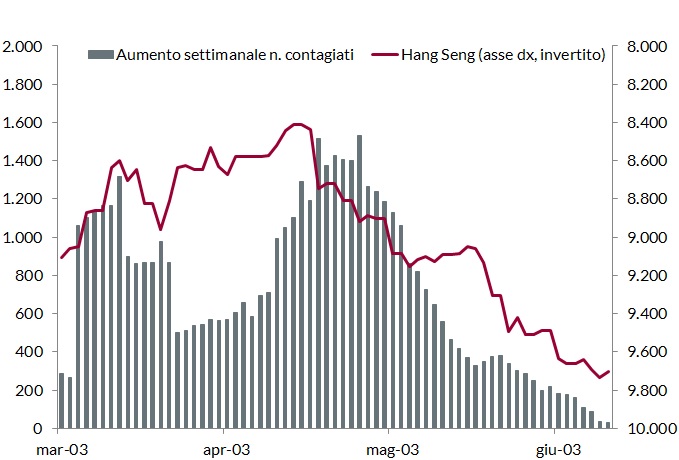

Durante la SARS, infatti, i mercati vissero un panico iniziale, a cui segui un momento di lateralità e ripresa considerando anche i venti di guerra dello stesso periodo. L'indice cinese, Hang Seng, in particolare fu strettamente correlato alla percentuale di contagi come da grafico:

Grafici simili anche per il Corona virus ma...

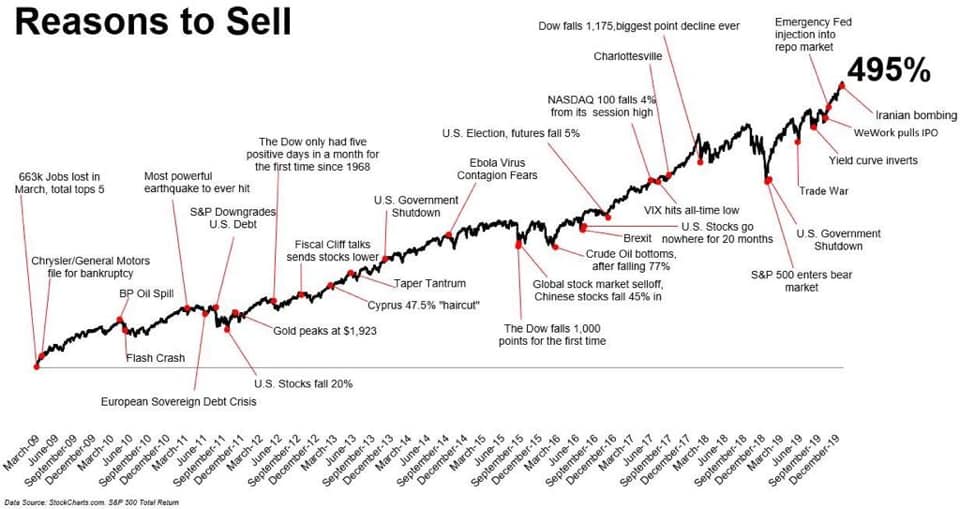

I driver del mercato sono cambiati, nel 2020 la banca centrale cinese la fa da padrona e non il numero di contagi. Non solo a livello locale ma anche globalmente la situazione si replica ed è evidente dal fatto che nonostante dati di rallentamento, terza guerra mondiale sfiorata e pandemia alle porte i mercati continuano per la loro strada.

I players finanziari oggi

Chi guida i mercati dell'ultimo decennio? La risposta a questa domanda è fondamentale per capire il contesto globale e iniziare un processo che porti ad investire oggi.

I maggiori "player" oggi sono 3:

- BANCHE CENTRALI, dopo la crisi del 2008 le istituzioni hanno preso sempre più fortemente la "guida" dei mercati interni e non solo facendo da salva crolli e/o dopanti per la spinta economica

- BIG TECH, la silicon valley americana e le altre super potenze tecnologiche ormai detengono capitali pari ad intere borse finanziarie e spesso negli ultimi anni hanno fatto da locomotive per interi mercati e forse dando una nuova fisionomia ai cicli di mercato essendo abbondante la concentrazione sui servizi

- POLITICA, la finanza nell'ultimo decennio ha preso sempre più una verve politica. Avete presente i mercati come si muovono ad un temuto Tweet di Trump? o alle elezioni italiane?

Come investire quindi?

Sono molteplici le strategie e le tecniche di investimento, ma ho sempre ritenuto che vanno utilizzate quelle giuste al contesto di applicazione.

Sopra abbiamo cercato di comprendere il recente passato ed il presente per giungere a fare delle considerazioni:

- ANALISI TECNICA E FONDAMENTALE, ormai serve solo per leggere il passato o l'immediato presente ma perde di totale attendibilità per prendere scelte sul lungo termine soprattutto. Basta pensare a quante realtà, anche italiane, scontano prezzi incoerenti con i fondamentali o all'ultimo mese dei mercati finanziari globali dove nessuno analizzando il grafico giornaliero o settimanale avrebbe anticipato il movimento futuro ( chi sapeva del rimbalzo della borsa cinese grazie alle manovre dirette sui mercati della banche centrale )

- FUND SELECTION, in contesti di volatilità controllata e bassa non è possibile, o quasi, creare alpha (valore aggiunto rispetto al mercato) da parte dei gestori. Numerose statistiche dicono che solo il 15% nei gestori batte il mercato sotto i 5 anni. Va scemando la percentuale allungando l'orizzonte temporale fino all'1% sopra i 20 anni.

Abbandonate candele e grafici per fare previsioni, e la

gestione attiva per orizzonti di lungo periodo restano solo queste certezze per

decidere oggi sugli investimenti futuri:

- PIANIFICAZIONE, nessuno può influenzare i tuoi obiettivi finanziari se non te stesso

- DIVERSIFICAZIONE, distribuire il rischio tra varie asset class e soluzioni finanziarie trovando il giusto mix e quì l'uso di modelli e le competenze del consulente finanziario diventano fondamentali

- QUALITA', scegliere strumenti di abbiano rating ed informazioni attendibili, trasparenti e fruibili

- COSTI, NON E' SEMPRE VERO CHE CHI PIU' SPENDE MENO SPENDE soprattutto nella scelta dei prodotti finanziari anzi. E' meglio spendere il giusto per il valore aggiunto apportato ed anche qui il consulente finanziario diventa fondamentale nell'ottimizzazione.

Cosa è successo a Gennaio?

News dal mondo ed i miei Lazy Portfolio

ECONOMIA e FINANZA

Il 2020 è iniziato al cardiopalma per gli investitori principalmente per 2 fatti:

- Nei primi giorni del mese si è sfiorata la terza guerra mondiale causata dall'attacco USA in Iran che ha portato all'uccisione del generale iraniano Soleimani che ha portato ad una escalation conclusasi in qualche giorno;

- L'esplosione di una possibile pandemia dovuta dal CORONA VIRUS e che ancora vede l'intero mondo coinvolto.

Potremmo sintetizzare entrambe le situazioni con un grafico che riassume le varie ragione per vendere che hanno tentato gli investitori negli ultimi anno.

Tutti i mercati finanziari ne hanno, oggi il mercato cinese per esempio, ha chiuso con un sonoro -7% arrivando però da 4 giorni di chiusura ed in pieno fermento per le notizie del virus.

E' di questi giorni un articolo su Bluerating dove viene intervistato, sui fatti del mese, il famoso Ray Dalio.

Il fondatore di Bridgewater Associates interrogato a proposito ha risposto così: "Puntare sulla diversificazione oggi è più necessario del solito. Quando non hai una percezione precisa di ciò che sta accadendo, la migliore strategia di investimento è diversificare in modo intelligente tra posizioni geografiche, classi di attività e valute".

Insomma a buon intenditor poche parole!

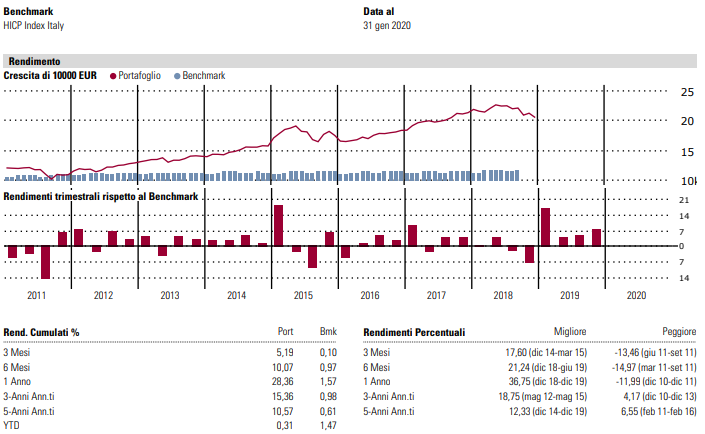

AGGIORNAMENTO MENSILE LAZY PORTFOLIO

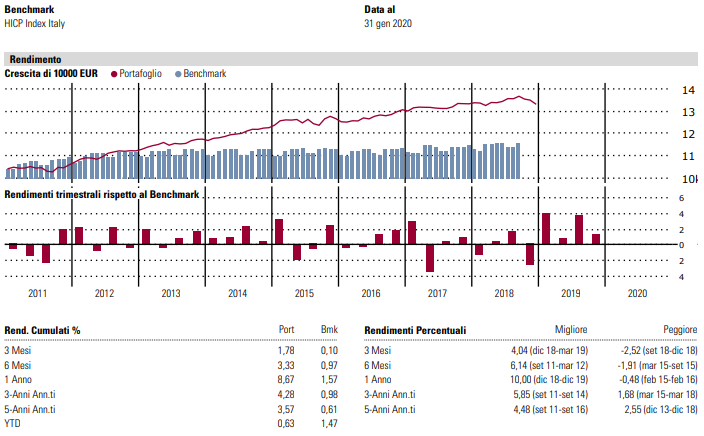

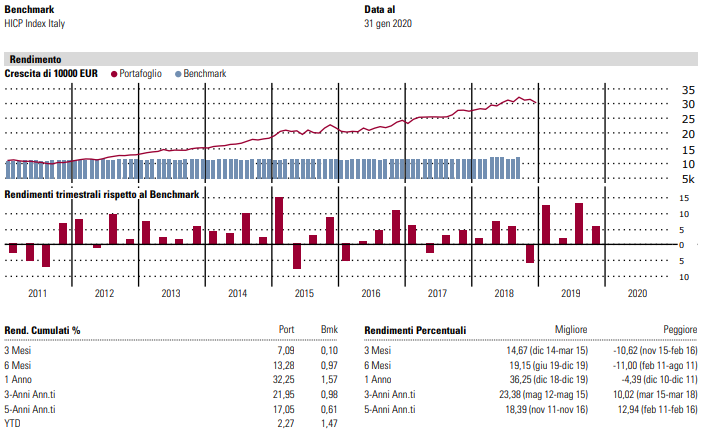

Vediamo come si sono comportati i 3 portafoglio modello LowRisk, Intercropping, MaxDiversification:

LowRisk, bilanciato prudente YTD +0,63 %

Intercropping, bilanciato moderato YTD + 2,27%

MaxDiversification, azionario globale YTD + 0,31%

Corona virus: che fare con gli investimenti

Alla riapertura delle borse asiatiche in profondo ROSSO, ma senza stupore penso sia giusto e doveroso fare il punto della situazione visto che molti investitori mi hanno chiesto consigli sui loro investimenti.

Due le principali risposte che ho dato in base all'esposizione ed all'orizzonte temporale:

- Non hai esposizioni sulla Cina attualmente ed orizzonte temporale lungo, magari è l'occasione aprire una posizione con testa

- Hai l’esposizione sulla Cina allora si possono fare 2 ragionamenti in base al profilo d'investimento partendo da questa foto:

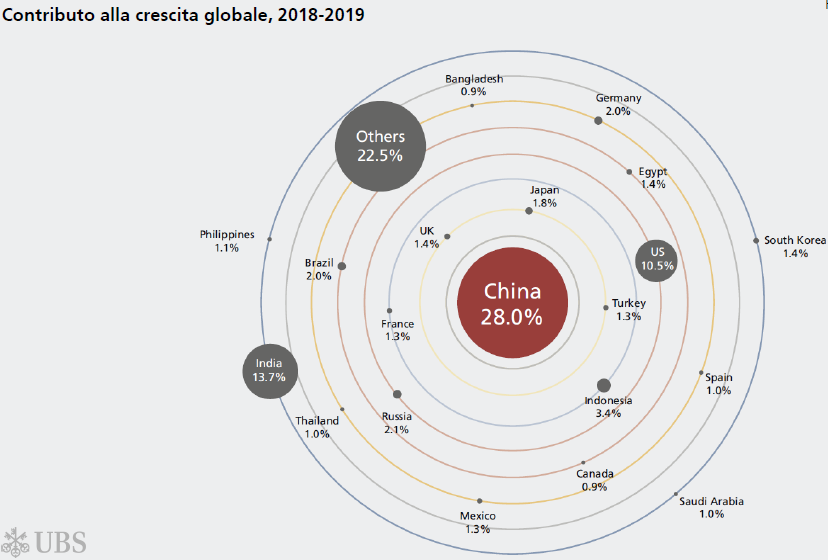

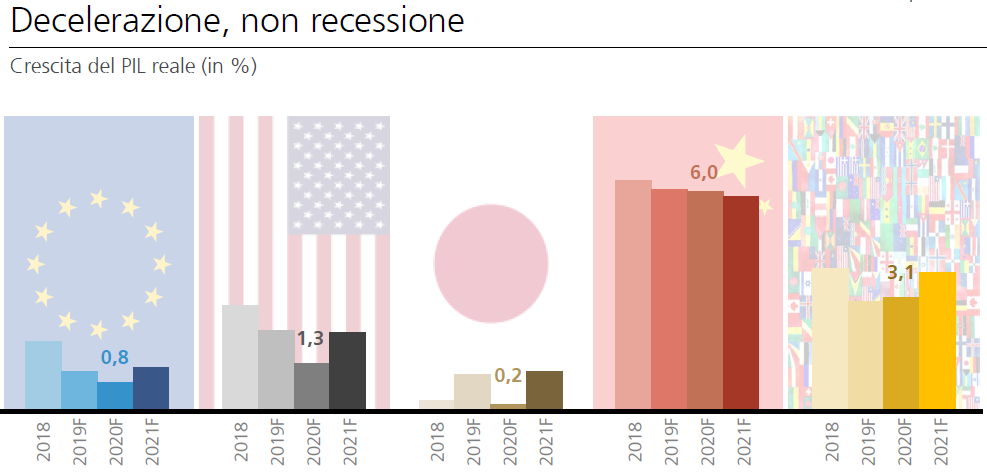

- Profilo dinamico di lungo periodo: mantieni la posizione e se hai liquidità media senza sovraesporti. La Cina è il futuro, con un’economia formata da circa 1.5 Miliardi di persone,una classe media in costante miglioramento e con un contributo alla crescita del PIL globale del 28% con crescita del PIL interno superiore al 5% annuo;

- Profilo prudente: Tutti i portafoglio odierni hanno la Cina come asset, e spero in questo caso con il contagocce, quindi si potrebbe considerare la situazione per portare a casa i profitti maturati negli ultimi anni ( CHE DEVONO ESSERCI) e magari sfruttare lo strumento del piano di accumulo per ricreare una coerente posizione sul mercato cinese.

Razionalmente tutte le considerazioni che dobbiamo fare sulla Cina, così come su ogni altro Paese ed asset, devono basarsi su evidenze e dati concreti come questi:

Analizzando dati e fondamentali, è evidente come la Cina sia certamente una potenza di primo livello globale, nonostante il calo della crescita del PIL reale al 5% per quest'anno.

Numero pazzesco pensando a quello italiano no?

Parlando di investimenti, in conclusione, il consiglio che vi do è uno:

NON ASCOLTATE TG E MEDIA, ma piuttosto concentratevi sui dati come l'inflazione, il tasso di disoccupazione e la crescita del Pil perchè questo è ciò che farà la fortuna di un paese e dei vostri investimenti.