Il paradosso dei tassi negativi

Tra “bazooka” del Quantitative Easing (QE) e Long Term refinancing operation (LTRO) fatti dalla BCE ed una politica monetaria mondiale immersa ormai nella fossa, sempre più profonda, dei tassi di deposito negativi applicati alle banche può succedere che i correntisti si ritrovino a dover pagare una commissione per la liquidità in conto. Ma anche di prendere un mutuo oggi e restituire di meno a scadenza.

In Danimarca stanno infatti progettando mutui per l'acquisto di abitazioni a tasso NEGATIVO.

Oggi è questo il contesto finanziario e prima ce se ne rende conto e meglio si può affrontarlo.

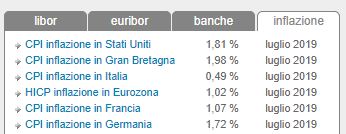

C'è anche di più! Oggi prestare denaro ad uno stato "sicuro" fino a 30 anni significa ricevere a scadenza meno denaro. A pochi giorni dal lancio del Bund trentennale a rendimento negativo la situazione globale ci dice che per i titoli di stato delle Nazioni più virtuose non ci sono rendimenti fino a 10 anni considerando anche l'effetto dell'inflazione.

Può sembrare assurdo agli occhi di un risparmiatore lo so, ma questo è il presente.

Fantasticando, ma neanche troppo, si può pensare che riuscendo ad ottenere un prestito a tassi negativi e lasciando semplicemente i soldi sul conto corrente al tasso dello 0%, mi ritrovo alla fine con più soldi di prima (non considerando qui i costi di gestione del conto corrente).

Non è così pero, bisogna sempre fare i conti con l'inflazione. Tralasciando il target del 2% dell'eurozona, ipotizzando una livello più reale dell'1% comunque ci si impoverirebbe nel tempo.

Come tutelarsi quindi?

Abbiamo visto il contesto attuale, abbiamo preso coscienza della realtà ora vediamo come far vivere nel "presente" il vostro patrimonio con alcuni semplici consigli:

- La giusta liquidità in conto: rimanere liquidi significa perdere potere di acquisto come abbiamo visto. Quindi il giusto per le esigenze reali.

- Sempre più lungo periodo: più tempo per più rischio e soluzioni conseguentemente più redditizie, ma senza dimenticare i dictat della diversificazione e monitoraggio.

- Finanziarsi se utile: indebitarsi troppo è errato ma se chiedo un prestito per una buona ragione ed a condizioni favorevoli è giusto farlo per migliorare la propria condizione di vita.

- Farsi amica la volatilità dei mercati: l'azionario se nel breve per la volatilità che lo caratterizza diventa una "scommessa" , nel medio-lungo termine diventa un potente motore di rendimento con il giusto approccio.

Il Portafoglio All season di Ray Dalio

Ieri commentando l'ennesima riprova che è impossibile anticipare oggi i mercati, col il Nasdaq che apre con un +2,20% e Dow Jones 1,80% , ho scritto in maniera provocatoria del portafoglio all season come la cura per ogni stagione del mercato. Ma quanti lo conoscono?

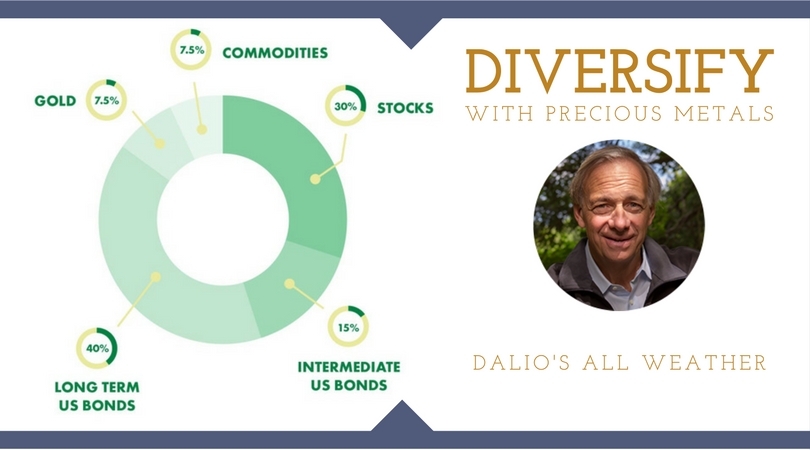

Il portafoglio All season di Ray Dalio è stato reso celebre da Tony Robbins nel suo libro Money master the game.

Le caratteristiche con cui è stato creato nel 1984 gli hanno permesso di produrre ad oggi un rendimento netto annuo del 9.72% con un drawdown massimo del -3.93% (nel 2008, quanto tutto andava a rotoli e i portafogli d’investimento registravano perdite per il 35-40%).

Incredibile vero?

Lo è di più se tale risultato è stato ottenuto con un drawdown così basso.

Il procedimento che ha portato alla elaborazione di questo portafoglio parte da 3 noti presupposti:

- non fare market timing

- non fare previsioni su cosa succederà al mercato

- risk parity

L'ultimo punto in particolare è motivo di grossa riflessione per Dalio che, puntando al controllo del rischio, ragiona sull'ottica che se le azioni sono 3 volte più rischiose delle obbligazioni in un ptf 50/50, il rischio di portafoglio è spiegato dal 95% dalle azioni e dal 5% dalle obbligazioni (insomma non proprio equilibrato).

Ma perchè si chiama portafoglio All season (tutte le stagioni)?

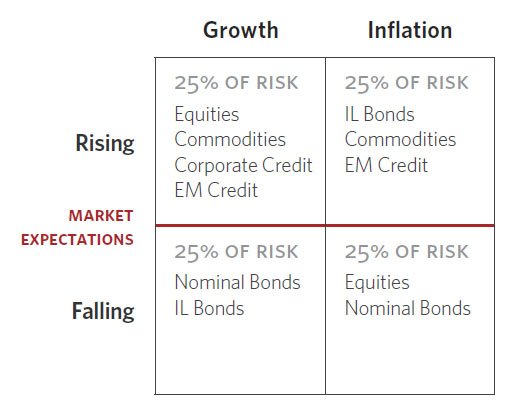

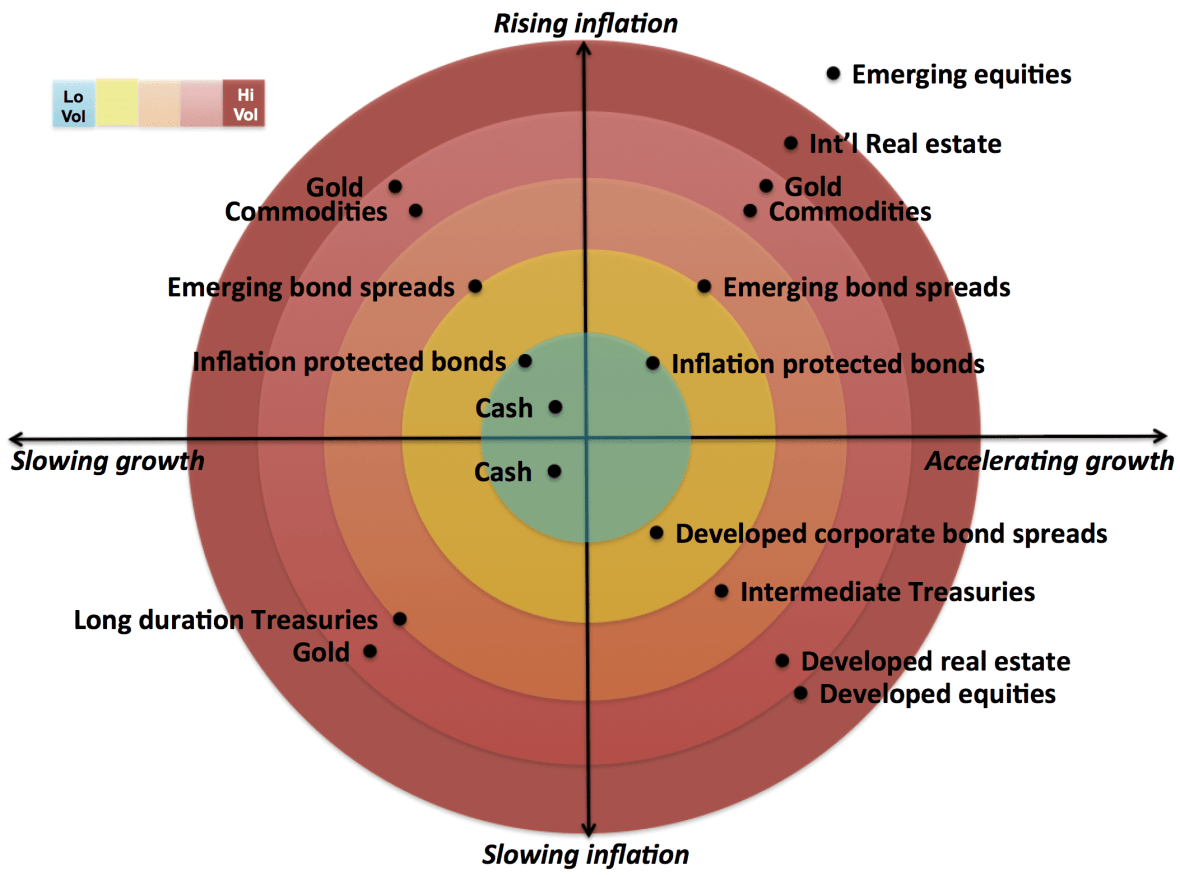

Per Dalio esistono 4 possibili situazioni o stagioni economiche, che condizionano gli investimenti (i prezzi dei vari asset). Solo che al contrario di quanto avviene in natura, non c’è un ordine prestabilito in cui le stagioni si alternano. Queste sono:

- inflazione

- deflazione

- aumento della crescita economica

- rallentamento della crescita economica

Nelle 4 stagioni di Dalio così si muove il prezzo dei beni:

- inflazione superiore alle attese (prezzi in crescita)

- inflazione inferiore alle attese ( o deflazione)

- crescita economica superiore alle attese

- crescita economica inferiore alle attese

Nel quadrante elaborato, Ray mette la stessa % di rischio in ogni quadrante. Facendo così, il portafoglio, non è esposto pericolosamente in nessuna condizione particolare.

Partendo dal presupposto che nelle 4 situazioni ci sono asset che lavorano meglio rispetto ad altre, il quadrante risulta così elaborato:

“oggi possiamo strutturare un portafoglio che si comporterà bene nel 2022, anche se non possiamo assolutamente sapere come sarà il mondo nel 2022”.

Il metodo per eliminare emotività, market timing e disparità di prezzi nel breve periodo, questo è lo scopo di Ray Dalio.

Ma i risultati del portafoglio All season?

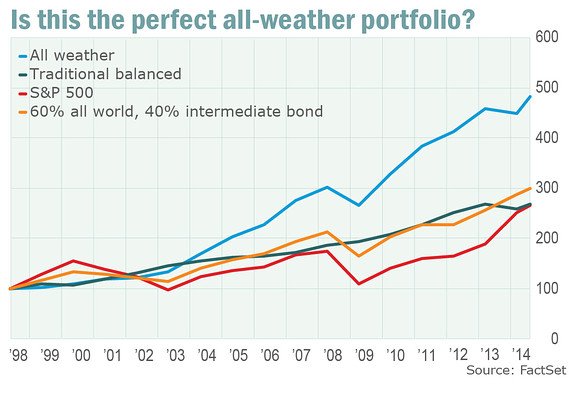

Immagina ci fossimo conosciuti nel 1998 decidendo insieme di investire €100.000 nel modello di Dalio.

Nel 2014 avresti avuto € 500.000, questo ci dice il grafico sopra!

Ma il bello non è tanto il risultato quanto il percorso fatto dall'investimento negli anni.

Con questo portafoglio avresti guadagnato nel 86% del tempo. Ciò significa solo 2 anni negativi. Addirittura nel 2002 mentre lo S&p perdeva il 22% circa, te guadagnavi il 7,8%. Questo è il potere della decorrelazione!

| anno | S&P | All season |

| 2001 | -11,89% | -1,91% |

| 2002 | -22,10% | 7,87% |

| 2008 | -37% | -3,93% |