Nessun mercato al mondo ha solo la marcia in avanti, anzi. Ogni tanto assistiamo a marce indietro più meno lunghe e repentine. Questo è il mercato!

Anche se la destinazione finale è solitamente rialzista, i mercati spesso prendono una strada molto più panoramica per arrivarci. A volte questo significa andare fuori dai sentieri battuti, e altre volte può significare fare un passo direttamente all’indietro per essere riorientati.

Nel gergo dell’investimento, quest’ultima situazione può essere descritta come una correzione del mercato: una variazione del mercato di duration a breve termine tra il -10% e -20%.

Si tratta di declini significativi che possono rappresentare uno “stress emotivo” per gli investitori, in particolare per coloro che hanno poca esperienza.

Rottura di una correzione del mercato

L’infografica di oggi ci viene da Fisher Investments e descrive l’anatomia delle correzioni del mercato, visualizzando anche gran parte dei dati relativi a questi eventi comuni.

La correzione media del mercato è simile a questa:

- Frequenza: in media, c’è una correzione del mercato che si verifica ogni anno

- Lunghezza: la correzione media dura per 71,6 giorni

- Profondità: la correzione media comporta un calo del 15,6%

- Impatto:una correzione spesso provoca aumenti di incertezza, volatilità e allarmismo dei media.

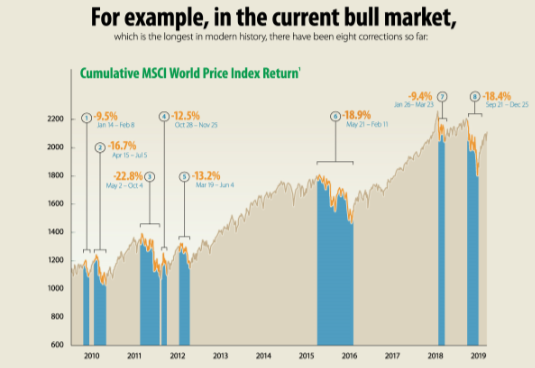

Nell’attuale mercato rialzista, ci sono già state otto correzioni. La più notevole di queste è andata dal 21 maggio 2015 all’11 febbraio 2016 e ha provocato un calo del -18,9% dei prezzi delle azioni.

Bull o Bear?

Una delle maggiori sfide create dalle correzioni del mercato è che sono anche lontane dall’essere semplici.

Le correzioni possono terminare in due settimane, o potrebbero volerci quasi un anno prima che una correzione torni a un mercato rialzista. A complicare le cose, c’è anche la possibilità che una correzione possa trasformarsi in un mercato ribassista – un declino guidato fondamentalmente e sostenuto dove il mercato scende del 20% o più.

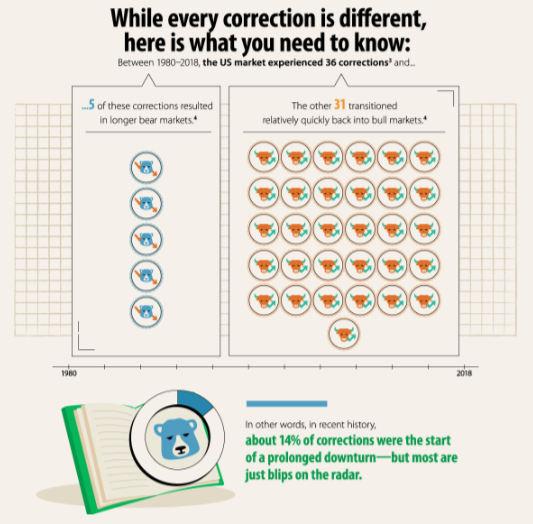

Sebbene ogni correzione sia diversa, i dati possono anche aiutare a tracciare un quadro più chiaro: tra il 1980 e il 2016 ci sono state 36 correzioni nel mercato statunitense, e solo cinque di esse (circa il 14%) hanno prodotto mercati orso più lunghi e sostenuti.

Il rovescio della medaglia, tuttavia, significa che l’86% delle volte, una correzione finisce per essere solo un blip sul radar di un mercato toro altrimenti intatto.

In altre parole, la stragrande maggioranza delle correzioni finisce per offrire agli investitori intelligenti l’opportunità di approfittare dei prezzi più bassi prima che il mercato toro continui a salire.

Questo grafico ci mostra come si ottengano ottime performance abbandonando l’idea di essere i maghi market timing e adottando un piano di accumulo asettico dall’emotività e sistematico…

… Ma soprattutto si riesca a dormire ogni notte tranquilli per i propri investimenti!