La noia dell'investitore vincente

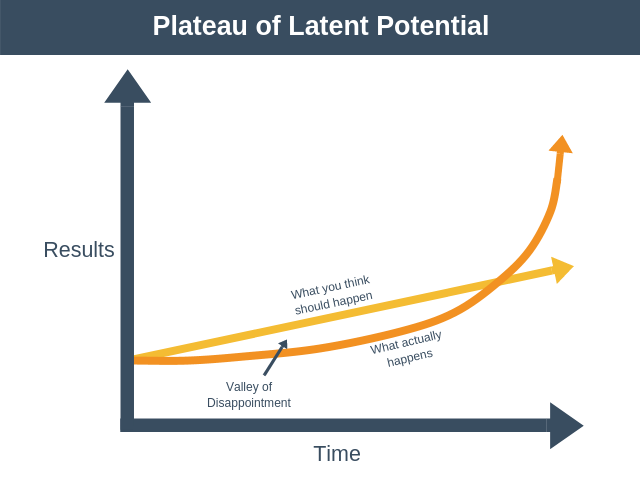

Pianificare per obiettivi e tempo, adottare e mantenere strategie anche in momenti difficili queste sono le principali regole per ottenere risultati positivi. Semplice, ma spesso noioso creando terreno fertile per l'emotività.

La noia duratura è il biglietto vincente per investimenti di successo e lo stesso vale per la maggior parte delle attività.

Una volta in una intervista ad Andrea Pirlo in cui gli si chiedeva a cosa era dovuto la bravura nel calcio piazzato lui rispose: " Finito l'allenamento, mentre tutti i compagni vanno a fare massaggi e doccia io mi fermo mezz'ora, ogni volta, e tiro almeno 30 punizioni da angolazioni diverse".

Le persone di successo sono come il resto di noi. Ogni giorno vivono la loro vita, con abitudini e ripetizioni di gesti e modi. Sempre la stessa "minestra" ma preparata ricercando la perfezione e mangiata sempre come fosse la più buona.

La motivazione giornaliera è il motore principale.

I problemi saltano fuori quando la motivazione scende, e la nostra inclinazione naturale ci porta a cambiare strategia. Questo vale anche per le cose che facciamo bene. La noia, insomma, è un potente agente di cambiamento.

Machiavelli una volta disse: "Gli uomini desiderano la novità a tal punto che quelli che stanno facendo bene desiderano un cambiamento tanto quanto quelli che stanno facendo male".

Potremmo quindi dire che la linea tra successo e fallimento è definita dalla tolleranza alla noia. Ripetere senza fine gli stessi compiti genera eccellenza ma non è per tutti.

Così vale per la vita, per lo sport ed il lavoro ed alla stessa maniera vale per gli investimenti.

George Soros una volta affermò: " Se investire è divertente, se ti stai divertendo, probabilmente non stai facendo soldi. Un buon investimento è noioso. "

Ci sono diversi modi per far crescere la ricchezza nel tempo e nessuno include un QI simile a Einstein o la creatività di Michelangelo.

Sono altre le caratteristiche necessarie per essere investitori di successo:

- Abbandona le mode del momento come le Crypto ed affidati agli indici finanziari

- Sii paziente,ci vogliono anni prima di realizzare i frutti della pianificazione finanziaria.

- Stai lontano dal guardare il tuo conto durante i mercati toro per vedere quanti soldi hai " fatto".

- Mantieni un po' di noiosi fondi indicizzati e respingi il fascino dell'ultimo e più grande gestore di fondi del momento.

- Contribuisci a creare soluzioni di risparmio ricorrente con un importo prestabilito ad ogni stipendio. La costanza ti permetterà di affrontare i momenti del mercato con più sicurezza.

- Disattiva il rumore dei media finanziari e leggi un buon libro o fai un pisolino. ( Entrambi sono migliori per la salute e la ricchezza).

- Dedica più tempo a discutere di pianificazione finanziaria ed efficienza fiscale/assicurativa piuttosto che cercare di capire quale sarà la prossima Amazon.

- Capire di non fare nulla è una strategia potente.

L'emotività e l'eccitazione nelle scelte di investimento hanno distrutto più portafogli rispetto ai peggiori mercati ribassisti. Il noioso INTERESSE COMPOSTO, invece, è il maggior creatore di ricchezza per i tuoi risparmi.

La capacità di attenersi a un programma che rivaleggia con l'eccitazione di guardare la vernice secca determina il successo o il fallimento in un investimento.

La principale minaccia per gli investitori è l'incapacità di far fronte alla noia. La tolleranza a questa diventa essenziale per il risparmiatore.

Pianifica, monitora ed aspetta di raccogliere i meritati frutti.

La domanda è puoi aspettarli?

Come va il mercato azionario?

Mettere soldi duramente guadagnati nel mercato azionario può rendere alcune persone nervose. Ecco perchè è molto importante sapere e conoscere cos'è e come "vive" il mercato azionario. Una maggiore consapevolezza porta il risparmiatore a vivere serenamente i propri investimenti.

È risaputo che una correzione di mercato può verificarsi in qualsiasi momento, e il timore di crolli del mercato può rendere anche gli investitori più esperti a prendere decisioni discutibili.

Se è vero che mettere i tuoi soldi in gioco non è mai facile, il record storico del mercato azionario è praticamente inconfutabile: i mercati statunitensi hanno costantemente operato per lunghi periodi di detenzione, anche risalendo al 19 ° secolo.

Performance di mercato (1872-2018)

L'animazione di oggi arriva da The Measure of a Plan , e mostra le prestazioni del mercato statunitense rispetto a diversi orizzonti temporali di rotazione utilizzando rendimenti annualizzati.

I dati sono stati rettificati per reinvestire i dividendi e l'inflazione.

Utilizzando solo intervalli di tempo di un anno, il mercato può essere un crapshoot. Sfortunatamente, se dovessi semplicemente scegliere un periodo di un anno a caso, ci sarebbe una possibilità significativa di perdere denaro.

Tuttavia, man mano che i tempi si allungano - l'animazione passa a periodi di 5 anni, di 10 anni e poi di 20 anni - la frequenza delle perdite diminuisce rapidamente. Quando arrivi alla finestra dei 20 anni, non c'è un singolo caso in cui il mercato abbia avuto un rendimento negativo.

Perché il tempo conta

In oltre 146 anni di dati, la possibilità di vedere i rendimenti negativi per un dato anno è di circa il 31%.

Questo fatto di per sé è abbastanza allarmante, ma ancora più importante da notare è la distribuzione dei rendimenti in quegli anni di ribasso. Come potete vedere nella seguente tabella tratta da The Measure of a Plan :

Secondo i dati, ci sono stati 10 anni individuali in cui il mercato ha perso oltre il 20%, mentre quelli inferiori sono notevolmente superati dagli anni con rendimenti positivi.

Ciò chiarisce che i tempi sono importanti.

Le performance passate ovviamente non garantiscono risultati futuri, ma il track record storico in questo caso è piuttosto robusto.

Ecco perché gli investitori a lungo termine possono vedere che finché il loro orizzonte temporale viene misurato in decenni, è maggiore la probabilità di guadagnare nel mercato azionario.

Liberati dalla paura del mercato azionario in 7 step

L'attuale mercato rialzista delle azioni festeggia oggi 10 anni di sbalorditivi rendimenti, il che lo rende il più lungo mercato toro di tutta la storia moderna.

I più grandi mercati Bull

| Rango | Mercato in rialzo | Lunghezza |

|---|---|---|

| # 1 | 09'-18 '(corrente) | 120 |

| # 2 | '90 -'00 | 114 mesi |

| # 3 | '49 -'56 | 86 mesi |

| # 4 | '74 -'80 | 74 mesi |

| # 5 | '82 -'87 | 60 mesi |

Comprensibilmente, questo rende molte persone molto nervose.

Ecco i sette fatti che ti libereranno dalla paura dei crolli del mercato azionario attraverso l'analisi di decenni di dati.

Fatto n. 1: in media, le correzioni si verificano una volta all'anno

Per oltre un secolo, il mercato ha visto quasi una correzione (un declino del 10% o più) all'anno. In altre parole, le correzioni sono una parte regolare delle stagioni finanziarie e puoi aspettarti di vedere tante correzioni quanti compleanni per tutta la vita.

La correzione media è simile a questa:

- 54 giorni

- Declino del mercato del 13,5%

- Si verifica una volta all'anno

L'incertezza di una correzione può spingere le persone a commettere gravi errori, ma in realtà la maggior parte delle correzioni è finita prima che tu te ne accorga. Se tieni duro, è probabile che la tempesta passerà.

Fatto n. 2: meno del 20% di tutte le correzioni si trasforma in un mercato ribassista

Quando il mercato azionario inizia a precipitare, si può essere tentati di abbandonare la nave vendendo beni e trasferendoli in contanti. Tuttavia, farlo potrebbe essere un grosso errore.

Probabilmente venderai tutte le tue risorse a un livello basso, proprio prima che il mercato rimbalzi!

Perché? Meno del 20% delle correzioni si trasforma in mercati orso. In altre parole, l'80% delle correzioni sono solo brevi interruzioni in mercati rialzati altrimenti intatti: ciò significa che vendere presto ti farà perdere il resto della tendenza al rialzo.

Fatto n. 3: Nessuno può prevedere in modo coerente se il mercato aumenterà o diminuirà

I media perpetuano un mito che, se sei abbastanza intelligente, puoi prevedere le mosse del mercato ed evitare i suoi discendenti.

Ma la realtà è: nessuno può cronometrare il mercato.

Durante l'attuale mercato rialzista di nove anni, ci sono state dozzine di richieste di arresti del mercato azionario anche da parte di investitori molto esperti. Nessuna di queste chiamate si è avverata, e se avessi ascoltato questi esperti, avresti perso il lato positivo.

L'unico valore degli inventori di azioni è quello di far apparire gli indovini.

- Warren Buffett

Fatto n. 4: il mercato è sempre aumentato, nonostante le battute d'arresto a breve termine

Le correzioni di mercato sono un evento molto regolare. Ad esempio, l'indice S & P 500 - l'indice principale che replica il mercato azionario statunitense - è sceso in media del 14,2% ad almeno un punto ogni anno tra il 1980-2015.

Come l'inverno, queste correzioni fanno parte delle stagioni del mercato. In questo stesso periodo di tempo, nonostante queste cadute temporanee, il mercato ha finito per ottenere un rendimento positivo 27 su 36 anni. Questo è il 75% delle volte!

Fatto n. 5: storicamente, i mercati ribassisti sono accaduti ogni tre o cinque anni

Nell'arco di 115 anni tra il 1900 e il 2015, ci sono stati 34 mercati orso.

Ma i mercati orso non durano. In quel lasso di tempo, hanno variato da 45 giorni a 694 giorni, ma in media sono durati circa un anno.

Fatto n. 6: i mercati Bear diventano mercati rialzisti

Ti ricordi quanto fragile fosse il mondo nel 2008 quando le banche stavano collassando e il mercato azionario era in caduta libera?

Quando hai immaginato il futuro, ti è sembrato buio e pericoloso? O sembrava che i bei tempi fossero proprio dietro l'angolo e la festa stava per iniziare?

Il fatto è che, una volta terminato il mercato degli orsi, i successivi 12 mesi possono vedere guadagni di mercato cruciali.

Le migliori opportunità arrivano in tempi di massimo pessimismo.

- John Templeton

Fatto n. 7: Il più grande pericolo è essere fuori dal mercato

Dal 1996 al 2015, l'indice S & P 500 ha registrato una media dell'8,2% all'anno.

Ma se ti sei perso i primi 10 giorni di trading in quel periodo, i tuoi rendimenti sono diminuiti solo del 4,5% all'anno.

Peggiora! Se ti sei perso i primi 20 giorni di contrattazioni, i tuoi guadagni erano solo del 2,1%.

E se ti sei perso i primi 30 giorni di contrattazione? I tuoi ritorni svaniti nel nulla, cadendo fino a zero!

Non puoi vincere seduto in panchina. Devi essere nel gioco. Per dirla in altro modo, la paura non viene premiata. Il coraggio è

- Tony Robbins

Prima comprenderai questi sette fatti, e prima sarai in grado di prepararti per le ricorrenti stagioni del mercato finanziario, incluso il freddo inverno di ribassi.

7 consigli fondamentali per gestire i propri soldi

La finanza personale è uno strumento essenziale per una corretta gestione del proprio risparmio. Vediamo come massimizzare il tuo capitale grazie a questi 7 consigli.

La finanza personale è uno strumento potente per gestire, ottimizzare e aumentare i propri risparmi seguendo delle semplici indicazioni e un bilancio ben strutturato. Tuttavia, molti italiani alla parola “finanza” scappano via e si nascondono dietro la scusa di una beata ignoranza, presumendo si tratti di concetti incomprensibili.

Ma la finanza personale è un’occasione preziosa che, dalla casalinga al dirigente di banca, aiuta a massimizzare la salute finanziaria personale di ciascuno di noi.

Ecco 7 consigli di finanza personale di cui nessuno dovrebbe far meno nel gestire i propri risparmi.

1. Fatti pagare quanto meriti e spendi meno di quanto guadagni

È semplicistico, è vero, ma è incredibile la quantità di persone che non riesce a seguire neanche questa semplice regola.

Devi conoscere quanto vale il tuo lavoro sul mercato valutando le tue abilità, la produttività, le responsabilità che hai e, soprattutto, il contributo che riesci a portare alla tua azienda. Essere sottopagati anche solo di 1.000 euro all’anno (poco più di 80 ero al mese) può avere un effetto cumulativo significativo nel corso della tua vita lavorativa.

Non importa quanto tu venga pagato, se poche centinaia oppure migliaia di euro, se spendi più di quanto guadagni. Spesso è molto più facile spendere meno che guadagnare di più, e un piccolo sforzo nel tagliare i costi nei vari aspetti della propria vita può portare a grandi risparmi. Non necessariamente bisogna parlare di grandi sacrifici.

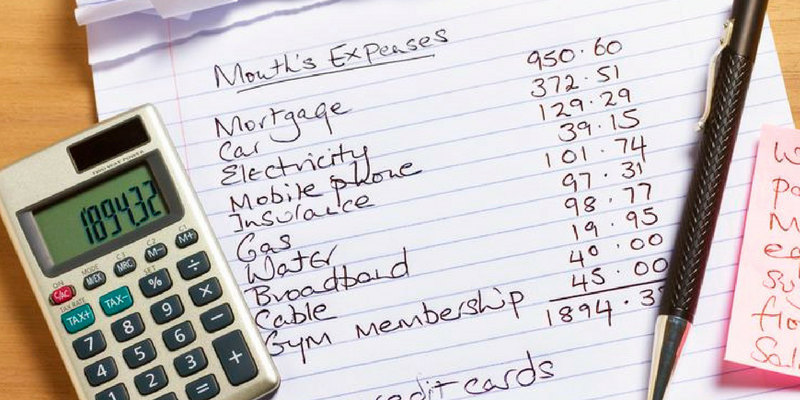

2. Rispetta il tuo bilancio

Budget, piano di spesa, bilancio, chiamalo come vuoi. Come fai a sapere dove e come spendi se non hai un bilancio in cui monitori l’andamento delle tue finanze?

E soprattutto, come puoi tagliare le spese e sapere dove risparmiare?

È il caso di creare e tenere aggiornato un bilancio in una semplice tabella Excel o qualche App dedicata: coraggio!

3. Vacci piano con la carta di credito

Quella tesserina di plastica è così facile da usare, ma non dimentichiamo che si tratta di denaro vero che prima o poi verrà scalato dal tuo conto.

4. Integra la tua pensione

La pensione promessa dall’INPS o dalla propria cassa previdenziale è destinata a scendere ogni anno che passa. Per questo motivo è giunto il momento di informarsi su una pensione integrativa, che fornisca un plus mensile una volta raggiunta l’età pensionabile.

5. Sviluppa un piano di risparmio

Non pensare al risparmio come un “mettere da parte” ciò che rimane del tuo stipendio a fine mese. Pianifica di risparmiare, invece, almeno il 5-10% del tuo stipendio prima di iniziare a pagare le bollette o effettuare altre spese.

6. Investi!

Senza paura e con raziocino informati su come impegnare nelle migliori soluzioni di investimento il tuo risparmio, pianifica e datti degli obbiettivi di investimento.

7. Occhio alla dichiarazione dei redditi

Se la tua dichiarazione dei redditi finisce sempre, e di molto, in debito, allora non stai utilizzando le deduzioni e le detrazioni che l’Agenzia delle Entrate ha messo a disposizione. Il tuo commercialista a riguardo può aiutarti.

La finanza personale può, e deve, migliorare in modo stabile i tuoi risparmi e la tua capacità finanziaria.

Conoscerla ed applicarla è la base per avere le redini della tua vita finanziaria.

TFR: cos’è, quando e a chi spetta

Ogni lavoratore prima o poi si troverà a dover affrontare l'argomento del trattamento di fine rapporto (TFR). Vediamo insieme alcuni punti per saperne di più.

Cos’è il TFR

TFR sta per Trattamento di Fine Rapporto ed è la somma che si matura durante tutto l’arco del rapporto lavorativo e che spetta al lavoratore dipendente – dotato quindi di un contratto di tipo subordinato, sia esso a tempo determinato o indeterminato, del settore pubblico o privato – al momento della cessazione del rapporto di lavoro. Nella vulgata comune, è noto anche come liquidazione.

Il TFR spetta al lavoratore indipendentemente dalle ragioni della cessazione del rapporto di lavoro: dunque non solo per il raggiungimento dell’età della pensione ma anche per licenziamento, dimissioni o – nel caso di un rapporto a tempo determinato – per scadenza del contratto di lavoro con l’azienda.

Come si calcola

Per sapere quanto TFR abbiamo maturato fino ad oggi, dobbiamo procedere a un conteggio che non è poi così fuori dalla portata del contribuente.

- Innanzitutto, sommate la retribuzione lorda che vi ha corrisposto l’azienda per ogni anno di lavoro svolto finora.

- Fatto? Ok: adesso dividete il risultato che avete ottenuto per 13,5.

- Ma non finisce qui. Considerate, infatti, che al 31 dicembre di ogni anno, tranne il primo, il TFR maturando viene ritoccato al rialzo sulla base di un tasso fisso pari all’1,5%, cui si aggiunge il 75% dell’incremento dell’inflazione rilevato per l’anno precedente.

Come viene tassato il TFR?

Al TFR non si applica la tassazione IRPEF ordinaria, ma un’aliquota media calcolata prendendo come riferimento le aliquote IRPEF degli anni precedenti alla liquidazione. Questo per un principio di equità fiscale: tassare un reddito prodotto in un arco di tempo pluriennale in base alle aliquote di riferimento dell’anno di incasso sarebbe infatti svantaggioso e non equo per il dipendente.

A occuparsi del computo e del pagamento è il datore di lavoro, in qualità di sostituto d’imposta. Poi, però, interviene l’Agenzia delle Entrate, che ricalcola l’imposta dovuta sulla base dell’aliquota media dei cinque anni antecedenti alla cessazione del rapporto di lavoro: se il risultato supera di più di 100 euro la rilevazione del datore di lavoro, l’Agenzia delle Entrate manda un avviso di pagamento al diretto interessato. Se invece il datore di lavoro ha trattenuto più del dovuto, l’Agenzia procede al rimborso.

Anticipo del TFR

La legge permette al dipendente, in determinati casi e a certe condizioni, di chiedere all’azienda un anticipo del TFR accantonato. Ma questa possibilità è riservata esclusivamente ai dipendenti con almeno otto anni di servizio presso lo stesso datore di lavoro. Non solo: il lavoratore può chiedere un’anticipazione non superiore al 70% del TFR cui avrebbe diritto se il rapporto cessasse alla data della domanda.

Per evitare l’assalto alle casse dell’azienda, poi, la legge pone due limiti alle richieste di anticipazione del TFR che si possono soddisfare in un anno: massimo 10% degli aventi titolo e non più del 4% del totale dei dipendenti.

Infine, l’anticipo si può richiedere solo e soltanto per spese sanitarie per terapie o interventi straordinari riconosciuti dalle competenti strutture pubbliche o per l’acquisto della prima casa per sé o per i figli (con tanto di atto notarile). Ci si può avvalere dell’anticipo solo una volta nel corso del rapporto di lavoro. E, ovviamente, l’anticipazione viene sottratta dal TFR finale.

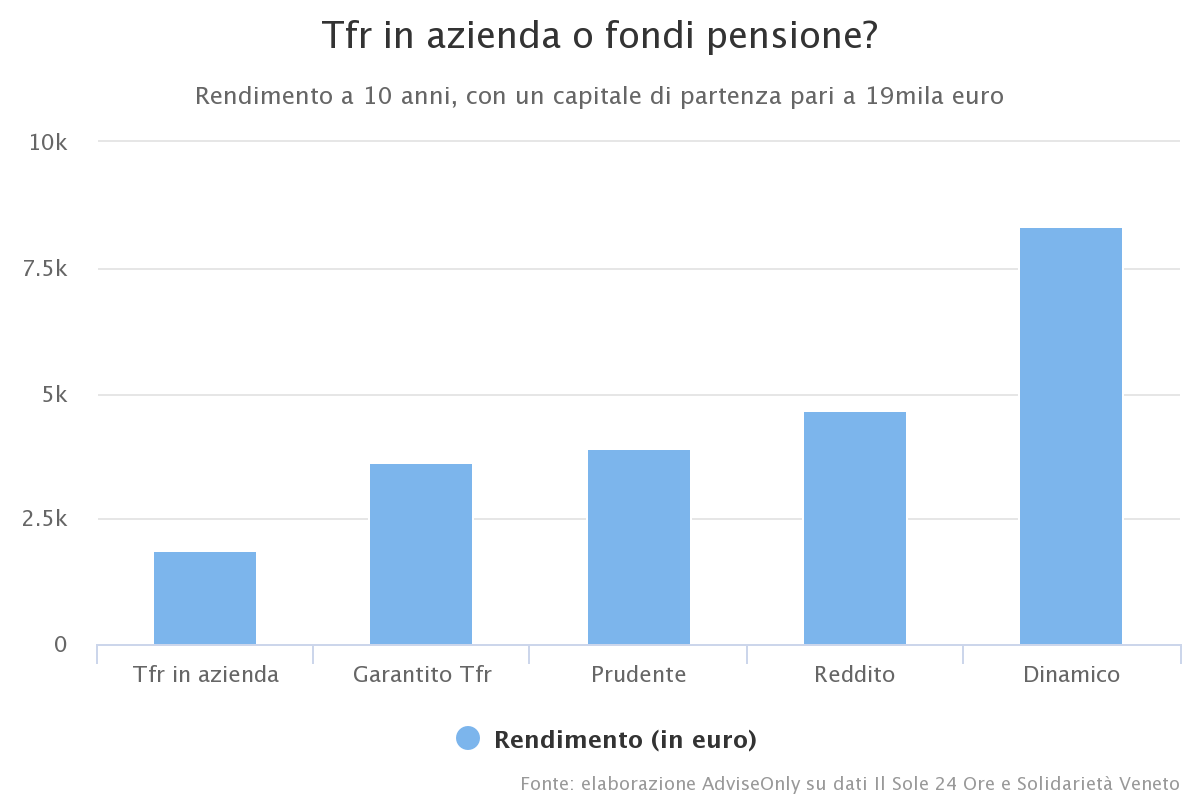

In azienda o in un fondo pensione?

I numeri parlano chiaro. Il Sole 24 Ore, grazie ai dati forniti dal fondo pensione territoriale Solidarietà Veneto, ha realizzato una simulazione analizzando il portafoglio di un investitore che 10 anni fa ha deciso di aderire a un fondo negoziale, confrontandolo con il guadagno che lo stesso investitore avrebbe realizzato decidendo invece di lasciare il TFR in azienda.

Ebbene, il nostro investitore si trova oggi con un portafoglio decisamente più ricco di quello che avrebbe ottenuto se avesse fatto affidamento solo sulla rivalutazione del TFR. Naturalmente il rendimento ottenuto varia a seconda del comparto scelto all’interno del fondo negoziale: si va dal più rischioso (dinamico) a quello più prudente (nel caso di Solidarietà Veneto si chiama “TFR Garantito” e mira a conseguire rendimenti pari o superiori al tasso di rivalutazione del TFR garantendo la restituzione del capitale investito e un rendimento triennale netto almeno pari alla rivalutazione netta del TFR in azienda).

Ricordiamo che alle posizioni dei fondi pensione contribuiscono non solo il trattamento di fine rapporto, ma anche il contributo volontario del lavoratore e il conseguente contributo del datore di lavoro, che è tenuto a erogare – in base agli accordi collettivi – solo se il lavoratore opta effettivamente per il versamento di un contributo volontario.

Di seguito la simulazione, calcolata ipotizzando un TFR maturato pari a 19mila euro, che funge da capitale di partenza. I dati si riferiscono al rendimento maturato sul capitale nel periodo 2007-fine 2016.

E se l’azienda è insolvente?

La legge 297/1982 ha istituito il Fondo di Garanzia per il Trattamento di Fine Rapporto2, per il pagamento del TFR in sostituzione del datore di lavoro insolvente.

5 consigli finanziari per svoltare nel 2019

Il 2019 è l'anno giusto per dare finalmente una svolta alla tua vita finanziaria. Ecco 5 cose da fare per migliorare il rapporto con le tue finanze.

Hai degli obiettivi finanziari per il 2019? Se non ci hai ancora pensato, provo a darti alcune idee per iniziare il tuo anno finanziario con il piglio giusto.

Datti un obbiettivo di risparmio fisso ogni mese

Educarsi al risparmio è il primo passo per migliorare.

Ogni mese togliti il 20% del tuo stipendio. Avere la costanza nel farlo attraverso dei sacrifici è una delle regole fondamentali per raggiungere grandi traguardi di investimento nel lungo periodo.

Inizia il prima possibile ed applica con regolarità, pensa prima al risparmio, e poi al consumo.

E' questa la regola semplice per iniziare la vita da risparmiatore e realizzare i tuoi obbiettivi.

Realizza un fondo per gli imprevisti

Il primo sentimento da colmare con i tuoi risparmi sarà la ricerca di sicurezza.

Costruisciti subito un fondo di emergenza mettendo da parte circa tre mensilità, può sembrare impossibile ma in realtà non lo è affatto basta iniziare.La vita nasconde sempre degli imprevisti, meglio farsi trovare più pronti possibile.

Utilizza i giusti strumenti finanziari per risparmiare meccanicamente

Investi il tuo risparmio in un piano di accumulo in fondi o ETF.

Accumulerai periodicamente e con costanza somme che cresceranno nel tempo. La forza dell’interesse composto poi, producendo interessi su interessi, porterà il tuo capitale a crescere in modo esponenziale nel medio-lungo periodo.

Diversifica nelle tue scelte di investimento

Ogni anno avrà i suoi avvenimenti economici e finanziari, il 2019 ne avrà svariati come le elezioni europee, nuove politiche monetarie ed altri eventi che potrebbero aumentare la volatilità nei mercati.

Soltanto un portafoglio diversificato e gestito ti permette di affidare i tuoi soldi a professionisti del risparmio che ogni giorno monitorano l’andamento dei mercati. Le loro scelte non sono dettate da un’attenta analisi sulle concrete opportunità dei titoli e sulla diversificazione del portafoglio.

Leggi e rimani informato sulla finanza e gli investimenti

Benessere finanziario e cultura finanziaria. Il connubio farà di te un risparmiatore evoluto. Chi possiede una bassa educazione finanziaria ha una minore probabilità di centrare gli obiettivi di risparmio della vita.

Inizia già da domani, leggi ed impara dai migliori. Nel web trovi tanti consigli su testi e libri a riguardo. Io stesso ogni giorno pubblico notizie, informazioni e nozioni sulla finanza personale ed il mondo del risparmio.

Leggendo questo post già sei sulla buona strada!

Quindi non aspettare domani, inizia già da ora a pensare come risparmiare.

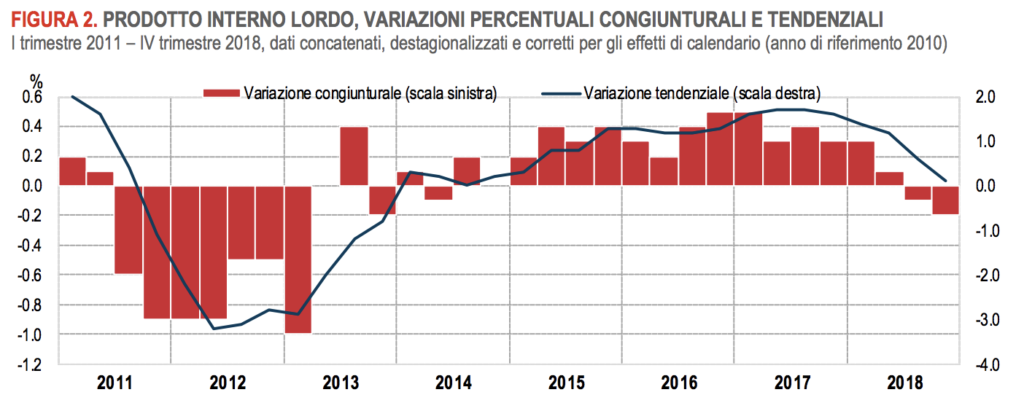

Istat conferma, Italia in recessione tecnica

L'istituto di statistica ha rivisto al rialzo il dato congiunturale del Pil relativo al quarto trimestre 2018 comunicato a fine gennaio (da -0,2% a -0,1%) ma si tratta comunque del secondo trimestre consecutivo di calo, ma dove è finita la crescita di tutta l'area Euro?

La crescita economica non è un problema che riguarda soltanto l’Italia, ma tutta l’eurozona.

Nell’ultimo trimestre del 2018, l’economia italiana è entrata in recessione tecnica (-0,2%), e l'Istat lo ha confermato.

Il tasso di crescita in Europa è il più basso da oltre sei anni (0,2%) e la Germania, prima economia dell’eurozona, ha evitato la recessione tecnica per un soffio (0,02% nell’ultimo trimestre 2018).

A cosa è dovuta la frenata dell'economia europea?

Negli ultimi anni, l’economia tedesca si è confermata locomotiva trainante dell'eurozona. Ha marciato marciato a suon di record della bilancia commerciale, e lo stesso è avvenuto per l’eurozona che dal 2012 in poi è diventata esportatrice netta verso il resto mondo.

Ma la ruota gira fintantoché la domanda proveniente dall’estero continua a crescere. Perché quando un’economia si basa troppo sulle esportazioni finisce per diventare eccessivamente dipendente dalle dinamiche degli altri paesi. Cina in primis. Infatti, con l’avvio della guerra commerciale tra Usa e Cina e con il conseguente rallentamento dell’economia cinese, la Germania (primo partner commerciale per la Cina) sta pagando il conto più salato. E se il vagone di testa della locomotiva europea si ferma, tutti gli altri fanno lo stesso.

Cos’è mancato all’Europa in questi anni?

Dopo la crisi del 2008 il vero grande assente è stata una politica fiscale espansiva. Per mantenere una crescita duratura ma soprattutto diffusa nell’eurozona, non sono bastati 2 trilioni di dollari di cartamoneta stampata dalla BCE. Con l’introduzione del fiscal compact nel 2012, la Commissione Europea ha previsto regole e criteri per monitorare molto più da vicino – ed eventualmente sanzionare – gli Stati Membri che incorrono in deficit e debiti pubblici eccessivi.

Per stare al gioco delle regole europee, i governi degli stati più indebitati sono stati costretti a ridurre i deficit di bilancio e mettere in atto misure di austerità che abbassano la spesa pubblica e aumentano le tasse. Ma costringere i paesi a tirare la cinghia quando l’economia si trova in difficoltà, è come prescrivere la dieta ad un paziente sottopeso e malnutrito.

Di fatto, i governi hanno tolto denaro dall’economia anziché metterne di più in circolazione.

In Italia, dove il tasso di disoccupazione supera il 10%, quello giovanile sfiora il 30%, e con una povertà che è aumentata da 1 a 6 milioni di individui in 10 anni, esclusa la parentesi del 2009 i governi hanno sempre realizzato politiche fiscali restrittive sottostando ai diktat di Bruxelles.

Come ritrovare la crescita?

L’insistenza della Commissione Europea sul fatto che i paesi periferici dell’eurozona continuino a ridurre il deficit di bilancio è assolutamente irragionevole in una situazione di crescita economica molto bassa.

Un appuntamento importante che può portare con se un vento di cambiamento sarà quello delle elezioni politiche europee.

Le ultime proiezioni vedono un sostanziale equilibrio tra eurofili e sovranisti, che sicuramente spingeranno ad un cambio di rotta per evitare il rischio di una rottura definitiva degli equilibri già precari dell’eurozona.

Europee alla porta

Si avvicinano sempre più le elezioni europee tra slogan e sovranisti alla riscossa. Vediamo le ultime proiezioni cosa raccontano.

Niente terremoti, per ora.

La seconda proiezione dell’Europarlamento sul voto di maggio 2019 immortala il quadro di un cambiamento moderato, rispetto alle attese di una «onda sovranista» pronta ad abbattersi sugli equilibri della Ue.

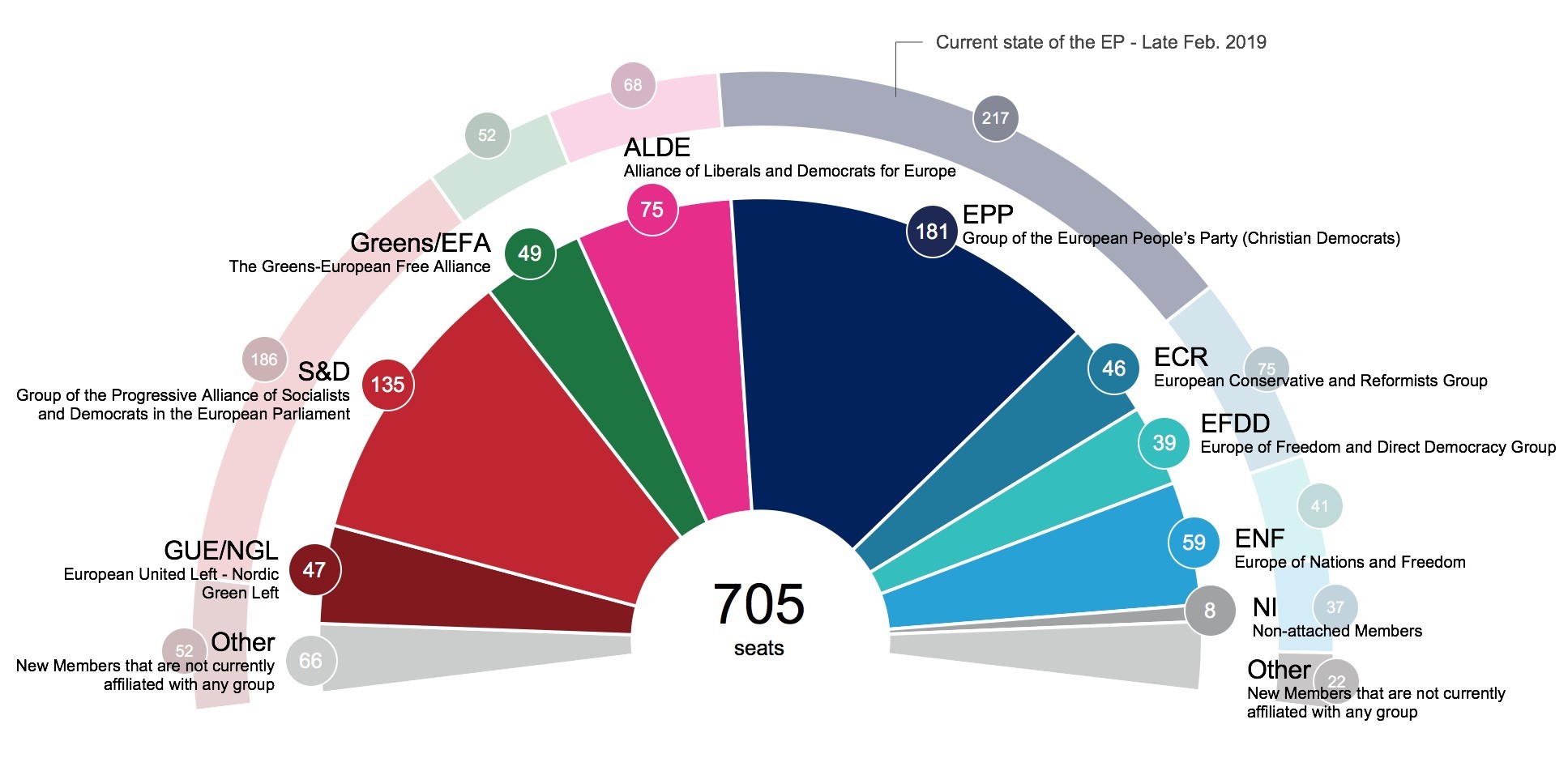

Il Partito popolare europeo e il Partito socialista europeo, le famiglie del centrodestra e del centrosinistra in Europa, viaggiano rispettivamente su una stima di 181 e 135 seggi su 705 (36 e 51 in meno dal 2014, con un’emorragia drastica soprattutto a sinistra).

Poco? Sicuramente meno di quanto serve per assicurarsi la maggioranza assoluta a Bruxelles, ma la flessione è bilanciata dai 75 seggi attribuiti all’Alleanza dei Democratici e dei Liberali e per l'Europa (+6 rispetto al 2014): una coalizione fra i tre garantirebbe un blocco da quasi 400 seggi al Parlamento, senza escludere un appoggio esterno dei Verdi (proiettati a 49 seggi, un po’ al di sotto degli entusiasmi dello scorso autunno) e altre forze minori.

Sull’altra sponda della barricata, la sigla populista dell’Europa delle nazioni e della libertà si aggira su stime di 59 seggi (un balzo di 22 seggi dal 2014, trainata dai 28 scranni stimati per la Lega di Salvini), mentre l’Europa della libertà e della democrazia diretta si accontenta di 39 poltrone (contro le 41 della legislatura in scadenza, con 21 seggi in arrivo dai Cinque stelle).

La somma dei due sfiora appena i 100 seggi: una dimensione insufficiente per tenere in ostaggio l’Eurocamera o «salvare la Ue dal bunker di Bruxelles», come promettevano i leader più agguerriti, anche se non vanno trascurati i segnali di insofferenza per l’establishment comunitario.

Insomma al momento sembra ci si avvii verso un cambiamento moderato, sicuramente un ammodernamento della Ue originaria forse diventata troppo rigida ed antiquata per le dinamiche mondiali.

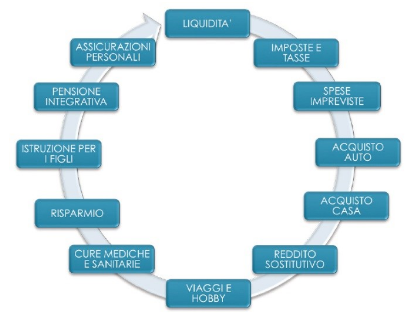

Vita e pianificazione

Gli individui, anche se non sono perfettamente razionali, hanno obiettivi reali. Le scelte d’investimento, quindi, dovrebbero essere guidate dalle prospettive di vita rispondendo alla domanda “è adatto a soddisfare i miei bisogni?” e non a domande quali ad esempio “quanto rende?” o “quando è il momento giusto?”.

Cosa succederebbe se un evento ti piombasse addosso all'improvviso?

Cosa faresti se ti trovassi senza soldi durante un viaggio?

Come ti comporteresti se la prenotazione fatta per il tuo soggiorno fosse falsa?

Tutto questo può accadere ed accade ogni giorno, e tu cosa faresti in questi casi? Saresti pronto?

Queste sono le domande che spesso tutti noi ci facciamo prima di pianificare un viaggio, io stesso in questo ultimo mese avendo viaggiato parecchio me le sono poste più volte organizzandomi per essere pronto più possibile ad ogni evenienza.

Prima di partire per un viaggio ognuno di noi dovrebbe:

- Sapere esattamente da dove e come si parte

- Sapere dove si vuole andare, dove alloggiare e cosa fare

- Scegliere il miglior mezzo ed il più conveniente per raggiungere la meta

- Arrivato a destinazione si vive l'esperienza serenamente ed in maniera dinamica, pronti ad aggiustare anche in corsa la roadmap stabilita.

L'insieme dei punti sopra servono ad ogni viaggiatore per non farsi cogliere alla sprovvista, io stesso seguo questa scaletta per vivermi il viaggio nel miglior modo possibile.

Si pianifica un viaggio per la ricerca di una sicurezza maggiore, ed allo stesso modo si deve pianificare la propria vita finanziaria per viverla con consapevolezza.

Viaggio per?

divertimento, lavoro, opportunità.

Investo per?

la mia previdenza, per i miei figli, per comprarmi la casa dei sogni.

Tutti, anche se non sono perfettamente razionali, hanno obiettivi reali.

Le scelte d’investimento, quindi, dovrebbero essere guidate dalle prospettive di vita rispondendo alla domanda “è adatto a soddisfare i miei bisogni?” .

Ecco che l’investimento ottimale diventa conseguenza di una attenta pianificazione finanziaria costruita sulle esigenze reali e sulle soluzioni e servizi per soddisfarle.

L’investimento diventa il mezzo. Il bisogno il fine.

Spesso invece capita di dimenticare le fasi di vita, perché l’investitore non riesce ad individuarle e/o a trasmetterle al consulente ( il suo compito in primis è quello di aiutare il risparmiatore nell'individuazione).

Per questo è fondamentale la “pianificazione finanziaria”.

Le quattro fasi che compongono il processo di pianificazione sono:

- diagnosi, che investitore sono oggi che strumenti utilizzo e quali sono i miei bisogni

- pianificazione, è la fase consecutiva dove si stabiliscono gli obbiettivi (dove voglio andare), quale soluzione intraprendere e per quanto tempo ( dove alloggiare )

- proposta, si elabora la strategia più efficiente dal punto di vista finanziario, coerente con i tempi di realizzo delle esigenze e coerenti col rischio di mercato in funzione del tempo di realizzo e della tolleranza al rischio ( scelgo il mezzo migliore e più conveniente per raggiungere la meta)

- monitoraggio, verificare nel tempo il piano di investimento e analizzare la possibilità di raggiungere gli obiettivi con strumenti anche diversi da quelli iniziali ( vivere il viaggio tenendo d'occhio la roadmap sempre pronti a delle variazioni)

La pianificazione finanziaria rappresenta un mezzo con il quale chi si trova a dover fare scelte nella vita consegue maggiore tranquillità e controllo, e lo stesso vale se tutto il processo si utilizza per la propria vita finanziaria applicandolo alle scelte di investimento.

Come diceva Albert Einstein: “I problemi non possono essere risolti con gli stessi schemi mentali che li hanno prodotti”.