Guarda,un asino che vola...con i vostri soldi

Ancora non era accaduto per il 2019 e sinceramente mi stavo preoccupando.

Ieri tra le varie notizie lette nel web leggo di un tale Vito Rizzo, promotore sedicente, che proponeva investimenti immobiliari in America e Germania promossi con protezione del patrimonio e rendimenti fino al 96%.

Ma che dave davero ancora c'è chi continua, e ricontinua a credere a queste favole?

Ebbene si, " circa 300 investitori residenti in tutta Italia di cui 50 in provincia di Pesaro Urbino".

Ciò che mi colpisce, ma non troppo, è che il metodo è sempre maledettamente lo stesso basato su le credenze viscerali dell'investitore italiano:

- CAPITALE GARANTITO;

- RENDIMENTI STRATOSFERICI, 90%, 100% ma anche il 200% in un anno ( alla faccia tua Matteo che parli di rischio zero rendimento zero oggi)

- AFFARI SUL MATTONE, perchè l'immobile non tradisce mai;

- OSTENTAZIONE DI RICCHEZZA, perchè i geni che stanno proponendo l'affare sono i primi che ci hanno guadagnato ed ora vogliono che anche voi godiate della stessa... supposta;

- FACCE DI BRONZO, che sanno l'arte dell'incartamento a parole per rigirare l'impossibile.

Come dico sempre, se ci sono gli squali e perchè c'è carne da mangiare, e questa carne sono i vostri risparmi.

Da anni scrivo e metto in guardia da truffe e sòle varie che impazzano sui social (al picco di euforia per la moda finanziaria del momento prima le crypto ora la cannabis) , e nella vita reale visto che nel mio piccolo a molti ho evitato il Ponzi di turno.

Ora stampate bene i cinque punti sopra, teneteveli su un post-it davanti al PC o dentro al portafoglio. Meglio ancora un bello screenshot sul telefono ed appena inciampate in uno dei punti datevela a gambe levate.

Siamo nel 2019 ed ancora vanno avanti schemi di truffe del 1800,e periodicamente ancora persisteranno quindi occhio al risparmio e rimanete informati.

Come capire ed accettare la VOLATILITA'

Nel 2018, il riemergere della volatilità ha sorpreso molti partecipanti al mercato.Dopotutto, a parte alcuni picchi intermittenti più piccoli nel corso dell'attuale mercato rialzista, la volatilità nel lungo termine ha avuto una tendenza al ribasso dopo la crisi del 2008.

Prendendo spunto da un'infografica del New York Life Investments proviamo ad analizzare l'ultimo secolo di volatilità traendone 5 regole fondamentali per conviverci nella vita da investitori.

Lezione 1: La volatilità non è nuova

La volatilità non è un fenomeno nuovo - ed è in realtà antica quanto il mercato azionario stesso. In effetti, se osservi le oscillazioni storiche nel Dow Jones Industrial Average, vedrai che molte delle maggiori si sono verificate più di 80 anni fa.

Lezione 2: La volatilità è in realtà lo status quo

Nell'ultimo secolo la volatilità è stata sempre presente nei mercati e tra il 1935 e il 2018 l'S & P 500 ha visto:

- 4.563 giorni totali con movimenti di prezzo +/- 1%

- 1.094 giorni totali con movimenti di prezzo +/- 2%

Questo si traduce approssimativamente in oscillazioni del prezzo dell'1% ogni settimana di operatività e del 2% al mese. Eppure, durante questo lungo periodo di tempo, e dopo tutta quella volatilità, l'S & P 500 è cresciuto del 25,290%.

Lezione n. 3: qualsiasi volatilità a breve termine scompare con una visione di lungo termine

Le oscillazioni dei prezzi giornaliere possono sembrare le montagne russe. Ma se fai un passo indietro e guardi il quadro generale, questa volatilità è solo un blip sul radar.

Ad esempio, se guardi un grafico dello S & P 500 dall'agosto del 1990 al febbraio del 1991, vedrai che la volatilità giornaliera è stata dilagante. Ma zoomando all'indietro su un grafico a 10 anni queste oscillazioni giornaliere o settimanali sono appena visibili.

Lezione 4: La volatilità può essere facilmente alterata con un portafoglio resiliente.

Dato che la volatilità è in circolazione da sempre e che è estremamente comune, ciò la rende piuttosto inevitabile. Pertanto, per superare i periodi di volatilità, è imperativo costruire un portafoglio resiliente diversificando tra diverse classi di attività.

Alcune attività sono migliori ed altre peggiori nei periodi di volatilità. Ecco alcuni tratti da cercare:

(a) Bassa correlazione con il mercato

Queste attività possono subire variazioni minori o contrarie rispetto ad altre durante un mercato molto volatile (Esempi: oro, attività alternative, obbligazioni municipali)

(b) Genera flussi di cassa

Quando i tempi sono incerti, il mercato attribuisce un valore extra alle attività che generano flussi di cassa reali (Esempi: azioni che pagano dividendi o obbligazioni che pagano interessi)

(c) Difensivo o non ciclico

Durante i periodi di incertezza, ci sono ancora società con azioni che prospereranno. Di solito sono società più grandi con bilanci conservativi e vantaggi competitivi duraturi. (Esempi: stock di qualità nei settori della sanità, dei beni di prima necessità, delle telecomunicazioni e dei servizi pubblici)

Lezione 5: La volatilità ci ricorda che non c'è premio senza rischio

Investire in azioni comporta rischi, ma anche i migliori rendimenti nel tempo:

| Tipo di risorsa | Rendimento effettivo annualizzato, 1925-2014 |

|---|---|

| Azioni USA | 6,7% |

| Obbligazioni statali | 2,6% |

| Contanti | 0,5% |

Se le azioni offrono i migliori guadagni di lungo periodo - e la volatilità è un aspetto inevitabile dell'investimento in azioni - allora dobbiamo imparare ad accettare la volatilità per quello che è.

Ancora meglio, dobbiamo imparare a costruire portafogli resistenti in grado di superare qualsiasi tempesta, riducendo al minimo questi effetti seguendo 3 drivers:

- DIVERSIFICAZIONE

- QUALITA'

- EFFICIENZA

Tutto seguito da un attento e puntuale monitoraggio.

Il ballo del mattone all'italiana

Nella vita di ognuno di noi si palesa un momento in cui bisogna decidere se comprare la casa dove abitare. Una casa per andare a vivere da soli raggiunta l’età per lasciare la famiglia di origine, una casa per una coppia che si forma o per una nuova famiglia, ma anche abitazioni per single di ritorno.

Ma oltre la reale esigenza personale dell'abitazione, ancora oggi la domanda per l'acquisto di una seconda casa come investimento resta molto elevata confermando il bias "del mattone" di gran parte degli investitori italiani.

Se è vero che oggi in Italia i valori sono scesi in media del 30% dall’inizio della crisi immobiliare creando opportunità di acquisto, è anche vero che una scelta di tale portata, che impegna spesso per il resto della propria vita con rate di mutui da pagare, non può prescindere da un ragionamento razionale finanziario oltre che dalla fiducia generale sui mercati e nell’economia, dal trend futuro dei tassi di interesse, dallo spauracchio di crisi politiche che da altri parti del mondo potrebbe minare la fiducia anche nel nostro Paese.

Ad oggi oltre il 70% degli italiani possiede almeno un immobile, un amore viscerale quello verso l'investimento IMMOBILIARE ( non prima casa ).

Della ricchezza accumulata dagli italiani circa il 60% è in immobili e meno di 1/3 (31%) in attività finanziarie,

Ancora oggi l’acquisto di un’abitazione è visto come un investimento sicuro e conveniente, perchè materialmente tangibile (si può toccare) e di immediato ritorno attraverso la locazione.

Insomma l'opposto di un investimento finanziario, per un investitore non consapevole.

Proviamo ora però ad approcciare l'investimento immobiliare vedendolo come un qualsiasi investimento finanziario facendo due calcoli per capire la reale convenienza.

Prendiamo Perugia ( mercato di casa mia) ed ipotizziamo di acquistare un immobile del valore di 100.000,00 euro che potrebbe essere un realmente un appartamento tra i 70-80 Mq.

Al prezzo iniziale pagato al venditore aggiungiamo:

- spese notarili e varie, in media 3.000,00 €

- l’imposta di registro, 9.000,00 € ( 9% sulle seconde case)

Pertanto i costi iniziali sommati insieme ci danno un esborso di 112.000 €.

Ipotizziamo ora i costi di gestione per i 10 anni successivi all'acquisto post-locazione:

- spese di gestione, consideriamo l'1% ogni 10 anni ( come da prassi) per un totale di 1.000 €

- imposte varie, l'IMU oggi oscilla tra le 500,00 euro e le 1.500,00 € nei vari comuni italiani quindi nel caso nostro consideriamo 750,00 €

- inflazione, di cui non terrò però conto nei calcoli per semplificare.

Annualizziamo ora le spese complessive sostenute.

Il risultato sarà 12.050€.

Questo significa che considerando una tassazione secca del 20% sulla locazione per rientrare a pieno in 10 anni dall'investimento immobiliare il canone di affitto mensile mediamente deve essere tra 1.200€ e 1.400€.

Ma cosa ci dice la realtà oggi?

Oggi, utilizzando il simulatore al link (https://www.immobiliare.it/prezzi-mq/Umbria/Perugia-Provincia.html ) l'affitto giusto sarebbe di circa 520 €, meno della metà dell'obbiettivo ideale.

E a quanto potremmo vendere l'immobile tra 10 anni?

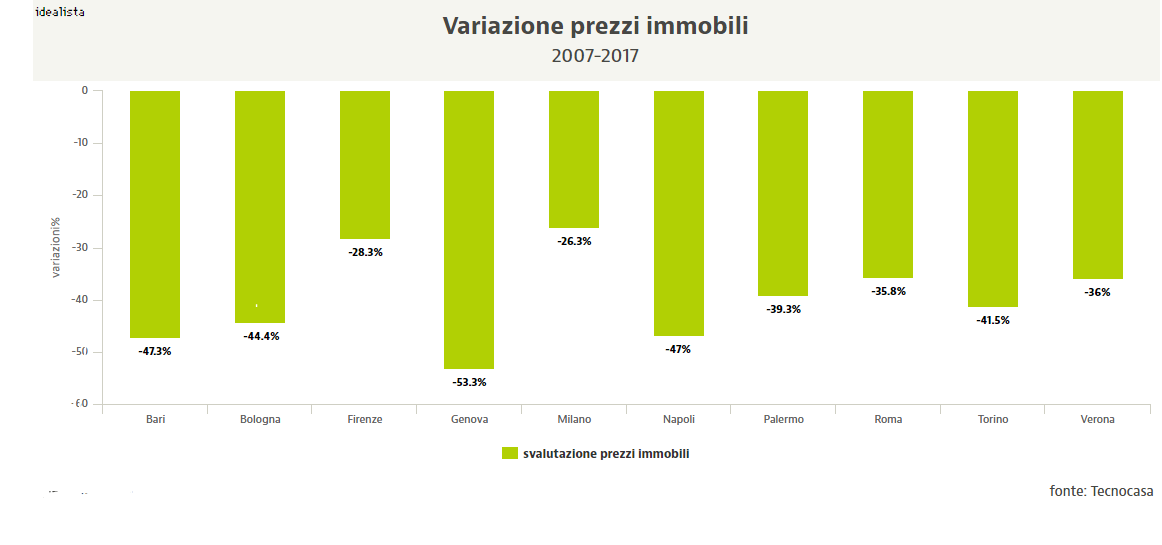

Prendiamo il grafico sotto che ci mostra l'andamento degli immobili dal 2007 al 2017.

Mediamente il grafico riporta una perdita di valore del 40%, ma essendo stato un periodo di crisi per questa asset ipotizziamo per il nostro investimento un -30%. Cio significa che l'immobile potrebbe avere un valore sul mercato di 70.000 €.

Facciamo un conteggio finale in maniera semplificata considerando i COSTI e RICAVI in 10 anni.

I costi complessivi li abbiamo quantificati in 120.500 € .

I ricavi complessivi li otteniamo sommando l'ipotetica vendita a 10 anni per 70.000€ ed i canoni di locazione al netto delle tasse ( 520€ * 120) per 49.920€

Il RISULTATO é : - 580€

Siamo ancora convinti che il mattone sia un buon investimento!

Tutti i soldi e i mercati del mondo in un'unica visualizzazione

Vi siete mai chiesti quanti soldi ci sono nel mondo? quante sono le ricchezze?

Milioni, miliardi e trilioni ...

Quando parlo delle dimensioni gigantesche di Apple, della fortuna di Warren Buffett, o della massiccia quantità di debito globale accumulato, tutte queste cose sembrano grandi, ma in realtà sono di dimensioni estremamente diverse.

Ecco perché visualizzare le cose spazialmente può darci una prospettiva migliore su denaro e mercati.

QUANTO DENARO ESISTE?

Questa infografica è stata inizialmente creata da https://www.visualcapitalist.com/ per mostrare quanto denaro esiste nelle sue diverse forme. Ad esempio, per evidenziare quanto denaro fisico ci sia rispetto alle più ampie misure di denaro che includono il risparmio e il controllo dei depositi del conto.

È interessante notare che ciò che è considerato "denaro" dipende dal modo in cui esiste.

Le astrazioni create dalle banche centrali sono davvero denaro? Che dire dell'oro, dei bitcoin o di altri beni durevoli?

UN NUOVO SIGNIFICATO

"Tutti i mercati e il denaro del mondo" hanno assunto un significato diverso per me e molti altri negli ultimi anni. Nell'infografica si cerca di semplificare un universo complesso di valute, attività e altri strumenti finanziari in modo che tutte le persone possano comprendere.

I numeri rappresentati nella visualizzazione dei dati vanno dalla dimensione del mercato dell'argento in superficie ($ 17 miliardi) al valore nozionale di tutti i derivati ($ 1,2 quadrilioni come stima di fascia alta). Tra questi due estremi, sono state aggiunte molte altre misure familiari, come il PIL della California, il valore delle azioni, il mercato immobiliare, insieme a metriche di offerta di moneta diverse per dare una prospettiva.

Il risultato finale? Un nuovo modo visivamente piacevole, ma illuminante di comprendere il vasto universo delle risorse globali.

Ed ora iniziamo a mettere il primo "QUADRATINO" da $ 100 Bilion e vediamo cosa ne esce.

I 10 Brand bancari più preziosi al Mondo

Anche nel campo dei servizi finanziari, l'importanza di avere un marchio di consumatori forte sta crescendo rapidamente.

Quali istituzioni finanziarie hanno i marchi più forti e quali sono i marchi più preziosi?

MARCHI DI BANCA PREZIOSI NEL 2019

Il grafico di oggi esamina i marchi bancari più preziosi del mondo, secondo Brand Finance.

Va notato che il valore del marchio viene misurato come il valore delle attività di marketing intangibili e non il valore complessivo di un'azienda stessa.

Ecco i migliori marchi bancari per valore nel 2019:

Per il terzo anno consecutivo, la Banca industriale e commerciale della Cina (ICBC) occupa il primo posto, con un valore del marchio di $ 79,8 miliardi.

Wells Fargo è la prima banca degli Stati Uniti per valore del marchio, arrivando al 5 ° posto.

L'ASCESA DELLE BANCHE CINESI

È interessante notare che le banche cinesi hanno preso tutti i primi quattro gradini, con ICBC, China Construction Bank, Agricultural Bank of China e Bank of China con un valore di marca combinato di oltre $ 250 miliardi.

Ecco l'ascesa delle banche cinesi nel tempo:

I MARCHI PIÙ FORTI DELLA BANCA

Infine, ecco uno sguardo ai marchi bancari più forti.

Vale la pena notare che, al contrario del valore, queste sono banche che hanno eseguito strategie di branding, marketing e vendita per avere marchi che alla fine creano un vantaggio competitivo per la loro attività.

Nel 2019 e negli anni a venire una delle principali sfide per il settore bancario sarà il riconoscimento del Brand a livello locale in primis e globale così come i brand delle principali aziende che ogni giorno costellano la nostra vita.

LE NOTIZIE DELLA SETTIMANA IN 1 MINUTO

Siete stati troppo indaffarati durante la settimana per rimanere informati sulle principali notizie dal mondo? Ecco alcuni spunti per cercare di capire i fatti e le dinamiche che negli ultimi sette giorni hanno mosso il sentiment degli investitori e dei mercati globali.

- COMMERCIAL WAR, il Presidente cinese Xi Jinping e quello statunitense Trump non si incontreranno fino al 2 marzo, queste le intenzioni del secondo che mantiene una linea strategica rigida. La data non è casuale in quanto scatterebbe l’aumento dei dazi al 25% sulle merci importate dalla Cina. Xi Jinping dal canto suo cerca di allentare le tensioni ufficializzando l'impegno della Cina nella riduzione del deficit della bilancia commerciale USA-Cina.

- NUOVO SHUTDOWN, durante il discorso al congresso Trump ha ribadito l'intenzione di costruire il muro col Messico minacciando un nuovo shutdown qualora non trovasse il denaro per portare a termine il progetto.

- EUROPA E DATI MACRO, i dati macroeconomici dell’Unione Europea continuano a peggiorare.

La locomotiva tedesca tradisce le aspettative sulla produzione industriale che cala al - 0,4%. Le ombre di un euro recessione si fanno sempre più forti.

- ITALIA vs FRANCIA, Alta tensione tra il governo italiano e quello francese. I continui litigi da asilo nido tra Di Maio e Macron non sono solo inutili ma potrebbero perfino danneggiare le relazioni commerciali tra i due paesi.

La Francia è il secondo partner commerciale dell’Italia con esportazioni pari a 40 miliardi di euro, creando un surplus commerciale di circa 7 miliardi di euro a favore del nostro tricolore.

Si conclude qua la settimana di informazioni dal Mondo.

Alla prossima.

Allarmismo reale o mediatico?

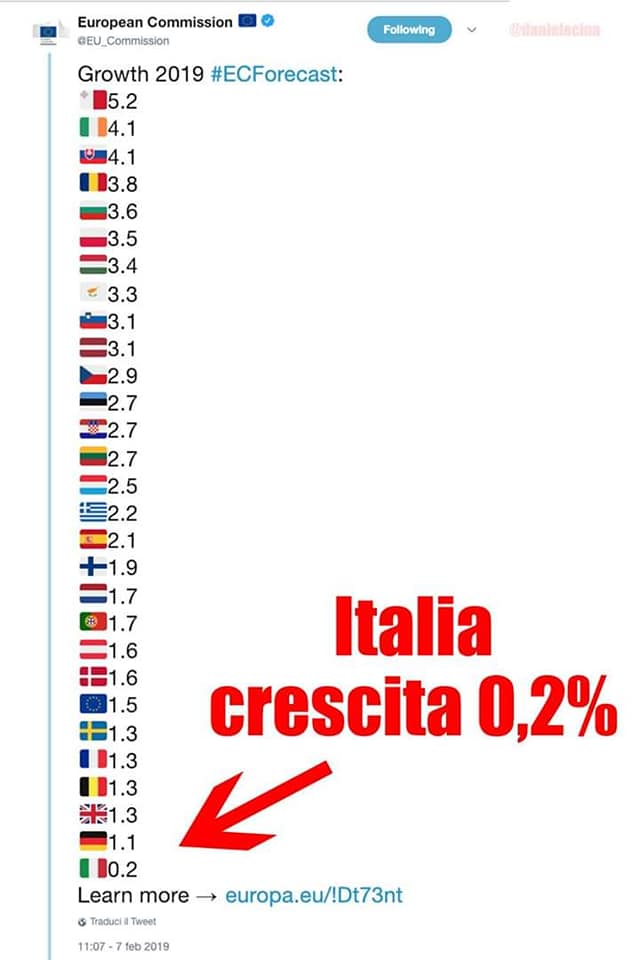

Impazza nei social e media il twitter della Commissione Europea sulla stime di crescita dell'area per il 2019. Nuova benzina sul fuoco degli allarmisti e panico gratuito per gli investitori "INCONSAPEVOLI".

Oggi viaggia per i principali social il twitter della Commissione Europea sulle previsioni di crescita:

Sono due le cose che risaltano subito ai miei occhi:

➡️ Malta, Irlanda e Slovacchia sul podio

➡️ Germania ed Italia fanalini di coda.

Ora non mi improvviso economista di urlo ma è chiaro che le due cose hanno interpretazioni e contestualizzazioni differenti.

Le prime tre sono paesi piccoli ed economicamente poco complessi dove basta toccare le giuste leve per far crescite da "paesi quasi emergenti".

Insomma sono dati buoni ma con pesi ed importanza differenti rispetto a nazioni più blasonate.

Germania ed Italia hanno, invece, situazioni differente e più complesse.

I tedeschi vedono rallentare la propria economia.

Gli italiani non VEDONO PROPRIO NIENTE.

E qui parte l'allarmismo mediatico:

"Downgrade crescita Pil Italia possibile effetto negativo globale"

"Crisi Italia contagiosa per tutta l'economia del Mondo"

Ma quanto è realtà o panico mediatico?

Non sono certo io a sapere come si svilupperà la situazione nei prossimi anni , ecco perché preferisco guardare al presente.

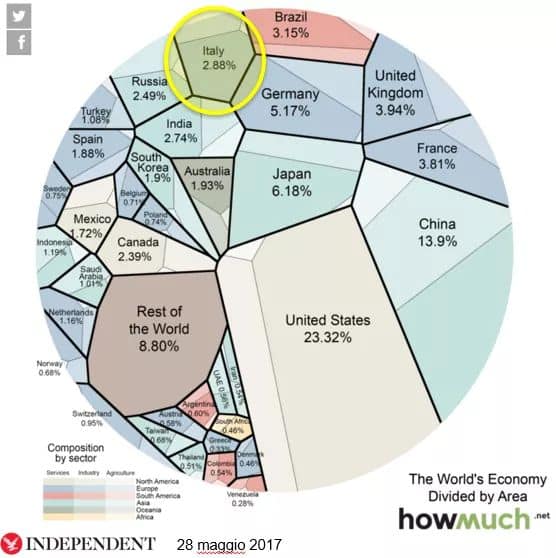

L'Italia attualmente pesa per il 2,9% circa nell'economia mondiale.

L'America e la Cina insieme sono a 40%.

Secondo voi di chi ci dovremmo preoccupare di più?

Le notizie troppo spesso vengono gonfiate per aumentare le vendite, troppo poco invece vengono presentate in modo razionale.

RUMORE, questo è ciò che il 90% dei media italiani passa.

Quindi come dico sempre, STATENE ALLA LARGA VOI ED IL VOSTRO PATRIMONIO.

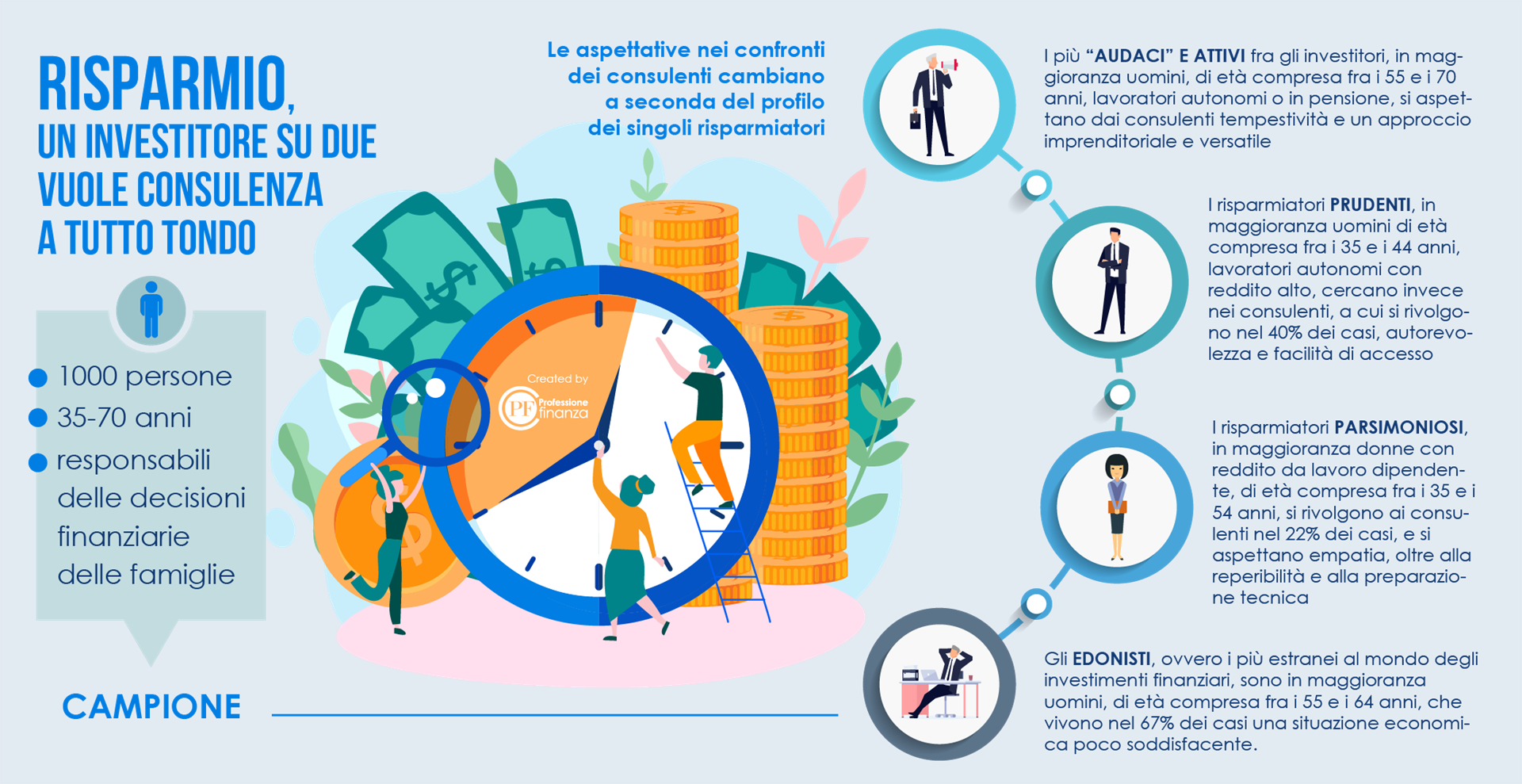

Consulenza a tutto tondo

In tempi di incertezza, i risparmiatori italiani sono sempre più interessati ad una “consulenza a tutto tondo”. Tendono a coinvolgere i consulenti nella gestione non solo degli investimenti finanziari, ma di tutto il patrimonio familiare: protezione del “capitale umano”, situazione previdenziale, valutazione degli immobili e la pianificazione successoria.

La complessità del mondo finanziario e la mutevolezza del contesto economico sta aumentando progressivamente il numero delle famiglie italiane che si rivolgono alla figura del consulente finanziario.

Una professione che si sta sempre più spingendo verso un servizio consulenziale di qualità elevata e con soluzioni "taylor made" in base alle esigenze del risparmiatore.

Molto interessante a riguardo è lo studio fatto da SWG in collaborazione con CNP Partners (società del Gruppo CNP Assurances) che evidenzia come su un campione di intervistati il 50% si rivolge ad un consulente finanziario per la gestione dell'intero patrimonio familiare.

I risparmiatori italiani e le loro aspettative nel rapporto con i consulenti finanziari

Naturalmente le aspettative nei confronti dei consulenti cambiano a seconda del profilo dei singoli risparmiatori:

• I più “audaci” e attivi fra gli investitori, in maggioranza uomini, di età compresa fra i 55 e i 70 anni, lavoratori autonomi o in pensione, si aspettano dai consulenti tempestività e un approccio imprenditoriale e versatile. Si tratta di investitori con un profilo di rischio più elevato, orientati prioritariamente verso investimenti che si apprezzino nel tempo (nel 42% dei casi), secondariamente verso la protezione il capitale (29%). Monitorano il loro portafoglio d’investimento con grande frequenza, in media 2,5 volte a settimana. Sono fra gli investitori più interessati ad una consulenza “a 360° gradi” da parte dei consulenti: nel 55% dei casi per la scelta delle coperture assicurative personali e per la famiglia, nel 54% per l’analisi della situazione previdenziale, nel 43% per l’analisi del patrimonio immobiliare e nel 38% dei casi per la pianificazione successoria.

• I risparmiatori prudenti, in maggioranza uomini di età compresa fra i 35 e i 44 anni, lavoratori autonomi con reddito alto, cercano invece nei consulenti, a cui si rivolgono nel 40% dei casi, autorevolezza e facilità di accesso. Si tratta di investitori più “conservativi”, che nel 61% dei casi puntano a proteggere il capitale, mentre nel 25% puntano ad incrementarlo nel tempo. Monitorano l’andamento dei loro investimenti 1,3 volte a settimana. È interessante notare che il 23% di loro segnala che le scelte di investimento sono influenzate anche dalla “comprensibilità” dei prodotti. Uno su due, secondo lo studio, si rivolge al suo consulente anche per la scelta delle polizze a protezione della persona, mentre il 32% apprezza il supporto nella valutazione deli immobili e il 24% per la pianificazione della successione.

• I risparmiatori parsimoniosi, in maggioranza donne con reddito da lavoro dipendente, di età compresa fra i 35 e i 54 anni, si rivolgono ai consulenti nel 22% dei casi, e si aspettano empatia, oltre alla reperibilità e alla preparazione tecnica. Per quanto riguarda gli obiettivi d’investimento, nel 56% dei casi sono interessati a proteggere il capitale, mentre il 33% punta ad una crescita di valore nel tempo. La comprensibilità dei prodotti è un tema sollevato dal 27% degli intervistati. Il 53% di questi risparmiatori è propenso a coinvolgere i consulenti nella scelta delle coperture a protezione del capitale umano, il 45% nell’analisi della situazione previdenziale e il 30% rispettivamente nella valutazione degli immobili di proprietà e della successione.

.

• Gli edonisti, ovvero i più estranei al mondo degli investimenti finanziari, sono in maggioranza uomini, di età compresa fra i 55 e i 64 anni, che vivono nel 67% dei casi una situazione economica poco soddisfacente. Si rivolgono ai consulenti finanziari solo nell’11% dei casi, in cerca di un supporto esperto, soprattutto per proteggere il capitale (48% dei casi). La complessità dei prodotti finanziari è per loro un tema di particolare rilevanza, evidenziato da circa il 30% degli intervistati. Si tratta anche dei risparmiatori più interessati ad un supporto consulenziale “allargato”: dalla scelta di coperture assicurative in linea con i loro bisogni (58%), alla valutazione della situazione previdenziale (54%), alla pianificazione successoria (41%), alla valutazione degli immobili (29%).

Insomma c'è sempre più richiesta di consulenza finanziaria, ma soprattutto di qualità e polivalenza nei servizi proposti. Ecco perché

dedico molto del mio tempo alla formazione ed all'aggiornamento quotidiano, allargando più possibile le collaborazioni con professionisti di qualità e complementari alla mia attività. Tutto mettendo a disposizione dei miei clienti e non ogni canale possibile di contatto con me perché anche tutto questo significa "fare" CONSULENZA FINANZIARIA OGGI.

Questo o quello? La scelta

Ogni giorno della nostra vita sistematicamente veniamo messi di fronte a delle scelte, ed anche il mondo degli investimenti non esula da queste dinamiche spesso scomode per la troppa scelta.

Ti alzi al mattino e non sai se mettere le scarpe nere comode o quelle marroni più sportive. Vai al ristorante e ti trovi a combattere tra le 10 novità o il classico hamburger che prendi ogni volta.

Scelte, scelte e scelte questa è la vita e la difficoltà di prendere la decisione giusta aumenta esponenzialmente se le possibili soluzione sono tantissime.

Avere troppe scelte a disposizione, infatti aumenta le nostre insicurezze e dubbi causandoci spesso un sentimento negativo che spesso fa incappare in una scelta sbagliata.

Non voglio fare un trattato di psicologia premetto, ma tale situazione si verifica ogni giorno in chi si ritrova a dover scegliere in autonomia tra le centinaia di migliaia di prodotti di risparmio delle tante piattaforme odierne.

E considerando che questi numeri continuano a crescere,la scelta tra "questo o quello" diventa sempre più ardua.

Ma c'è un caso ancora peggiore, ossia il delegare le proprie scelte a "l'AMMICO" in ufficio perché ha un tale che lo consiglia oppure smanetta da una vita con il trading è non ha mai "PERSO".

Le scelte di investimento sono atti finali di un processo in cui il risparmiatore è al centro con le sue soggettività ed obiettivi quindi ci arrivate da soli che il fondo, l'etf o altro scelto dall'AMMICO non può andare bene per voi perché siete DIVERSI.

Ma per fortuna esiste una soluzione: DELEGATE CONSAPEVOLMENTE.

Volete costruire la vostra casa, lasciate fare e realizzare il progetto ad un architetto di fiducia, anche se ogni tanto passate a controllare i lavori giusto?

Quindi fate lo stesso per la costruzione del vostro patrimonio finanziario.

Sceglietevi un professionista che sia:

- QUALIFICATO, iscritto regolarmente all'albo e qui lo puoi vedere https://www.organismocf.it/portal/web/portale-ocf/ricerca-nelle-sezioni-dell-albo

- RICONOSCIUTO, sia presente nei social e/o fisicamente abbia un ufficio dove esercita la sua professione

- TRASPARENTE, sia sempre disponibile a confronti e colloqui, motivi le sue scelte e proposte per voi, vi dia dei parametri di riferimento costanti ma soprattutto non abbia problemi nel parlarvi dei costi perché se ancora nel 2018 credete che non pagate nulla per i vostri investimenti siete totalmente fuori strada.

Voglio fare di più, dandovi pure 3 parametri per capire se chi vi segue sta scegliendo una soluzione per voi con metodo o va per sentito dire:

- I costi: non sempre il prodotto più costoso è il più performante anzi, spesso i meno cari sono i migliori

- Il rendimento: ogni prodotto finanziario ha un proprio benchmark di riferimento, l'obbiettivo di ogni strategia attiva è quello di batterlo ( ecco perché più cara) ma se non è così perché comprarlo?

- la semplicità: devi riuscire sempre a comprendere la soluzione proposta ed avere facilmente informazioni a riguardo chiare ed esaustive, se non è così non è la soluzione giusta per il tuo livello di esperienza da risparmiatore.

Scegliere è difficile e sempre lo sarà soprattutto in ambiti che non competono perché richiedono anni di studio e preparazione costante.

Il mio articolo non avrà sicuramente svelato il mistero della vita ma indubbiamente può essere il punto di partenza per iniziare ad essere veri risparmiatori ed investitori consapevoli.

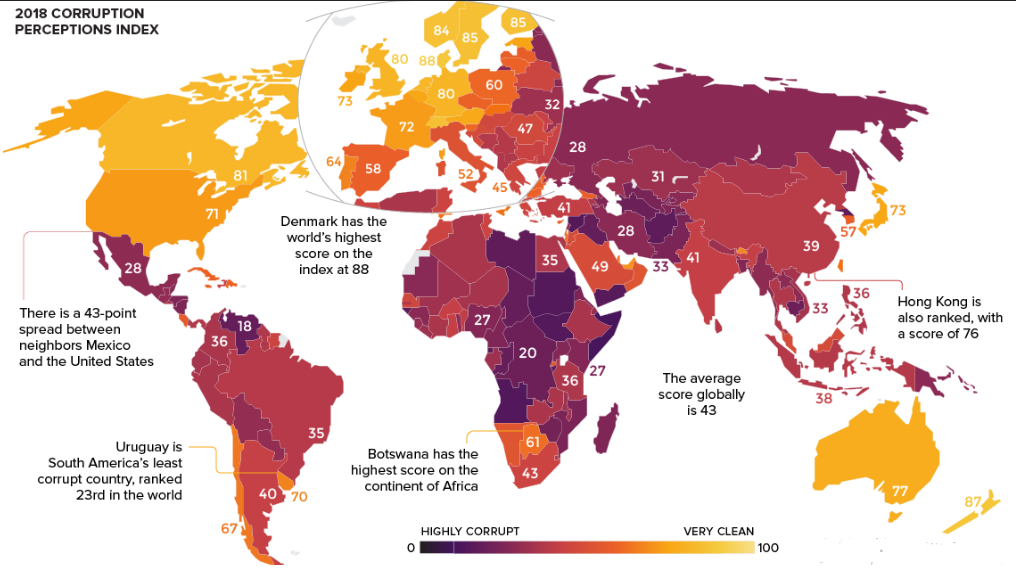

La mappa della corruzione nel Mondo

Quali parti del mondo sono percepite come le più corrotte - e inoltre, in che modo questi dati differiscono tra le regioni e come si è evoluto nel tempo?

Vediamo con questa semplice infografica.

Il grafico di oggi estrae i suoi numeri dal recente rapporto dell'Indice di corruzione per il 2018 , che è stato pubblicato annualmente da Transparency International dal 1995. Il rapporto segna 180 paesi ed è considerato il barometro più utilizzato al mondo per la corruzione.

Tuttavia, prima di immergerci nei dati, vale la pena dare una rapida occhiata alla metodologia alla base del rapporto:

Metodologia:

- Il CPI tenta di misurare le percezioni sulla corruzione in un paese, piuttosto che la corruzione stessa

- Nello specifico, si concentra sul settore pubblico dei paesi, che comprende governi e istituzioni governative

- Il CPI è un indice composito, che utilizza i risultati di 13 report separati e sondaggi per calcolare un punteggio complessivo

- I punteggi vanno da 0 (più corrotto) a 100 (più pulito)

Infine, vale la pena notare che nel grafico sono stati aggiunti i tipi di governo valutati dall'Economist Intelligence Unit, che vanno da "Full Democracy" a "Regime autocratico".

I LUOGHI PIÙ E MENO CORROTTI

Quali sono per gli esperti e gli uomini d'affari le regioni globali più e meno corrotte?

| Regione | Punteggio medio (CPI) |

|---|---|

| Europa occidentale e UE | 66 |

| America | 44 |

| Asia Pacifico | 44 |

| Medio Oriente e Nord Africa | 39 |

| Europa orientale e Asia centrale | 35 |

| Africa sub-sahariana | 32 |

| Globale | 43 |

L'Europa occidentale ha il punteggio più alto in media, mentre l'Africa subsahariana ha il punteggio medio più basso (più corrotto). Le Americhe si collocano appena sopra il punteggio medio globale di 43, principalmente perché la media è distorta dai punteggi più bassi di molti paesi dell'America Latina (come il Venezuela) e dei Caraibi (come Haiti).

Ora, diamo un'occhiata ai primi 10 paesi in generale:

| Rango | Nazione | Punteggio (CPI) | Tipo di governo | Regione |

|---|---|---|---|---|

| # 1 | Danimarca | 88 | Piena democrazia | Europa occidentale e UE |

| # 2 | Nuova Zelanda | 87 | Piena democrazia | Asia Pacifico |

| # 3 | Finlandia | 85 | Piena democrazia | Europa occidentale e UE |

| # 3 | Singapore | 85 | Difettata democrazia | Asia Pacifico |

| # 3 | Svezia | 85 | Piena democrazia | Europa occidentale e UE |

| # 3 | Svizzera | 85 | Piena democrazia | Europa occidentale e UE |

| # 7 | Norvegia | 84 | Piena democrazia | Europa occidentale e UE |

| # 8 | Olanda | 82 | Piena democrazia | Europa occidentale e UE |

| # 9 | Canada | 81 | Piena democrazia | Americas |

| # 9 | Lussemburgo | 81 | Piena democrazia | Europa occidentale e UE |

Ecco anche uno sguardo ai 20 paesi più popolati del mondo:

Come osserva il rapporto, la relazione tra democrazia e corruzione sembra essere abbastanza chiara: più un regime democratico è, meno si percepisce corrotto. Usando le classifiche dell'Economist Intelligence Unit, non esistono regimi "ibridi" o "autocratici" che si avvicinino ai primi 10.

Il più vicino potrebbe essere l'UAE - che è classificato come un regime autocratico - che ha un punteggio CPI di 70, buono per il 23 ° posto a livello globale.

TENDENZE NEL TEMPO

Negli ultimi sette anni, il rapporto rileva che vi erano alcuni paesi specifici che hanno costantemente tendenza in una direzione o nell'altra.

Ungheria: il paese ha visto un cambiamento di punto -9 al suo punteggio CPI dal 2012, scendendo a 46 punti in totale. Questa è solo una tacca sopra la media globale.

Turchia: il rating della Turchia è peggiorato da 49 a 41 nel periodo 2012-2018.

Argentina: la nazione sudamericana ha visto il suo punteggio aumentare di otto punti nel periodo 2012-2018.

Guyana: la Guyana ha guadagnato nove punti, un miglioramento significativo rispetto al suo punteggio iniziale di 28 all'inizio di quel periodo.

Quale sarà il prossimo paese a saltare (o verso il basso) la lista - e quali fattori porteranno a questo cambiamento nella percezione?