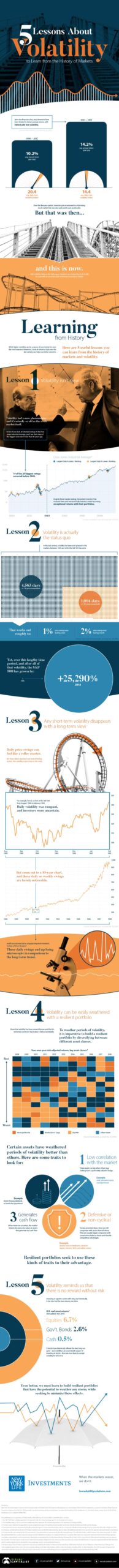

Nel 2018, il riemergere della volatilità ha sorpreso molti partecipanti al mercato.Dopotutto, a parte alcuni picchi intermittenti più piccoli nel corso dell’attuale mercato rialzista, la volatilità nel lungo termine ha avuto una tendenza al ribasso dopo la crisi del 2008.

Prendendo spunto da un’infografica del New York Life Investments proviamo ad analizzare l’ultimo secolo di volatilità traendone 5 regole fondamentali per conviverci nella vita da investitori.

Lezione 1: La volatilità non è nuova

La volatilità non è un fenomeno nuovo – ed è in realtà antica quanto il mercato azionario stesso. In effetti, se osservi le oscillazioni storiche nel Dow Jones Industrial Average, vedrai che molte delle maggiori si sono verificate più di 80 anni fa.

Lezione 2: La volatilità è in realtà lo status quo

Nell’ultimo secolo la volatilità è stata sempre presente nei mercati e tra il 1935 e il 2018 l’S & P 500 ha visto:

- 4.563 giorni totali con movimenti di prezzo +/- 1%

- 1.094 giorni totali con movimenti di prezzo +/- 2%

Questo si traduce approssimativamente in oscillazioni del prezzo dell’1% ogni settimana di operatività e del 2% al mese. Eppure, durante questo lungo periodo di tempo, e dopo tutta quella volatilità, l’S & P 500 è cresciuto del 25,290%.

Lezione n. 3: qualsiasi volatilità a breve termine scompare con una visione di lungo termine

Le oscillazioni dei prezzi giornaliere possono sembrare le montagne russe. Ma se fai un passo indietro e guardi il quadro generale, questa volatilità è solo un blip sul radar.

Ad esempio, se guardi un grafico dello S & P 500 dall’agosto del 1990 al febbraio del 1991, vedrai che la volatilità giornaliera è stata dilagante. Ma zoomando all’indietro su un grafico a 10 anni queste oscillazioni giornaliere o settimanali sono appena visibili.

Lezione 4: La volatilità può essere facilmente alterata con un portafoglio resiliente.

Dato che la volatilità è in circolazione da sempre e che è estremamente comune, ciò la rende piuttosto inevitabile. Pertanto, per superare i periodi di volatilità, è imperativo costruire un portafoglio resiliente diversificando tra diverse classi di attività.

Alcune attività sono migliori ed altre peggiori nei periodi di volatilità. Ecco alcuni tratti da cercare:

(a) Bassa correlazione con il mercato

Queste attività possono subire variazioni minori o contrarie rispetto ad altre durante un mercato molto volatile (Esempi: oro, attività alternative, obbligazioni municipali)

(b) Genera flussi di cassa

Quando i tempi sono incerti, il mercato attribuisce un valore extra alle attività che generano flussi di cassa reali (Esempi: azioni che pagano dividendi o obbligazioni che pagano interessi)

(c) Difensivo o non ciclico

Durante i periodi di incertezza, ci sono ancora società con azioni che prospereranno. Di solito sono società più grandi con bilanci conservativi e vantaggi competitivi duraturi. (Esempi: stock di qualità nei settori della sanità, dei beni di prima necessità, delle telecomunicazioni e dei servizi pubblici)

Lezione 5: La volatilità ci ricorda che non c’è premio senza rischio

Investire in azioni comporta rischi, ma anche i migliori rendimenti nel tempo:

| Tipo di risorsa | Rendimento effettivo annualizzato, 1925-2014 |

|---|---|

| Azioni USA | 6,7% |

| Obbligazioni statali | 2,6% |

| Contanti | 0,5% |

Se le azioni offrono i migliori guadagni di lungo periodo – e la volatilità è un aspetto inevitabile dell’investimento in azioni – allora dobbiamo imparare ad accettare la volatilità per quello che è.

Ancora meglio, dobbiamo imparare a costruire portafogli resistenti in grado di superare qualsiasi tempesta, riducendo al minimo questi effetti seguendo 3 drivers:

- DIVERSIFICAZIONE

- QUALITA’

- EFFICIENZA

Tutto seguito da un attento e puntuale monitoraggio.